Dopłaty wspólników w księgach

REKLAMA

REKLAMA

Wniesione dopłaty należy ująć jako kapitał rezerwowy z dopłat wspólników. Utworzony w ten sposób kapitał może zostać przeznaczony na pokrycie straty bilansowej dopiero po zatwierdzeniu danego sprawozdania finansowego.

REKLAMA

REKLAMA

Umowa spółki z o.o. może zawierać zapisy zobowiązujące udziałowców do dokonywania dopłat. Dopłaty należy ustalać proporcjonalnie do wysokości udziałów posiadanych przez poszczególnych wspólników. Oznacza to, że obowiązkiem tym objęci są wszyscy wspólnicy równomiernie w stosunku do swoich udziałów. Wysokość i terminy ewentualnych dopłat określane są w uchwale wspólników. Mogą być one wniesione wyłącznie w formie pieniężnej.

Wnoszone w spółce z ograniczoną odpowiedzialnością dopłaty nie stanowią dla niej przychodów podatkowych. Podlegają one jednak podatkowi od czynności cywilnoprawnych. Obowiązek podatkowy powstaje z chwilą dokonania czynności cywilnoprawnej. Podstawę opodatkowania stanowi kwota dopłat, a stawka podatku wynosi 0,5 proc.

Jeżeli wspólnik nie uiścił dopłaty w określonym terminie, obowiązany jest do zapłaty odsetek ustawowych. Spółka może również żądać naprawienia szkody wynikłej ze zwłoki, chyba że umowa spółki stanowi inaczej.

REKLAMA

Dopłaty należy ujmować w księgach rachunkowych zgodnie z zasadą memoriału, czyli w dniu powzięcia uchwały. Do ewidencji dopłat wspólników służy konto „Kapitał rezerwowy z dopłat wspólników”.

Po stronie debetowej tego konta należy ujmować kwoty, które zostały już wykorzystane zgodnie z podjętą uchwałą, a także zwrot niewykorzystanych dopłat. Po stronie kredytowej wykazywana jest wartość uchwalonych dopłat wspólników. W sprawozdaniu finansowym równowartość dopłat należy wykazać w odrębnej pozycji pasywów bilansu (kapitał rezerwowy z dopłat wspólników) jako składnik kapitału własnego, dopóki ten nie zostanie użyty w sposób uzasadniający jego odpisanie. Uchwalone, lecz nie wniesione dopłaty należy wykazać w dodatkowej pozycji kapitałów własnych „Należne dopłaty na poczet kapitału rezerwowego (wielkość ujemna)”.

Przykład

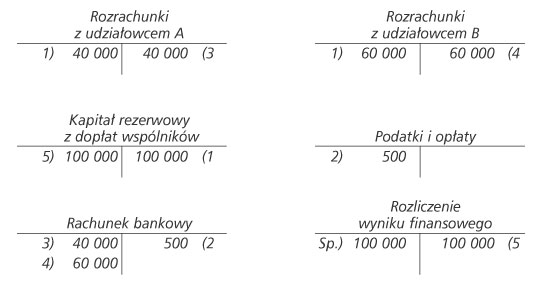

Wspólnicy uchwalili obowiązek wniesienia dopłat na pokrycie straty w wysokości 1000 zł na jeden udział. Wspólnik A posiada 40 udziałów w spółce, natomiast wspólnik B - 60 udziałów. Dopłaty zostały wniesione.

Ewidencja księgowa

1. Uchwalenie dopłat do kapitału: 1000 zł x 100 = 100 000 zł. Zobowiązanie udziałowca A: 40 udziałów x 1000 zł = 40 000 zł, zobowiązanie udziałowca B: 60 udziałów x 1000 zł = 60 000 zł

Wn „Rozrachunki z udziałowcem A z tytułu dopłat” 40 000

Wn „Rozrachunki z udziałowcem B z tytułu dopłat” 60 000

Ma „Kapitał rezerwowy z dopłat wspólników” 100 000

2. Zapłata podatku od czynności cywilnoprawnej związanej z uchwaleniem dopłat do kapitału: 100 000 zł x 0,5% = 500 zł

Wn „Podatki i opłaty” 500

Ma „Rachunek bankowy” 500

3. Wniesienie dopłat do kapitału przez udziałowca A:

Wn „Rachunek bankowy” 40 000

Ma „Rozrachunki z udziałowcem A z tytułu dopłat” 40 000

4. Wniesienie dopłat do kapitału przez udziałowca B:

Wn „Rachunek bankowy” 60 000

Ma „Rozrachunki z udziałowcem B z tytułu dopłat” 60 000

5. Przeznaczenie dopłat na pokrycie straty bilansowej:

Wn „Kapitał rezerwowy z dopłat wspólników” 100 000

Ma „Rozliczenie wyniku finansowego” 100 000

Małgorzata Kawczyńska

główna księgowa, finalistka konkursu Księgowy Roku 2005

Podstawa prawna:

• art. 177, 178, 179, art. 396 ust. 1, art. 397 ustawy z 15 września 2000 r. - Kodeks spółek handlowych (Dz.U. Nr 94, poz. 1037 z późn.zm.),

• art. 36 ust. 2e ustawy z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694 z późn.zm.),

• art. 1, art. 6 ust. 1 pkt 8 lit. c, art. 7 ust. 1 pkt 8 ustawy z 9 września 2000 r. o podatku od czynności cywilnoprawnych (j.t. Dz.U. z 2007 r. Nr 68, poz. 450 z późn.zm.).

REKLAMA

REKLAMA