PIT od wysokich dochodów w 2022 roku w Polsce nadal jednym z najniższych w UE

REKLAMA

REKLAMA

Opodatkowanie wysokich dochodów w 2022 roku

„Opodatkowanie wysokich dochodów w Polsce jest niskie na tle krajów UE i po zmianach w 2022 r. nadal takie pozostanie. Wprowadzone z początkiem 2022 r. zmiany w sposobie naliczania podatków i składek mają wpływ na sytuację osób najlepiej zarabiających” – podano w opublikowanym 13 stycznia 2022 r. „Tygodniku PIE”.

Jak wskazali ekonomiści, zmiany wprowadzone od 1 stycznia 2022 r. spowodują spadek wysokości dochodów netto dla osób zarabiających powyżej 13 tys. zł brutto miesięcznie. Ten spadek wyniesie ok. 5 proc. w przypadku umów o pracę i ok. 10 proc. w przypadku własnej działalności gospodarczej.

REKLAMA

REKLAMA

„Jednak de facto będą to niewielkie zmiany, nadal sytuujące Polskę wśród krajów o najniższym opodatkowaniu wysokich dochodów w całej UE” – oceniono w publikacji w „Tygodniku PIE”.

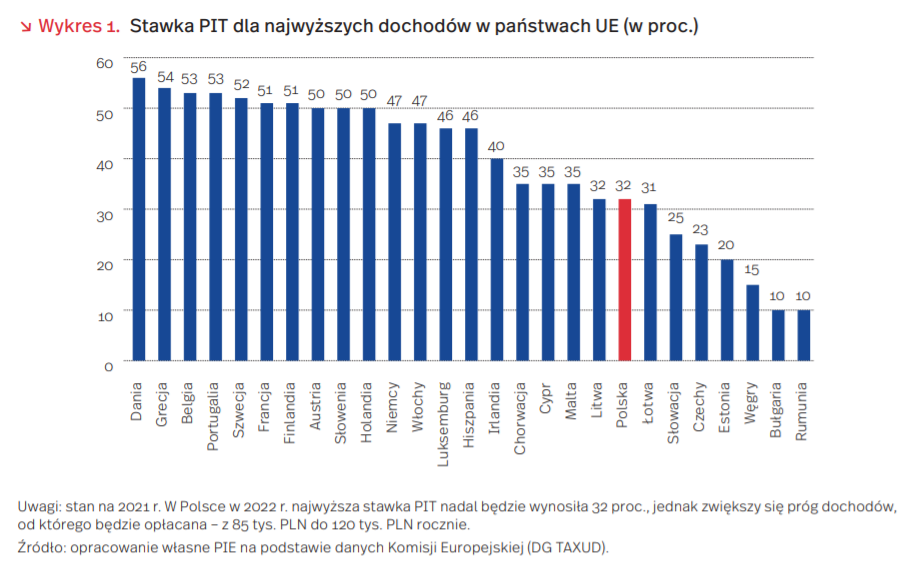

Stawka PIT dla najwyższych dochodów w 2022 roku w Polsce i innych państwach Europy

Wskazano w nim, że stawka podatku dla dochodów wynosi nadal 17 proc. poniżej progu, który zwiększył się z 85 tys. zł do 120 tys. zł, oraz 32 proc. dla dochodów, które ten próg przekraczają. Ekonomiści PIE stwierdzili, że stawka 32 proc. dla najwyższych dochodów to relatywnie niska stawka, bo średnio w krajach UE wynosi ona 39 proc.

Przypomnieli, że w połowie krajów UE jest to więcej niż 45 proc., a mniej niż w Polsce – tylko w 7 z nich.

REKLAMA

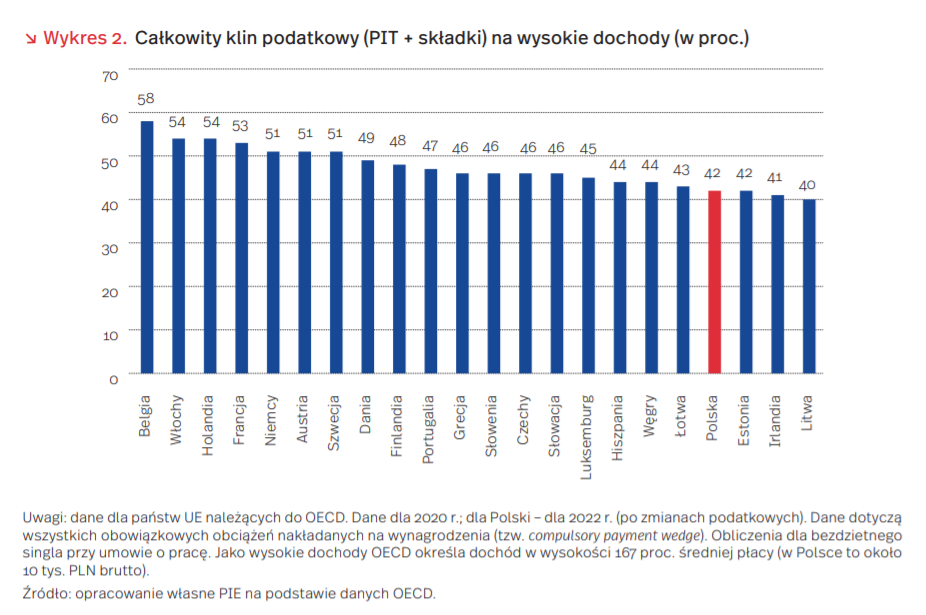

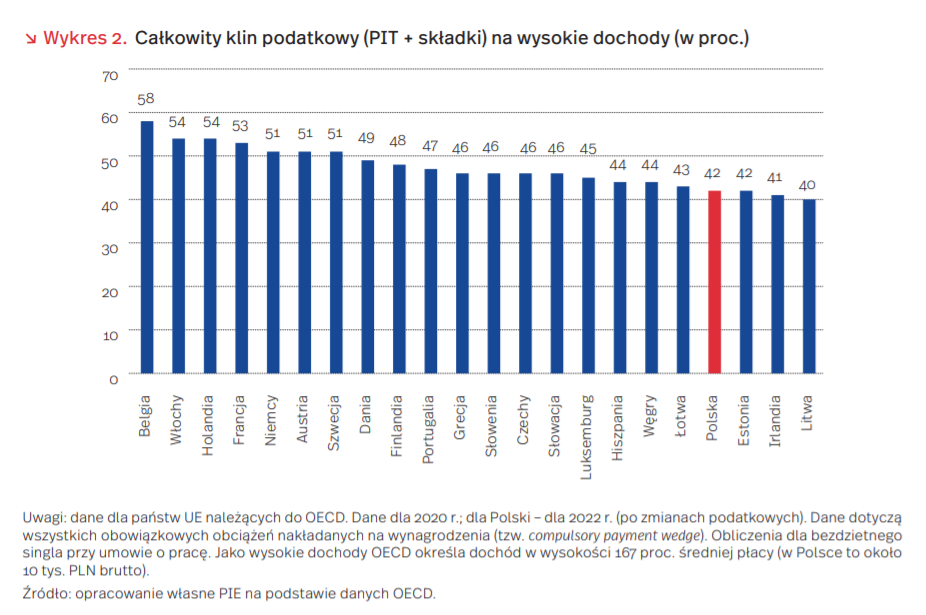

Klin podatkowy 2022 (podatki i składki od wynagrodzeń)

PIE ocenił, że w Polsce jest także niski łączny klin podatkowy dla wysokich dochodów.

„Wartość klina podatkowego (w proc.) określa, jaka część kwoty, którą pracodawca przeznacza na wynagrodzenie pracownika, jest pobierana wraz z podatkiem i wszystkimi składkami. Jest to więc najlepszy wskaźnik, bo pokazuje łączne obciążenie dochodów z pracy – zarówno podatkiem, jak i składkami. Przykładowo, dla 10 tys. zł brutto klin podatkowy w Polsce wynosi 42 proc. Miesięczna płaca 10 tys. zł to już stosunkowo wysoka płaca – stanowi ok. 167 proc. średniego krajowego wynagrodzenia. Spośród krajów UE, które należą także do OECD, tylko w trzech klin podatkowy dla takich dochodów jest niższy niż w Polsce. Średnio wynosi on 47 proc. Gdyby taki klin podatkowy obowiązywał w Polsce, osoba zarabiająca 10 tys. zł brutto zapłaciłaby miesięcznie 550 zł podatków i składek więcej niż obecnie” – wyliczono w „Tygodniku PIE”.

W publikacji PIE wskazano także, że klin podatkowy dla wysokich dochodów jest w Polsce jeszcze niższy dla osób prowadzących działalność gospodarczą. Ekonomiści instytutu przypomnieli opracowanie Ministerstwa Finansów, według którego opodatkowanie wysokich dochodów z działalności gospodarczej jest o około 1/3 niższe niż przy umowie o pracę. To – stwierdzili eksperci PIE - stanowi pokusę do tzw. fikcyjnego samozatrudnienia, czyli zakładania własnej działalności przez osoby wykonujące obowiązki charakterystyczne dla umowy o pracę.

Klin podatkowy 2022 w Polsce i innych państwach Europy

W „Tygodniku PIE” znalazło się także stwierdzenie, że w Polsce osoby o wysokich dochodach w relatywnie niewielkim stopniu uczestniczą w finansowaniu budżetu publicznego.

„W medialnym dyskursie można spotkać się z argumentacją, że mniejsze obciążenie jest zasadne ze względu na niższy poziom rozwoju gospodarczego, niższy ogólny poziom zarobków i słabszą jakość usług publicznych niż w bogatszych krajach UE. Jednak argumentacja ta pomija dwie istotne kwestie. Po pierwsze, przy niższych wpływach do budżetu możliwość poprawy jakości usług publicznych jest ograniczona. Po drugie, stosunkowo niski klin podatkowy w Polsce nie dotyczy osób o niskich i średnich dochodach. Można więc powiedzieć, że biedniejsi tracą u nas podwójnie – na stosunkowo wysokich dla nich podatkach oraz na niższym poziomie redystrybucji niż w bogatszych krajach UE” – stwierdzono w „Tygodniku PIE”. (PAP)

Marek Siudaj

ms/ mmu/

REKLAMA

REKLAMA