Oświadczenie o wyborze ryczałtu w 2022 roku - wzór, terminy

REKLAMA

REKLAMA

Oświadczenie o wyborze ryczałtu

Oświadczenie podatnik składa naczelnikowi urzędu skarbowego właściwemu według swojego miejsca zamieszkania, a w przypadku przedsiębiorstwa w spadku – według ostatniego miejsca zamieszkania zmarłego

przedsiębiorcy. W przypadku prowadzenia działalności w formie spółki oświadczenie składają wszyscy wspólnicy, każdy do urzędu skarbowego właściwego według swojego miejsca zamieszkania.

Indywidualni przedsiębiorcy oraz wspólnicy spółek cywilnych mogą złożyć oświadczenie o ryczałcie poprzez system CEIDG.

REKLAMA

REKLAMA

Polecamy: Ryczałt ewidencjonowany

PRZYKŁAD

Podatnik prowadzi indywidualną działalność gospodarczą. W 2021 r. dochody z tej działalności były opodatkowane podatkiem liniowym. W 2022 r. podatnik chce opodatkować działalność gospodarczą ryczałtem od przychodów ewidencjonowanych. Pierwszy przychód z działalności gospodarczej w 2022 r. podatnik uzyskał w marcu 2022 r. W takim przypadku oświadczenie o wyborze ryczałtu podatnik powinien złożyć do 20 kwietnia 2022 r.

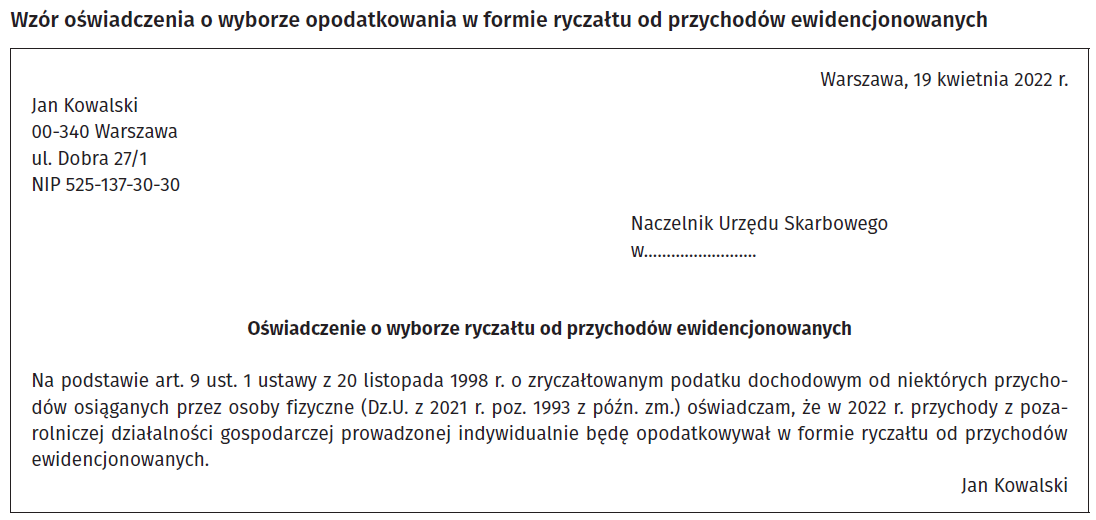

Wzór oświadczenia o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych

Oświadczenie o wyborze ryczałtu ewidencjonowanego w działalności gospodarczej.

REKLAMA

Ryczałt 2022 - limit przychodów

W 2022 r. ryczałt ewidencjonowany mogą zastosować podatnicy, których przychody z działalności gospodarczej w 2021 r. nie przekroczyły 9 188 200 zł (równowartość 2 000 000 euro przeliczona po kursie euro z 1 października 2021 r., który wyniósł 4,5941 zł za euro). Limit ten nie dotyczy podatników rozpoczynających działalność gospodarczą w 2022 roku.

W przypadku podatników, którzy byli opodatkowani w 2021 r. kartą podatkową, limit przychodów za czas opodatkowania kartą należy ustalić na podstawie wystawionych faktur lub rachunków.

Jeżeli działalność jest prowadzona w formie spółki osobowej, pod uwagę należy brać sumę przychodów wszystkich wspólników. Przy prowadzeniu działalności w roku poprzednim w formie spółki oraz w formie indywidualnej, w następnym roku możliwe jest opłacanie ryczałtu z każdej z tych działalności odrębnie. W tym przypadku limit przychodów jest liczony dla każdej z tych działalności odrębnie.

PRZYKŁAD

Podatnik prowadził w 2021 r. działalność gospodarczą indywidualnie oraz w formie spółki jawnej (dwuosobowej). Z obu tych działalności podatek opłacał na zasadach ogólnych, prowadząc księgę przychodów i rozchodów. Z działalności prowadzonej samodzielnie podatnik w 2021 r. osiągnął przychód wynoszący 2 600 000 zł. Przychody spółki wynosiły 10 000 000 zł. Podatnik zdecydował, że z działalności prowadzonej samodzielnie w 2022 r. będzie opłacał ryczałt od przychodów ewidencjonowanych. Ze spółki zaś podatek dalej będzie opłacany według zasad ogólnych, ponieważ przychody spółki w 2021 r. przekroczyły limit przychodów uprawniający do opodatkowania ryczałtem w 2022 r. Jest to rozwiązanie dopuszczalne.

Podstawa prawna: ustawa z 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne („ustawa o ryczałcie”).

Artykuł jest fragmentem publikacji „Ryczałt ewidencjonowany”.

Kup książkę! Kup PDF!

Grzegorz Ziółkowski, doradca podatkowy

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA