Rata kredytu hipotecznego - sierpień 2023. Nawet o 200 zł mniej niż rok temu! Co dalej? 4 obniżki stóp procentowych jeszcze w 2023 roku?

REKLAMA

REKLAMA

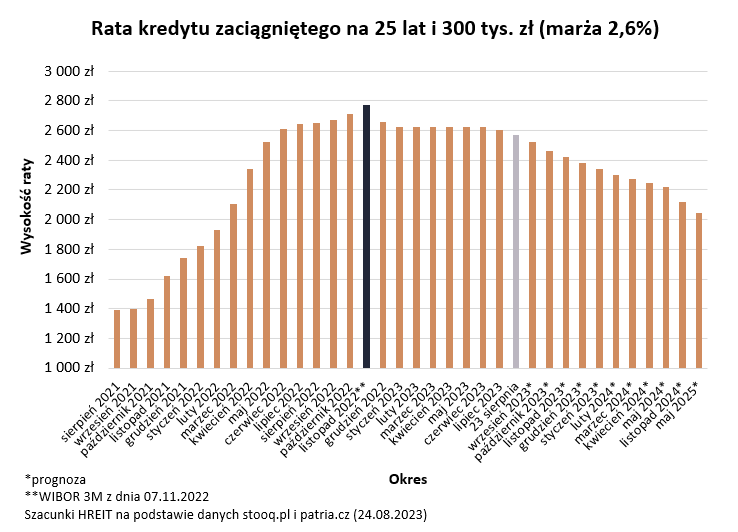

Przeciętny kredytobiorca wydaje na ratę kredytu około 150-200 złotych mniej niż pod koniec 2022 roku. Zmiana może i nie rewolucyjna, ale ma być kontynuowana. Jeśli bowiem wierzyć prognozom, to już niedługo stopy procentowe zaczną w Polsce spadać. Ktoś kto spłaca dług ze zmiennym oprocentowaniem może za kilka kwartałów płacić o ponad 20% mniej niż dziś – sugerują szacunki HREIT oparte o najnowsze notowania rynkowe.

Raty kredytów już spadły o 7%, a to dopiero początek. 4 obniżki stóp procentowych w 2023 roku?

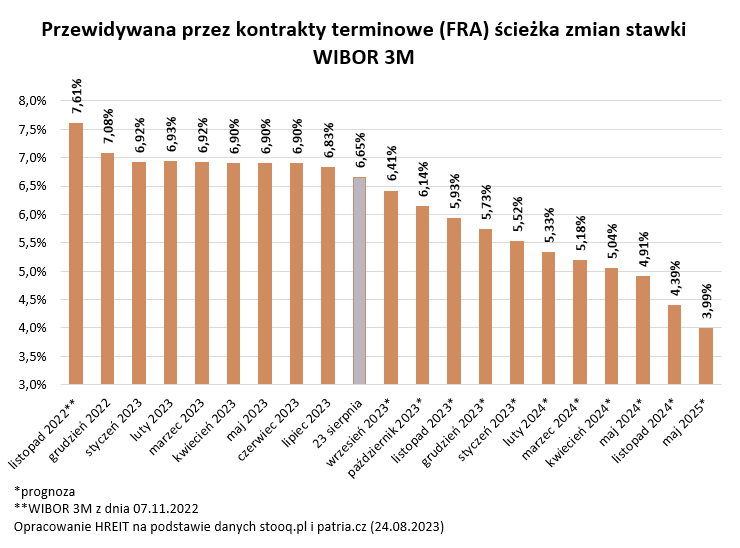

Rynek jest już pewien rychłych obniżek stóp procentowych. Powszechne jest oczekiwanie, że na najbliższym posiedzeniu Rada Polityki Pieniężnej obniży podstawową stopę procentową o 25 punktów bazowych. Z punktu widzenia kosztów obsługi długu każde obniżenie oprocentowania kredytu o 0,25 pkt. proc. oznacza spadek raty 25-letniego kredytu o 17 złotych w przeliczeniu na każde pożyczone 100 tysięcy złotych. W przypadku kredytu na 300 tysięcy mówimy więc o uldze na poziomie około 50 złotych miesięcznie.

Warto wiec dodać, że jeśli wierzyć notowaniom kontraktów terminowych na stopę procentową, to takich cięć może dojść w bieżącym roku co najmniej 4 razy. Czas pokaże czy przewidywania te okażą się słuszne. Nie możemy przecież zapomnieć, że na ostatniej konferencji prasowej zwołanej po posiedzeniu Rady profesor Glapiński kategorycznie uciął tak daleko idące spekulacje. W międzyczasie z gospodarki napłynęło jednak trochę nowych danych, które sugerują, że inflacja może jednak spadać szybciej niż się spodziewaliśmy, a to może dać RPP dodatkowe argumenty za luzowaniem polityki monetarnej.

REKLAMA

REKLAMA

WIBOR 3M - prognoza sierpień 2023 r.

HREIT - Heritage Real Estate Investment Trust

WIBOR spada od 3 kwartałów

Trzeba mieć jednak świadomość, że pomimo tego, że RPP nie podjęła jeszcze decyzji o obniżce stóp procentowych, to i tak część posiadaczy złotowych kredytów mieszkaniowych już może się cieszyć niższymi ratami. Wszystko dlatego, że pod koniec 2022 roku rynek spodziewał się, że RPP będzie dalej podnosiła stopy procentowe, a więc też notowania WIBOR-u się zagalopowały, co trzeba było potem skorygować.

W ostatnich tygodniach WIBOR zaczął natomiast dodatkowo zniżkować ze względu na spodziewany przez rynek rychły początek cyklu obniżek stóp procentowych. W efekcie, jeśli ktoś miał to nieszczęście, że oprocentowanie jego kredytu było aktualizowane akurat w najgorszym momencie, a więc w listopadzie 2022 roku, to teraz może mieć już o około 7% niższą ratę niż wtedy. W przypadku kredytu zaciągniętego na 25 lat i kwotę 300 tys. złotych mówimy o spadku raty rzędu 150-200 złotych miesięcznie.

HREIT - Heritage Real Estate Investment Trust

Poprawę obserwują oczywiście Ci posiadacze złotowych kredytów, którzy mają dług ze zmiennym oprocentowaniem. To jest przeważnie aktualizowane w cyklach 3-miesięczych (gdy oprocentowanie oparte jest o wskaźnik WIBOR 3M) i półrocznych (gdy oprocentowanie jest oparte o WIBOR 6M).

Sprawdźmy więc jakich zmian może oczekiwać ktoś komu 24 sierpnia bank aktualizowałby oprocentowanie kredytu. Aby to zrobić należy wziąć pod uwagę najświeższe dostępne dane, czyli te opublikowane na koniec poprzedniego dnia roboczego, czyli 23 sierpnia.

Jeśli mamy kredyt oparty o WIBOR 3M, to 3 miesiące wcześniej (23 maja) wskaźnik ten był wyceniany na 6,9%, a 23 sierpnia na 6,65%. W przypadku kredytu zaciągniętego na 300 tys. zł i 25 lat z marżą na poziomie 2,6% oznacza to ratę niższa o około 50 złotych, co przy jej wysokości na poziomie poniżej 2,6 tys. złotych miesięcznie jest ulgą, którą można już zauważyć.

W przypadku kredytów opartych o WIBOR 6M ruch byłby większy. 23 sierpnia WIBOR 6M wynosił bowiem 6,54%, a pół roku wcześniej, czyli 23 lutego było to 7%. W przypadku kredytu zaciągniętego na 300 tys. zł i 25 lat z oznacza to ratę niższa o około 90-100 złotych.

REKLAMA

Najlepsze dopiero przed nami

Perspektywy kolejnych miesięcy wyglądają tu znacznie lepiej – o ile oczywiście wierzyć prognozom. Te rano 24 sierpnia sugerowały, że w grudniu stawki WIBOR 3M będą na poziomie około 5,7%, a WIBOR 6M na poziomie około 5,6%. To wyraźnie niżej niż dzisiejsze notowania tych wskaźników.

Jeśli faktycznie WIBORy spadną o 1 pkt. proc. do końca roku, to raty kredytów mogą spaść nawet o około 10%. Idąc dalej, w perspektywie niemal dwuletniej (do maja 2025 roku) raty mogą pójść w dół o około 20% względem stanu obecnego - o ile oczywiście faktycznie WIBOR 3M spadnie w połowie 2025 roku w okolice 4%.

Z punktu widzenia osoby, która rozważa dziś zaciągnięcie kredytu ze zmiennym oprocentowaniem zmiany te oznaczają nie tylko potencjalnie niższe raty, ale też wyższą zdolność kredytową. Wszystko dlatego, że przy innych czynnikach stałych niższa rata oznacza, że bank będzie nam skłonny pożyczyć więcej przy konkretnym poziomie osiąganych dochodów.

Aby nie było tak łatwo, to w banku możemy się też spotkać z kredytem o zmiennym oprocentowaniu, ale opartym nie o stawkę WIBOR, ale o WIRON. Tu sytuacja wygląda trochę inaczej, bo tak jak WIBOR powinien uwzględniać przyszły koszt pieniądza, tak WIRON uwzględnia historyczne notowania. W efekcie na spadek oprocentowania w przypadku tych produktów będzie trzeba poczekać trochę dłużej.

W dół powinno tez pójść oprocentowanie stałe

Oczekiwania spadku stóp procentowych wpływają już też na oprocentowanie kredytów z okresowo stałym oprocentowaniem. Chodzi o to, że gracze rynkowi, oczekując niższego kosztu pieniądza w Polsce, zaczynają też inaczej handlować kontraktami na stopy procentowe. Dotyczy to też kontraktów IRS, o które oparte jest oprocentowanie kredytów z okresowo stałym oprocentowaniem. To właściwie już się dzieje. Zgodnie z danymi NBP pod koniec 2022 roku przeciętne oprocentowanie kredytu ze stałym oprocentowaniem wynosiło ponad 9%. Dziś banki w swoich ofertach chwalą się propozycjami z oprocentowaniem na poziomie około 7%. Warto wiedzieć, że spadek oprocentowania 25-letniego kredytu o 1 pkt. proc. oznaczać może ratę niższą o około 7-8%. Analogicznie wyższa może być też wtedy nasza zdolność kredytowa.

I choć jest to truizm, to trzeba dodać, że na spadku oprocentowania kredytów ze stałym oprocentowaniem, w pierwszej kolejności skorzystają osoby, które podpisują nowe umowy. Osoby, które spłacają już kredyt ze stałym oprocentowaniem ustalanym z góry np. na 5 lat, do końca trwania tego okresu nie zobaczą ani niższych, ani wyższych rat w swoich harmonogramach spłaty długu.

Optymalny czas na stałe oprocentowanie dopiero przyjdzie

Z punktu widzenia osób, które dziś zaciągają kredyt mieszkaniowy, próba optymalnego wyboru pomiędzy kredytem ze stałym i zmiennym oprocentowaniem niesie za sobą szczyptę spekulacji. Wszystko dlatego, że choć rynek przeważnie trafnie odczytuje momenty, w których stopy procentowe mogą pójść w dół, to przecież nikt nie zna przyszłości. Nie możemy wykluczyć, że dojdzie do jakichś fundamentalnych zmian i RPP nie tylko nie obniży stóp procentowych, ale nawet je podniesie. Prawdopodobieństwo takiego scenariusza wydaje się dziś znikome, ale teoretycznie niczego nie można wykluczyć.

Najłatwiejszą decyzję mają przed sobą osoby, które mogą zaciągnąć „Bezpieczny Kredyt 2%”. Ta oferta, dzięki budżetowym dopłatom, wydaje się dziś bezkonkurencyjna. Gorzej jest, jeśli chcemy zaciągnąć standardowy kredyt, bo musimy wybrać pomiędzy długiem ze stałym albo zmiennym oprocentowaniem.

Teoretycznie zadłużając się dziś należałoby najpierw wybrać kredyt ze zmiennym oprocentowaniem, aby potem zmienić go (refinansować) na kredyt z oprocentowaniem stałym w momencie, w którym stopy procentowe będą znacznie niższe. Tyle teoria, bo praktyka pisze nam różne scenariusze.

Jeśli więc ktoś obawia się, że jego domowy budżet nie udźwignie raty, gdyby ta nieoczekiwanie zaczęła rosnąć, a do tego najważniejsze są dla niego stabilność i bezpieczeństwo – rozwiązaniem jest raczej kredyt o stałym oprocentowaniu. Jeśli jednak kogoś stać na ryzyko, a przy tym ma w sobie żyłkę spekulanta, warto rozważyć dziś zaciągnięcie kredytu ze zmiennym oprocentowaniem, który potem zamienimy na kredyt ze stałym oprocentowaniem, gdy np. cykl obniżek stóp procentowych będzie się miał ku końcowi. I choć może to dać wymierne korzyści, to należy pamiętać, że nikt ich nam nie gwarantuje, a podejmujemy przy takiej strategii dodatkowe ryzyko.

Bartosz Turek, główny analityk HREIT

REKLAMA

REKLAMA