Ceny surowców - październik 2024 r. Złoto nadal bije rekordy, spadają ceny paliw

REKLAMA

REKLAMA

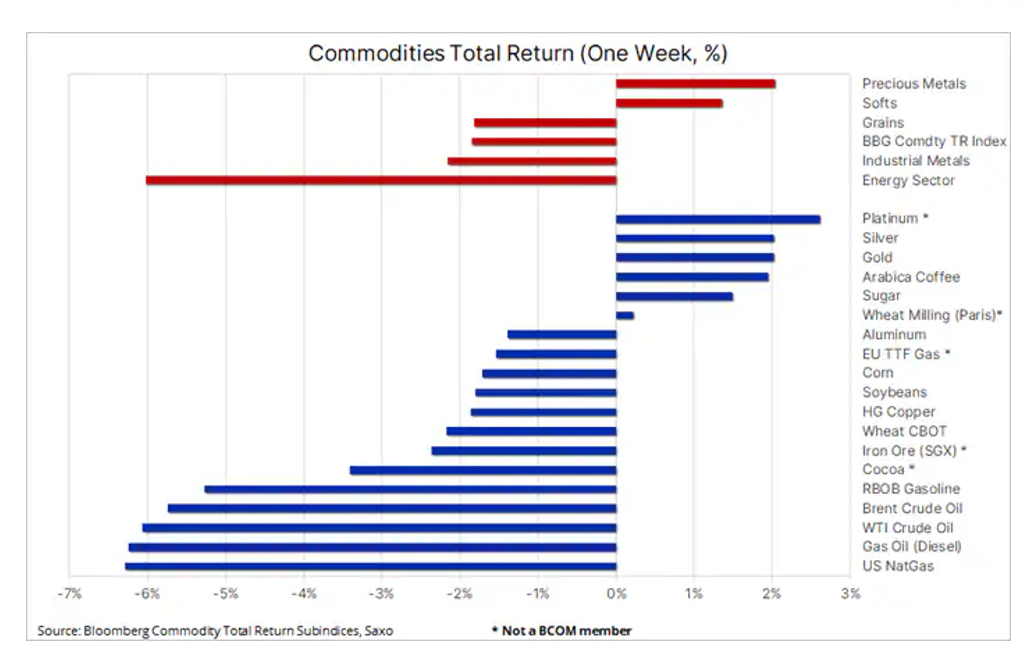

Rynek surowców notował drugą z rzędu tygodniową stratę, niwelując połowę silnych wzrostów z poprzednich czterech tygodni. Zróżnicowane wyniki: spadki w sektorze energii, metali przemysłowych i zbóż; wzrosty w sektorze metali szlachetnych i towarów miękkich. Rekordowa hossa złota trwa, wspierana popytem ze strony inwestorów szukających ochrony przed licznymi niepewnościami. Ropa naftowa, olej napędowy i gaz ziemny odnotowywały gwałtowne spadki z powodu słabego popytu, pomimo ryzyk geopolitycznych po stronie podaży. Publikujemy Komentarz Ole Hansena, Dyrektora ds. strategii rynku surowców Saxo Bank.

- Rynek towarów (surowców) spada drugi tydzień z rzędu

- Zróżnicowane wyniki

- Trwa hossa na rynku złota

- Wskaźnik złota do miedzi

- Surowce energetyczne, paliwa

Rynek towarów (surowców) spada drugi tydzień z rzędu

Sektor towarowy odnotował drugą z rzędu tygodniową stratę, tracąc przy tym połowę wcześniejszych zysków, które wyniosły 10% w ciągu poprzednich czterech tygodni. Wtedy to pierwsze cięcie stóp procentowych w USA, nadzieje związane ze stymulacją w Chinach, zaostrzenie napięć na Bliskim Wschodzie oraz obawy dotyczące pogody w Brazylii przyczyniły się do wzrostu indeksu Bloomberg Commodity Total Return do pięciomiesięcznego maksimum. Od tamtej pory pozytywny wpływ tych czynników na ceny osłabł, a silne dane gospodarcze z USA zmniejszyły oczekiwania co do czasu, tempa i głębokości nadchodzących cięć stóp procentowych. Rynki stały się również coraz bardziej odporne na wiadomości związane z trwającą wojną Izraela z grupami wspieranymi przez Iran w Gazie i Libanie.

W Chinach wprowadzono szereg działań mających na celu złagodzenie polityki gospodarczej, głównie wspierających rynek nieruchomości i sektor bankowy, które początkowo spotkały się z pozytywnym przyjęciem i przyczyniły się do znacznych wzrostów na chińskim rynku akcji oraz w surowcach zależnych od Chin, takich jak miedź i ruda żelaza. Jednak w ciągu ostatnich kilku tygodni więcej niż połowa tych zysków została już zredukowana, a traderzy coraz bardziej kwestionują skalę i tempo ogłoszonych inicjatyw. Mimo że nastąpiła wyraźna zmiana w polityce na rzecz osiągnięcia celu wzrostu na poziomie 5%, te wzrosty — na razie — wyglądają na krótkotrwałe odbicia. Może się to zmienić, jeśli polityka fiskalna zostanie bardziej bezpośrednio skierowana na wspieranie konsumpcji, która, obok spadających cen nieruchomości, pozostaje jednym z kluczowych czynników hamujących wzrost gospodarczy w Chinach.

REKLAMA

REKLAMA

Zróżnicowane wyniki![]()

Po silnym rajdzie z zeszłego miesiąca, który przyniósł zyski we wszystkich sektorach, wyniki stały się znacznie bardziej zróżnicowane, szczególnie w minionym tygodniu, w którym osłabienie w sektorze energii, metali przemysłowych i zbóż zostało tylko częściowo zrekompensowane przez wzrosty w sektorze metali szlachetnych, z rekordowymi notowaniami cen złota. Ogólnie rzecz biorąc, indeks Bloomberg Commodity Total Return, który śledzi wyniki 24 głównych rynków futures i jest replikowany przez kilka funduszy notowanych na giełdzie, spadł o 1,8% w poprzednim tygodniu, co zmniejszyło zysk od początku roku do 4,5%.

Zyski z inwestycji w towary i surowce 2024 październik

Źródło zewnętrzne

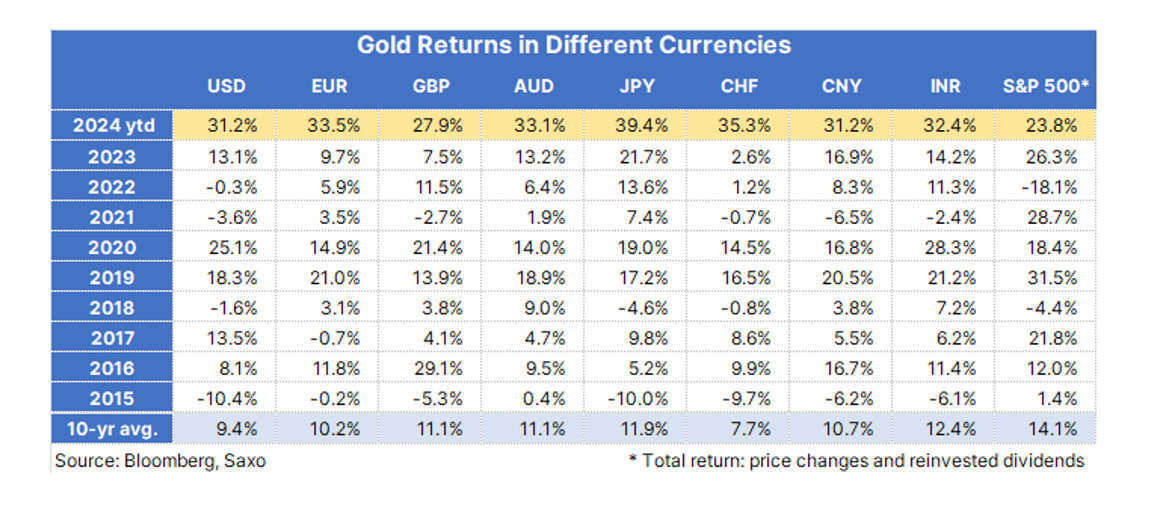

Trwa hossa na rynku złota

Rekordowy rajd złota trwa, a po kolejnej płytkiej korekcie w połowie miesiąca, która przyciągnęła kupujących przed poziomem 2600 USD, cena przekroczyła 2700 USD, osiągając szósty rekordowy poziom w tym roku. Rynek metali szlachetnych doświadczył bezprecedensowego silnego trendu wzrostowego w minionym roku, a zarówno złoto, jak i srebro wzrosły o ponad 30% od początku roku, przy czym podczas tego długotrwałego rajdu, który na obecnym etapie nie wykazuje oznak zakończenia miały miejsce jedynie drobne korekty.

Zyski z inwestycji w złoto 2015-2024

Źródło zewnętrzne

Wzrostowe czynniki w tym okresie są liczne — od ryzyka niestabilności fiskalnej i niepewności związanej z wyborami prezydenckimi w USA po atrakcyjność złota jako bezpiecznej przystani, napięcia geopolityczne oraz dedolaryzację. A teraz także cięcia stóp procentowych — nie tylko ze strony Fedu, ale również innych banków centralnych — obniżają koszt posiadania inwestycji nie generujących odsetek, takich jak złoto i srebro. To może prowadzić do zwiększonego popytu na fundusze ETF oparte na złocie ze strony niedoinwestowanych menadżerów zarządzających aktywami, zwłaszcza na Zachodzie, którzy od momentu rozpoczęcia agresywnych podwyżek stóp przez FOMC w 2022 roku do maja byli sprzedawcami netto.

Utrzymujący się popyt na metale inwestycyjne w tym czasie spowodował, przynajmniej na ten moment, rozbicie standardowej odwrotnej korelacji między złotem a dolarem. Najnowszym przykładem jest brak negatywnej reakcji złota na wzrost indeksu dolara Bloomberg o 2,5% od początku września — w okresie, w którym zmniejszono przewidywania dotyczące czasu, tempa i głębokości przyszłych cięć stóp procentowych w USA w obliczu utrzymującej się siły danych gospodarczych z USA.

Po wzroście o prawie 40% w ciągu ostatnich 12 miesięcy, nie ma wątpliwości, że wielu potencjalnych inwestorów waha się przed perspektywą płacenia rekordowych cen, ale strach przed przegapieniem kontynuacji rajdu ostatecznie zmusza wielu do zaangażowania się. Po osiągnięciu rekordowych cen, zdolność do prognozowania następnego poziomu coraz bardziej opiera się na zgadywaniu i grze w podawanie okrągłych liczb, przy czym kolejnym głównym celem dla złota jest 3 000 USD, a dla srebra 35 USD.

REKLAMA

W minionym tygodniu sondaż wśród delegatów z całego świata uczestniczących w corocznym zjeździe London Bullion Market Association przewidział wyższe ceny za rok dla złota, srebra, platyny i palladu. Oczekuje się, że cena złota wzrośnie o około 10% do 2 917,40 USD za uncję do końca października przyszłego roku, podczas gdy delegaci, podobnie jak my w Saxo, mieli bardzo zdecydowane zdanie na temat srebra, przewidując wzrost o ponad 40% do osiągnięcia poziomu 45 USD za uncję. Eksperci zauważają, że popyt przemysłowy nadal napędza deficyty na rynku, podczas gdy podaż z kopalń ma trudności, by nadążyć.

Wskaźnik złota do miedzi![]()

Wskaźnik złota do miedzi to miara finansowa, która odzwierciedla względną siłę obu surowców. W tym przykładzie wykorzystujemy miedź LME, która obecnie jest handlowana w okolicach 9 600 USD za tonę. Wskaźnik ten dostarcza informacji o różnych warunkach gospodarczych, w tym inflacji, oczekiwaniach wzrostu oraz ogólnym nastawieniu do ryzyka na rynku. Trwający rok rajd złota i niedawna korekta miedzi spowodowały spadek wskaźnika do 3,52, co jest poziomem, który obserwowaliśmy ostatnio w 2020 roku podczas pandemii, kiedy ceny miedzi tymczasowo spadły, a złoto zyskało na wartości w obliczu obaw związanych z inflacją napędzaną stymulacją.

Wcześniej wskaźnik był tak niski tylko po kryzysie finansowym w 2008 roku, kiedy obawy o recesję i inflację przez krótki czas kierowały oba metale w przeciwnych kierunkach. Chociaż miedź stała się coraz bardziej związana z popytem ze strony Chin, gdzie konsumowane jest około 50% globalnej podaży, spadający wskaźnik sygnalizuje potencjalne problemy gospodarcze i ogólny wysoki poziom niepewności.

Po powrocie do poziomu 4,30 USD i ponownym znalezieniu wsparcia w tym zakresie, co odzwierciedla środkowy poziom obserwowany od czerwca, krótkoterminowe perspektywy dla miedzi będą nadal zależały od wiadomości o stymulacji w Chinach, a także od spekulacji rynkowych dotyczących czasu, tempa i głębokości przyszłych cięć stóp procentowych w USA. Nasza optymistyczna długoterminowa prognoza pozostaje bez zmian, bazując na solidnym popycie, szczególnie w kontekście transformacji energetycznej. Ów popyt może prowadzić potencjalnie do niedoborów w obliczu trudności górników w zwiększaniu podaży przy wyższych kosztach surowców, niższej jakości rudy, zmian klimatycznych oraz rosnących kosztów regulacyjnych i interwencji rządowej. Ogólnie rzecz biorąc, trend wzrostowy od dołka pandemii w 2020 roku wydaje się dobrze ugruntowany i wymagałby zamknięcia tygodniowego poniżej 4 USD, by sytuacja uległa zmianie.

Surowce energetyczne, paliwa

Straty w sektorze towarowym w ubiegłym tygodniu dotyczyły głównie sektora energii, gdzie ropa naftowa, olej napędowy i gaz ziemny doświadczyły znacznych spadków w obliczu rozczarowania dotychczasowymi wysiłkami Chin na rzecz stymulacji popytu oraz ostrzeżenia IEA o rosnącym ryzyku przewyższenia podaży nad popytem w przyszłym roku. Dzieje się to w momencie, gdy OPEC+ stara się zwiększyć podaż ropy na już przesyconym rynku, w obliczu słabego popytu. Elektryfikacja świata nadal wpływa na zapotrzebowanie na olej napędowy i benzynę, a dodatkowo ogólnie słabe perspektywy wzrostu wśród niektórych największych krajów konsumpcyjnych oraz rosnąca produkcja ze strony państw nienależących do OPEC+ pogłębiają problem.

Premia ryzyka związana z potencjalnym zakłóceniem dostaw w przypadku ataku Izraela na irańską infrastrukturę energetyczną podlega wahaniom. Wynika to z faktu, że słabe czynniki fundamentalne tłumią chęć traderów do podejmowania znaczących zakładów. Wiedzą oni bowiem, że mogą ponieść straty, jeśli taki scenariusz się nie zrealizuje. Pewne, choć jak dotąd ograniczone wsparcie pojawiło się przed weekendem po zabiciu lidera Hamasu w Gazie oraz po tym, jak chińskie dane gospodarcze pokazały niepewne oznaki poprawy. Dodatkowo, spadek zapasów ropy w USA poza sezonem przedłużył się do czwartego tygodnia, podczas gdy zapasy benzyny spadły do najniższego poziomu od niemal dwóch lat.

Po nieudanej próbie przebicia się powyżej 200-dniowej średniej kroczącej, obecnie na poziomie 81,60 USD, ropa Brent, globalny benchmark, powróciła do handlu w okolicach połowy 70 USD, co jest obecnie uważane za poziom neutralny. W ciągu ostatnich dwóch lat Brent jest handlowana w zasadzie w trendzie bocznym, a główne wydarzenia znaczące dla cen w tym czasie zasadniczo się równoważyły. Pozostawia to traderów z pytaniem, co będzie potrzebne, by ten impas przerwać. W nadchodzącym roku kierunek rozwoju rynku zostanie określony przez kilka kluczowych czynników, takich jak tempo elektryfikacji — zwłaszcza w Chinach, które zbliżają się do szczytowego popytu na benzynę i olej napędowy; wpływ obniżek stóp procentowych na aktywność gospodarczą; zdolność OPEC do zarządzania wzrostem produkcji bez obniżania cen; oraz rozwój sytuacji geopolitycznej.

Saxo Bank jest platformą z duńską licencją bankową, która umożliwia inwestowanie na międzynarodowych rynkach kapitałowych, wspierając dywersyfikację portfela i bezpieczeństwo środków. Klienci Saxo Banku mają dostęp do bogatego portfolio produktów inwestycyjnych i niskich prowizji, pomocy w języku polskim czy raportu do rozliczenia PIT. Możliwość inwestowania poprzez licencjonowany bank jest kluczowym aspektem jego oferty dla ponad 1 200 000 klientów z całego świata. Depozyty na rachunku Saxo są gwarantowane i zabezpieczone aż do 100 tys. euro przez Duński Fundusz Gwarancyjny. Celem Saxo Banku jest, by jego klienci mogli zarabiać więcej na swoich inwestycjach.

REKLAMA

REKLAMA