Nowe wzory formularzy CIT od 1 kwietnia 2019 r.

REKLAMA

REKLAMA

Zmiany wprowadza rozporządzenie Ministra Finansów z dnia 21 marca 2019 r. zmieniające rozporządzenie w sprawie określenia wzorów deklaracji, zeznania, oświadczenia oraz informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób prawnych (Dz. U. z 2019 roku poz. 570), które weszło w życie 27 marca 2019 r.

REKLAMA

Dla których deklaracji CIT zostały przygotowane nowe wzory?

Rozporządzenie określa nowe wzory części formularzy obowiązujących w zakresie podatku dochodowego od osób prawnych, tj. następujące wzory:

- CIT-8 - wzór zeznania o wysokości osiągniętego dochodu (poniesionej straty) przez podatnika podatku dochodowego od osób prawnych,

- CIT-8AB - wzór zeznania o wysokości osiągniętego dochodu (poniesionej straty) przez podatkową grupę kapitałową - podatnika podatku dochodowego od osób prawnych za rok podatkowy,

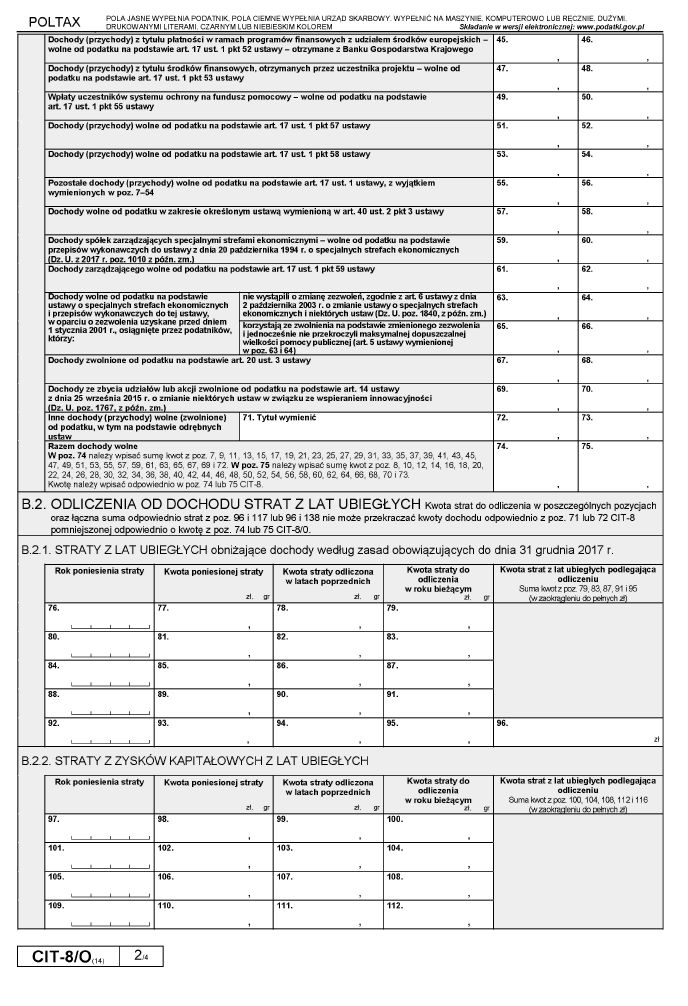

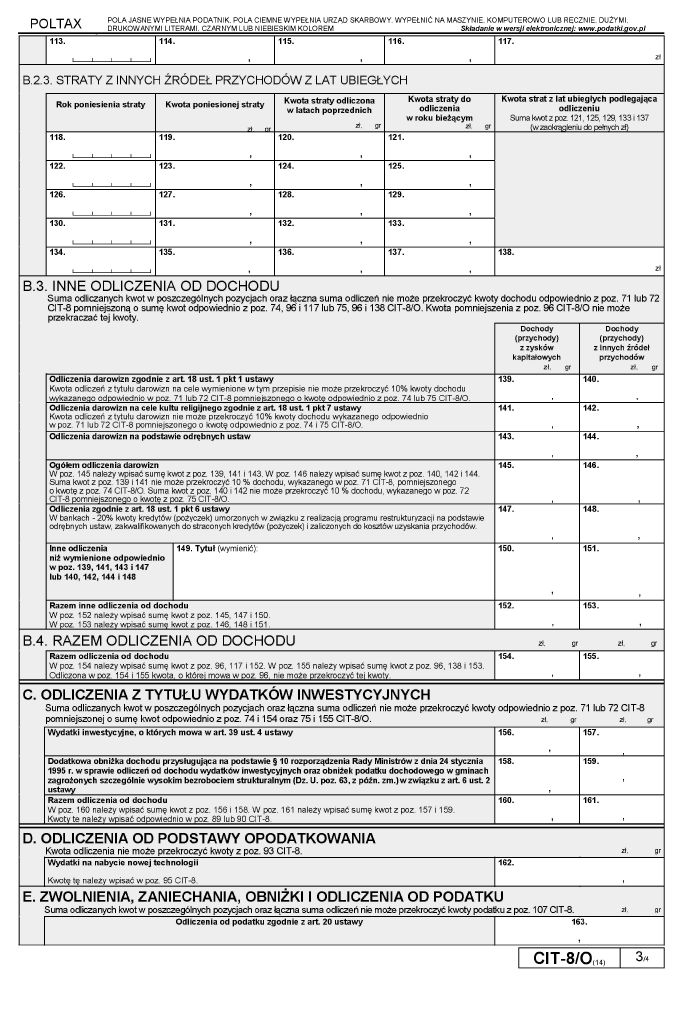

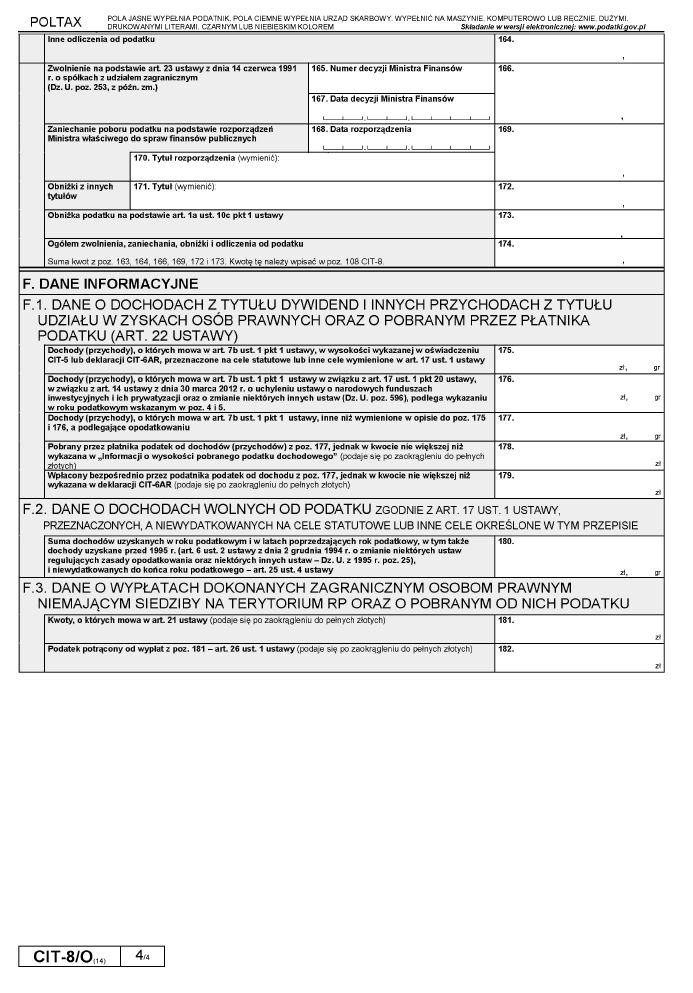

- CIT-8/O - wzór informacji o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku,

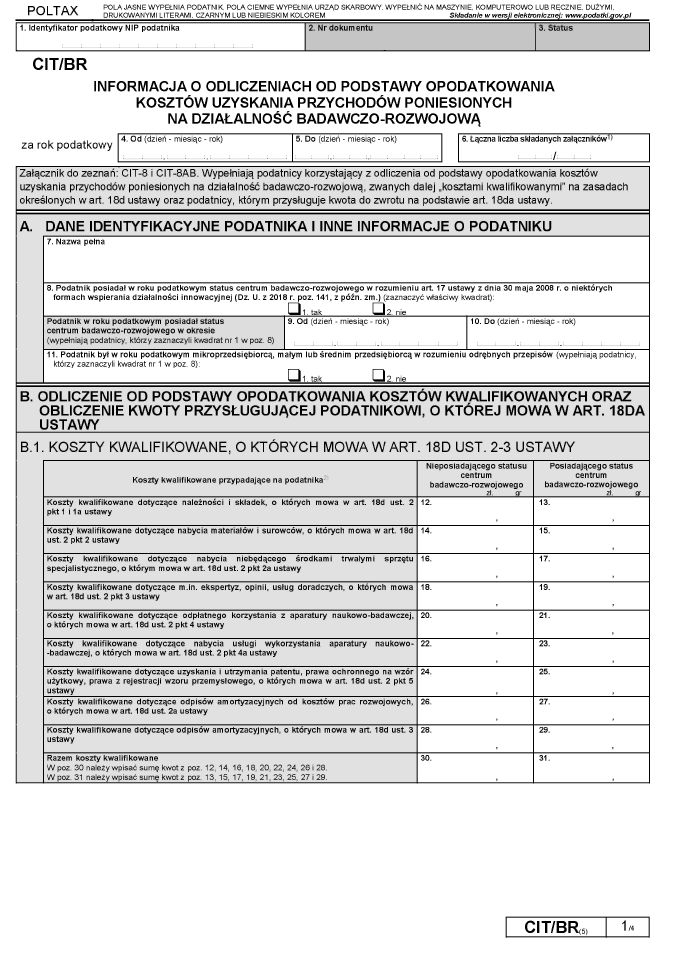

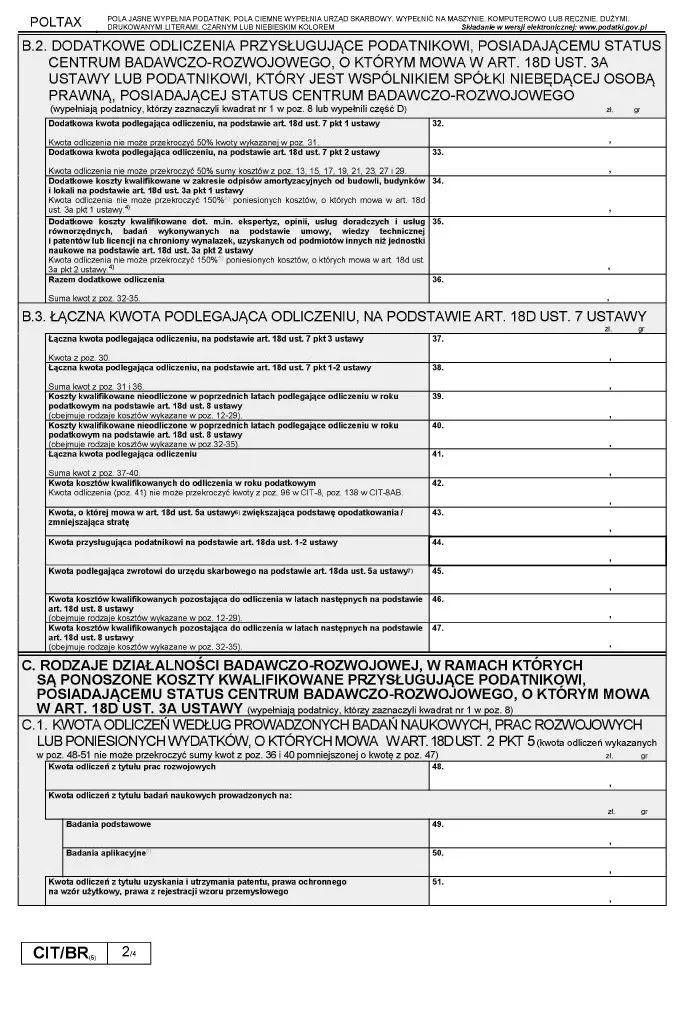

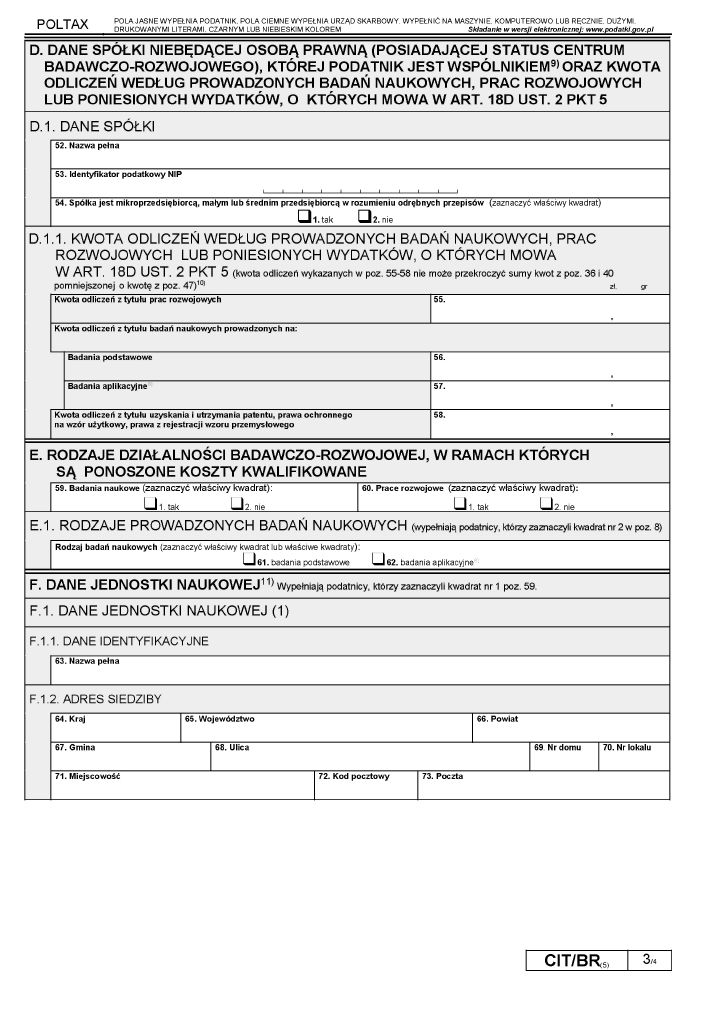

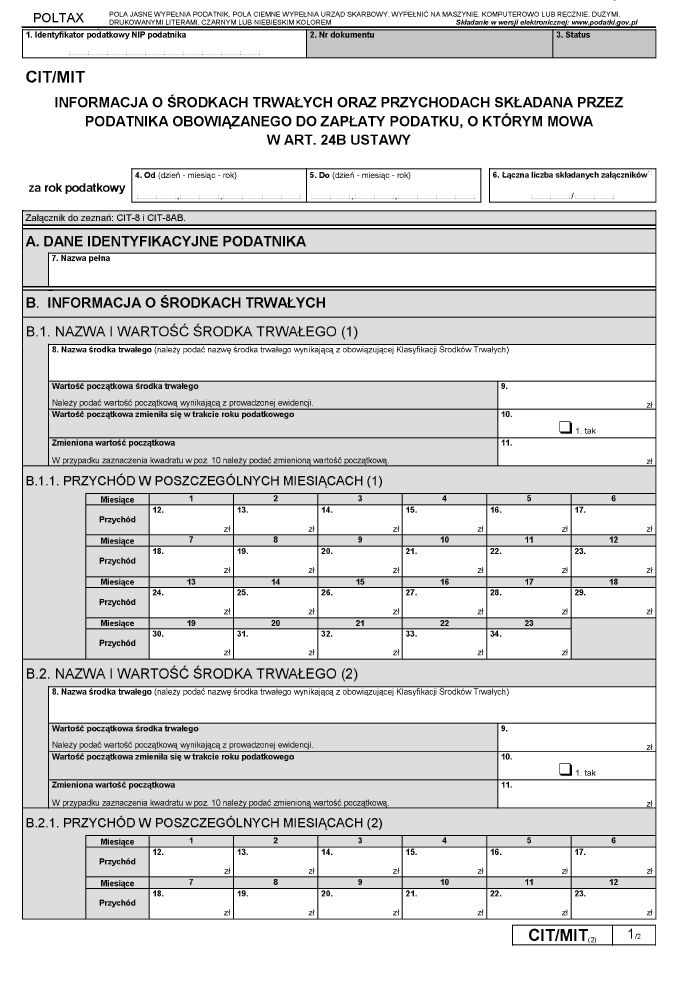

- CIT/BR - wzór informacji o odliczeniach od podstawy opodatkowania kosztów uzyskania przychodów poniesionych na działalność badawczo - rozwojową ,

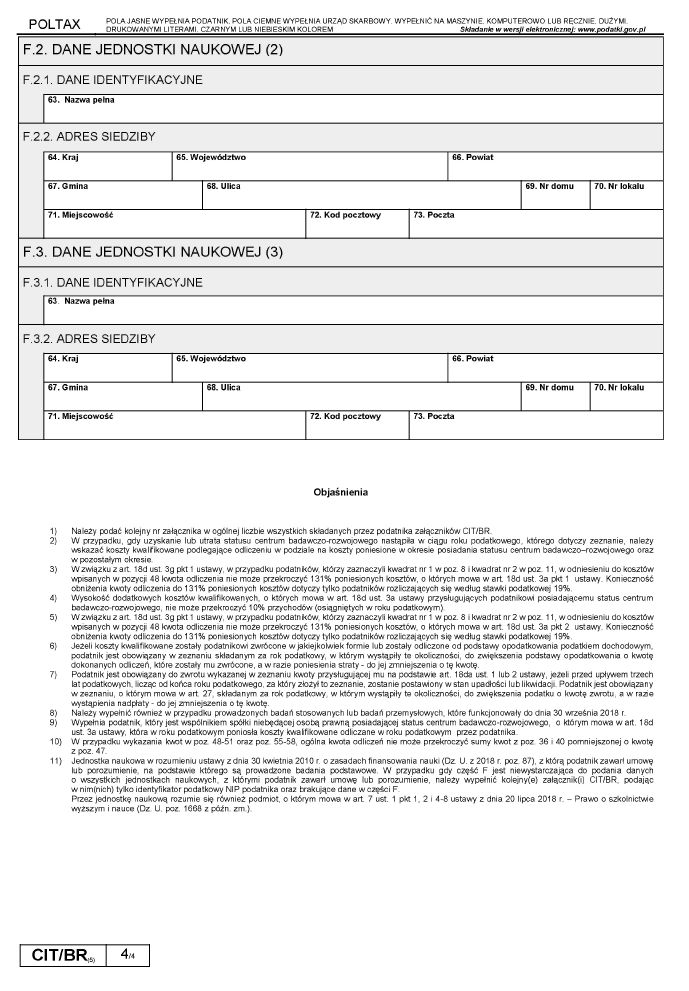

- CIT/MIT - wzór informacji o środkach trwałych oraz przychodach składana przez podatnika obowiązanego do zapłaty podatku, o którym mowa w art. 24B ustawy,

- CIT/8S - wzór informacji o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia lub na terenie określonym w decyzji o wsparciu,

Polecamy: CIT 2019. Komentarz

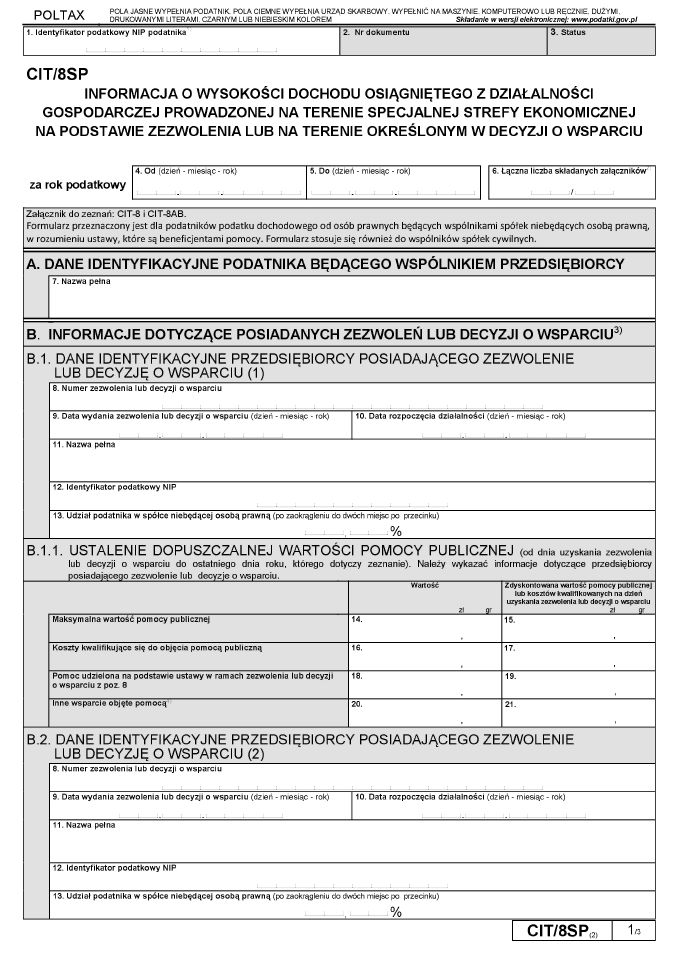

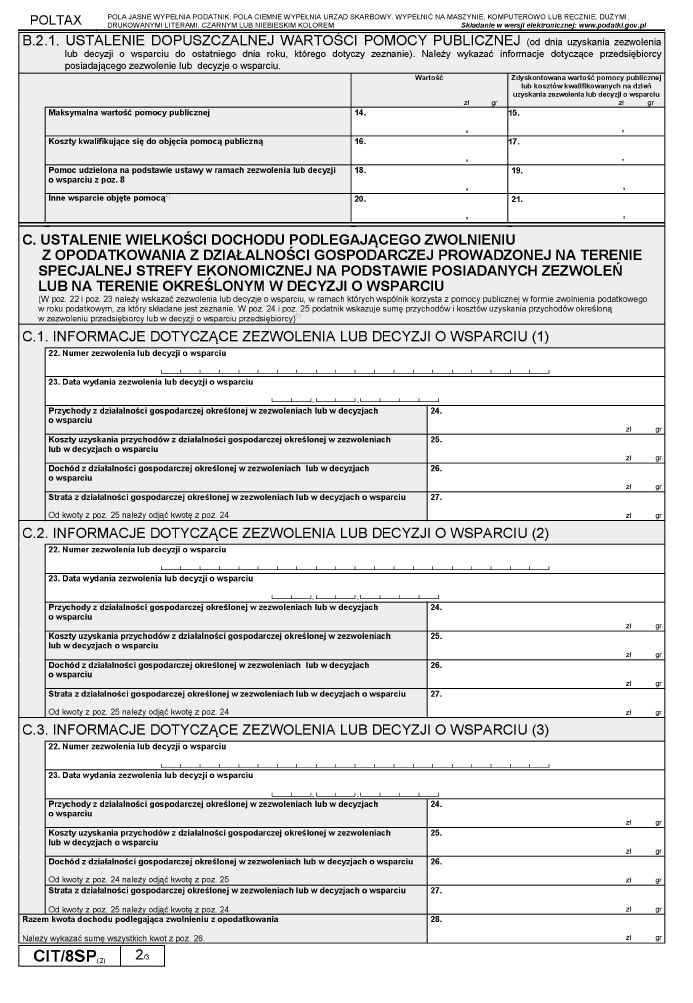

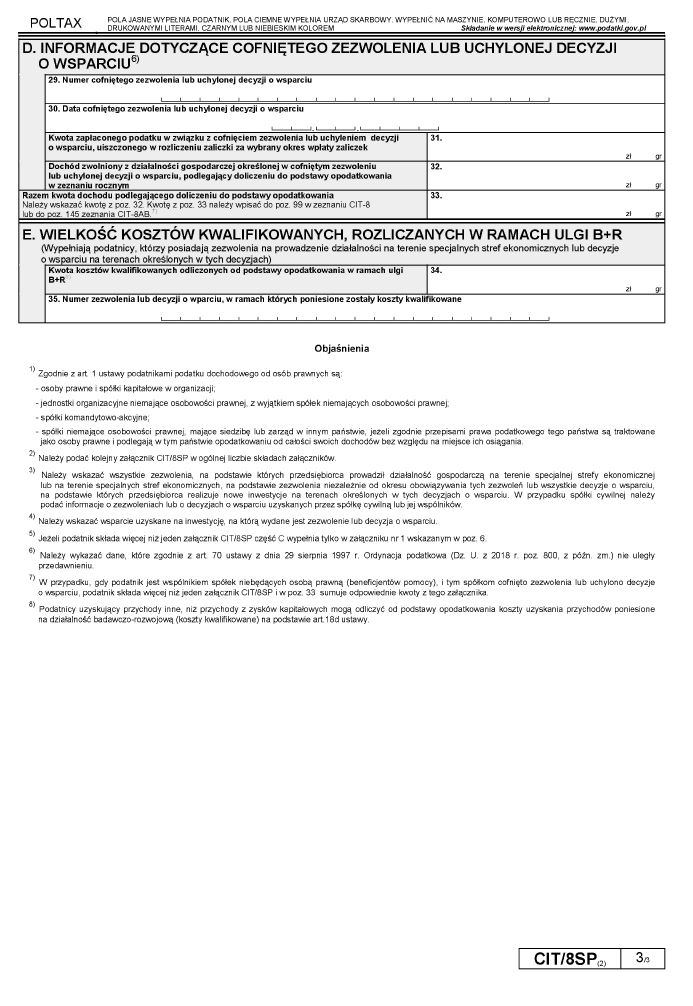

- CIT/8SP - wzór informacji o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia lub terenie określonym w decyzji o wsparciu,

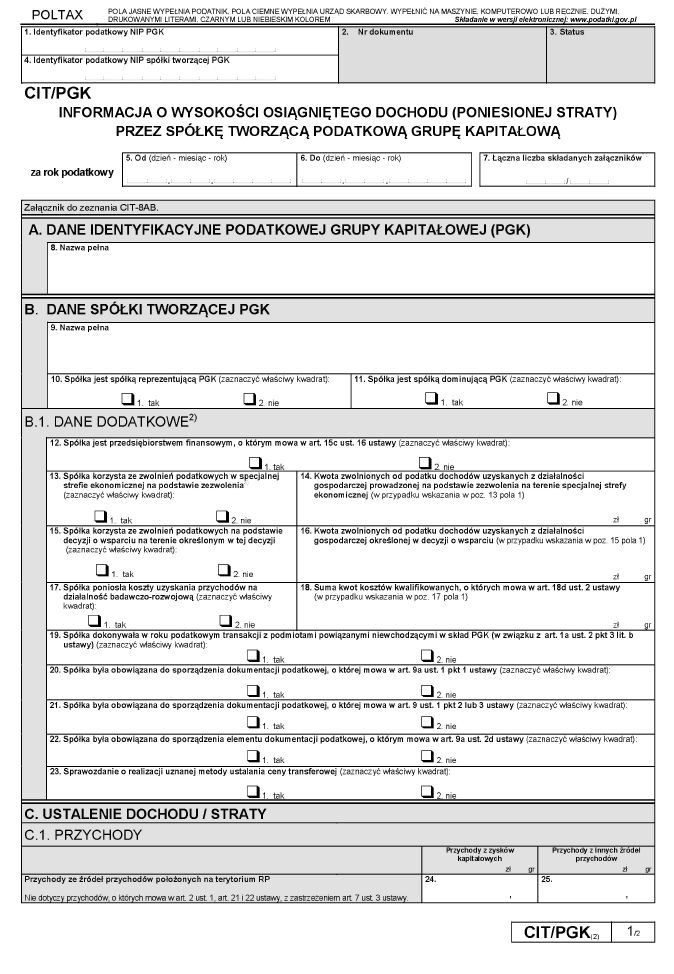

- CIT/PGK - wzór informacji o wysokości osiągniętego dochodu (poniesionej straty) przez spółkę tworzącą podatkową grupę kapitałową.

Od kiedy należy stosować nowe deklaracje?

REKLAMA

Powyższe nowe wzory formularzy CIT należy stosować do osiągniętych dochodów (uzyskanych przychodów, poniesionych strat) od 1 stycznia 2018 r. Jeżeli jednak przed dniem wejścia w życie rozporządzenia zeznanie lub informacja zostały złożone na formularzu dotychczasowym, uznaje się je za prawidłowe.

Wejście w życie rozporządzenia przed upływem terminu do składania zeznań podatkowych za 2018 r., który dla większości podatników przypada na 1 kwietnia 2019 r., nie wpłynęło też na wybór wzoru zeznania. Dotychczasowe wzory mogą być bowiem stosowane do 1 kwietnia 2019 r., tj. zgodnie z § 2 ust. 2 rozporządzenia do dnia 1 kwietnia 2019 r. do uzyskanych przychodów (osiągniętych dochodów, poniesionych strat) od dnia 1 stycznia 2018 r. mogą być stosowane wzory stanowiące załączniki nr 6, 7, 9 i 13–17 do rozporządzenia zmienianego w § 1, w brzmieniu dotychczasowym

Także podatnicy, których rok podatkowy jest inny niż kalendarzowy i rozpoczął się przed dniem 1 stycznia 2018 r. oraz zakończy się po dniu 31 grudnia 2017 r., do uzyskanych przychodów (osiągniętych dochodów, poniesionych strat) stosują w tym roku podatkowym wzory formularzy w brzmieniu dotychczasowym.

Przedłużenie terminu do złożenia CIT-8

REKLAMA

Dodatkowo, należy zwrócić uwagę na zakres nowej regulacji w kontekście rozporządzenia Ministra Finansów z 21 marca 2019 r. w sprawie przedłużenia terminu do złożenia zeznania CIT-8 przez niektórych podatników osiągających dochody wolne od podatku dochodowego od osób prawnych (Dz.U. z 2019 r. poz. 549).

Rozporządzenie to obejmuje podatników, których rok podatkowy rozpoczął się po 31 grudnia 2017 r. i zakończy się przed 1 lipca 2019 r., osiągających wyłącznie dochody wolne od podatku na podstawie art. 17 ust. 1 ustawy o CIT oraz nie miały obowiązku w roku podatkowym, za który ma być złożone zeznanie, do sporządzenia określonych deklaracji lub informacji wskazanych w odpowiednich przepisach ustawy o PIT.

Obejmuje ono również podatników uprawnionych podmiotowo (np. stowarzyszenia) do ww. zwolnień, którzy nie pełnili funkcji płatnika i nie osiągnęli za dany rok dochodu (sporządzają zeznania „zerowe”).

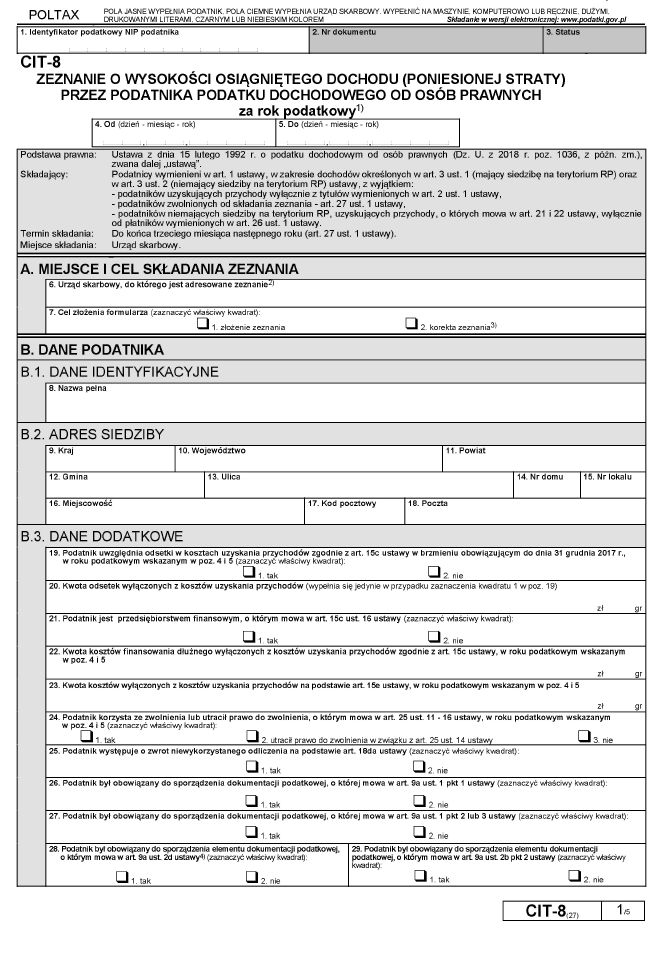

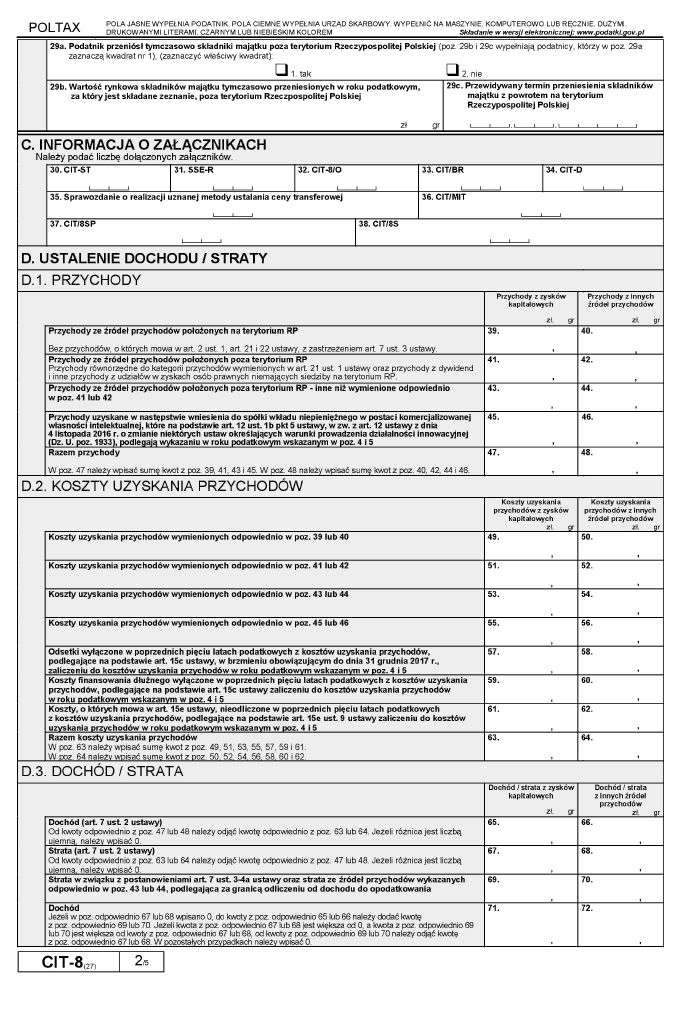

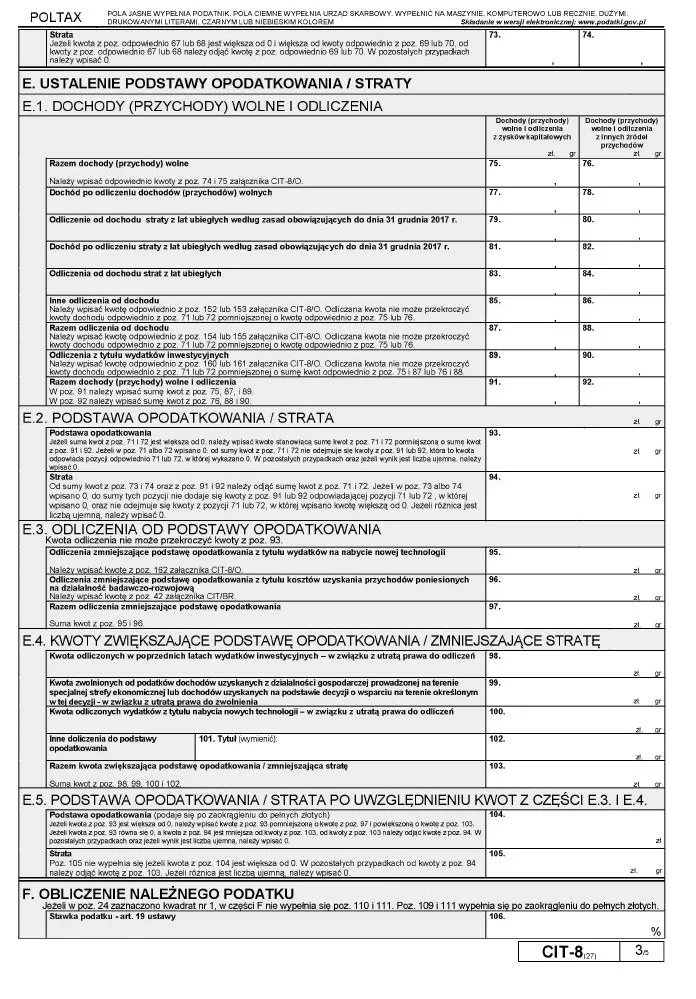

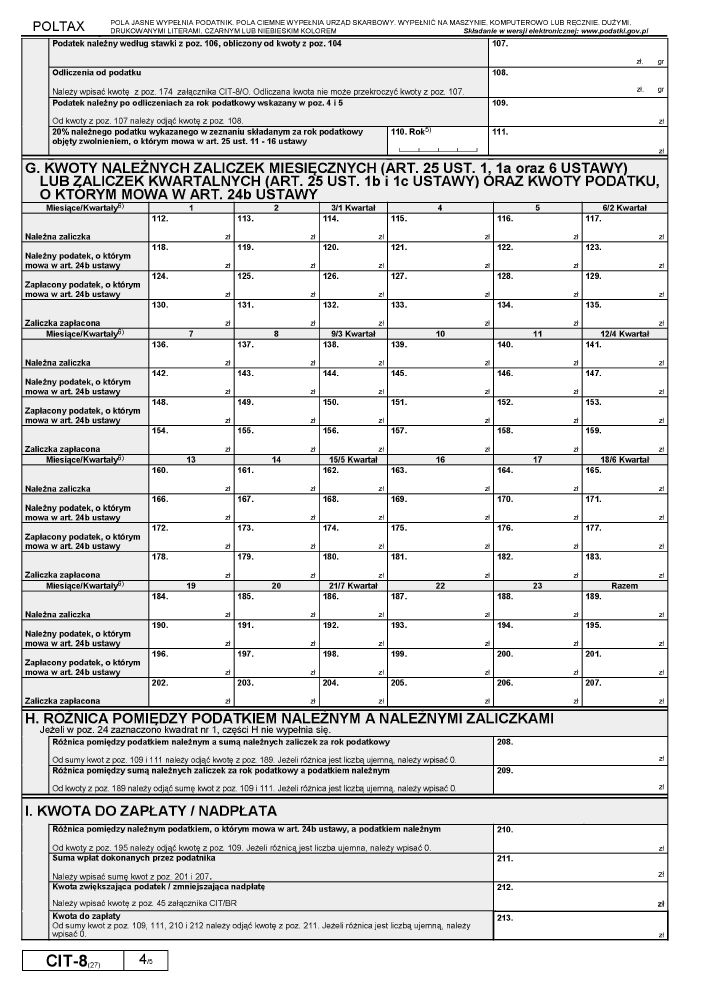

Wzory nowych formularzy

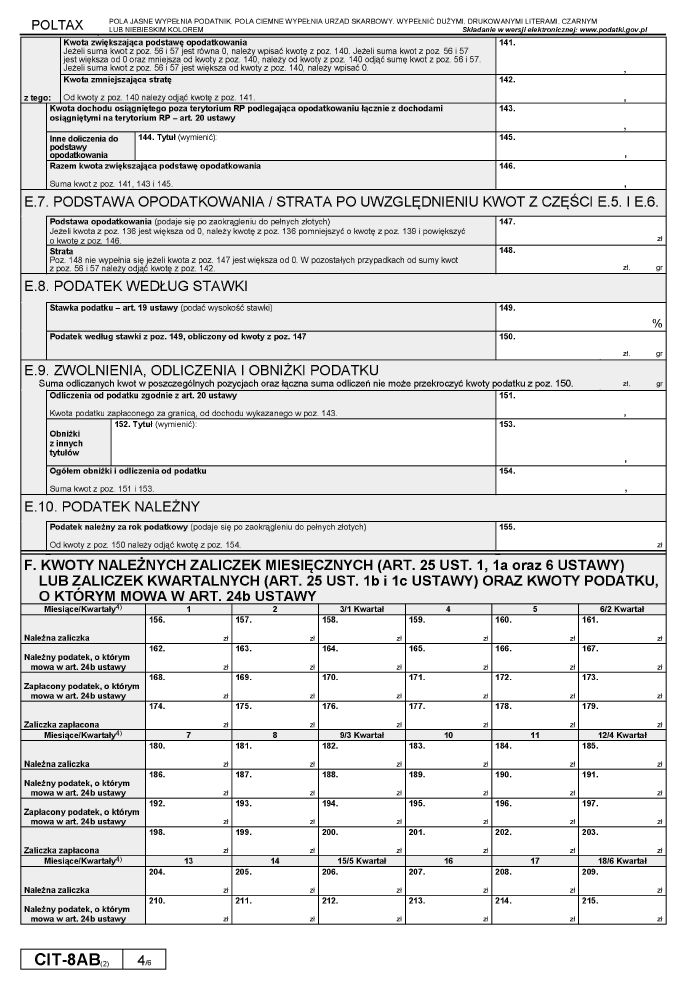

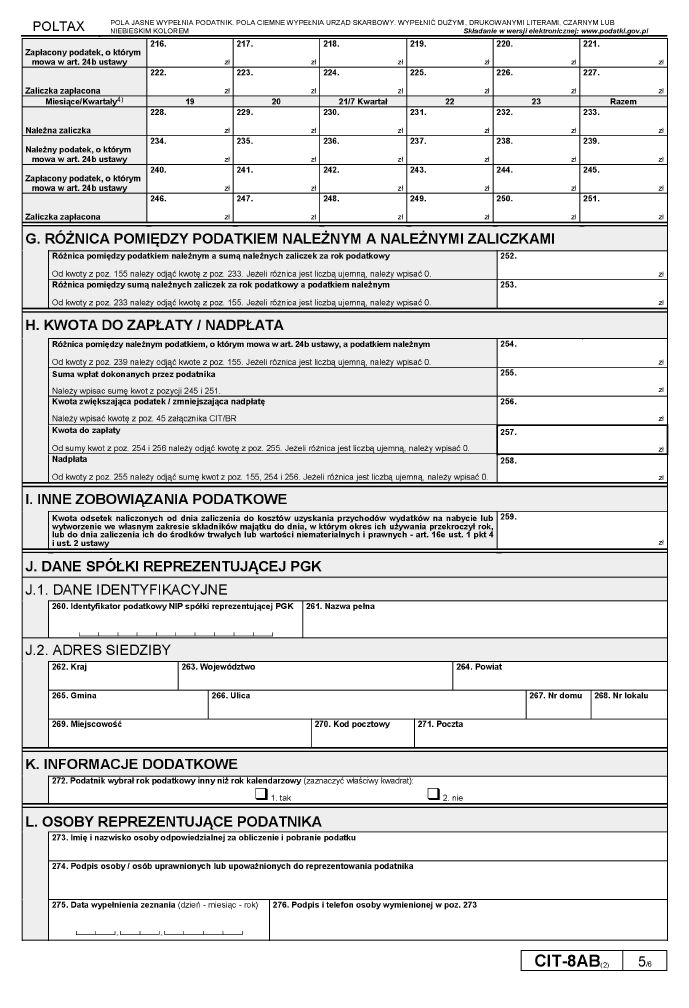

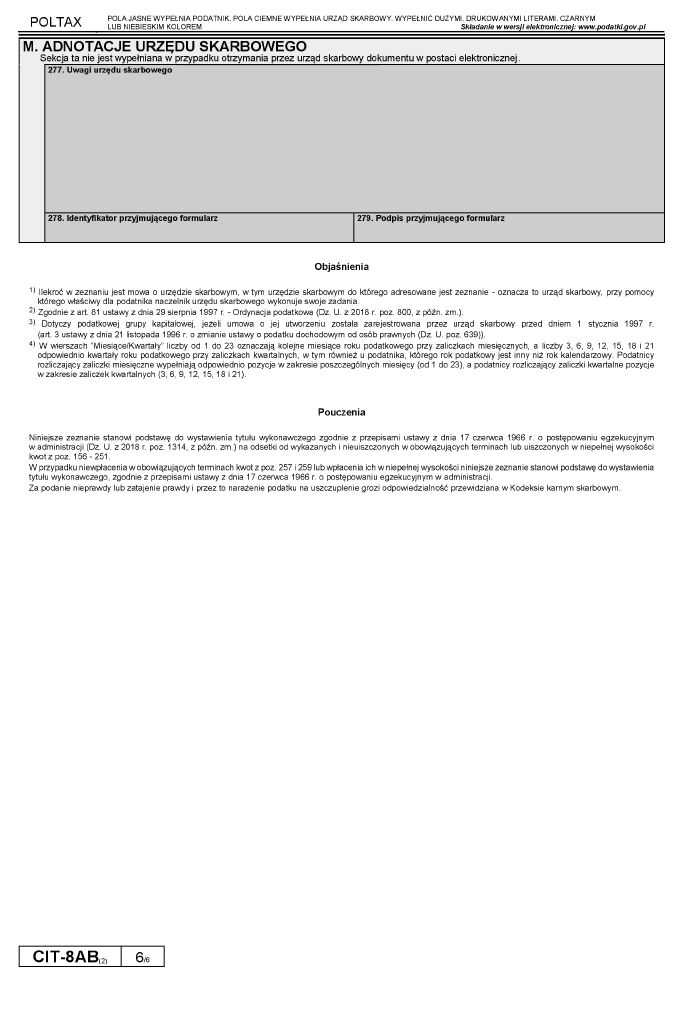

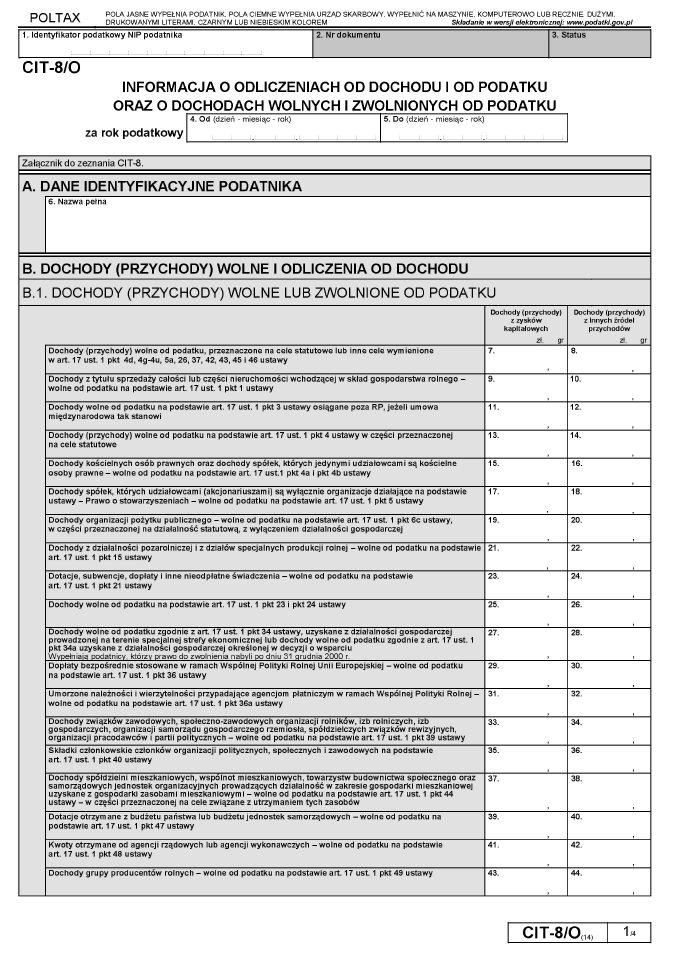

Poniżej prezentujemy nowe wzory formularzy CIT-8, CIT-8AB, CIT-8/O, CIT/BR, CIT/MIT, CIT/8S, CIT/8SP, CIT/PGK , zgodnie z załącznikami do rozporządzenia Ministra Finansów z dnia 21 marca 2019 r. (poz. 570).

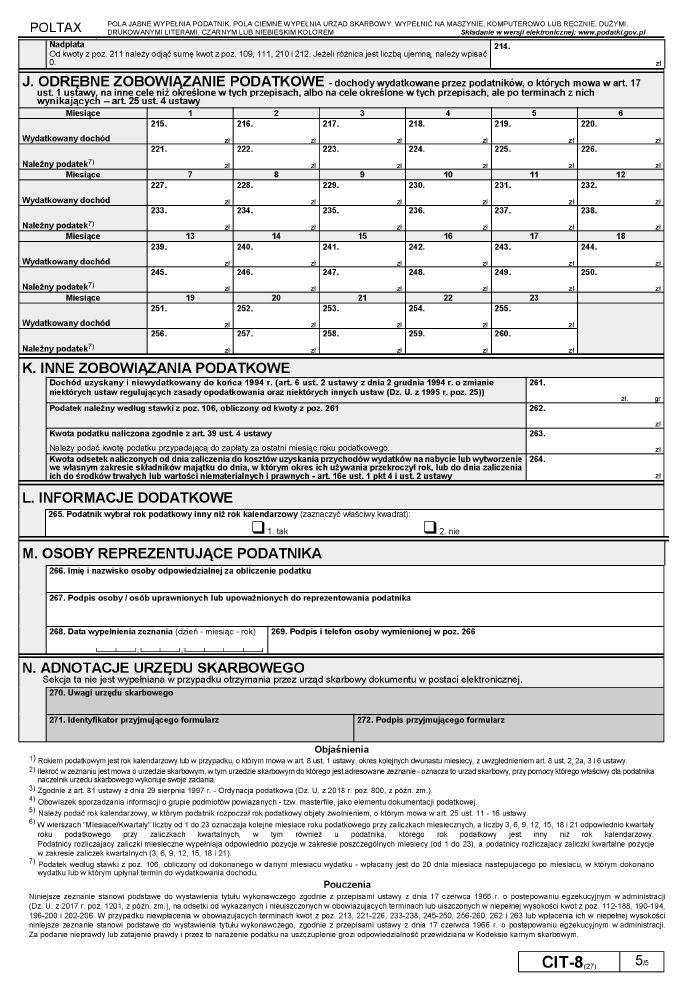

Załącznik nr 1

CIT-8

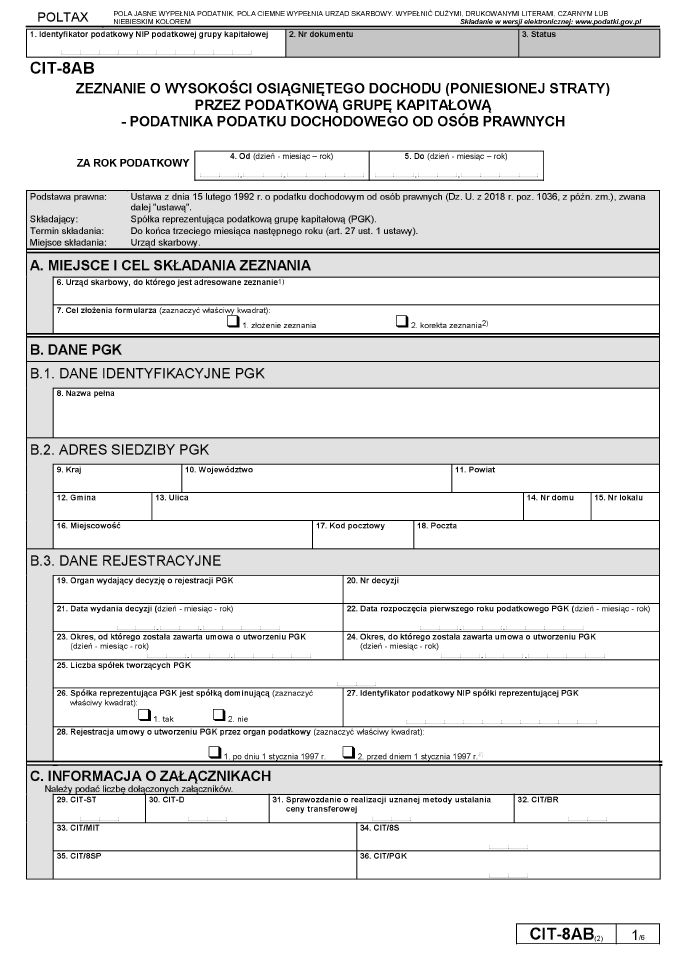

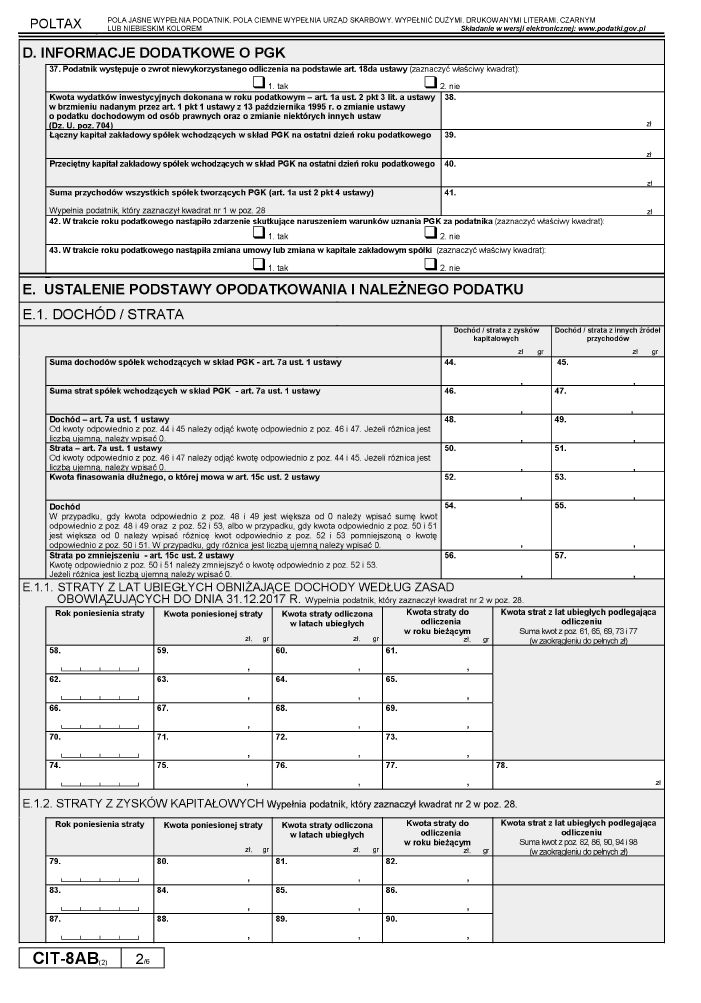

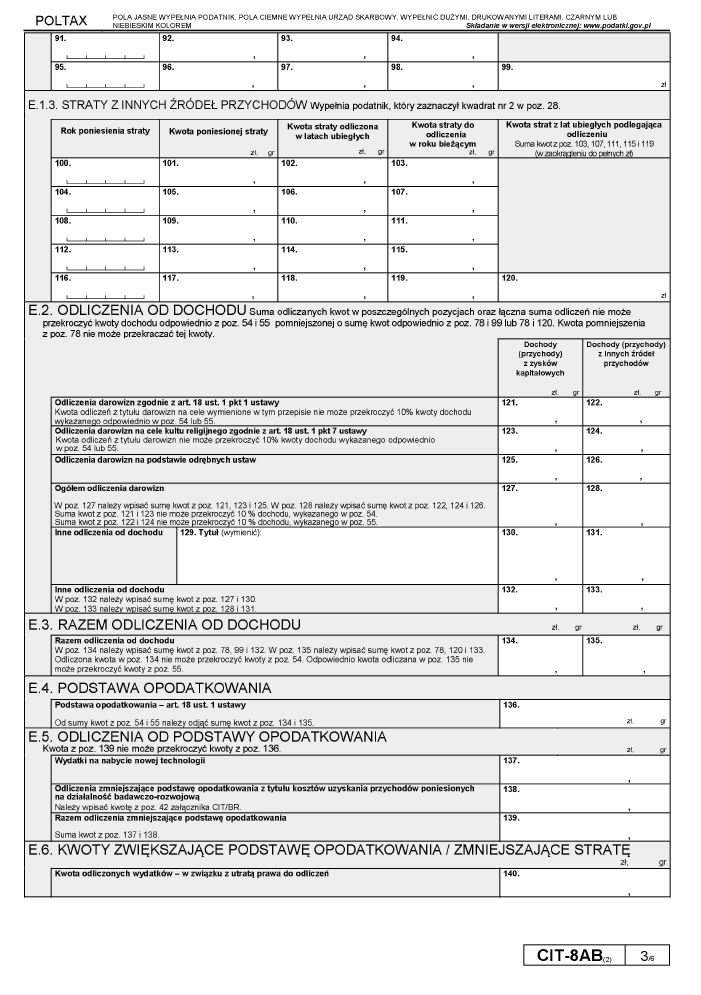

Załącznik nr 2

CIT-8AB

Załącznik nr 3

CIT-8/O

Załącznik nr 4

CIT/BR

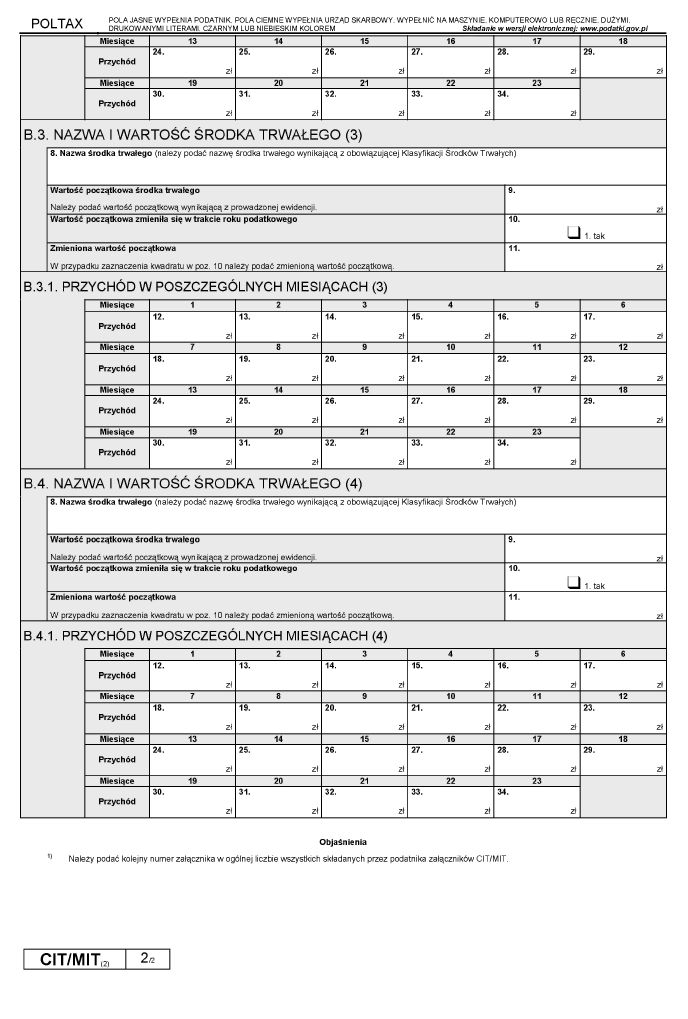

Załącznik nr 5

CIT/MIT

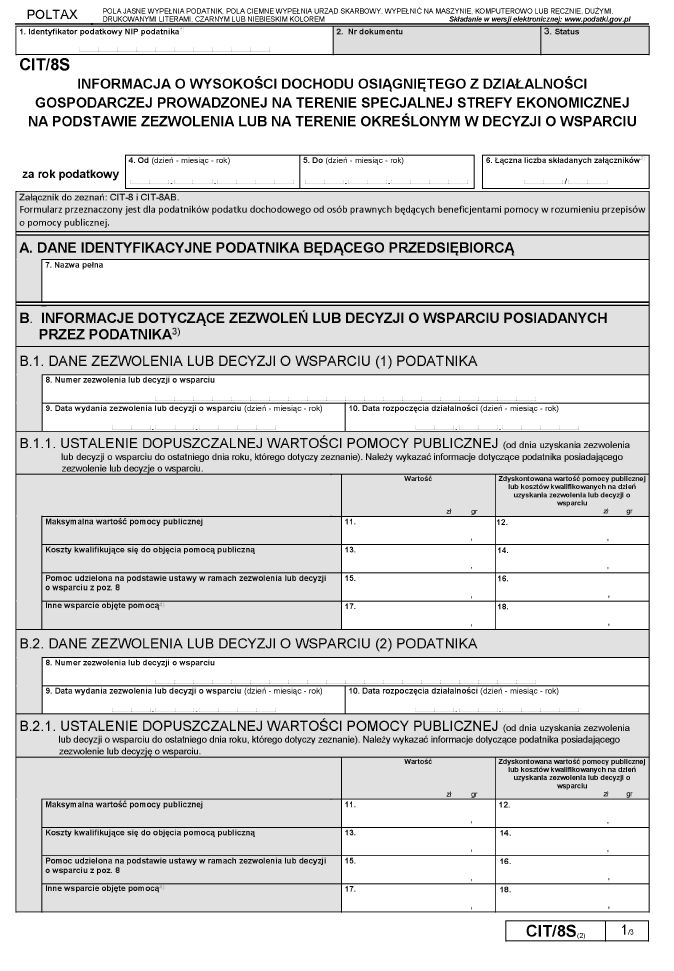

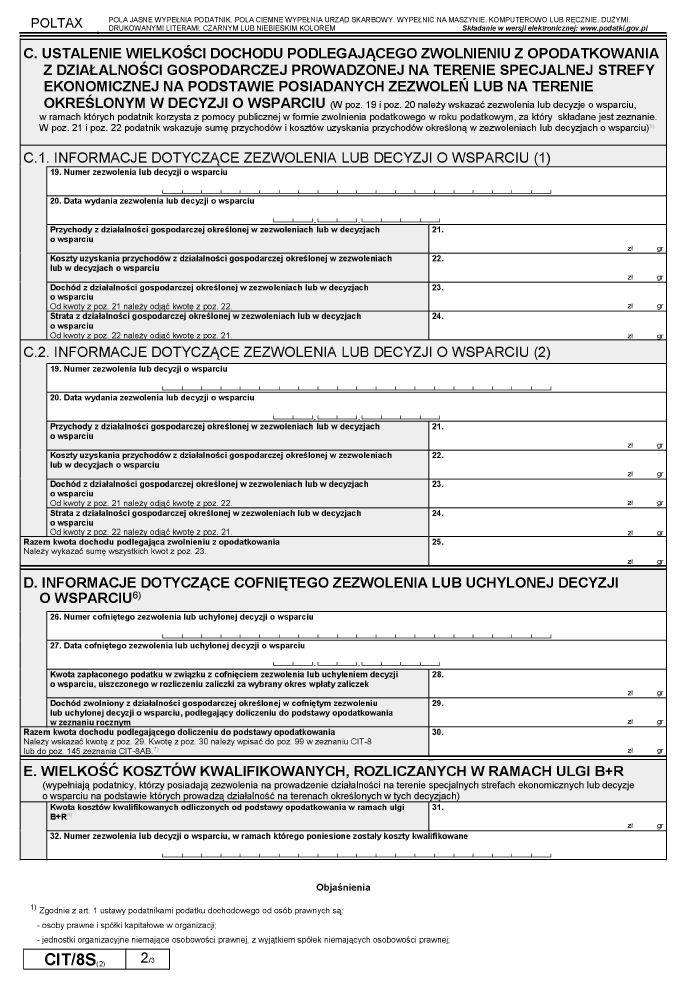

Załącznik nr 6

CIT/8S

Załącznik nr 7

CIT/8SP

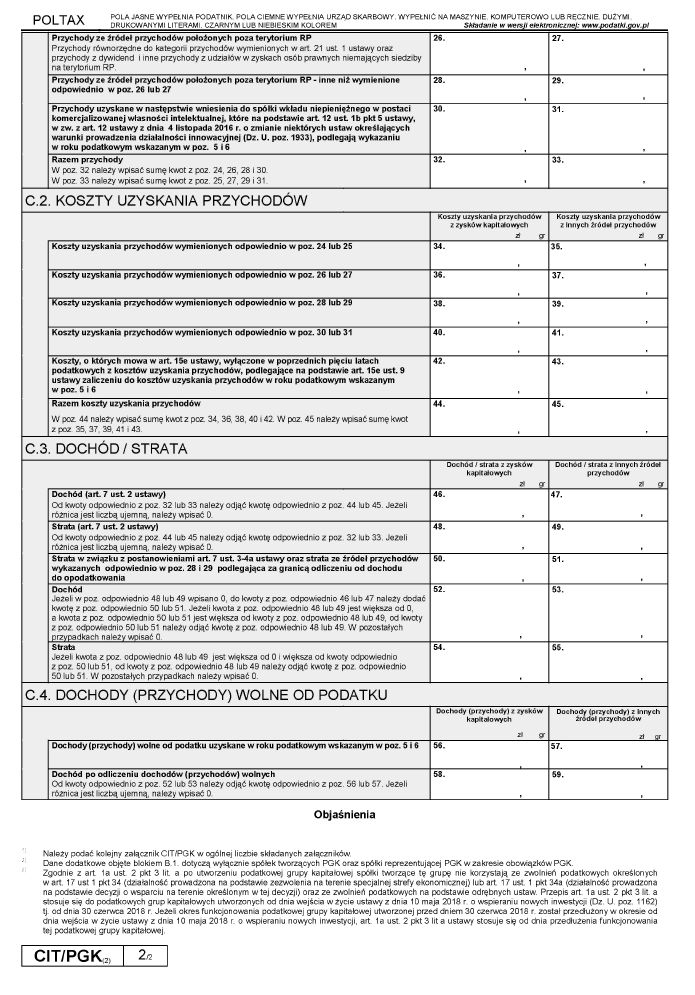

Załącznik nr 8

CIT/PGK

Podstawa prawna:

- rozporządzenie Ministra Finansów z dnia 21 marca 2019 r. zmieniające rozporządzenie w sprawie określenia wzorów deklaracji, zeznania, oświadczenia oraz informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób prawnych (Dz. U. z 2019 roku poz. 570),

- rozporządzenia Ministra Finansów z 21 marca 2019 r. w sprawie przedłużenia terminu do złożenia zeznania przez niektórych podatników osiągających dochody wolne od podatku dochodowego od osób prawnych (Dz.U. z 2019 r. poz. 549).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA