Podatkowa księga przychodów i rozchodów – druk

REKLAMA

REKLAMA

Sposób prowadzenia podatkowej księgi przychodów i rozchodów

Do prowadzenia księgi na podstawie rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów zobowiązane są osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie. Podatnicy prowadzą:

REKLAMA

REKLAMA

1) ewidencję środków trwałych oraz wartości niematerialnych i prawnych zgodnie z art. 22n ust. 2–6 ustawy o podatku dochodowym;

2) ewidencję wyposażenia.

Ewidencja wyposażenia powinna zawierać co najmniej następujące dane: numer kolejny wpisu, datę nabycia, numer faktury lub rachunku, nazwę wyposażenia, cenę zakupu wyposażenia lub koszt wytworzenia, numer pozycji, pod którą wpisano w księdze koszt związany z nabyciem wyposażenia, datę likwidacji (w tym również datę sprzedaży lub darowizny) oraz przyczynę likwidacji wyposażenia.

REKLAMA

Nota obciążeniowa jako dokument księgowy

Podatnik jest obowiązany prowadzić księgę rzetelnie i w sposób niewadliwy, czyli zgodnie z przepisami rozporządzenia i objaśnieniami do wzoru księgi. Zapisy dokonywane w księdze powinny odzwierciedlać stan rzeczywisty. Zgodnie z § 11 rozporządzenia Ministra Finansów księgę uznaje się za rzetelną również, gdy

1) niewpisane lub błędnie wpisane kwoty przychodu nie przekraczają łącznie 0,5% przychodu wykazanego w księdze za dany rok podatkowy lub przychodu wykazanego w roku podatkowym do dnia, w którym naczelnik urzędu skarbowego lub organ kontroli skarbowej stwierdził te błędy, lub

2) brak właściwych zapisów jest związany z nieszczęśliwym wypadkiem lub zdarzeniem losowym, które uniemożliwiło podatnikowi prowadzenie księgi, lub

3) błędy spowodowały podwyższenie kwoty podstawy opodatkowania, z wyjątkiem błędów polegających na niewykazaniu lub zaniżeniu kosztów zakupu materiałów podstawowych, towarów handlowych oraz kosztów robocizny, lub

4) podatnik uzupełnił zapisy lub dokonał korekty błędnych zapisów w księdze przed rozpoczęciem kontroli przez naczelnika urzędu skarbowego lub przez organ kontroli skarbowej, lub

5) błędne zapisy są skutkiem oczywistej omyłki, a podatnik posiada dowody księgowe odpowiadające warunkom, o których mowa w § 12 ust. 3 rozporządzenia.

Zobacz druk: Podatkowa Księga Przychodów i Rozchodów (KPiR)

Zwolnienie od obowiązku prowadzenia księgi

W przypadkach uzasadnionych szczególnymi okolicznościami, zwłaszcza takimi jak: rodzaj i rozmiar wykonywanej działalności, wiek oraz stan zdrowia, naczelnik urzędu skarbowego na wniosek podatnika może zwolnić go od obowiązku prowadzenia księgi, bądź od poszczególnych czynności z zakresu prowadzenia księgi. Wniosek musi być złożony co najmniej na 30 dni przed rozpoczęciem miesiąca, od którego zwolnienie miałoby być zastosowane. W razie rozpoczęcia wykonywania działalności lub powstania obowiązku prowadzenia księgi w ciągu roku podatkowego wniosek należy złożyć w terminie 14 dni od dnia rozpoczęcia tej działalności lub powstania obowiązku prowadzenia księgi.

Polecamy produkt: Podatkowa Księga Przychodów i Rozchodów 2015 (książka + CD)

Księga jako dowód pozwalający na określenie zobowiązań podatkowych

Podatnicy wypłacający pracownikom należności ze stosunku pracy, o których mowa w art. 12 ustawy o podatku dochodowym, są obowiązani prowadzić indywidualne (imienne) karty przychodów pracowników, zwane dalej „kartami przychodów”, które powinny zawierać co najmniej następujące dane: imię i nazwisko pracownika, identyfikator podatkowy (numer identyfikacji podatkowej (NIP) albo numer Powszechnego Elektronicznego Systemu Ewidencji Ludności (PESEL)), miesiąc, w którym nastąpiła wypłata, sumę osiągniętych w danym miesiącu przychodów brutto (w gotówce i w naturze), koszty uzyskania przychodu, składkę na ubezpieczenia społeczne (emerytalne, rentowe, chorobowe), podstawę obliczenia zaliczki w danym miesiącu, razem dochód narastająco od początku roku, kwotę należnej zaliczki na podatek dochodowy obliczonej zgodnie z przepisami ustawy o podatku dochodowym, składkę na powszechne ubezpieczenie zdrowotne, należną zaliczkę na podatek dochodowy, datę przekazania zaliczki na rachunek urzędu skarbowego, którym kieruje właściwy naczelnik urzędu skarbowego.

Zapisy w księdze dokonywane są w języku polskim i w walucie polskiej w sposób staranny, czytelny i trwały, na podstawie prawidłowych i rzetelnych dowodów księgowych. Treść dowodu musi być pełna i zrozumiała. W przypadku, gdy wartościowe określenie operacji gospodarczej podane w dowodzie występuje jedynie w walucie obcej, podatnik posiadający ten dowód jest obowiązany przeliczyć walutę obcą na złote, po obowiązującym w dniu dokonania operacji kursie. Wynik przeliczenia należy zamieścić w wolnych polach dowodu lub w załączniku do dowodu sporządzonego w walucie obcej.

Ustawa o rachunkowości – nowelizacja w 2014 r. i jej skutki

Szczegółowy zakres obowiązków związanych z prowadzeniem księgi

Podatnicy są obowiązani założyć księgę przychodów i rozchodów na dzień 1 stycznia roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego. Podatnik jest obowiązany zbroszurować księgę i kolejno ponumerować jej karty. Księga oraz dowody, na których podstawie są dokonywane w niej zapisy, musi znajdować się na stałe w miejscu wykonywania działalności lub miejscu wskazanym przez podatnika jako jego siedziba. Wyjątek stanowi sytuacja, gdy prowadzenie księgi zostało zlecone biuru rachunkowemu.

Przedsiębiorstwa wielozakładowe prowadzące księgi przychodów i rozchodów mają obowiązek ich przechowywania w każdym zakładzie. Istnieje jednak możliwość prowadzenia jednej księgi w miejscu wskazanym jako siedziba podatnika. Warunkiem zaistnienia takiej możliwości jest prowadzenie w poszczególnych zakładach co najmniej ewidencji sprzedaży.

W przypadku dokonywania przesunięć towarów handlowych oraz materiałów podstawowych między zakładami należącymi do tego samego podatnika, podatnik dokumentuje te zdarzenia dowodami wewnętrznymi, zwanymi dalej „dowodami przesunięć” sporządzanymi w dwóch egzemplarzach. Jeden z nich przechowywany jest w zakładzie, z którego dokonano przesunięcia towaru lub materiału, a drugi trafia do zakładu, w którym przyjęto te towary lub materiały.

W przypadku, gdy na zlecenie podatnika prowadzenie księgi zostało powierzone biuru rachunkowemu, podatnik jest obowiązany:

1) w terminie siedmiu dni od dnia zawarcia umowy z biurem rachunkowym zawiadomić o tym naczelnika urzędu skarbowego, któremu zostało złożone zawiadomienie o prowadzeniu księgi, wskazując nazwę i adres biura, miejsce (adres) prowadzenia oraz przechowywania księgi i dowodów związanych z jej prowadzeniem;

2) prowadzić w miejscu wykonywania działalności ewidencję sprzedaży, z zastrzeżeniem ust. 3, a w razie wykonywania działalności określonej w § 6 – także ewidencje, o których mowa w tym przepisie.

Terminy zawiadomienia naczelnika urzędu skarbowego o prowadzeniu księgi

Podatnicy są obowiązani założyć księgę, a w razie obowiązku prowadzenia ewidencji sprzedaży również tę ewidencję, na dzień 1 stycznia roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego.

Podatnicy, którzy rozpoczynają prowadzenie działalności gospodarczej albo w poprzednim roku podatkowym korzystali ze zryczałtowanego opodatkowania podatkiem dochodowym lub prowadzili księgi rachunkowe, są obowiązani zawiadomić w formie pisemnej naczelnika urzędu skarbowego właściwego według miejsca zamieszkania podatnika o prowadzeniu księgi w terminie 20 dni od dnia jej założenia. W przypadku działalności prowadzonej w formie spółki cywilnej osób fizycznych, spółki jawnej osób fizycznych lub spółki partnerskiej zawiadomienie to składają wszyscy wspólnicy naczelnikowi urzędu skarbowego właściwemu według miejsca zamieszkania każdego z nich.

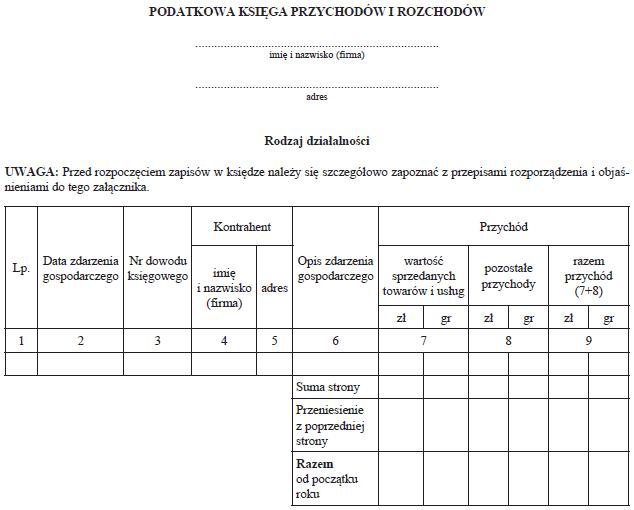

Wzór podatkowej księgi przychodów i rozchodów

Strona tytułowa podatkowej księgi przychodów i rozchodów

OBJAŚNIENIA DO PODATKOWEJ KSIĘGI PRZYCHODÓW I ROZCHODÓW

1. Przy dokonywaniu zapisów w księdze, wynikających z prowadzonych przez podatnika:

a) ewidencji sprzedaży,

b) ewidencji kupna i sprzedaży wartości dewizowych,

c) ewidencji pożyczek i zastawionych rzeczy,

d) ewidencji dla potrzeb podatku od towarów i usług

– nie wypełnia się kolumn 3–5 księgi.

2. Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

3. W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży).

4. W kolumnie 3 należy wpisywać numer faktury lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia faktur.

5. Kolumny 4 i 5 są przeznaczone do wpisywania imion i nazwisk (nazw firm) oraz adresów kontrahentów (dostawców lub odbiorców), z którymi zawarte zostały transakcje dotyczące zakupu surowców, materiałów, towarów itp. lub sprzedaży wyrobów gotowych (towarów), gdy transakcje te udokumentowane są fakturami i paragonami. Kolumn tych nie wypełnia się w wypadku zapisów dotyczących przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży oraz dowodów wewnętrznych.

6. W kolumnie 6 należy wpisać rodzaje przychodów lub wydatków. Określenie to powinno zwięźle oddawać istotę dokonanego zdarzenia gospodarczego, np. zakup blachy, zapłata za niklowanie obręczy, wypłata wynagrodzeń za okres ........... .

7. Kolumna 7 jest przeznaczona do wpisywania przychodów ze sprzedaży wyrobów (towarów handlowych) i sprzedaży usług.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną kwotę przychodu (sprzedaży wartości dewizowych) wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

W przypadku prowadzenia działalności polegającej na udzielaniu pożyczek pod zastaw (w lombardach) do kolumny 7 wpisuje się na koniec miesiąca kwotę prowizji stanowiącą wartość spłaconych w danym miesiącu odsetek lub różnicę między kwotą uzyskaną ze sprzedaży zastawionych rzeczy a kwotą udzielonych pożyczek.

8. Kolumna 8 jest przeznaczona do wpisywania pozostałych przychodów, np. przychodów z odpłatnego zbycia składników majątku, otrzymanych kar umownych, wynagrodzenia płatnika.

9. Kolumna 9 jest przeznaczona do wpisywania łącznej kwoty przychodów zewidencjonowanych w kolumnach 7 i 8.

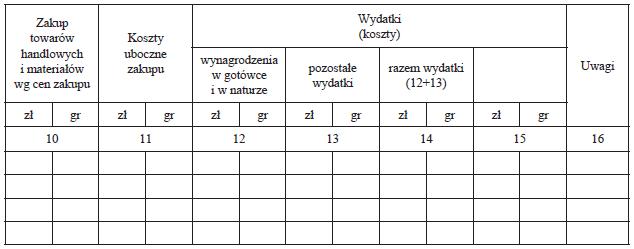

10. Kolumna 10 jest przeznaczona do wpisywania zakupu materiałów oraz towarów handlowych według cen zakupu.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną kwotę zakupionych wartości dewizowych, wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

11. Kolumna 11 jest przeznaczona do wpisywania kosztów ubocznych związanych z zakupem, np. kosztów dotyczących transportu, załadunku i wyładunku, ubezpieczenia w drodze.

12. Kolumna 12 jest przeznaczona do wpisywania wynagrodzeń brutto wypłacanych pracownikom (w gotówce i w naturze). Wynagrodzenia w naturze, jeżeli przedmiotem świadczeń w naturze są rzeczy lub usługi wchodzące w zakres działalności gospodarczej pracodawcy, wpisuje się według przeciętnych cen stosowanych wobec innych odbiorców, a w pozostałych przypadkach – na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia. Wpisu dokonuje się:

a) na podstawie listy płac lub innych dowodów, na których pracownik potwierdza własnym podpisem kwoty otrzymanych wynagrodzeń w gotówce i w naturze – w przypadku wypłaty wynagrodzenia w kasie,

b) na podstawie innych dowodów, np. dowodu potwierdzającego przekazanie wynagrodzenia na rachunek pracownika – jeżeli wynagrodzenie nie jest wypłacane w kasie.

W kolumnie tej ewidencjonuje się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

13. Kolumna 13 jest przeznaczona do wpisywania pozostałych kosztów (poza wymienionymi w kolumnach 10–12), z wyjątkiem kosztów, których zgodnie z art. 23 ustawy o podatku dochodowym nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się w szczególności takie wydatki, jak: czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę, składki na ubezpieczenie wypadkowe pracowników, wartość zakupionego wyposażenia. Wydatki z tytułu używania niewprowadzonego do ewidencji środków trwałych oraz wartości niematerialnych i prawnych samochodu osobowego, w tym także stanowiącego własność osoby prowadzącej działalność gospodarczą, dla potrzeb działalności gospodarczej podatnika należy wpisywać w tej kolumnie po zakończeniu miesiąca na podstawie miesięcznego zestawienia poniesionych wydatków. Suma wydatków zaliczonych do kosztów uzyskania przychodów, w poszczególnych miesiącach, ustalona od początku roku podatkowego, nie może przekraczać kwoty wynikającej z ewidencji przebiegu pojazdu za ten sam okres, to jest kwoty wynikającej z przemnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu, określonej w odrębnych przepisach przez właściwego ministra.

Zapisów dotyczących kosztów podróży służbowej, w tym również diet właściciela oraz osób z nim współpracujących, dokonuje się na podstawie rozliczenia tych kosztów sporządzonego na dowodzie wewnętrznym, zwanym rozliczeniem podróży służbowej. Do rozliczenia należy dołączyć dowody (faktury) potwierdzające poszczególne wydatki. Jeżeli uzyskanie dowodu (faktury) nie było możliwe, pracownik musi złożyć pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. Nie wymagają udokumentowania fakturami diety oraz wydatki objęte ryczałtem, a także koszty przejazdu własnym samochodem pracownika.

14. Kolumna 14 jest przeznaczona do wpisywania łącznej kwoty wydatków wykazanych w kolumnach 12 i 13.

15. Podatnicy, o których mowa w art. 113 ust. 5 ustawy o VAT, dokonują, po zakończeniu miesiąca, w którym nastąpiło przekroczenie wartości sprzedaży, o której mowa w art. 113 ust. 1 i 2 ustawy o VAT, korekty zapisów dotyczących kosztów uzyskania przychodów o tę część naliczonego podatku od towarów i usług, którą odliczają od podatku należnego.

16. Kolumna 15 jest wolna. W kolumnie tej można wpisywać inne zaszłości gospodarcze poza wymienionymi w kolumnach 1–13. W kolumnie tej można również wpisywać wydatki odnoszące się do przychodów miesiąca lub roku następnego (lat następnych).

17. Kolumna 16 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2–15. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi. W kolumnie tej mogą być także ewidencjonowane przychody faktycznie przez podatnika otrzymane. W przypadku wyboru w następnym roku podatkowym opodatkowania w formie ryczałtu od przychodów ewidencjonowanych limit otrzymanych przychodów w poprzednim roku podatkowym w kwocie stanowiącej równowartość 25 000 euro jest – zgodnie z art. 21 ust. 1b ustawy o zryczałtowanym podatku dochodowym – warunkiem korzystania z kwartalnego sposobu wpłacania ryczałtu od przychodów ewidencjonowanych.

18. Po zakończeniu miesiąca wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 7–14 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Podatnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

19. Jeżeli podatnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

20. W celu ustalenia wartości poszczególnych składników spisu z natury materiałów i towarów handlowych według cen nabycia należy ustalić procentowy wskaźnik kosztów ubocznych zakupu (kolumna 11) w stosunku do ogólnej wartości zakupu towarów handlowych i materiałów zewidencjonowanych (w kolumnie 10) (suma kosztów ubocznych zakupu przemnożona przez 100 i podzielona przez wartość zakupu). O tak ustalony wskaźnik należy podwyższyć jednostkowy koszt zakupu, a następnie ustalić wartość poszczególnych składników spisu z natury.

Podatnik może również dokonać wyceny wartości materiałów i towarów handlowych według cen zakupu, tj. bez podwyższenia tej ceny o wskaźnik kosztów ubocznych zakupu.

21. W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wartość osiągniętego przychodu w roku podatkowym (kolumna 9);

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów w sposób następujący:

a) do wartości spisu z natury na początek roku podatkowego doliczyć wartość zakupu towarów handlowych (materia-łów) z kolumn 10 i 11, a następnie pomniejszyć o wartość spisu z natury sporządzonego na koniec roku podatkowego,

b) kwotę wynikającą z tego obliczenia powiększyć o kwotę wydatków z kolumny 14 oraz pomniejszyć o wartość wynagrodzeń w naturze w tej części, w której wydatki (koszty) związane z wynagrodzeniami w naturze zostały zaksięgowane w innych kolumnach księgi przychodów i rozchodów (np. w gastronomii koszty zakupu materia-

łów i towarów handlowych zużytych do przygotowania posiłków dla pracowników zostały wpisane w kolumnie 10);

3) wartość osiągniętego przychodu (kolumna 9) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, obliczonych zgodnie z objaśnieniami zawartymi w pkt 2; wynikająca z tego obliczenia różnica stanowi kwotę dochodu osiągniętego w roku podatkowym.

22. Określony w ust. 21 sposób obliczenia dochodu dotyczy również podatników sporządzających spis z natury (np. na koniec miesiąca lub jeśli sporządzenie spisu z natury zarządził naczelnik urzędu skarbowego).

23. Przykład obliczenia dochodu:

|

zł gr |

||||

|

1) |

Przychód (kolumna 9) |

455 600,75 |

||

|

2) |

Wysokość kosztów uzyskania przychodów poniesionych w roku podatkowym: |

|||

|

a) |

wartość spisu z natury na początek roku podatkowego |

58 678,28 |

||

|

b) |

plus wydatki na zakup towarów handlowych i materiałów (kolumna 10) |

289 288,56 |

||

|

c) |

plus wydatki na koszty uboczne zakupu (kolumna 11) |

10 320,40 |

||

|

d) |

minus wartość spisu z natury na koniec roku podatkowego |

46 524,32 |

||

|

e) |

plus kwota pozostałych wydatków (kolumna 14) |

78 328,09 |

||

|

f) |

minus wartość wynagrodzeń w naturze ujętych w innych kolumnach księgi |

4 826,00 |

||

|

385 265,01 |

||||

|

3) |

Ustalenie dochodu osiągniętego w roku podatkowym: |

|||

|

a) |

przychód (pkt 1) |

455 600,75 |

||

|

b) |

minus koszty uzyskania przychodów (pkt 2) |

385 265,01 |

||

|

Dochód (a-b) |

70 335,74 |

|||

24. Zasady określone w ust. 1–23 stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu podatnika przez biuro rachunkowe.

Podyskutuj o tym na naszym FORUM

Podstawa prawna:

- Rozporządzenie Ministra Finansów z dnia 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (t.j. Dz.U. 2014 poz. 1037).

Autor: Marta Przyborowska

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA