Jak ustanowić pełnomocnika do podpisywania e-deklaracji podatkowych?

REKLAMA

REKLAMA

E-deklaracje podatkowe podpisywane przez pełnomocnika

E-deklaracje składane na potrzeby rozliczeń podatkowych, a także różnego rodzaju zeznania, wykazy, zestawienia, sprawozdania oraz informacje wymagane przepisami prawa podatkowego podatnik może składać osobiście lub przez pełnomocnika.

REKLAMA

REKLAMA

Jak bowiem wynika z przepisów zawartych w art. 80a § 1 ustawy - Ordynacja podatkowa, w przypadku gdy odrębne ustawy nie stanowią inaczej, deklaracja, w tym deklaracja składana za pomocą środków komunikacji elektronicznej (e-deklaracja), może być podpisana także przez pełnomocnika podatnika, płatnika lub inkasenta.

Pełnomocnictwo do podpisywania deklaracji oraz zawiadomienie o odwołaniu tego pełnomocnictwa należy składać organowi podatkowemu właściwemu w sprawach podatku, którego dana deklaracja dotyczy. Pełnomocnictwo do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej oraz zawiadomienie o odwołaniu tego pełnomocnictwa podatnik, płatnik lub inkasent składa naczelnikowi urzędu skarbowego właściwemu w sprawach ewidencji podatników i płatników.

Pełnomocnictwo do podpisywania deklaracji (UPL-1) oraz zawiadomienie o odwołaniu tego pełnomocnictwa (OPL-1) może być złożone w formie dokumentu elektronicznego, za pośrednictwem platformy ePUAP. Pełnomocnictwo do podpisywania deklaracji oraz zawiadomienie o odwołaniu tego pełnomocnictwa składane w formie dokumentu elektronicznego podatnik, płatnik lub inkasent składa do Szefa Krajowej Administracji Skarbowej.

REKLAMA

Formularze UPL-1 i OPL-1 można składać również w formie papierowej w urzędzie skarbowym właściwym w sprawach ewidencji podatników i płatników.

Zgodnie z art. 80b ustawy - Ordynacja podatkowa, jeżeli odrębne ustawy nie stanowią inaczej, podpisanie deklaracji przez pełnomocnika zwalnia podatnika, płatnika lub inkasenta z obowiązku podpisania deklaracji.

Kto może być pełnomocnikiem?

Pełnomocnikiem może być każda osoba posiadająca pełną zdolność do czynności prawnych. Może to być doradca podatkowy, ale także pracownik zajmujący się księgowością czy pracownik biura rachunkowego.

Pełnomocnictwa do podpisywania deklaracji można udzielić więcej niż jednej osobie. W takim przypadku każdej z tych osób należy udzielić pełnomocnictwa poprzez złożenie odrębnego formularza UPL-1.

Pełnomocnik podpisuje deklaracje składane środkami komunikacji elektronicznej Profilem Zaufanym lub podpisem kwalifikowanym.

Formularz UPL-1 należy złożyć przed dniem podpisania i złożenia przez pełnomocnika pierwszej e-deklaracji.

Pełnomocnictwo a podpisywanie e-deklaracji przez kilka osób

W sytuacji gdy przepisy prawa podatkowego wymagają podpisania deklaracji przez więcej niż jedną osobę, pełnomocnictwo do podpisania tej deklaracji jest skuteczne, jeżeli udzieliły go wszystkie osoby.

Poza tym, w kwestiach dotyczących pełnomocnictwa do podpisywania deklaracji stosuje się odpowiednio przepisy dotyczące pełnomocnictwa w postępowaniu podatkowym.

Ordynacja podatkowa wskazuje także, że minister właściwy do spraw finansów publicznych określa w drodze rozporządzenia, wzory pełnomocnictw do podpisywania deklaracji i wzory zawiadomienia o zmianie lub odwołaniu tych pełnomocnictw, uwzględniając zakres pełnomocnictwa i dane identyfikujące podatnika, płatnika lub inkasenta oraz pełnomocnika, a także mając na celu uproszczenie zgłaszania pełnomocnictwa oraz pewność ustalenia zakresu działania pełnomocnika.

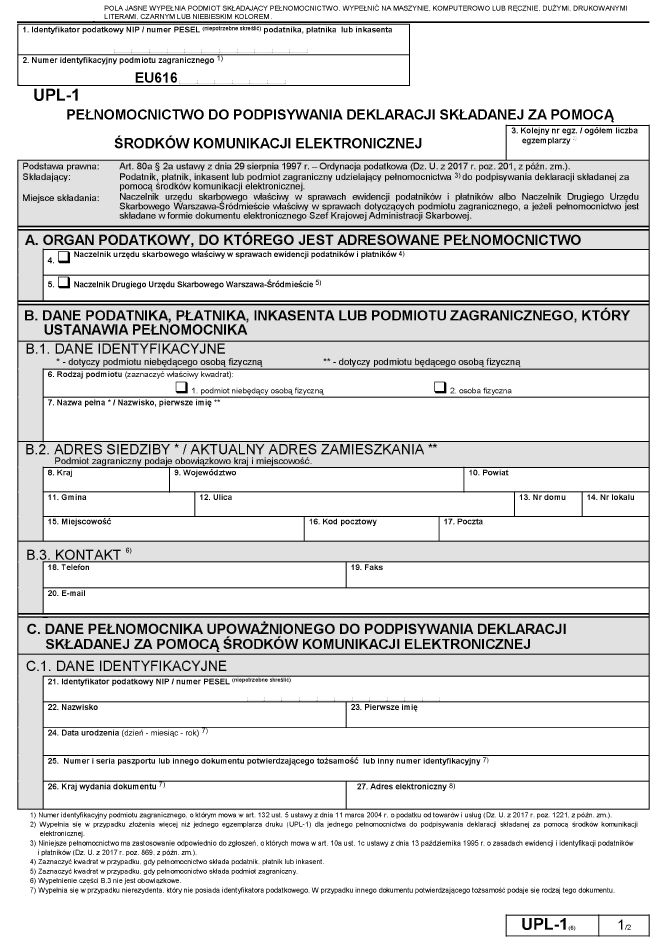

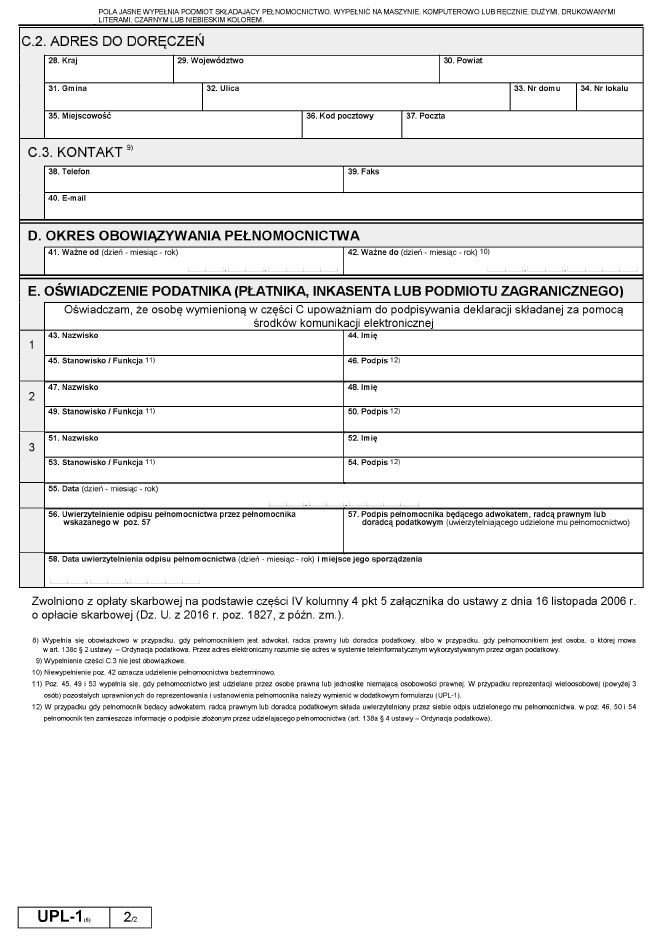

UPL-1 - pełnomocnictwo do podpisywania e-deklaracji

Pełnomocnictwo do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej należy składać na formularzu UPL-1.

Aktualną wersję formularza UPL-1 (wersja 6) określa rozporządzenie Ministra Finansów z dnia 29 grudnia 2015 r. w sprawie wzorów pełnomocnictw do podpisywania deklaracji oraz wzorów zawiadomień o zmianie lub odwołaniu tych pełnomocnictw.

Wzór UPL-1(6) - pełnomocnictwo do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej

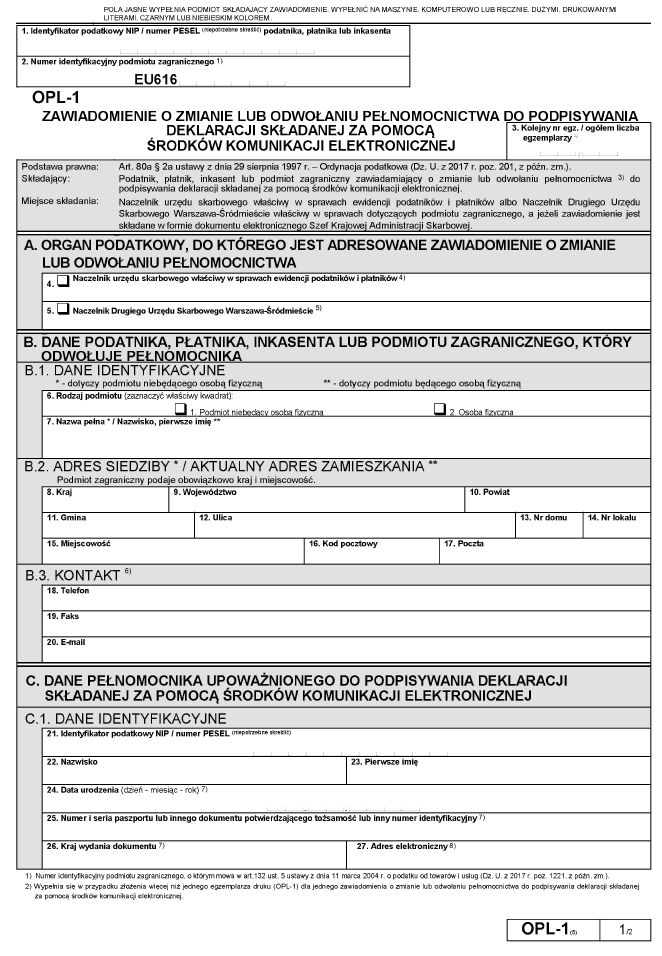

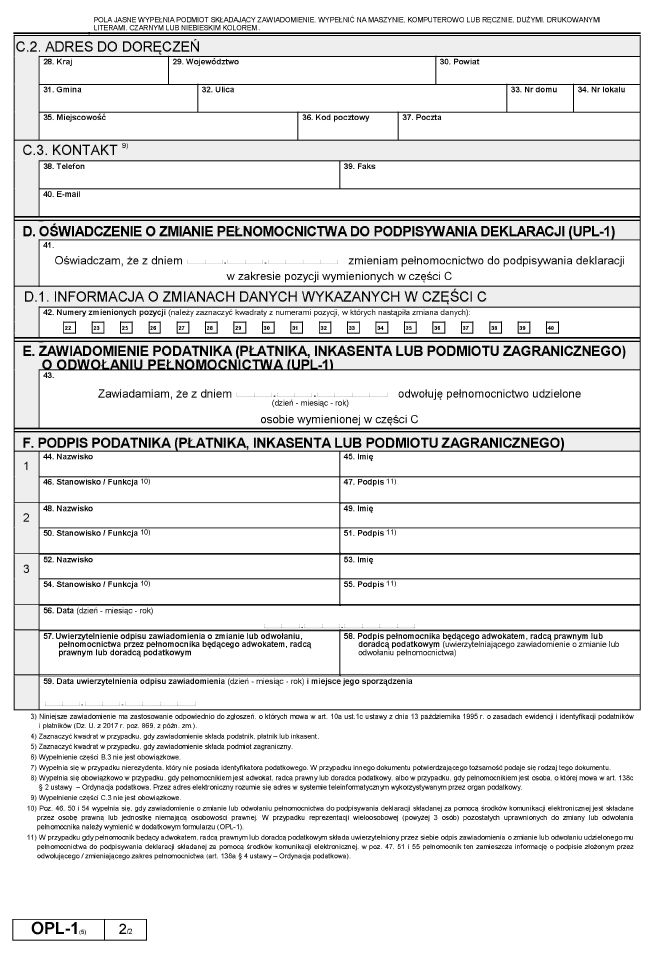

OPL-1 - zawiadomienie o odwołaniu pełnomocnictwa

Formularz OPL-1 służy natomiast do zawiadomieniu o odwołaniu pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej.

Aktualną wersję formularza OPL-1 (wersja 5) zawiera również rozporządzenie Ministra Finansów z dnia 29 grudnia 2015 r. w sprawie wzorów pełnomocnictw do podpisywania deklaracji oraz wzorów zawiadomień o zmianie lub odwołaniu tych pełnomocnictw.

Wzór OPL-1(5) - zawiadomienie o odwołaniu pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej

UPL-1 - druk

Formularz składany w wersji papierowej należy wydrukować, wypełnić i osobiście zanieść do właściwego organu podatkowego lub wysłać za pośrednictwem operatora pocztowego.

Wzór formularza: UPL-1(6) - Pełnomocnictwo do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej

OPL-1 - druk

Wzór formularza: OPL-1(5) - Zawiadomienie o odwołaniu pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej

Podstawa prawna:

- ustawa z dnia 29 sierpnia 1997 r. Ordynacja podatkowa z dnia 29 sierpnia 1997 r. - t.j. z dnia 31 lipca 2020 r. - Dz.U. z 2020 r., poz. 1325; ostatnia zmiana: Dz.U. z 2021 r., poz. 72,

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 29 grudnia 2015 r. w sprawie wzorów pełnomocnictw do podpisywania deklaracji oraz wzorów zawiadomień o zmianie lub odwołaniu tych pełnomocnictw - Dziennik Ustaw rok 2018 poz. 562

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA