Jak wypełnić PCC-3 - wskazówki praktyczne?

REKLAMA

REKLAMA

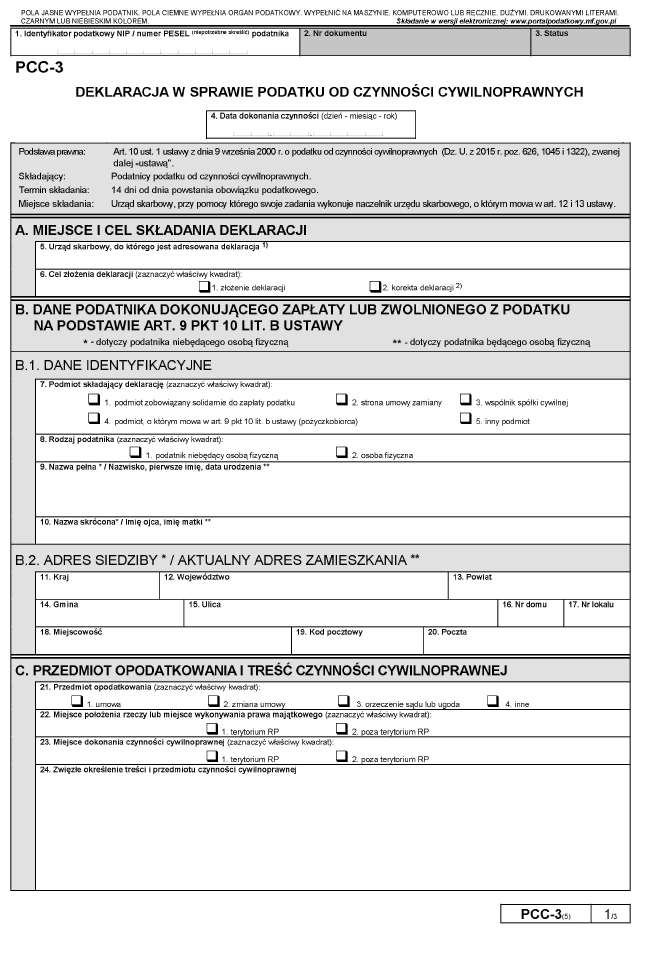

PCC-3 to deklaracja podatkowa w zakresie podatku od czynności cywilnoprawnych. Kto składa PCC-3? Kiedy nie składamy deklaracji PCC-3? Gdzie złożyć PCC-3? Jak prawidłowo wypełnić formularz PCC-3?

Kto składa PCC-3?

PCC-3 to deklaracja w sprawie podatku od czynności cywilnoprawnych. Zgodnie z art. 10 ust. 1 ustawy o podatku od czynności cywilnoprawnych podatnicy są obowiązani, bez wezwania organu podatkowego, złożyć deklarację w sprawie podatku od czynności cywilnoprawnych według ustalonego wzoru.

REKLAMA

REKLAMA

Deklarację PCC-3 składa się w przypadku:

- zawarcia umowy: sprzedaży, zamiany rzeczy i praw majątkowych, pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku (jeśli z góry nie zostanie ustalona suma pożyczki – deklaracje składa się w przypadku każdorazowej wypłaty środków pieniężnych), o dział spadku lub zniesienie współwłasności gdy dochodzi w nich do spłat i dopłat, ustanowienia odpłatnego użytkowania (w tym nieprawidłowego), depozytu nieprawidłowego lub spółki,

- przyjęcia darowizny z przejęciem długów i ciężarów albo zobowiązania darczyńcy,

- złożenia oświadczenia o ustanowieniu hipoteki lub zawarcia umowy ustanowienia hipoteki,

- uprawomocnia się orzeczenia sądu lub otrzymania wyroku sądu polubownego albo zawarcia ugody w sprawach umów wyżej wymienionych,

- zawarcia umowy przeniesienia własności – jeśli wcześniej podpisana została umowa zobowiązująca do przeniesienia własności, a teraz podpisana została umowa przeniesienia tej własności,

- podwyższenia kapitału w spółce mającej osobowość prawną.

Deklarację składa się tylko w przypadkach umów, których przedmiotem są rzeczy i prawa majątkowe (majątek), znajdujące się w Polsce. A jeśli są za granicą – to tylko jeśli ich nabywca mieszka albo ma siedzibę w Polsce i zawarł umowę w Polsce. W przypadku umowy zamiany wystarczy, że w Polsce jest jeden z zamienianych przedmiotów.

Kiedy nie składamy PCC-3?

Deklaracji PCC-3 nie składa się w przypadku gdy:

REKLAMA

- czynność cywilnoprawna jest dokonywana w formie aktu notarialnego i podatek jest pobierany przez notariusza (płatnika podatku),

- podatnik składa zbiorczą deklarację w sprawie podatku od czynności cywilnoprawnych (PCC-4),

- podatnikiem jest:

- kupujący na własne potrzeby sprzęt rehabilitacyjny, wózki inwalidzkie, motorowery, motocykle lub samochody osobowe – jeśli ma orzeczenie o znacznym albo umiarkowanym stopniu niepełnosprawności (nieważne, jakie ma schorzenie), lub też orzeczenie o lekkim stopniu niepełnosprawności w związku ze schorzeniami narządów ruchu.

- organizacja pożytku publicznego – jeśli dokonuje czynności cywilnoprawnych tylko w związku ze swoją nieodpłatną działalnością pożytku publicznego.

- jednostka samorządu terytorialnego,

- Skarb Państwa,

- Agencja Rezerw Materiałowych,

- korzysta się ze zwolnienia od podatku, bo:

- kupowane są obce waluty,

- kupowane są i zamieniane waluty wirtualne,

- kupowane są rzeczy ruchome – i ich wartość rynkowa nie przekracza 1 000 zł,

- pożyczane jest nie więcej niż 9 637 zł (liczą się łącznie pożyczki z ostatnich 5 lat od jednej osoby) – jeśli jest to pożyczka od bliskiej rodziny, czyli: małżonka, dzieci, wnuków, prawnuków, rodziców, dziadków, pradziadków, pasierbów, pasierbic, rodzeństwa, ojczyma, macochy, zięcia, synowej, teściów,

- pożyczane są pieniądze od osób spoza bliskiej rodziny – jeśli wysokość pożyczki nie przekracza 1 000 zł.

Kiedy złożyć PCC-3?

Podatnicy są zobowiązani złożyć deklarację PCC-3 w terminie 14 dni od dnia dokonania czynności cywilnoprawej. W terminie tym (chociaż niekoniecznie w dniu złożenia deklaracji) należy obliczyć i wpłacić podatek – z wyjątkiem podatników składających deklarację w sprawie zwolnienia z podatku pożyczki od najbliższej rodziny.

Gdzie złożyć PCC-3?

W deklaracji PCC-3 należy podać urząd skarbowy, do którego jest adresowana deklaracja, czyli urząd, przy pomocy którego naczelnik urzędu skarbowego właściwy w sprawie podatku od czynności cywilnoprawnych wykonuje swoje zadania, tj. urząd ustalony zgodnie z art. 12 ustawy o podatku od czynności cywilnoprawnych.

Organem podatkowym właściwym rzeczowo w sprawach podatku od czynności cywilnoprawnych jest naczelnik urzędu skarbowego.

Należy wpisać (w poz. 5 deklaracji) urząd skarbowy, którym kieruje naczelnik urzędu skarbowego ustalony według zasad niżej wymienionych.

Organem podatkowym właściwym miejscowo w sprawach podatku od czynności cywilnoprawnych od umów, których przedmiotem są rzeczy znajdujące się na terytorium Rzeczypospolitej Polskiej lub prawa majątkowe wykonywane w kraju, jest:

- od przeniesienia własności nieruchomości, własnościowego spółdzielczego prawa do lokalu mieszkalnego, spółdzielczego prawa do lokalu użytkowego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego i prawa do lokalu w małym domu mieszkalnym lub prawa użytkowania wieczystego - naczelnik urzędu skarbowego właściwy ze względu na miejsce położenia nieruchomości,

- od przeniesienia własności rzeczy lub praw majątkowych, innych niż związane z nieruchomościami, oraz od pozostałych umów - naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub adres siedziby podatnika, a w przypadku gdy obowiązek zapłaty ciąży solidarnie na kilku podmiotach - naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub adres siedziby jednego z tych podmiotów,

- od ustanowienia hipoteki – naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub siedzibę składającego oświadczenie woli o ustanowieniu tego prawa, a w przypadku, gdy oświadczenie woli składane jest przez kilka podmiotów – naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub siedzibę jednego z tych podmiotów,

- od umowy spółki - naczelnik urzędu skarbowego właściwy ze względu na siedzibę spółki.

W sprawach podatku od czynności cywilnoprawnych od umów zamiany:

- których przedmiotem jest wyłącznie przeniesienie własności rzeczy lub praw majątkowych wymienionych w powyższym pkt 1, organem podatkowym właściwym miejscowo jest naczelnik urzędu skarbowego właściwy ze względu na miejsce położenia nieruchomości - lub prawa, którego wartość jest wyższa a do określenia wartości nieruchomości - naczelnik urzędu skarbowego właściwy ze względu na miejsce położenia nieruchomości,

- których przedmiotem jest przeniesienie własności rzeczy lub praw majątkowych wymienionych w powyższym pkt 1 i innych rzeczy lub praw majątkowych, w tym rzeczy położonych za granicą i praw tam wykonywanych, jest naczelnik urzędu skarbowego właściwy ze względu na położenie nieruchomości na terytorium Rzeczypospolitej Polskiej;

- w pozostałych przypadkach - naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub adres siedziby jednej ze stron.

Jeżeli nie można ustalić właściwości miejscowej organu podatkowego w sposób, o którym mowa wyżej - właściwym organem podatkowym jest naczelnik Trzeciego Urzędu Skarbowego Warszawa-Śródmieście.

Organem podatkowym właściwym miejscowo w sprawach podatku od czynności cywilnoprawnych od umów, których przedmiotem są rzeczy znajdujące się za granicą lub prawa majątkowe wykonywane za granicą, jest naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania (siedzibę) nabywcy.

Deklarację można złożyć bezpośrednio we właściwym urzędzie skarbowym lub za pośrednictwem centrum obsługi, o którym mowa w art. 29 ustawy z dnia 16 listopada 2016 r. o Krajowej Administracji Skarbowej (Dz. U. z 2020 poz. 505, z późn. zm.) albo nadać (złożyć, wysłać) w sposób przewidziany w art. 12 § 6 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (Dz. U. z 2020 r. poz. 1325.), m.in. w formie dokumentu elektronicznego.

Załącznik PCC-3/A

Załącznikiem do deklaracji jest PCC-3/A (Informacja o pozostałych podatnikach). Załącznik lub kolejne załączniki należy wypełnić i złożyć, w przypadku: gdy po stronie nabywcy występuje więcej niż jeden podmiot, umowy zamiany, umowy spółki cywilnej.

W takim przypadku, każdy z nabywców, każda ze stron umowy zamiany oraz każdy ze wspólników spółki cywilnej jest podatnikiem solidarnie zobowiązanym do zapłaty podatku. Na każdym z nich ciąży więc obowiązek złożenia deklaracji, przy czym jeden z nich składa deklarację PCC-3, a pozostali załączniki PCC-3/A.

Przykład: Dwie osoby fizyczne zawierają umowę zamiany samochodów osobowych. W takim przypadku obydwie te osoby są podatnikami podatku od czynności cywilnoprawnych zobowiązanymi solidarnie do zapłaty podatku. Jeden z nich składa deklarację PCC-3, zaś drugi Informację o pozostałych podatnikach (PCC-3/A).

Przykład: Trzy osoby fizyczne zawarły umowę spółki cywilnej. Wszyscy wspólnicy są podatnikami podatku od czynności cywilnoprawnych zobowiązanymi solidarnie do zapłaty podatku. Jeden ze wspólników składa deklarację PCC-3, zaś pozostali Informację o pozostałych podatnikach (PCC-3/A).

Sposób składania: deklaracja PCC-3 oraz załączniki PCC-3/A mogą być składane elektronicznie lub w postaci papierowej. W przypadku złożenia deklaracji drogą elektroniczną, informacja PCC-3/A składana jest jako odrębny formularz.

Jak wypełnić PCC-3?

Poz. 1. Identyfikator podatkowy

W poz. 1 należy podać identyfikator podatkowy podatnika składającego deklarację. PESEL, jeśli osoba fizyczna:

- nie prowadzi działalności gospodarczej lub

- nie jest zarejestrowanym podatnikiem VAT

NIP, jeśli osoba fizyczna:

- prowadzi działalność gospodarczą lub jest podatnikiem VAT lub jest płatnikiem podatków, składek na ubezpieczenie społeczne i/lub zdrowotne.

Poz. 4. Data dokonania czynności cywilnoprawnej

W poz. 4 należy podać dzień, miesiąc i rok dokonania czynności cywilnoprawej, czyli datę zawarcia umowy lub jej zmiany, złożenia oświadczenia o ustanowieniu hipoteki, uprawomocnienia się orzeczenia sądu np. o odpłatnym zniesieniu współwłasności, doręczenia wyroku sądu polubownego, zawarcia ugody .

W poz. 5. należy podać urząd skarbowy, do którego jest adresowana deklaracja.

W poz. 6 należy zaznaczyć właściwy kwadrat w zależności od tego czy składana jest deklaracja (kwadrat 1), czy też korekta deklaracji (kwadrat 2).

Korektę zeznania podatkowego składa się na zasadach ogólnych określonych w przepisach ustawy - Ordynacja podatkowa.

Poz. 7. Podmiot składający deklarację (zaznaczyć właściwy kwadrat)

W poz. 7 należy zaznaczyć właściwy kwadrat w zależności od kategorii podatnika. W przypadku:

- gdy po stronie podatnika (nabywcy) występuje więcej niż jeden podmiot - należy zaznaczyć kwadrat 1 (podmiot zobowiązany solidarnie do zapłaty podatku), np. kupujący samochód na współwłasność,

- strony umowy zamiany - należy zaznaczyć kwadrat 2,

- wspólnika spółki cywilnej - należy zaznaczyć kwadrat 3,

- podmiotu, o którym mowa art. 9 pkt 10 lit. b ustawy, czyli pożyczkobiorcy, który otrzymał pożyczkę od osoby najbliższej (małżonek, zstępny, wstępny, pasierb, rodzeństwo, ojczym, macocha) i chce skorzystać ze zwolnienia od podatku - należy zaznaczyć kwadrat 4,

- innego podmiotu niż wyżej wymieniony będący jedynym kupującym (wymienionym w umowie sprzedaży) lub składający oświadczenie o ustanowieniu hipoteki na nieruchomości stanowiącej jego wyłączną własność - należy zaznaczyć kwadrat 5.

W poz. 8 należy zaznaczyć właściwy kwadrat w zależności od tego czy podatnik jest osobą niebędącą osobą fizyczną (kwadrat 1), czy też osobą fizyczną (kwadrat 2).

W poz. 9 w zależności od rodzaju podatnika należy wpisać:

- w przypadku podatnika niebędącego osobą fizyczną – pełną nazwę,

- w przypadku osoby fizycznej – nazwisko, pierwsze imię oraz datę urodzenia.

Poz. 10. Nazwa skrócona/Imię ojca, imię matki

W poz. 10 podobnie jak w poz. 9 w zależności od rodzaju podatnika należy podać skróconą nazwę w przypadku podmiotu niebędącego osobą fizyczną albo imię ojca i matki – w przypadku osób fizycznych.

B.2. ADRES SIEDZIBY/ AKTUALNY ADRES ZAMIESZKANIA

W części tej należy podać adres siedziby albo aktualny adres zamieszkania podatnika na dzień dokonania czynności (zawarcia umowy albo jej zmiany, złożenia oświadczenia, dnia uprawomocnienia się orzeczenia sądu, doręczenia wyroku sądu polubownego lub zawarcia ugody).

CZĘŚĆ C. PRZEDMIOT OPODATKOWANIA I TREŚĆ CZYNNOŚCI CYWILNOPRAWNEJ

Zgodnie z art. 1 ust. 4 ustawy o podatku od czynności cywilnoprawnych podatkowi podlegają czynności cywilnoprawne, których przedmiotem są:

- rzeczy znajdujące się na terytorium RP lub prawa majątkowe wykonywane na terytorium RP, - rzeczy znajdujące się za granicą lub prawa majątkowe wykonywane za granicą, w przypadku gdy nabywca ma miejsce zamieszkania lub siedzibę na terytorium RP i czynność została dokonana na terytorium RP.

Umowa zamiany podlega także podatkowi, jeżeli co najmniej jedna z rzeczy znajduje się na terytorium Rzeczypospolitej Polskiej lub jedno z praw majątkowych jest wykonywane na terytorium Rzeczypospolitej Polskiej.

Poz. 21. Przedmiot opodatkowania (zaznaczyć właściwy kwadrat)

W pozycji tej należy zaznaczyć właściwy kwadrat odnośnie do przedmiotu opodatkowania, jeśli jest to:

- umowa - należy zaznaczyć kwadrat 1,

- zmiana umowy - należy zaznaczyć kwadrat 2,

- orzeczenie sądu lub ugoda - należy zaznaczyć kwadrat 3,

- inny (np. oświadczenie o ustanowieniu hipoteki) - należy zaznaczyć kwadrat 4.

W poz. 22 należy zaznaczyć właściwy kwadrat:

- jeżeli rzeczy położone są na terytorium RP lub prawa majątkowe wykonywane są na terytorium RP - należy zaznaczyć kwadrat 1,

- jeżeli rzeczy położone są poza terytorium RP lub prawa majątkowe wykonywane poza terytorium RP - należy zaznaczyć kwadrat 2.

W poz. 23 należy zaznaczyć miejsce dokonania czynności cywilnoprawej, czyli miejsce zawarcia umowy, w przypadku, gdy:

- czynność została dokonana na terytorium RP - należy zaznaczyć kwadrat 1, - czynność została dokonana poza terytorium RP - należy zaznaczyć kwadrat 2.

W poz. 24 należy wskazać rodzaj umowy, jej przedmiot i cechy charakterystyczne tego przedmiotu, np. umowa sprzedaży samochodu osobowego, w tym jego marka, model, rok produkcji, numer nadwozia, numer rejestracyjny.

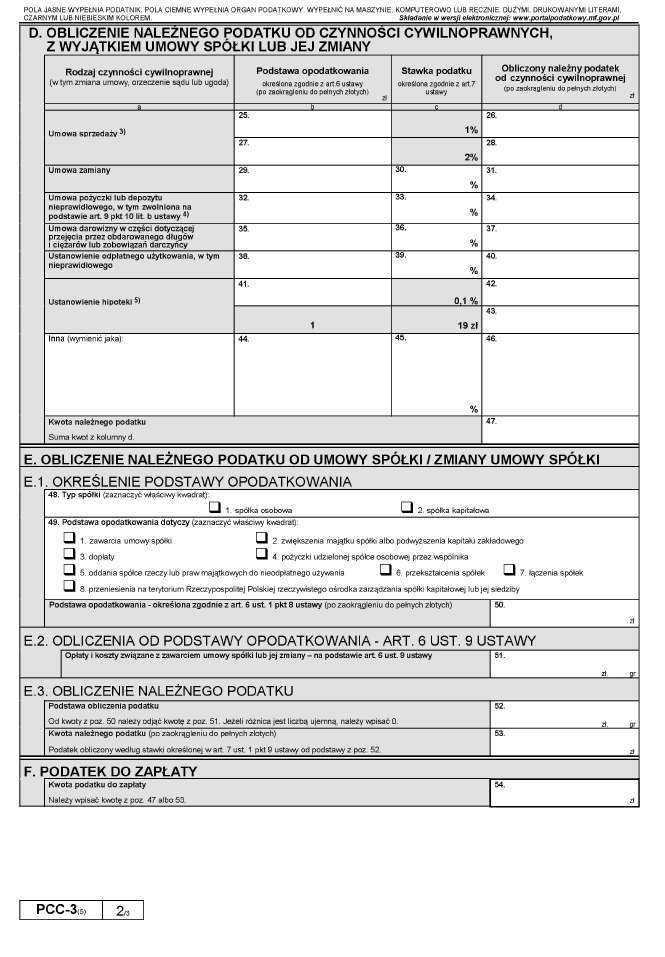

CZĘŚĆ D. OBLICZENIE NALEŻNEGO PODATKU OD CZYNNOŚCI CYWILNOPRAWNYCH, Z WYJĄTKIEM UMOWY SPÓŁKI I JEJ ZMIANY

W poz. 25 należy podać podstawę opodatkowania, którą zgodnie z art. 6 ust. 1 pkt 1 ustawy o podatku od czynności cywilnoprawnych stanowi wartość rynkowa, którą zgodnie z ust. 2 tego artykułu określa się na podstawie przeciętnych cen stosowanych w obrocie rzeczami tego samego rodzaju i gatunku, z uwzględnieniem ich miejsca położenia, stanu i stopnia zużycia, oraz w obrocie prawami majątkowymi tego samego rodzaju, z dnia dokonania tej czynności, bez odliczania długów i ciężarów.

Kwota podana w umowie sprzedaży (cena) powinna być wpisana w poz. 25 tylko w przypadku, gdy odpowiada wartości rynkowej prawa majątkowego będącego przedmiotem tej umowy.

Przykład: Podatnik nabył udziały w spółce z o. o. po okazyjnej cenie, która odpowiada ich nominalnej wartości i wynosi 5.000 zł. Wartość rynkowa tych udziałów wynosi 8.000 zł. Podstawę opodatkowania stanowi kwota 8.000 zł, a nie cena za którą nabyto udziały. W poz. 25 deklaracji powinna więc być wpisana kwota 8.000 zł.

Jeśli za podstawę opodatkowania przyjmie się wartość niższą niż rynkowa – w efekcie zostanie zaniżony podatek. Podatnik może zostać poproszony o poprawienie wartości, a wtedy trzeba będzie dopłacić brakujący podatek i odsetki.

W poz. 26 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania i 1% stawki podatku umowy sprzedaży praw majątkowych (np. wierzytelności).

W poz. 27 należy podać podstawę opodatkowania, którą stanowi zgodnie z art. 6 ust. 1 pkt 1 ustawy o podatku od czynności cywilnoprawnych przy umowie sprzedaży wartość rynkowa, którą zgodnie z ust. 2 tego artykułu określa się na podstawie przeciętnych cen stosowanych w obrocie rzeczami tego samego rodzaju i gatunku, z uwzględnieniem ich miejsca położenia, stanu i stopnia zużycia, oraz w obrocie prawami majątkowymi tego samego rodzaju, z dnia dokonania tej czynności, bez odliczania długów i ciężarów.

W przypadku umowy sprzedaży, w której nie wyodrębniono wartości rzeczy lub praw majątkowych, do których mają zastosowanie różne stawki w poz. 27 należy wpisać łączną wartość tych rzeczy lub praw majątkowych.

Kwota podana w umowie sprzedaży (cena) powinna być wpisana w poz. 27 tylko w przypadku, gdy odpowiada wartości rynkowej rzeczy będącej przedmiotem tej umowy. Jeśli za podstawę opodatkowania przyjmie się wartość niższą niż rynkowa – w efekcie zostanie zaniżony podatek. Podatnik może zostać poproszony o poprawienie wartości, a wtedy trzeba będzie dopłacić brakujący podatek i odsetki.

W poz. 28 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania i 2% stawki podatku od umowy sprzedaży rzeczy (np. samochodu).

Przykład: Zawarta została umowa sprzedaży przedsiębiorstwa, w skład którego wchodzą rzeczy i prawa majątkowe. W umowie nie wyodrębniono ceny poszczególnych składników, tylko określono ją jedną kwotą. W takim przypadku zastosowanie znajdzie reguła, w świetle której jeżeli nie wyodrębniono wartości rzeczy lub praw majątkowych, do których mają zastosowanie różne stawki podatek pobiera się od łącznej wartości tych rzeczy lub praw majątkowych przy zastosowaniu 2% stawki.

W poz. 29 należy podać podstawę opodatkowania, którą stanowi zgodnie z art. 6 ust. 1 pkt 2 lit. b ustawy o podatku od czynności cywilnoprawnych wartość rynkowa rzeczy lub prawa majątkowego, od którego przypada wyższy podatek.

Jeśli za podstawę opodatkowania przyjmie się wartość niższą niż rynkowa – w efekcie zostanie zaniżony podatek. Podatnik może zostać poproszony o poprawienie wartości, a wtedy trzeba będzie dopłacić brakujący podatek i odsetki.

W poz. 30 należy podać stawkę podatku, która wynosi w zależności od przedmiotu umowy:

- 2% przy przeniesieniu własności rzeczy,

-1% przy przeniesieniu własności, innych niż związane z nieruchomościami, praw majątkowych.

Podatek pobiera się według stawki najwyższej jeżeli przedmiotem umowy zamiany są rzeczy lub prawa majątkowe, co do których obowiązują różne stawki.

W poz. 31 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania i:

2% stawki podatku, gdy przedmiotem umowy jest przeniesienie własności rzeczy,

1% stawki podatku, gdy przedmiotem umowy jest przeniesienie własności prawa majątkowego.

W poz. 32 należy podać podstawę opodatkowania, którą stosownie do art. 6 ust. 1 pkt 7 ustawy stanowi:

- kwota lub wartość pożyczki albo depozytu,

- w przypadku umowy określającej, że wypłata środków pieniężnych nastąpi niejednokrotnie i ich suma nie jest znana w chwili zawarcia umowy – kwota każdorazowej wypłaty środków pieniężnych;

W przypadku pożyczki zwolnionej na podstawie art. 9 pkt 10 lit. b ustawy (od osób najbliższych) w poz. 32 należy wpisać kwotę udzielonej pożyczki.

W poz. 33 należy podać stawkę podatku, która od umowy pożyczki oraz depozytu nieprawidłowego wynosi 0,5%.

W przypadku pożyczki zwolnionej na podstawie art. 9 pkt 10 lit. b ustawy (od osób najbliższych) w poz. 33 należy wpisać 0.

W poz. 34 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania oraz stawki podatku.

W przypadku pożyczki zwolnionej na podstawie art. 9 pkt 10 lit. b ustawy (od osób najbliższych) w poz. 34 należy wpisać 0.

W poz. 35 należy podać podstawę opodatkowania, którą stosownie do art. 6 ust. 1 pkt 3 ustawy, stanowi wartość długów i ciężarów albo zobowiązań przejętych przez obdarowanego.

W poz. 36 należy podać stawkę, która wynosi w zależności od przedmiotu umowy:

- 2% przy przeniesieniu własności nieruchomości, rzeczy ruchomych, prawa użytkowania wieczystego, własnościowego spółdzielczego prawa do lokalu mieszkalnego, spółdzielczego prawa do lokalu użytkowego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego oraz prawa do lokalu w małym domu mieszkalnym,

- 1% przy przeniesieniu własności, innych niż związane z nieruchomościami, praw majątkowych.

W poz. 37 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania i stawki wskazanej w poz. 36

W poz. 38 należy podać podstawę opodatkowania, którą stosownie do art. 6 ust. 1 pkt 6 ustawy stanowi wartość świadczeń użytkownika - za okres, na jaki prawo to zostało ustanowione. Jeżeli z treści umowy, wynika prawo żądania świadczeń, które nie mogą być oznaczone pod względem wielkości w chwili zawierania umowy, podstawę opodatkowania ustala się w miarę wykonywania świadczeń. Organ podatkowy może jednak, za zgodą podatnika, przyjąć do podstawy opodatkowania prawdopodobną wartość wszystkich świadczeń za okres trwania czynności. W przypadku zawarcia umowy na czas nieokreślony, podstawę opodatkowania może stanowić zgodnie z oświadczeniem podatnika:

- wartość świadczeń za lat 10 albo

- wartość świadczeń należnych w miarę wykonywania umowy.

W poz. 39 należy podać stawkę, która wynosi od umowy ustanowienia odpłatnego użytkowania, w tym nieprawidłowego - 1%,

W poz. 40 należy podać kwotę obliczonego podatku stanowiącą iloczyn podstawy opodatkowania i stawki podatku, która w tym przypadku wynosi 1%.

W poz. 41 należy podać podstawę opodatkowania, którą stosownie do art. 6 ust. 1 pkt 10 stanowi kwota zabezpieczonej wierzytelności.

W poz. 42 należy podać obliczoną kwotę podatku stanowiącą iloczyn podstawy opodatkowania i stawki podatkowej 0,1% określonej na zabezpieczenie wierzytelności istniejących.

W poz. 43 należy wpisać kwotę 19 zł, czyli wysokość podatku odpowiadającą stawce podatku w przypadku ustanowienia hipoteki na zabezpieczenie wierzytelności o wysokości nieustalonej. Rubryka „Inna” (wymienić jaka)

W rubryce tej należy wymienić rodzaj czynności cywilnoprawnej, jeżeli nie jest ona wymieniona w powyższych pozycjach deklaracji, np.:

- umowa o dział spadku oraz umowa o zniesienie współwłasności - w części dotyczącej spłat lub dopłat.

W poz. 44 należy podać podstawę opodatkowania, którą przy umowie o zniesienie współwłasności lub o dział spadku stanowi wartość rynkowa rzeczy lub prawa majątkowego nabytego ponad wartość udziału we współwłasności lub spadku.

Poz. 45. Stawka podatku, określona zgodnie z art. 7 ustawy W poz. 45 należy podać stawkę podatku, która wynosi:

- 2%, jeżeli przedmiotem umowy jest przeniesienie własności nieruchomości, rzeczy ruchomych, prawa użytkowania wieczystego, własnościowego spółdzielczego prawa do lokalu mieszkalnego, spółdzielczego prawa do lokalu użytkowego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego oraz prawa do lokalu w małym domu mieszkalnym,

- 1%, przy przeniesieniu własności innych praw majątkowych.

W poz. 46 należy podać obliczoną kwotę podatku, którą stanowi iloczyn podstawy opodatkowania oraz odpowiedniej stawki podatkowej.

W poz. 47 należy wpisać kwotę należnego podatku stanowiącą sumę kwot obliczonego w kol. d podatku.

CZĘŚĆ E. OBLICZENIE NALEŻNEGO PODATKU OD UMOWY SPÓŁKI / ZMIANY UMOWY SPÓŁKI

E.1. OKREŚLENIE PODSTAWY OPODATKOWANIA

W poz. 48 należy zaznaczyć właściwy kwadrat, jeżeli przedmiotem opodatkowania jest: - umowa spółki osobowej lub zmiana umowy takiej spółki należy zaznaczyć kwadrat 1. Spółka osobowa,

- umowa spółki kapitałowej lub zmiana umowy takiej spółki należy zaznaczyć kwadrat

2. Spółka kapitałowa.

W poz. 49 należy zaznaczyć właściwy kwadrat w zależności od tego jakiej czynności dotyczy podstawa opodatkowania, jeżeli:

- zawarcia umowy spółki należy zaznaczyć kwadrat 1,

- zwiększenia majątku spółki albo podwyższenia kapitału zakładowego należy zaznaczyć kwadrat 2,

- dopłaty należy zaznaczyć kwadrat 3,

- pożyczki udzielonej spółce osobowej przez wspólnika należy zaznaczyć kwadrat 4,

- oddania spółce rzeczy lub praw majątkowych do nieodpłatnego używania należy zaznaczyć kwadrat 5,

- przekształcenia spółek należy zaznaczyć kwadrat 6,

- łączenia spółek należy zaznaczyć kwadrat 7,

- przeniesienia na terytorium Rzeczypospolitej Polskiej rzeczywistego ośrodka zarządzania spółki kapitałowej lub jej siedziby, należy zaznaczyć kwadrat 8.

W poz. 50 należy podać podstawę opodatkowania, którą przy umowie spółki stanowi: - przy zawarciu umowy - wartość wkładów do spółki osobowej albo wartość kapitału zakładowego,

- przy wniesieniu lub podwyższeniu wkładów do spółki osobowej albo podwyższeniu kapitału zakładowego - wartość wkładów powiększających majątek spółki osobowej albo wartość, o którą podwyższono kapitał zakładowy,

- przy dopłatach - kwota dopłat,

- przy pożyczce udzielonej spółce przez wspólnika - kwota lub wartość pożyczki,

- przy oddaniu spółce rzeczy lub praw majątkowych do nieodpłatnego używania - roczna wartość nieodpłatnego używania, którą przyjmuje się w wysokości 4% wartości rynkowej rzeczy lub prawa majątkowego oddanego do nieodpłatnego używania,

- przy przekształceniu lub łączeniu spółek - wartość wkładów do spółki osobowej powstałej w wyniku przekształcenia albo wartość kapitału zakładowego spółki kapitałowej powstałej w wyniku przekształcenia lub połączenia,

- przy przeniesieniu na terytorium Rzeczypospolitej Polskiej rzeczywistego ośrodka zarządzania spółki kapitałowej lub jej siedziby - wartość kapitału zakładowego.

W przypadku zawarcia umowy oddania spółce rzeczy do nieodpłatnego używania na czas nieokreślony, podstawę opodatkowania może stanowić zgodnie z oświadczeniem podatnika:

- wartość świadczeń za lat 10 albo

- wartość świadczeń należnych w miarę wykonywania umowy.

E.2. OBLICZENIA OD PODSTAWY OPODATKOWANIA – Art. 6 UST. 9 USTAWY

W poz. 51 należy wpisać sumę kwot z tytułu:

- wynagrodzenia wraz z podatkiem od towarów i usług, pobraną przez notariusza za sporządzenie aktu notarialnego umowy spółki albo jej zmiany, jeżeli powoduje ona zwiększenie majątku spółki albo podwyższenie kapitału zakładowego,

- opłaty sądowej związanej z wpisem spółki do rejestru przedsiębiorców lub zmianą wpisu w tym rejestrze dotyczącą wkładu do spółki albo kapitału zakładowego,

- opłaty za zamieszczenie w Monitorze Sądowym i Gospodarczym ogłoszenia o wyżej wskazanych wpisach.

E.3. OBLICZENIE NALEŻNEGO PODATKU

Poz. 52. Podstawa obliczenia podatku (Od kwoty z poz. 50 należy odjąć kwotę z poz. 51. Jeżeli różnica jest liczbą ujemną, należy wpisać 0)

W poz. 52 należy podać podstawę obliczenia podatku, którą stanowi różnica między kwotą wykazaną w poz. 50 jako podstawa opodatkowania, a kwotą opłat i kosztów wykazaną w poz.

51. W przypadku, gdy kwota opłat i kosztów przewyższa kwotę podstawy opodatkowania w poz. 52 należy wpisać 0.

Poz. 53. Kwota należnego podatku (po zaokrągleniu do pełnych złotych)

Podatek obliczony według stawki określonej w art. 7 ust. 1 pkt 9 ustawy od podstawy z poz. 52 W poz. 53 należy podać kwotę obliczonego należnego podatku stanowiącą iloczyn podstawy jego obliczenia wykazanej w poz. 52 oraz stawki podatkowej określonej w art. 7 ust. 1 pkt 9 ustawy, która wynosi 0,5%.

CZĘŚĆ F. PODATEK DO ZAPŁATY

Poz. 54 Kwota podatku do zapłaty

Należy wpisać kwotę z poz. 47 albo 53.

W poz. 54 należy podać kwotę wykazaną w poz. 47 albo w poz. 53.

Jeżeli obowiązek podatkowy ciąży na kilku podmiotach (np. dwie osoby kupują samochód) albo na stronach umowy zamiany, albo wspólnikach spółki cywilnej - są oni solidarnie zobowiązani do zapłaty podatku.

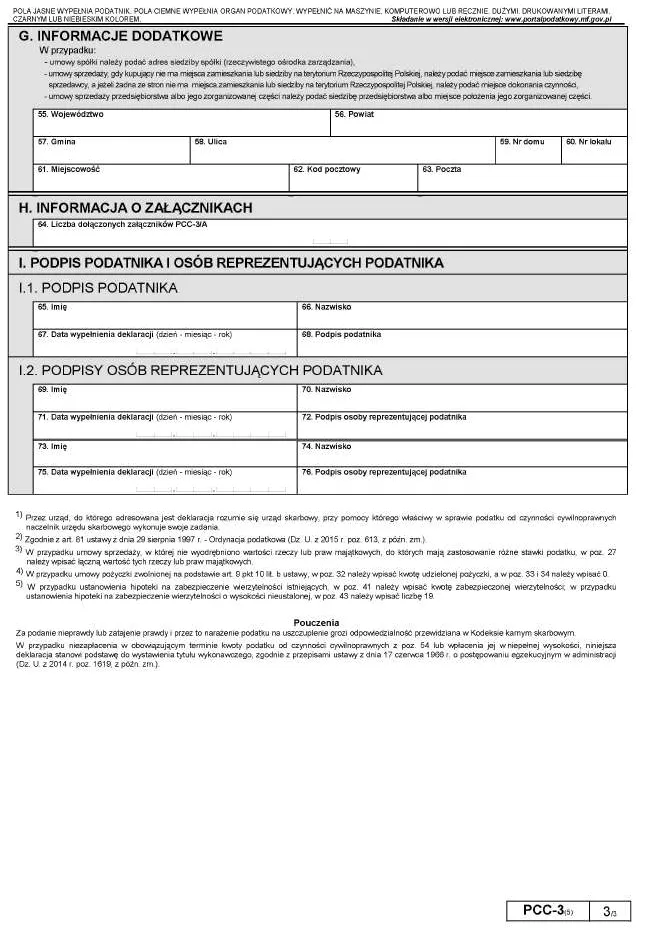

CZĘŚĆ G. INFORMACJE DODATKOWE

W przypadku:

- umowy spółki należy podać adres siedziby spółki (rzeczywistego ośrodka zarządzania), - umowy sprzedaży, gdy kupujący nie ma miejsca zamieszkania lub siedziby na terytorium RP, należ podać miejsce zamieszkania lub siedzibę sprzedawcy, a jeżeli żadna ze stron nie ma miejsca zamieszkania ani siedziby na terytorium RP, należ podać miejsce dokonania czynności (zawarcia umowy),

- umowy sprzedaży przedsiębiorstwa albo jego zorganizowanej części należy podać siedzibę przedsiębiorstwa albo miejsce położenia jego zorganizowanej części.

Wypełnienie tej części deklaracji jest niezbędne dla dokonania prawidłowej dystrybucji podatku od czynności cywilnoprawnych przez organy podatkowe, bowiem zgodnie z art. 16 ustawy z dnia 13 listopada 2003 r. o dochodach jednostek samorządu terytorialnego (Dz. U. z 2020 r. poz. 23, 374, 1086 wpływy z podatku od czynności cywilnoprawnych, których przedmiotem jest:

- umowa spółki - przekazywane są na rachunek gminy, na terenie której ma siedzibę ta spółka, - przeniesienie własności rzeczy ruchomych i praw majątkowych, niezwiązanych z nieruchomościami - przekazywane są na rachunek budżetu gminy właściwej ze względu na miejsce zamieszkania lub siedzibę nabywcy, jeżeli natomiast jedynie zbywca ma miejsce zamieszkania lub siedzibę w kraju - przekazywane są na rachunek budżetu gminy właściwej ze względu na miejsce zamieszkania lub siedzibę zbywcy, w przypadku zaś, gdy żadna ze stron nie ma miejsca zamieszkania lub siedziby w kraju - na rachunek budżetu gminy właściwej ze względu na miejsce dokonania czynności,

- umowa sprzedaży przedsiębiorstwa albo jego zorganizowanej części - na rachunek budżetu gminy, na obszarze której znajduje się siedziba tego przedsiębiorstwa albo jego zorganizowana część.

CZĘŚĆ H. INFORMACJA O ZAŁĄCZNIKACH

Poz. 64. Liczba dołączonych załączników PCC-3/A

W poz. 64 rubrykę należy wypełnić i podać liczbę załączników, w przypadku:

- gdy po stronie nabywcy występuje więcej niż jeden podmiot,

- umowy zamiany,

- umowy spółki cywilnej, wszystkie wyżej wskazane podmioty są podatnikami solidarnie zobowiązanymi do zapłaty podatku, stosownie do art. 5 ust. 2 ustawy o podatku od czynności cywilnoprawnych.

CZĘŚĆ I. PODPIS PODATNIKA ALBO OSÓB REPREZENTUJĄCYCH PODATNIKA

Ta część jest przeznaczona do podania imienia i nazwiska podatnika (poz. 65 i 66), daty wypełnienia deklaracji (poz. 67) i popisu podatnika (poz. 68) albo imienia (poz. 68 i 73) i nazwiska (poz. 70 i 74) osób reprezentujących podatnika i data wypełnienia deklaracji (poz. 71 i 75) oraz ich podpisów (poz. 72 i poz. 76).

Gdzie pobrać druk PCC-3?

Obecnie obowiązuje deklaracja PCC-3 w wersji piątej.

Zobacz: Druk PCC-3 (deklaracja w sprawie podatku od czynności cywilnoprawnych)

PCC-3(5) - deklaracja w sprawie podatku od czynności cywilnoprawnych, zgodnie z załącznikiem do rozporządzenia Ministra Finansów z dnia 25 listopada 2015 r. (poz. 1999)

Jak złożyć PCC-3 przez internet?

Deklarację PCC-3 można wypełnić i przesłać online za pośrednictwem rządowego systemu e-Deklaracje. Formularz interaktywny dostępny w systemie można złożyć z wykorzystaniem kwalifikowanego podpisu elektronicznego.

Zobacz: e-Deklaracje PCC

oprac. Adam Kuchta

na podstawie informacji z podatki.gov.pl

Podstawa prawna:

- ustawa z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (Dz. U. z 2020 r. poz. 815)

- rozporządzenie Ministra Finansów z dnia 25 listopada 2015 r. (poz. 1999)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA