Rezydencja podatkowa tam gdzie rodzina

REKLAMA

REKLAMA

Chodziło o mężczyznę, który 1 maja 2015 r. zaczął pracę w Niemczech. Planował pozostać tam na stałe. Do przeprowadzki namówił żonę i małoletnie dzieci. Rodzina przyjechała do Niemiec 1 sierpnia 2015 r., czyli już po zakończeniu roku szkolnego. Miesiąc później dzieci podjęły naukę w niemieckiej szkole, a w listopadzie pracę rozpoczęła żona. Rodzina nie planowała wracać do kraju.

REKLAMA

REKLAMA

Mężczyzna sądził, że w związku z tym przestał być polskim rezydentem i za 2015 r. powinien rozliczyć się w Polsce tylko z dochodów uzyskanych w naszym kraju. Tłumaczył, że przebywał tu krócej niż 183 dni i nie miał tu „centrum interesów osobistych lub gospodarczych”. Twierdził, że powinien być traktowany jako niemiecki rezydent podatkowy, tam zadeklarować wszystkie dochody i w składanym tam zeznaniu potrącić ewentualny podatek zapłacony w Polsce od osiągniętych tu dochodów.

Polecamy: PIT-y i ulgi podatkowe 2016

Innego zdania był dyrektor Izby Skarbowej w Warszawie. Odwołał się do definicji „stałego ogniska domowego” zawartej w Komentarzu do Modelowej Konwencji OECD. Wynika z niej, że jeśli dana osoba może mieć „stałe ognisko domowe” w dwóch krajach, to należy brać pod uwagę to państwo, z którym łączą go silniejsze stosunki rodzinne i towarzyskie. Do 1 sierpnia 2015 r. takim krajem była Polska, ponieważ tu przebywali żona i dzieci mężczyzny – wyjaśnił dyrektor izby. Dodał, że samo przebywanie podatnika w Niemczech nie ma tu znaczenia. ⒸⓅ

REKLAMA

Interpretacja Dyrektora Izby Skarbowej w Warszawie z 23 lutego 2017 r., nr 1462-IPPB4.4511.1399. 2016.1JK3

Mariusz Szulc

OPINIA - Fiskus poszedł za daleko

Józef Banach, radca prawny w InCorpore Banach Szczepanik Partnerzy

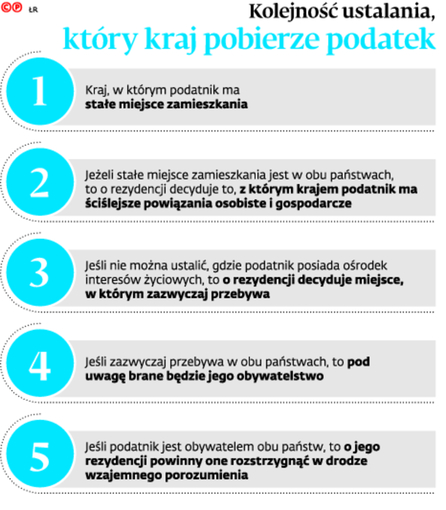

Moim zdaniem interpretacja poszła zdecydowanie za daleko. Kluczowe są tu postanowienia umowy o unikaniu podwójnego opodatkowania pomiędzy Polską a Niemcami. Zgodnie z jej art. 4, o rezydencji danej osoby decyduje w pierwszej kolejności jej miejsce stałego zamieszkania. Mowa przy tym nie tylko o miejscu, gdzie podatnik przebywa (corpus), ale też o miejscu, gdzie chce przebywać na stałe (animus). W tym przypadku od 1 maja 2015 r. były to Niemcy i od tej daty podatnik powinien być uznany za niemieckiego rezydenta.

Inna sytuacja dotyczy osób, które przemieszczają się pomiędzy dwoma krajami i trudno określić, który z nich jest „stałym miejscem zamieszkania”. Wtedy należy brać pod uwagę reguły kolizyjne właściwej umowy o unikaniu podwójnego opodatkowania (zazwyczaj jest to art. 4 ust. 2) i dopiero wtedy badać, z którym państwem podatnik jest ściśle związany. Jeśli jednak podatnik wyemigrował na stałe i ma tylko jedno miejsce stałego zamieszkania, to nie ma potrzeby stosować reguł kolizyjnych. ⒸⓅ

REKLAMA

REKLAMA