Jak złożyć deklarację na podatek od nieruchomości?

REKLAMA

REKLAMA

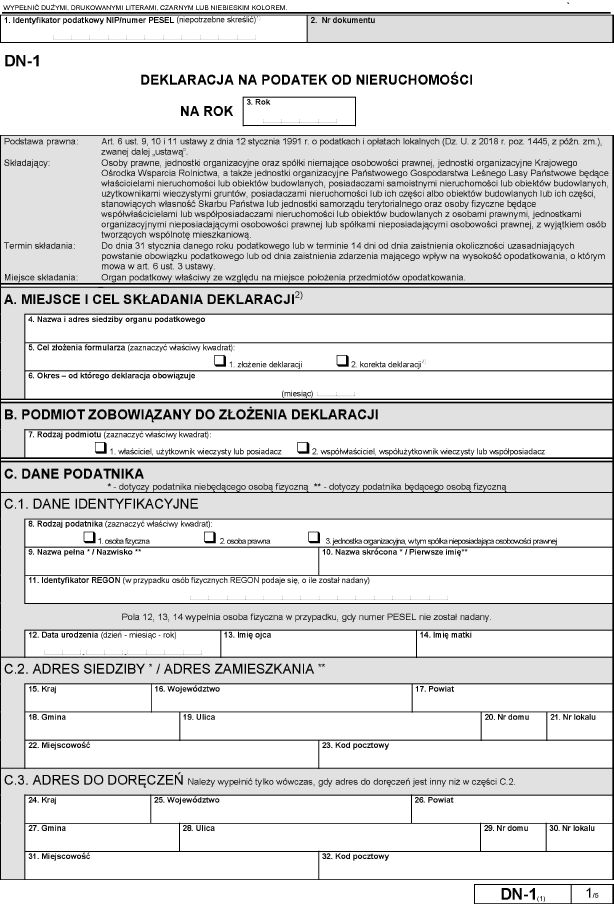

DN-1 - deklaracja na podatek od nieruchomości

DN-1 to deklaracja, która służy do wykazywania przedmiotów podlegających opodatkowaniu bądź zwolnieniu z podatku od nieruchomości. Podstawę prawną w zakresie tego formularza znajdziemy w art. 6 ust. 9, 10 i 11 ustawy z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych (dalej także "ustawa").

REKLAMA

REKLAMA

Formularz DN-1 należy składać z odpowiednimi załącznikami, które stanowią jego integralną część. Załącznik ZDN-1 służy do wykazania danych o przedmiotach opodatkowania podlegających opodatkowaniu, a załącznik ZDN-2 służy do wykazania danych o przedmiotach opodatkowania zwolnionych z opodatkowania.

Więcej o podatku od nieruchomości w artykule: Podatek od nieruchomości w 2021 r. – kto, jak i ile zapłaci?

Kto składa deklarację DN-1?

Deklaracja DN-1 jest przeznaczony dla osób prawnych, jednostek organizacyjnych oraz spółek niemających osobowości prawnej, jednostek organizacyjnych Krajowego Ośrodka Wsparcia Rolnictwa, a także jednostek organizacyjnych Państwowego Gospodarstwa Leśnego Lasy Państwowe będących:

REKLAMA

- właścicielami nieruchomości lub obiektów budowlanych,

- posiadaczami samoistnymi nieruchomości lub obiektów budowlanych,

- użytkownikami wieczystymi gruntów,

- posiadaczami nieruchomości lub ich części albo obiektów budowlanych lub ich części, stanowiących własność Skarbu Państwa lub jednostki samorządu terytorialnego.

Formularz DN-1 składają także osoby fizyczne będące współwłaścicielami (współposiadaczami) nieruchomości lub obiektów budowlanych z: - osobami prawnymi, - jednostkami organizacyjnymi nieposiadającymi osobowości prawnej, - spółkami nieposiadającymi osobowości prawnej.

Jeżeli na podatniku ciąży obowiązek podatkowy w podatku od nieruchomości oraz jednocześnie w zakresie podatku rolnego lub podatku leśnego, dotyczący przedmiotów opodatkowania położonych na terenie tej samej gminy, to należy również wypełnić odpowiednio formularze: DR-1, DL-1 wraz z załącznikami.

Formularz DN-1 nie jest przeznaczony dla osób fizycznych tworzących wspólnotę mieszkaniową.

DN-1 - kiedy składać?

Deklarację DN-1 należy składać w terminie do dnia 31 stycznia danego roku podatkowego lub w terminie 14 dni od dnia zaistnienia okoliczności uzasadniających powstanie obowiązku podatkowego lub od dnia zaistnienia zdarzenia mającego wpływ na wysokość opodatkowania, o którym mowa w art. 6 ust. 3 ustawy.

Gdzie złożyć DN-1?

Miejscem składania deklaracji DN-1 jest organ podatkowy właściwy ze względu na miejsce położenia przedmiotów opodatkowania podatkiem od nieruchomości.

DN-1 - jak złożyć?

Deklarację DN-1 można wydrukować, wypełnić i złożyć osobiście w urzędzie. Można ją złożyć także elektronicznie, za pośrednictwem platformy ePUAP.

Jak wypełnić deklarację DN-1?

W deklaracji DN-1 w poz. 1 należy podać identyfikator podatkowy NIP/numer PESEL. Przy czym, numer PESEL wpisują podatnicy będący osobami fizycznymi objętymi rejestrem PESEL, nieprowadzący działalności gospodarczej lub niebędący zarejestrowanymi podatnikami podatku od towarów i usług, natomiast identyfikator podatkowy NIP wpisują pozostali podatnicy.

Poz. 2 Nr dokumentu - wypełnia organ podatkowy.

Poz. 3 Rok - należy podać rok, za który składana jest deklaracja.

W poz. 4 należy podać nazwę i adres siedziby organu podatkowego należy podać nazwę siedziby oraz adres siedziby organu podatkowego, właściwego ze względu na miejsce położenia przedmiotów opodatkowania.

W poz. 5 - cel złożenia formularza należy zaznaczyć:

- kwadrat nr 1 - w przypadku składania pierwszej deklaracji na dany rok podatkowy (art. 6 ust. 9 pkt 1 ustawy),

- kwadrat nr 2 - w przypadku korekty deklaracji, w tym spowodowanej zaistnieniem zdarzenia mającego wpływ na wysokość opodatkowania w danym roku (art. 6 ust. 9 pkt 2 ustawy) oraz błędami rachunkowymi.

Poz. 6 Okres – od którego deklaracja obowiązuje - należy podać miesiąc, od którego powstał obowiązek podatkowy.

Obowiązek podatkowy powstaje od pierwszego dnia miesiąca następującego po miesiącu, w którym powstały okoliczności uzasadniające powstanie tego obowiązku (art. 6 ust. 1 ustawy).

Jeżeli okolicznością powodującą powstanie obowiązku podatkowego jest istnienie budowli albo budynku (jego części) obowiązek podatkowy powstaje z dniem 1 stycznia roku następującego po roku, w którym budowa została zakończona albo rozpoczęto użytkowanie budowli albo budynku lub ich części przed ich ostatecznym wykończeniem (art. 6 ust. 2 ustawy).

W poz. 7 Rodzaj podmiotu należy zaznaczyć:

- kwadrat nr 1 - w przypadku, gdy podmiot zobowiązany do złożenia deklaracji jest właścicielem, użytkownikiem wieczystym lub posiadaczem nieruchomości,

- kwadrat nr 2 - w przypadku, gdy podmiot zobowiązany do złożenia deklaracji jest współwłaścicielem, współużytkownikiem wieczystym lub współposiadaczem nieruchomości.

W części C.1. Dane identyfikacyjne w poz. 8 należy zaznaczyć właściwy rodzaj podatnika: 1 - jeśli deklarację składa osoba fizyczna, 2 - jeśli deklarację składa osoba prawna lub 3 - jeśli deklarację składa jednostka organizacyjna, w tym spółka nieposiadająca osobowości prawnej.

W poz. 9 i w poz. 10 należy podać odpowiednio: w przypadku osoby fizycznej - nazwisko i imię podatnika, a w pozostałych przypadkach – nazwę pełną i nazwę skróconą podatnika.

Poz. 11 Identyfikator REGON - w przypadku osób fizycznych REGON podaje się, o ile został nadany.

Poz. 12, 13 i 14 Data urodzenia/Imię ojca/Imię matki - należy wypełnić w przypadku, gdy osoba fizyczna zobowiązana do złożenia deklaracji nie ma nadanego numeru PESEL.

W części C.2. Adres siedziby/Adres zamieszkania w poz. 15 - poz. 23 należy podać dane odpowiednio do rodzaju podmiotu składającego deklarację: podatnik niebędący osobą fizyczną - aktualny adres siedziby, a osoba fizyczna - aktualny adres zamieszkania.

W części C.3. Adres do doręczeń należy wypełnić poz. 24 - poz. 32 w przypadku, gdy organ podatkowy ma kierować korespondencję na adres inny niż adres siedziby/zamieszkania podatnika.

W części D. należy wypełnić tylko te wiersze, które dotyczą posiadanych przedmiotów opodatkowania podlegających opodatkowaniu podatkiem do nieruchomości.

Formularz DN-1 przewiduje dwie odrębne części dla każdego z przedmiotów opodatkowania. Fragmenty oznaczone jako D.1., D.2. i D.3. są właściwe dla rodzajów przedmiotów opodatkowania wskazanych w art. 5 ust. 1 pkt 1-3 ustawy, tj.:

1) gruntów:

a) związanych z prowadzeniem działalności gospodarczej, bez względu na sposób zakwalifikowania w ewidencji gruntów i budynków,

b) pod wodami powierzchniowymi stojącymi lub wodami powierzchniowymi płynącymi jezior i zbiorników sztucznych,

c) pozostałych, w tym zajętych na prowadzenie odpłatnej statutowej działalności pożytku publicznego przez organizacje pożytku publicznego,

d) niezabudowanych objętych obszarem rewitalizacji, o którym mowa w ustawie z dnia 9 października 2015 r. o rewitalizacji (Dz. U. z 2018 r. poz. 1398, z późn. zm.), i położonych na terenach, dla których miejscowy plan zagospodarowania przestrzennego przewiduje przeznaczenie pod zabudowę mieszkaniową, usługową albo zabudowę o przeznaczeniu mieszanym obejmującym wyłącznie te rodzaje zabudowy, jeżeli od dnia wejścia w życie tego planu w odniesieniu do tych gruntów upłynął okres 4 lat, a w tym czasie nie zakończono budowy zgodnie z przepisami prawa budowlanego;

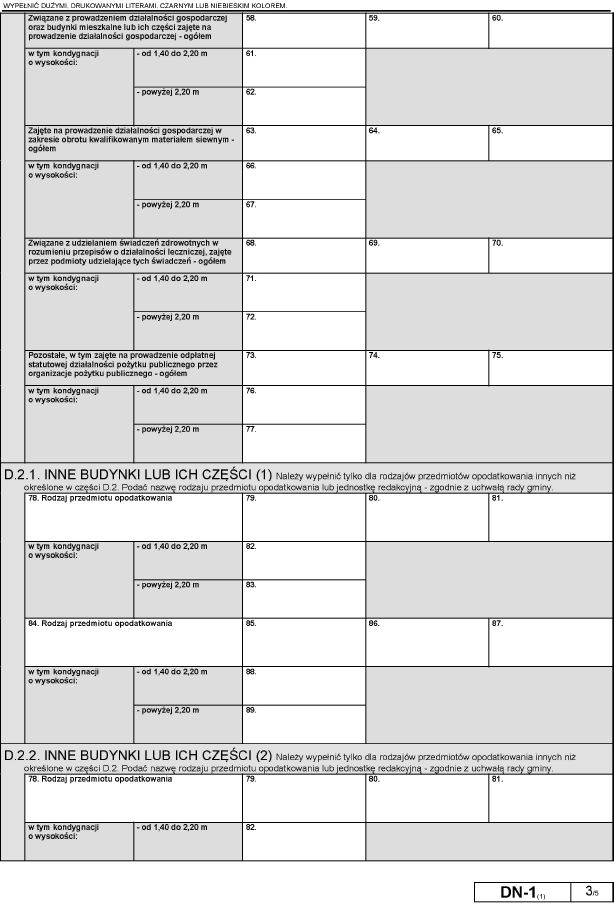

2) budynków lub ich części:

a) mieszkalnych,

b) związanych z prowadzeniem działalności gospodarczej oraz od budynków mieszkalnych lub ich części zajętych na prowadzenie działalności gospodarczej,

c) zajętych na prowadzenie działalności gospodarczej w zakresie obrotu kwalifikowanym materiałem siewnym,

d) związanych z udzielaniem świadczeń zdrowotnych w rozumieniu przepisów o działalności leczniczej, zajętych przez podmioty udzielające tych świadczeń,

e) pozostałych, w tym zajętych na prowadzenie odpłatnej statutowej działalności pożytku publicznego przez organizacje pożytku publicznego;

3) budowli.

Dla rodzajów przedmiotów opodatkowania określonych w uchwale rady gminy inaczej niż w ustawie właściwe są wyłącznie miejsca opisane jako D.1.1. (D.1.2.), D.2.1. (D. 2.2.) i D.3.1. (D.3.2.). Patrz przykład nr 6, 8 i 9.

W części D. nie wykazuje się powierzchni (wartości) przedmiotów opodatkowania zwolnionych z podatku od nieruchomości.

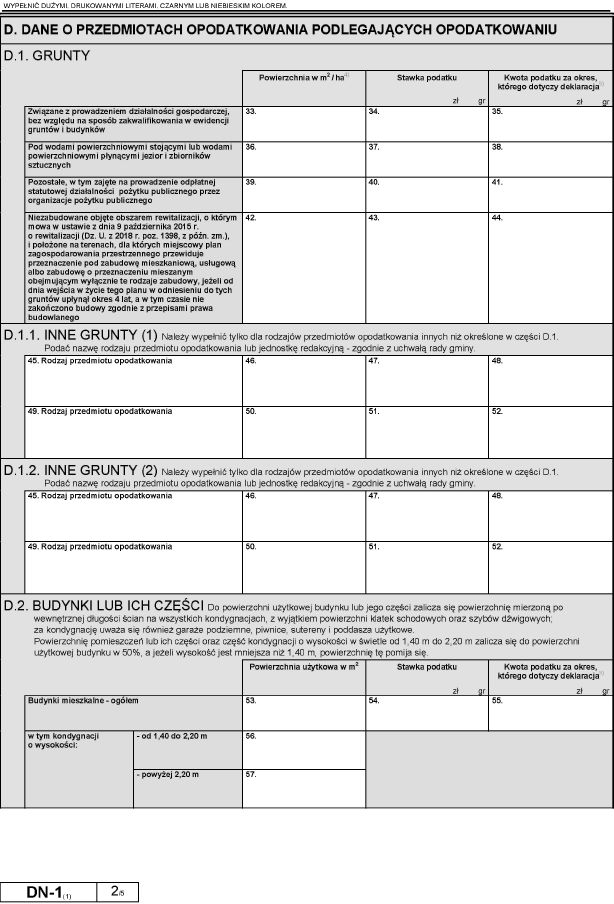

Część D.1. Grunty.

Podstawę opodatkowania gruntów stanowi powierzchnia. Powierzchnię gruntów podaje się w metrach kwadratowych (m2), z wyjątkiem gruntów pod wodami powierzchniowymi stojącymi lub wodami powierzchniowymi płynącymi jezior i zbiorników sztucznych, których powierzchnię podaje się w hektarach (ha) z dokładnością do czterech miejsc po przecinku.

W celu obliczenia powierzchni gruntów związanych z posiadaniem lokalu stanowiącego odrębną nieruchomość należy pomnożyć powierzchnię nieruchomości gruntowej (znajdziesz ją w księdze wieczystej) przez udział w nieruchomości wspólnej wyrażony w ułamku (znajdziesz go w akcie notarialnym lub w księdze wieczystej nieruchomości lokalowej).

W poz. 33, 36, 39 i 42 należy podać sumę powierzchni poszczególnych rodzajów gruntów wykazanych w załączniku ZDN-1.

W poz. 34, 37, 40 i 43 należy podać stawkę podatku właściwą dla danego rodzaju gruntów zgodną z uchwałą rady gminy.

W poz. 35, 38, 41 i 44 należy podać kwotę podatku za okres, którego dotyczy deklaracja. W tym celu należy pomnożyć powierzchnię gruntów przez stawkę podatku, proporcjonalnie do liczby miesięcy, których dotyczy deklaracja.

Części INNE GRUNTY (1) D.1.1. oraz INNE GRUNTY (2) D.1.2. są przeznaczone do wykazania powierzchni gruntów, których rodzaj został określony w uchwale rady gminy inaczej niż w ustawie.

W poz. 45 i poz. 49 należy podać nazwę rodzaju przedmiotu opodatkowania (lub jednostkę redakcyjną) z uchwały rady gminy, w poz. 46 i poz. 50 powierzchnię gruntów w m2 lub w przypadku gruntów pod wodami powierzchnię w ha, w poz. 47 i poz. 51 stawkę podatku właściwą dla rodzaju gruntów, a w poz. 48 i poz. 52 kwotę podatku za okres, którego dotyczy deklaracja.

Część D.2. BUDYNKI LUB ICH CZĘŚCI.

Podstawę opodatkowania budynków lub ich części stanowi powierzchnia użytkowa.

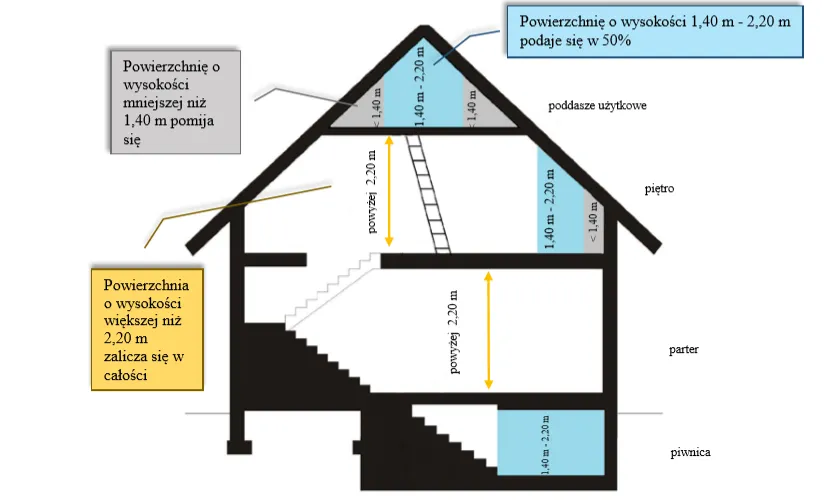

Powierzchnia użytkowa budynku lub jego części to powierzchnia mierzona po wewnętrznej długości ścian na wszystkich kondygnacjach. Za kondygnację uważa się również garaże podziemne, piwnice, sutereny i poddasza użytkowe.

Do powierzchni użytkowej budynku nie wlicza się powierzchni klatek schodowych oraz szybów dźwigowych.

Powierzchnię pomieszczeń lub ich części oraz część kondygnacji o wysokości w świetle od 1,40 m do 2,20 m zalicza się do powierzchni użytkowej budynku w 50 %, a jeżeli wysokość jest mniejsza niż 1,40 m, powierzchnię tę pomija się.

Podstawę opodatkowania lokalu stanowiącego odrębną nieruchomość stanowi suma powierzchni użytkowej tego lokalu oraz powierzchni użytkowej wynikającej z udziału w nieruchomości wspólnej związanego z własnością lokalu.

W celu obliczenia powierzchni użytkowej wynikającej z udziału w nieruchomości wspólnej związanego z lokalem należy pomnożyć powierzchnię użytkową części budynku wchodzących w skład nieruchomości wspólnej (dane te możesz uzyskać u zarządcy/administratora nieruchomości) przez udział w nieruchomości wspólnej wyrażony w ułamku (znajdziesz go w akcie notarialnym lub w księdze wieczystej).

Sposób obliczania powierzchni użytkowej na każdej kondygnacji

W poz. 53, 58, 63, 68 i 73 należy podać sumę powierzchni użytkowej posiadanych rodzajów budynków (ich części) wykazanych w załączniku ZDN-1.

Dla danego rodzaju budynku (jego części) powierzchnia użytkowa ogółem jest sumą powierzchni użytkowej budynku (jego części) o wysokości w świetle od 1,40 m do 2,20 m oraz powyżej 2,20 m.

W poz. 56, 61, 66, 71 i 76 należy podać 50% powierzchni budynku (jego części).

W poz. 54, 59, 64, 69 i 74 należy podać stawkę podatku właściwą dla danego rodzaju budynków zgodną z uchwałą rady gminy.

W poz. 55, 60, 65, 70 i 75 należy podać kwotę podatku za okres, którego dotyczy deklaracja. W tym celu należy pomnożyć powierzchnię użytkową budynku przez stawkę podatku, proporcjonalnie do liczby miesięcy, których dotyczy deklaracja.

Części INNE BUDYNKI LUB ICH CZĘŚCI (1) D.2.1. oraz INNE BUDYNKI LUB ICH CZĘŚCI (2) D.2.2. są przeznaczone do wykazania powierzchni użytkowej budynków (ich części), których rodzaj został określony w uchwale rady gminy inaczej niż w ustawie.

W poz. 78 i poz. 84 podaje się nazwę rodzaju przedmiotu opodatkowania (lub jednostkę redakcyjną) z uchwały rady gminy, w poz. 79 i poz. 85 powierzchnię użytkową w m2 ogółem, w poz. 82, 83, 88 i 89 powierzchnie użytkowe właściwych kondygnacji, w poz. 80 i poz. 86 stawkę podatku właściwą dla rodzaju budynku (jego części), a w poz. 81 i poz. 87 kwotę podatku za okres, którego dotyczy deklaracja.

W poz. 82 i 88 należy podać 50% powierzchni budynku (jego części).

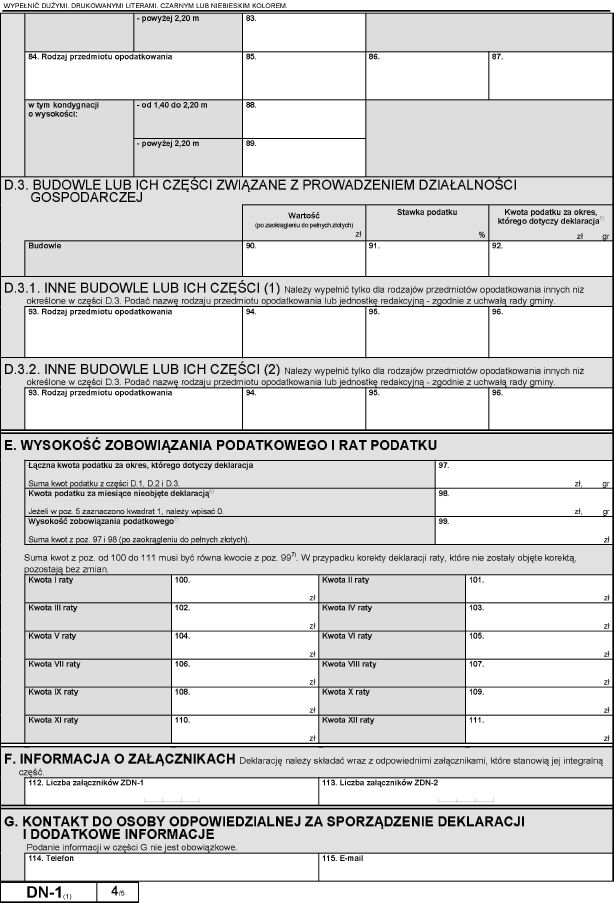

Część D.3. BUDOWLE LUB ICH CZĘŚCI ZWIĄZANE Z PROWADZENIEM DZIAŁALNOŚCI GOSPODARCZEJ.

Podstawę opodatkowania budowli lub ich części stanowi wartość, o której mowa w przepisach o podatkach dochodowych, ustalona na dzień 1 stycznia roku podatkowego, stanowiąca podstawę obliczania amortyzacji w tym roku, niepomniejszona o odpisy amortyzacyjne, a w przypadku budowli całkowicie zamortyzowanych - ich wartość z dnia 1 stycznia roku, w którym dokonano ostatniego odpisu amortyzacyjnego.

Jeżeli od budowli lub ich części, nie dokonuje się odpisów amortyzacyjnych - podstawę opodatkowania stanowi ich wartość rynkowa, określona na dzień powstania obowiązku podatkowego.

Jeżeli budowle lub ich części zostały ulepszone lub zgodnie z przepisami o podatkach dochodowych nastąpiła aktualizacja wyceny środków trwałych - podstawę opodatkowania stanowi ich wartość rynkowa ustalona na dzień 1 stycznia roku podatkowego następującego po roku, w którym dokonano ulepszenia lub aktualizacji wyceny środków trwałych.

Jeżeli obowiązek podatkowy w podatku do nieruchomości od budowli, powstał w ciągu roku podatkowego - podstawą opodatkowania jest wartość stanowiąca podstawę obliczania amortyzacji na dzień powstania obowiązku podatkowego.

W poz. 90 należy podać sumę wartości posiadanych budowli lub ich części (po zaokrągleniu do pełnych złotych), wykazanych w załączniku ZDN-1.

W poz. 91 należy podać stawkę podatku właściwą dla budowli zgodną z uchwałą rady gminy.

W poz. 92 należy podać kwotę podatku za okres, którego dotyczy deklaracja. W tym celu należy pomnożyć wartość budowli przez stawkę podatku, proporcjonalnie do liczby miesięcy, których dotyczy deklaracja. Patrz przykład 5.

Części INNE BUDOWLE LUB ICH CZĘŚCI (1) D.3.1. oraz INNE BUDOWLE LUB ICH CZĘŚCI (2) D.3.2. są przeznaczone do wykazania wartości budowli (ich części), których rodzaj został określony w uchwale rady gminy inaczej niż w ustawie.

W poz. 93 podaje się nazwę rodzaju przedmiotu opodatkowania (lub jednostkę redakcyjną) z uchwały rady gminy, w poz. 94 wartość budowli (ich części) zaokrągloną do pełnych złotych, w poz. 95. stawkę podatku właściwą dla rodzaju budowli, a w poz. 96 kwotę podatku za okres, którego dotyczy deklaracja.

W poz. 97 należy podać łączną kwotę podatku za okres, którego dotyczy deklaracja. W tym celu należy zsumować kwoty podatku z części: D.1. Grunty (w tym D.1.1. i D.1.2.), D.2. Budynki lub ich części (w tym D.2.1. i D.2.2.) oraz D.3. Budowle lub ich części związane z prowadzeniem działalności gospodarczej (w tym D.3.1. i D.3.2.).

W poz. 98 należy podać kwotę podatku za miesiące nieobjęte deklaracją (korektą deklaracji). W przypadku pierwszej deklaracji rocznej w poz. 98 należy wpisać 0 zł, a w przypadku korekty deklaracji należy wpisać sumę kwot rat podatku za miesiące nieobjęte składaną korektą deklaracji.

W poz. 99 należy podać wysokość zobowiązania podatkowego, tj. sumę kwot z poz. 97 i poz. 98, po zaokrągleniu do pełnych złotych.

Kwotę podatku należy zaokrąglić do pełnych złotych, w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

W poz. 100 - poz. 111 należy określić kwoty rat podatku.

Suma kwot z poz. 100 - poz. 111 musi być równa wysokości zobowiązania podatkowego, tj. kwocie z poz. 99.

Wyliczając kwoty rat podatku należy zaokrąglić je w taki sposób w jaki zaokrągla się kwotę podatku (opis do poz. 99).

W ostatniej racie następuje wyrównanie do kwoty zobowiązania podatkowego (poz. 99).

W przypadku gdy kwota podatku nie przekracza 100 zł, podatek jest płatny jednorazowo w terminie płatności pierwszej raty.

W przypadku korekty deklaracji raty, które nie zostały objęte korektą pozostają bez zmian.

W poz. 112 i poz. 113 należy odpowiednio podać liczbę załączników ZDN-1 i ZDN-2 dołączanych do formularza DN-1.

W części G. podanie informacji nie jest obowiązkowe.

Poz. 114 i poz. 115 - podanie odpowiednio numeru telefonu lub adresu mailowego może ułatwić i przyspieszyć kontakt pracownika prowadzącego sprawę z osobą odpowiedzialną za sporządzenie deklaracji.

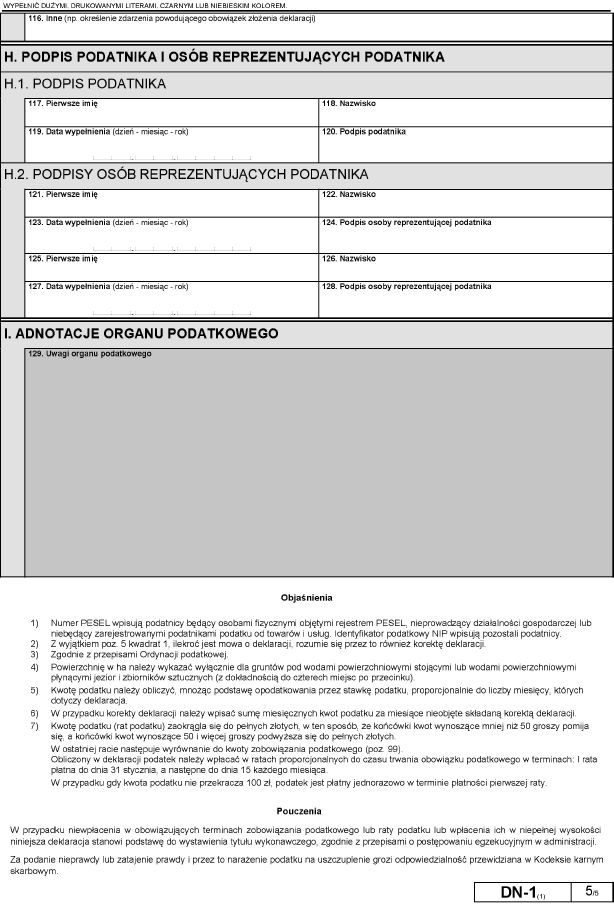

Poz. 116 Inne - można podać dodatkowe informacje na przykład: określić zdarzenie powodujące obowiązek złożenia deklaracji/korekty deklaracji (zakup i sprzedaż nieruchomości, skorygowanie wykazanej nieprawidłowo powierzchni).

Kto podpisuje DN-1?

Formularz DN-1 powinien być podpisany przez podatnika lub osobę(y) reprezentującą(e) podatnika.

Podpisanie deklaracji na podatek od nieruchomości przez osobę(y) reprezentującą(e) podatnika zwalnia podatnika z obowiązku jej podpisania.

Poz. 117 - poz. 120 przeznaczone są dla podatnika.

Poz. 121 - poz. 128 przeznaczone są dla osób reprezentujących podatnika, w tym: np. prezesa jednoosobowo reprezentującego spółkę, członków zarządu łącznie reprezentujących spółkę, jak również osobę, której udzielono pełnomocnictwa do podpisywania deklaracji.

Deklaracja DN-1

Wzór deklaracji DN-1 zgodnie z rozporządzeniem Ministra Finansów z dnia 30 maja 2019 r. w sprawie wzorów informacji o nieruchomościach i obiektach budowlanych oraz deklaracji na podatek od nieruchomości (Dziennik Ustaw rok 2019 poz. 1104).

DN-1 do wydruku

Deklaracja na podatek od nieruchomości do wydruku: DN-1 (1) Deklaracja na podatek od nieruchomości

Formularz można wydrukować, wypełnić i osobiście zanieść do urzędu.

oprac. Adam Kuchta

na podstawie informacji z podatki.gov.pl

Podstawa prawna:

- ustawa z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych, t.j. z dnia 25 czerwca 2019 r. (Dziennik Ustaw z 2019 r., poz. 1170),

- rozporządzenie Ministra Finansów z dnia 30 maja 2019 r. w sprawie wzorów informacji o nieruchomościach i obiektach budowlanych oraz deklaracji na podatek od nieruchomości - Dziennik Ustaw rok 2019 poz. 1104,

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA