e-Faktura (faktura ustrukturyzowana) - zmiany od września 2023 r. Aktualny wzór. Jak wystawiać?

REKLAMA

REKLAMA

Czym jest faktura ustrukturyzowana? Jaki jest jest aktualny wzór? Jak ją wystawiać? Wyjaśnia Ministerstwo Finansów w broszurze informacyjnej.

Czym jest faktura ustrukturyzowana?

Ministerstwo Finansów wskazuje, że przez fakturę ustrukturyzowaną (e-fakturę) rozumie się fakturę wystawioną przy użyciu Krajowego Systemu e-Faktur (KSeF) wraz z przydzielonym numerem identyfikującym tę fakturę w tym systemie (art. 2 pkt 32a ustawy o VAT). Faktura ustrukturyzowana jest wystawiana i otrzymywana przy użyciu KSeF za pomocą oprogramowania interfejsowego, w postaci elektronicznej i zgodnie z wzorem dokumentu elektronicznego w rozumieniu ustawy z dnia 17 lutego 2005 r. o informatyzacji działalności podmiotów realizujących zadania publiczne (Dz. U. 2023 poz. 57 ze zm.).

REKLAMA

REKLAMA

Wzór faktury ustrukturyzowanej - od września 2023 r. obowiązuje wersja FA(2)

Od 1 stycznia 2022 r. tj. od momentu wprowadzenia KSeF w wersji fakultatywnej, stosowany był wzór faktury ustrukturyzowanej FA(1).

Natomiast z dniem 1 września 2023 r. struktura logiczna FA(2), zastępuje strukturę logiczną FA(1). Struktura w wersji FA(2) zaczęła więc obowiązywać w trakcie fakultatywnego KSeF, co ułatwi podatnikom przygotowanie się do obowiązkowego e-fakturowania od 1 lipca 2024 r. Ustawa z dnia 16 czerwca 2023 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. poz. 1598) wprowadza bowiem obowiązek wystawiania faktur przy użyciu KSeF, co do zasady od 1 lipca 2024 r.

Wzór faktury ustrukturyzowanej w wersji FA(2), obowiązujący od 1 września 2023 r. jest dostępny pod adresem: http://crd.gov.pl/wzor/2023/06/29/12648/ .

Do wszystkich faktur ustrukturyzowanych wystawianych od 1 września 2023 r. stosuje się strukturę FA(2). Oznacza to, że strukturę e-faktury w wersji FA(2) wykorzystuje się także do wystawienia (od 1 września 2023 r.):

- faktur korygujących, w sytuacji gdy faktura pierwotna, której dotyczy faktura korygująca, została wystawiona przed 1 września 2023 r. przy użyciu struktury FA(1),

- faktur rozliczeniowych, w przypadku gdy faktura zaliczkowa została wystawiona przed 1 września 2023 r. przy użyciu struktury FA(1).

REKLAMA

Jak wystawić e-Fakturę?

Fakturę ustrukturyzowaną (e-Fakturę) można wystawić bezpośrednio przy użyciu komercyjnych programów finansowo-księgowych podatnika. Faktury te będą przesyłane do KSeF przez API.

Ministerstwo Finansów udostępniło także bezpłatne narzędzia, za pomocą których możliwe jest wystawienie faktury ustrukturyzowanej. Należy do nich:

- Aplikacja Podatnika KSeF umożliwiająca korzystanie z KSeF podatnikom i podmiotom uprawnionym przez tych podatników, zarządzanie uprawnieniami oraz tokenami, wystawianie i odbieranie e-faktur w KSeF, podgląd e-faktury (anonimowy dostęp do efaktury po wskazaniu jej indywidualnych cech), weryfikację statusu wysyłki i możliwość pobrania UPO KSeF (https://www.podatki.gov.pl/ksef/aplikacja-podatnika-ksef-i-innenarzedzia/);

- zaktualizowana aplikacja e-mikrofirma umożliwiająca powiązanie istniejącego konta z KSeF, wystawianie faktur w KSeF, odbieranie faktur ustrukturyzowanych z KSeF oraz przenoszenie ich bezpośrednio do ewidencji VAT, bez konieczności ręcznego przepisywania danych (https://login.mf.gov.pl).

Ministerstwo Finansów planuje też udostępnienie aplikacji mobilnej, która pozwoli na wygodne i szybkie wystawianie faktur ustrukturyzowanych, odbieranie ich w czasie rzeczywistym oraz zarządzanie nimi z dowolnego miejsca.

Formaty pól (danych) pliku faktury ustrukturyzowanej

Ogólne założenia dotyczące formatu pól:

1. Formatem pliku jest XML.

2. Pola (elementy) w pliku XML przyjmują następujący charakter:

- obligatoryjny - zapisów dokonuje się obowiązkowo (np. NIP w elemencie Podmiot1/DaneIdentyfikacyjne); obligatoryjny charakter danego pola wynika w szczególności z treści obowiązujących przepisów ustawy i jest warunkowany strukturą logiczną wzoru,

- opcjonalny - zapisów dokonuje się obowiązkowo, jeśli jest spełniony warunek ustawowy (np. P_11A w elemencie Fa/FaWiersz); wypełnienie pola nie jest wymagane dla poprawności semantycznej pliku,

- fakultatywny - wypełnienie pola nie jest wymagane dla poprawności semantycznej pliku, ani nie jest wymagane na gruncie przepisów ustawy (np. pole PKWiU w elemencie Fa/FaWiersz); natomiast, może być wymagane na podstawie przepisów innych aktów prawnych.

Ministerstwo Finansów wskazuje, że analizując kwestię obligatoryjności danego pola należy badać również charakter elementu, w którym dane pole występuje.

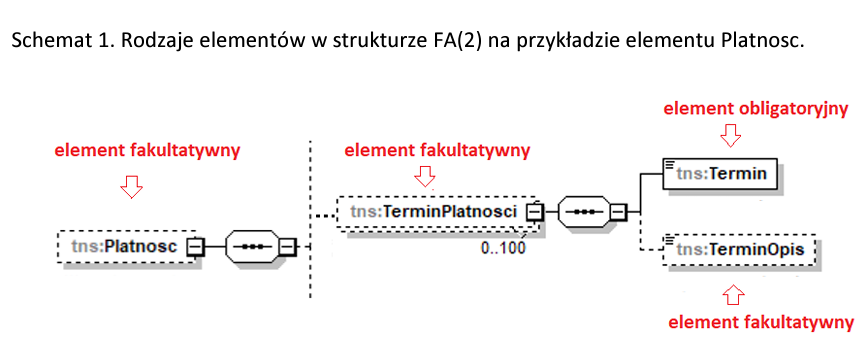

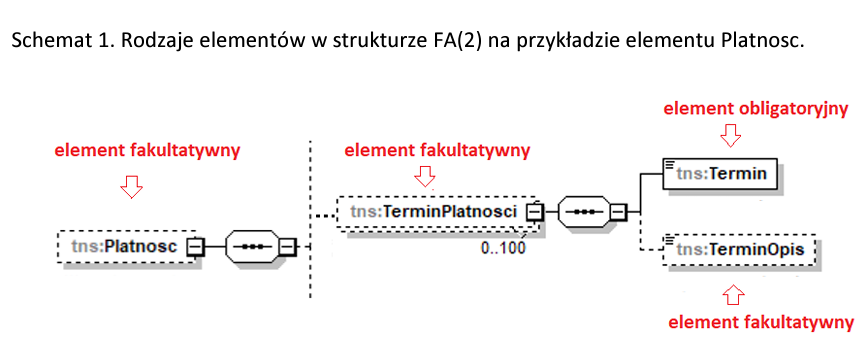

Przykładowo, element Fa/Platnosc oraz wchodzący w jego skład element TerminPlatnosci mają charakter fakultatywny. Jeżeli podatnik:

- decyduje się na wypełnienie elementu TerminPlatnosci – wówczas konieczne staje się wypełnienie wchodzącego w jego skład, pola obligatoryjnego Termin;

- nie decyduje się na wypełnienie elementu TerminPlatnosci, to pola Termin również nie wypełnia.

Powyższą zasadę obrazuje poniższy schemat: Schemat 1. Rodzaje elementów w strukturze FA(2) na przykładzie elementu Platnosc.

Ministerstwo Finansów

3. Pola znakowe są polami alfanumerycznymi. Dopuszczalne jest stosowanie małych i dużych liter oraz cyfr. Maksymalna ilość znaków wynosi co do zasady 256.

W przypadku pól GTIN, GTINZ maksymalna ilość znaków wynosi 20.

W przypadku pól CN, CNZ, Indeks, IndeksZ, OpisInnegoLadunku, OpisInnegoTransportu, PKOB, PKOBZ, PKWiU, PKWiUZ, UU_ID, UU_IDZ maksymalna ilość znaków wynosi 50.

W przypadku pola IDNabywcy maksymalna ilość znaków wynosi 32.

W przypadku pól Nazwa, AdresL1 oraz AdresL2, maksymalna ilość znaków wynosi 512.

4. Polskie znaki diakrytyczne muszą być wpisywane przy użyciu kodowania UTF-8. W polach znakowych dopuszczalne jest stosowanie znaków specjalnych, np. „/”, „– ”, „+”.

5. Pola kwotowe (numeryczne) służą do podania wartości liczbowej. Wartość należy wpisać ciągiem cyfr, nie można używać separatorów dla tysięcy (np. spacji). Jako separator miejsc dziesiętnych można używać wyłącznie kropki („ . ”).

6. Kwoty podawane są co do zasady dokładnością do 2 miejsc po kropce – o ile występują (np. 12345.56).

W przypadku pól P_8B, P_12_XII, P_8BZ, P_12Z_XII, KursWaluty, KursWalutyZK, KursWalutyZW, KursWalutyZ, KursUmowny, Udzial, wartości podawane są z dokładnością do 6 miejsc po kropce – o ile występują. Cenę jednostkową w polach P_9A, P_9B, P_9AZ oraz kwoty opustów lub obniżek prezentowane w polu P_10 można podawać z dokładnością do 8 miejsc po kropce.

7. Wszystkie wielkości ujemne poprzedza się znakiem minus („ –”).

8. Daty podawane są w formacie RRRR-MM-DD (np. 2023-09-01).

9. Wymóg podania daty i czasu dotyczy tylko jednego pola. Jest to pole opisujące datę i czas wytworzenia faktury. Datę i czas podaje się w formacie RRRR-MM-DDTGG:MM:SS (np.: 202309-01T09:30:47Z; gdzie T oznacza „Time”). Przy podawaniu czasu uniwersalnego (UTC) na końcu należy dodać literę „Z” (ZULU).

Ponadto w strukturze występują pola fakultatywne dotyczące czasu rozpoczęcia i zakończenia transportu (DataGodzRozpTransportu, DataGodzZakTransportu) wypełniane również w takim formacie.

10. Numery identyfikacji podatkowej ujęte w strukturze faktury ustrukturyzowanej należy zapisywać jako ciąg kolejno po sobie następujących cyfr lub liter, bez spacji i innych znaków rozdzielających oraz poprzez wyodrębnienie literowego kodu kraju do osobnego pola przeznaczonego na ten kod.

Polski identyfikator podatkowy NIP nabywcy należy podawać w polu NIP w elemencie Podmiot2/DaneIdentyfikacyjne. Nie należy wskazywać go w polu NrVatUE, ani w polu NrID. Faktura zostanie odpowiednio udostępniona nabywcy w KSeF wyłącznie, gdy jego identyfikator podatkowy NIP ujęto w polu NIP, a nie w polu NrVatUE lub NrID.

Więcej na ten temat w publikacji: Faktura ustrukturyzowana. Broszura informacyjna dot. struktury FA(2) (wrzesień 2023 r.). W broszurze tej omówiono ponadto strukturę i opis schematu głównego dla FA(2) oraz poszczególnych jej elementów.

REKLAMA

REKLAMA