Jak stosować podzieloną płatność - objaśnienia podatkowe Ministra Finansów

REKLAMA

REKLAMA

Objaśnienia podatkowe z 29 czerwca 2018 r.

REKLAMA

REKLAMA

(Ogólne wyjaśnienia przepisów prawa podatkowego dotyczące stosowania tych przepisów (objaśnienia podatkowe) wydawane na podstawie art. 14a § 1 pkt 2 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (Dz. U. z 2018 r. poz. 800, z późn. zm.). Zgodnie z art. 14n § 4 pkt 1 ww. ustawy zastosowanie się przez podatnika w danym okresie rozliczeniowym do objaśnień podatkowych powoduje objęcie go ochroną przewidzianą w art. 14k – 14m tej ustawy.)

STOSOWANIE MECHANIZMU PODZIELONEJ PŁATNOŚCI (MPP)

REKLAMA

Czego dotyczą objaśnienia

Objaśnienia dotyczą stosowania pomiędzy podatnikami VAT wprowadzanego z dniem 1 lipca 2018 r. mechanizmu podzielonej płatności.

Przepisy podatkowe, których dotyczą wydawane objaśnienia i cel wydawanych objaśnień

Z dniem 1 lipca 2018 r. wchodzi w życie ustawa dnia z 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. z 2018 r. poz. 62) – zwana dalej „ustawą wprowadzającą”. Ustawa ta wprowadza do ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2017 r. poz. 1221, z późn. zm.) – zwanej dalej „ustawą o VAT” - w Dziale XI nowy rozdział 1a – Mechanizm podzielonej płatności, obejmujący przepisy art. 108a – 108d oraz dostosowuje inne przepisy ustawy o VAT (m.in. art. 87 czy art. 103a) do mechanizmu podzielonej płatności.

Wprowadzenie mechanizmu podzielonej płatności wymagało również odpowiedniego dostosowania przepisów m.in. ustawy z dnia 29 sierpnia 1997 r. Prawo bankowe (Dz. U. z 2017 r. poz. 1876, z późn. zm.), w której dodano rozdział 3a zawierający regulacje dotyczące rachunku VAT. Zmiany dostosowujące zostały również dokonane w ustawie z dnia 5 listopada 2009 r. o spółdzielczych kasach oszczędnościowo-kredytowych (Dz. U. z 2017 r. poz. 2065, z późn. zm.).

Objaśnienia mają za zadanie przedstawienie zasad działania - na gruncie podatku VAT - nowej formy rozliczeń, jaką jest mechanizm podzielonej płatności.

Spis treści

1. Mechanizm podzielonej płatności – istota i zakres stosowania

2. Dobrowolność stosowania MPP

3. Rachunek VAT

4.1. Powiązanie płatności z fakturą

4.2. Zapłata w MPP części kwoty z faktury

4.3. MPP a ulga na złe długi i metoda kasowa

4.4. Zastosowanie MPP do faktur bez VAT

4.5. Wpłata w MPP na rachunek VAT płatnika – WNT paliw

4.6. Przekazanie środków z rachunku VAT na inny rachunek VAT

5. Uwolnienie środków z rachunku VAT

5.1. Zgoda na przekazanie (uwolnienie) środków

5.2. Odmowa przekazania środków

6. Korzyści stosowania mechanizmu podzielonej płatności

6.1. Brak odpowiedzialności solidarnej i dodatkowego zobowiązania podatkowego

6.2. Brak zastosowania 150% stawki odsetek za zwłokę

6.3. Obniżenie kwoty zobowiązania – tzw. skonto

6.4. Zwrot różnicy podatku w przyspieszonym terminie

7. Zapłata w MPP na rachunek podmiotu innego, niż dostawca/usługodawca

8. Mechanizm podzielonej płatności w jednostkach samorządu terytorialnego

9. Mechanizm podzielonej płatności w państwowych jednostkach budżetowych

Polecamy: INFORLEX Księgowość i Kadry

1. Mechanizm podzielonej płatności – istota i zakres stosowania

Mechanizm podzielonej płatności to nowe rozwiązanie prawne dotyczące szczególnego sposobu dokonywania płatności, za pośrednictwem rachunków bankowych lub SKOK, z tytułu należności udokumentowanych wystawioną fakturą z kwotą VAT.

Podstawowym założeniem mechanizmu podzielonej płatności jest rozdzielenie zapłaty należności przelewem na dwa strumienie:

- kwotę odpowiadającą kwocie podatku VAT wykazanej na fakturze, która trafia na specjalny rachunek dostawcy, zwany rachunkiem VAT, oraz

- kwotę odpowiadającą wartości sprzedaży netto wykazanej na fakturze, która jest przelewana na rachunek rozliczeniowy/SKOK, powiązany z rachunkiem VAT.

Podział płatności dokonywany jest na poziomie systemów banków lub SKOK-ów, odpowiednio wysyłającego należności oraz odbiorcy należności. W celu zidentyfikowania, że dana płatność dokonywana jest w podzielonej płatności oraz w celu prawidłowego zaksięgowania kwot na odpowiednich rachunkach, banki oraz SKOK-i udostępniają specjalny komunikat przelewu, dedykowany dla mechanizmu podzielonej płatności.

Uwaga!

MPP może być stosowany wyłącznie przy płatnościach bezgotówkowych realizowanych za pośrednictwem polecenia przelewu lub polecenia zapłaty. Nie ma więc zastosowania przy innych formach rozliczeń bezgotówkowych, np. płatnościach kartami płatniczymi, przekazach, wekslach, kompensatach, potrąceniach.

Mechanizm ten może być stosowany wyłącznie w odniesieniu do transakcji dokonywanych przez podatników VAT na rzecz innych podatników VAT. Co do zasady MPP służy do realizacji zapłaty za fakturę, na której wykazano kwotę VAT (przy czym od tej zasady są wyjątki, np. zapłata VAT płatnikowi przy WNT paliwa, które będą opisane poniżej).

MPP nie może być więc wykorzystywane do zapłaty za czynności lub zdarzenia pozostające poza zakresem VAT (np. zapłata odszkodowania), a także za świadczenia zwolnione z VAT, opodatkowane stawką 0% VAT lub objęte odwrotnym obciążeniem.

Rolą mechanizmu podzielonej płatności jest uszczelnienie systemu VAT. Uszczelnienie to będzie realizowane poprzez wyeliminowanie zjawiska znikającego podatnika (znikający podatnik – podmiot, który wystawia fakturę z wykazaną kwotą VAT, otrzymuje zapłatę kwoty brutto i następnie znika, nie rozliczając VAT z tej faktury z urzędem skarbowym). W związku z tym MPP jest przeznaczony do rozliczeń transakcji opodatkowanych VAT.

Uwaga!

Mechanizm podzielonej płatności może być stosowany do płatności realizowanych od dnia 1 lipca 2018 r. co oznacza, że mechanizm ten może być również stosowany przy regulowaniu płatności wynikających z faktur otrzymanych przed dniem 1 lipca 2018 r.

Polecamy: Biuletyn VAT

Spis treści Objaśnień dot. MPP

2. Dobrowolność stosowania MPP

Stosowanie mechanizmu podzielonej płatności jest dobrowolne. O zastosowaniu tego mechanizmu każdorazowo decyduje dokonujący płatności (czyli co do zasady nabywca towaru lub usługi).

Podatnik decydując się na wdrożenie do stosowanych przez siebie form rozliczeń mechanizmu podzielonej płatności nie musi o tym fakcie informować urzędu skarbowego, czy też swoich kontrahentów.

Przyznanie inicjatywy co do wyboru stosowania mechanizmu podzielonej płatności płacącemu nie oznacza jednak, że sprzedawca nie będzie mógł zastrzec w umowie, że nie chce stosować takiej formy rozliczeń. Kontrahenci mają w tym zakresie swobodę, wynikającą z zasady swobody umów i sami decydują w jaki sposób dokonują rozliczeń przeprowadzanych transakcji. Postanowienia umowne kontrahentów wywołują przy tym skutki tylko na poziomie relacji kontraktowej między kontrahentami i nie wpływają na regulacje ustawy wprowadzającej MPP.

Dobrowolność stosowania mechanizmu podzielonej płatności oznacza również, że może być on stosowany wybiórczo zarówno, jeśli chodzi o faktury, jak i kontrahentów. To znaczy, że podatnik (nabywca) ma możliwość wyboru, za które faktury chce płacić stosując MPP, a które faktury opłaci w inny sposób.

Co więcej, MPP jest systemem elastycznym również w zakresie tego, jaką część kwot wykazanych na fakturze podatnik chce zapłacić w podzielonej płatności. Podatnik może bowiem zapłacić w MPP całość lub część kwoty odpowiadającej kwocie VAT wykazanej na fakturze.

Dokonujący zapłaty w MPP może stosować tę formę zapłaty niezależnie od tego, czy lub w jakiej części przysługuje mu prawo do odliczenia podatku naliczonego z faktury, w związku z którą dokonywana jest płatność i niezależnie od tego czy skorzystał lub zamierza skorzystać, w całości lub w części, z prawa do odliczenia w okresie, w którym dokonuje płatności.

Spis treści Objaśnień dot. MPP

3. Rachunek VAT

Od dnia 1 lipca 2018 r. wszyscy podatnicy VAT, zarówno czynni jak i zwolnieni od podatku, posiadający rachunki rozliczeniowe lub imienne rachunki w SKOK otwarte w związku z prowadzoną działalnością gospodarczą będą mieli otwarte (bez konieczności składania wniosków) specjalne rachunki, tzw. rachunki VAT.

Wyjątkiem będą sytuacje, w których podatnik w jednym banku/SKOK-u będzie miał więcej niż jeden rachunek. Wówczas, niezależnie od liczby prowadzonych rachunków w danym banku/SKOK-u, zostanie otwarty jeden rachunek VAT, który będzie powiązany ze wszystkimi rachunkami prowadzonymi w danym banku/SKOK-u.

Z różnych przyczyn podatnik może jednak uznać, że potrzebuje więcej niż jeden rachunek VAT, np. do każdego swojego rachunku rozliczeniowego w danym banku. W tym przypadku podatnik może zwrócić się do banku/SKOK-u z wnioskiem o otwarcie dodatkowych rachunków VAT.

Rachunki VAT będą prowadzone wyłącznie w walucie polskiej, zatem nie będzie możliwości skorzystania z MPP, jeżeli przelew ma być wykonany w walucie innej niż polska.

Ważne!

Podatnik nie ma obowiązku informowania swoich kontrahentów o numerze swojego rachunku VAT. Nie ma również obowiązku zgłaszania numeru rachunku VAT do urzędu skarbowego. Wynika to ze specyfiki rachunku VAT, który nie jest rachunkiem rozliczeniowym, nie jest samodzielnym rachunkiem bankowym, funkcjonuje tylko w powiązaniu z rachunkiem rozliczeniowym lub imiennym rachunkiem w SKOK.

Środki zgromadzone na rachunku VAT są własnością podatnika. Podatnik ma możliwość dysponowania tymi środkami w takim zakresie, w jakim zezwala na to ustawa.

Środki zgromadzone na rachunku VAT mogą zostać wykorzystane do:

- dokonania:

-

- zapłaty kwoty odpowiadającej kwocie podatku VAT z tytułu nabycia towarów lub usług na rachunek VAT dostawcy – czyli do zapłacenia za VAT wykazany na fakturze, otrzymanej od dostawcy lub usługodawcy,

-

- zwrotu kwoty odpowiadającej kwocie podatku VAT wynikającej z wystawionej przez podatnika faktury korygującej z tytułu: udzielonego po dokonaniu sprzedaży upustu lub obniżki ceny; zwrotu towarów i opakowań; zwrotu całości lub części zapłaty otrzymanej przed dokonaniem sprzedaży, jeżeli do niej nie doszło oraz stwierdzenia pomyłki w kwocie podatku (czyli przypadki, o których mowa w art. 29a ust. 10 pkt 1–3 i ust. 14 ustawy o VAT) – zwrot nabywcy kwot wynikających z wystawionej faktury korygującej;

- wpłaty na rachunek urzędu skarbowego:

-

-

- podatku VAT,

-

-

-

- dodatkowego zobowiązania podatkowego w podatku VAT,

-

-

-

- odsetek za zwłokę w podatku VAT oraz odsetek za zwłokę od dodatkowego zobowiązania podatkowego w podatku VAT;

-

- wpłaty podatku VAT przez podatników obowiązanych do obliczania i wpłacania podatku w formie zaliczek, dokonujących wewnątrzwspólnotowego nabycia paliw silnikowych wymienionych w załączniku nr 2 do ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (art. 103 ust. 5a ustawy o VAT) na rzecz płatników wskazanych w art. 17a ustawy o VAT;

- zwrotu nienależnie (omyłkowo) otrzymanej płatności na rachunek VAT podatnika, od którego otrzymano tę płatność – czyli w sytuacji, gdy podatnik otrzyma płatność w MPP omyłkowo (w szczególności, gdy płatność została skierowana do niewłaściwego podmiotu), otrzymujący tę płatność będzie mógł ją zwrócić w MPP;

- przekazania przy użyciu komunikatu przelewu kwoty odpowiadającej kwocie podatku od towarów i usług na rachunek VAT dostawcy towarów lub usługodawcy w przypadku, w którym podatnik otrzymał płatność przy użyciu komunikatu przelewu, a nie jest dostawcą towarów lub usługodawcą wskazanym na fakturze, za którą jest dokonywana płatność;

- przekazania środków na swój inny rachunek VAT prowadzony w tym samym banku/SKOK

– czyli posiadacz kilku rachunków VAT w jednym banku/SKOK będzie mógł swobodnie przekazywać kwoty z jednego rachunku VAT na swój inny rachunek VAT.

Podstawa prawna: art. 62b ust. 2 ustawy Prawo bankowe

Zapłata kwoty podatku VAT z rozliczenia z czerwiec 2018 r. będzie uwzględniała już środki z rachunku VAT. To znaczy, przy zapłacie zobowiązania VAT dokonywanej w lipcu 2018 r. przelewem podatkowym, w pierwszej kolejności do przelewu wykorzystane zostaną środki zgromadzone na rachunku VAT.

Rachunek VAT może być obciążony w celu realizacji zajęcia na podstawie administracyjnego tytułu wykonawczego, dotyczącego egzekucji należności z tytułu podatku VAT. W takiej sytuacji z rachunku VAT mogą być egzekwowane zarówno należności główne (zaległość podatkowa w podatku VAT wraz z należnymi odsetkami) jak i pozostałe koszty zajęcia, tj. koszty upomnień, egzekucji.

Spis treści Objaśnień dot. MPP

4. Komunikat przelewu

Nabywca, który chce zapłacić przy wykorzystaniu MPP kwotę należności wynikającą z faktury musi skorzystać z dedykowanego do tego celu rodzaju przelewu, używając tzw. komunikatu przelewu dedykowanego dla płatności w podzielonej płatności, czyli ze specjalnej formatki przelewu, która zawiera dodatkowe pola do wypełnienia, których nie zawiera standardowy komunikat przelewu. Komunikat ten jest udostępniony przez bank/SKOK.

W komunikacie przelewu dedykowanym dla podzielonej płatności płacący wskazuje numer rachunku rozliczeniowego dostawcy lub usługodawcy, nie wskazuje natomiast numeru rachunku VAT. Bank/SKOK dokonuje podziału płatności i przekazuje wskazaną w komunikacie przelewu kwotę podatku VAT na rachunek VAT dostawcy, zgodnie z informacjami zawartymi w komunikacie przelewu.

W komunikacie przelewu należy wypełnić następujące dodatkowe pola:

- kwota odpowiadająca całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności;

- kwota odpowiadająca całości albo części wartości sprzedaży brutto;

- numer faktury, w związku z którą dokonywana jest płatność;

- NIP dostawcy towaru lub usługodawcy.

Uwaga!

Podanie wyżej wskazanych elementów w komunikacie przelewu jest obligatoryjne. W przypadku niewskazania, któregoś z tych elementów komunikatu, przelew nie zostanie zrealizowany.

Podstawa prawna: art. 108a ust. 1 – 3 ustawy o VAT

4.1. Powiązanie płatności z fakturą

Skorzystanie z mechanizmu podzielonej płatności jest uzależnione od posiadania faktury, której płatność dotyczy.

Mechanizm ten może być również stosowany do regulowania przedpłat, zaliczek, zadatków czy rat, jednakże tylko wtedy, gdy nabywca przed dokonaniem płatności otrzyma na tę okoliczność fakturę.

Nie będzie natomiast możliwe zastosowanie mechanizmu podzielonej płatności w przypadku otrzymania przed dostawą towarów czy świadczeniem usług dokumentu zwanego potocznie fakturą „pro forma”. Dokument ten nie jest bowiem fakturą w rozumieniu przepisów ustawy o VAT.

W sytuacji zapłaty z wykorzystaniem komunikatu przelewu dedykowanego dla podzielonej płatności, która nie dotyczy konkretnej faktury (poza wyjątkami wskazanymi w ustawie), płatność taka nie będzie rodzić skutków, o których mowa w art. 108c ust. 1 i 2 ustawy o VAT, tzn. nie będzie wyłączała odpowiedzialności solidarnej, dodatkowego zobowiązania oraz podwyższonych odsetek od zaległości, ponieważ nie będzie możliwości powiązania płatności z kwotą odpowiadającą kwocie podatku wynikającej z otrzymanej faktury, o której mowa w tych przepisach.

W związku z tym, że zapłata w MPP musi być powiązana z konkretną fakturą, płatność w MPP nie ma zastosowania do przelewów zbiorczych.

Należy przy tym rozróżnić dwie sytuacje:

- podatnik zleca bankowi dokonanie np. 500 przelewów, przekazując informacje o 500 przelewach dotyczących 500 faktur – w takiej sytuacji mechanizm podzielonej płatności może zostać zastosowany, ponieważ będzie możliwe powiązanie konkretnej płatności z konkretną fakturą, a tylko zlecenie dla banku ma formę zbiorczą,

- podatnik chciałby zapłacić np. za 50 faktur otrzymanych od jednego kontrahenta, jednym przelewem – w takiej sytuacji nie jest możliwe zastosowanie MPP.

4.2. Zapłata w MPP części kwoty z faktury

Zapłata kwoty podatku VAT wykazanej w fakturze przy zastosowaniu mechanizmu podzielonej płatności może obejmować zarówno całą kwotę podatku, jak i jej dowolną część. To podatnik decyduje jaką część kwoty podatku wykazanej na fakturze chce uregulować przy zastosowaniu tego mechanizmu.

Jeżeli podatnik zdecyduje, że przy zastosowaniu mechanizmu podzielonej płatności płaci tylko część kwoty podatku to pozostała kwota może być rozliczona w dowolny sposób (przykładowo innym komunikatem przelewu, zwykłym przelewem czy też gotówką).

Możliwa jest również zapłata w mechanizmie podzielonej płatności wyłącznie samej kwoty odpowiadającej kwocie podatku VAT wykazanej na fakturze. Wówczas wskazana w komunikacie przelewu kwota brutto będzie równa kwocie podatku VAT.

Przykładowo, podatnik otrzymał fakturę na kwotę 1000 zł + 230 zł VAT. W takiej sytuacji podatnik może zapłacić w MPP:

- całą kwotę, wpisując w komunikacie przelewu kwotę 1230 zł brutto oraz 230 zł VAT;

- część kwoty, wpisując w komunikacie przelewu kwotę np. 500 zł brutto oraz 115 zł VAT, albo

- tylko kwotę odpowiadającą kwocie VAT, wpisując w komunikacie przelewu kwotę 230 zł brutto i 230 zł VAT, albo

- tylko część kwoty odpowiadającej kwocie VAT, wpisując w komunikacie przelewu kwotę np. 115 zł brutto i 115 zł VAT.

Uwaga!

W przypadku otrzymania przez podatnika faktury korygującej zwiększającej lub zmniejszającej podstawę opodatkowania oraz kwotę podatku jeszcze przed dokonaniem zapłaty za fakturę pierwotną możliwe jest uregulowanie w MPP płatności wynikającej z obydwu faktur jednym komunikatem przelewu. W takim przypadku, w komunikacie przelewu, należy podać numer faktury pierwotnej oraz kwotę wynikającą z faktury pierwotnej oraz faktury korygującej. Takie postępowanie nie narusza zasady powiązania płatności w MPP z fakturą, ponieważ faktura korygująca modyfikuje wartości wskazane na fakturze pierwotnej. W sytuacji opisanej powyżej, należność dla dostawcy/usługodawcy to kwota wynikająca łącznie z faktury pierwotnej i faktury korygującej. W tym zakresie należy uznać, że „kwotą wskazaną na fakturze”, o której mowa w art. 108c ustawy o VAT, będzie kwota wynikająca z faktury pierwotnej, powiększona lub pomniejszona o kwotę wynikającą z powiązanej z nią faktury korygującej.

4.3. MPP a ulga na złe długi i metoda kasowa

Konstrukcja MPP polega na zapłacie kwoty odpowiadającej całości albo części kwoty podatku wynikającej z otrzymanej faktury na rachunek VAT. Zatem, na rachunek VAT nie jest płacony stricte podatek VAT, tylko część kwoty należności odpowiadająca całości lub części kwoty VAT wykazanej na fakturze.

W przypadku uregulowania przez nabywcę płatności wynikającej z faktury w niepełnej wysokości, kwotę zapłaconą w mechanizmie podzielonej płatności należy traktować jako uregulowanie części należności wynikającej z faktury.

Nie ma w takim przypadku znaczenia wysokość kwoty, która zgodnie z komunikatem przelewu wpłynie na rachunek VAT. Stanowi ona bowiem część należności wynikającej z faktury.

Ta część należności, która została zapłacona w MPP podlega proporcjonalnemu rozliczeniu dla zastosowania praw i obowiązków wynikających z innych przepisów ustawy o VAT.

MPP to dodatkowy sposób płatności, który w żaden sposób nie wpływa na inne instytucje prawne, takie jak ulga na złe długi, czy moment powstania obowiązku podatkowego w metodzie kasowej.

Przykład

Mały podatnik, który wybrał kasową metodę rozliczeń w dniu 20 lipca 2018 r. z tytułu dokonanej sprzedaży wystawił fakturę na kwotę netto 1.000 zł + 230 zł VAT.

W dniu 14 sierpnia 2018 r. nabywca dokonał płatności części kwoty wykazanej na ww. fakturze przy zastosowaniu MPP wpisując w komunikacie przelewu kwotę brutto 230 zł i kwotę VAT 230 zł (kwota 230 zł w całości trafiła na rachunek VAT).

W związku z otrzymaniem części zapłaty (230 zł zamiast 1.230 zł) za tę dostawę u małego podatnika powstał obowiązek podatkowy i ma on obowiązek dokonać rozliczenia podatku z tego tytułu.

Otrzymaną kwotę (230 zł) podatnik traktuje jako część zapłaty za wystawioną fakturę i rozlicza w deklaracji, w następujący sposób:

- podstawa opodatkowania 187 zł

- podatek należny 43 zł.

4.4. Zastosowanie MPP do faktur bez VAT

Nie jest możliwe uregulowanie w MPP wyłącznie kwoty netto, przykładowo w odniesieniu do faktur, w których nie wykazano kwoty podatku (odwrotne obciążenie czy też czynności zwolnione od podatku). Nie spełnia to bowiem definicji mechanizmu podzielonej płatności zawartej w art. 108a ust. 2 ustawy o VAT, zgodnie z którą zastosowanie mechanizmu podzielonej płatności oznacza zapłatę:

- kwoty odpowiadającej całości albo części kwoty podatku wynikającej z otrzymanej faktury na rachunek VAT;

- całości albo części kwoty odpowiadającej wartości sprzedaży netto wynikającej z otrzymanej faktury na rachunek bankowy albo na rachunek w SKOK, dla których jest prowadzony rachunek VAT, albo jest rozliczana w inny sposób.

Zatem, w komunikacie przelewu zawsze należy wskazać kwotę odpowiadającą całości albo części kwoty podatku z faktury, której płatność dotyczy.

4.5. Wpłata w MPP na rachunek VAT płatnika – WNT paliw

Przy zastosowaniu mechanizmu podzielonej płatności możliwe jest również dokonywanie wpłaty kwot podatku VAT z tytułu wewnątrzwspólnotowego nabycia paliw silnikowych na rachunek VAT płatnika, o którym mowa w art. 17a ustawy o VAT.

W takim przypadku komunikat przelewu różni się od komunikatu przelewu stosowanego przy zapłacie za nabyte towary czy usługi. Podatnik dokonując wpłaty na rachunek VAT płatnika w komunikacie przelewu:

- w polu przeznaczonym na kwotę odpowiadającą całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności jak i polu przeznaczonym na kwotę odpowiadającą całości albo części wartości sprzedaży brutto wpisuje kwotę podatku, która ma zostać zapłacona w mechanizmie podzielonej płatności;

- w polu przeznaczonym na wskazanie numeru faktury podatnik wskazuje numer dokumentu związanego z płatnością wystawionego przez płatnika, o którym mowa w art. 17a;

- w polu przeznaczonym na wskazanie NIP dostawcy lub usługodawcy podatnik wskazuje NIP płatnika, o którym mowa w art. 17a.

Podstawa prawna: art. 103a ustawy o VAT

4.6. Przekazanie środków z rachunku VAT na inny rachunek VAT

Jeżeli podatnik posiada w danym banku/SKOK kilka rachunków VAT to może samodzielnie i bez żadnych ograniczeń dokonywać przesunięć środków pomiędzy tymi rachunkami. Takie przesunięcia dokonywane są przy użyciu komunikatu przelewu, w którym:

- w polu przeznaczonym na kwotę odpowiadającą całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności jak i polu przeznaczonym na kwotę odpowiadającą całości albo części wartości sprzedaży brutto należy wpisać kwotę przekazywanych środków;

- w polu przeznaczonym na wskazanie numeru faktury należy wpisać „przekazanie własne”;

- w polu przeznaczonym na wskazanie NIP dostawcy lub usługodawcy należy wskazać swój NIP.

Podstawa prawna: art.62b ust. 2 pkt 6 ustawy Prawo bankowe

Spis treści Objaśnień dot. MPP

5. Uwolnienie środków z rachunku VAT

Jeżeli na rachunku VAT zostaną zgromadzone środki, których podatnik - w swojej ocenie - nie będzie mógł spożytkować na zapłatę podatku VAT do urzędu skarbowego lub na zapłacenie podatku VAT swoim kontrahentom z wykorzystaniem mechanizmu podzielonej płatności, wówczas może zwrócić się do naczelnika urzędu skarbowego z wnioskiem o wydanie zgody na przekazanie środków (w celu swobodnego dysponowania tymi środkami) z rachunku VAT na powiązany z tym rachunkiem rachunek rozliczeniowy albo rachunek w SKOK podatnika.

We wniosku podatnik wskazuje:

- rachunek VAT, z którego mają być uwolnione środki;

- rachunek rozliczeniowy albo rachunek w SKOK, na który mają być przelane środki z rachunku VAT (może to być wyłącznie rachunek rozliczeniowy lub rachunek w SKOK, dla którego jest prowadzony ten rachunek VAT);

- wysokość środków, zgromadzonych na rachunku VAT, jaka ma zostać przekazana na rachunek rozliczeniowy albo rachunek w SKOK.

Decyzja co do częstotliwości występowania z wnioskiem, jak i wysokość środków wskazanych we wniosku pozostaje w gestii podatnika.

Podatnik we wniosku będzie wskazywał górną granicę kwoty do uwolnienia z rachunku VAT, ponieważ złożenie wniosku do naczelnika urzędu skarbowego nie blokuje możliwości wykorzystywania środków zgromadzonych na rachunku VAT, do celów zgodnych z przepisami, w trakcie trwania postępowania o uwolnienie środków.

W związku z tym, że zgodnie z art. 108b ust. 2 ustawy o VAT, podatnika wskazuje we wniosku wysokość środków zgromadzonych na rachunku VAT, jaka ma zostać przekazana, należy uznać, że we wniosku podatnik powinien wskazać kwotę nie wyższą niż wysokość środków zgromadzonych na rachunku VAT w dniu złożenia wniosku.

Złożenie wniosku do naczelnika urzędu skarbowego w powyższym zakresie wszczyna postępowanie o uzyskanie zgody na uwolnienie środków zgromadzonych na rachunku VAT.

Naczelnik urzędu skarbowego ma 60 dni od dnia otrzymania wniosku na wydanie zgody lub odmowę przekazania środków z rachunku VAT.

Uwaga!

Przekazanie środków z rachunku VAT może być dokonane na podstawie zgody naczelnika urzędu skarbowego i wyłącznie na rachunek rozliczeniowy lub rachunek w SKOK, dla którego jest prowadzony rachunek VAT, z którego są przekazywane środki. Oznacza to, że przekazanie środków następuje w ramach jednej instytucji finansowej, która prowadzi zarówno rachunek rozliczeniowy lub rachunek w SKOK, jak i rachunek VAT. Nie jest więc możliwe przekazanie środków z rachunku VAT na rachunek w innym banku lub SKOK.

5.1. Zgoda na przekazanie (uwolnienie) środków

W przypadku braku ustawowo wskazanych negatywnych przesłanek, naczelnik urzędu skarbowego w drodze postanowienia wyraża zgodę na przekazanie środków zgromadzonych na wskazanym przez podatnika rachunku VAT na wskazany przez niego rachunek rozliczeniowy/rachunek SKOK, powiązany z rachunkiem VAT.

Postanowienie doręcza się podatnikowi, natomiast informację o tym postanowieniu naczelnik urzędu skarbowego przekazuje (przy wykorzystaniu systemu teleinformatycznego) bankowi/SKOK, który prowadzi – wskazany przez podatnika we wniosku – rachunek VAT.

Informacja o postanowieniu przekazywana do banku/SKOK-u, który prowadzi rachunek VAT, zawiera dane niezbędne do realizacji wydanego postanowienia (uwolnienia środków), w tym:

- numer rachunku VAT, z którego mają być przekazane środki, wskazany we wniosku przez podatnika;

- numer rachunku rozliczeniowego lub rachunku w SKOK, na który mają być przekazane środki z rachunku VAT;

- wysokość środków jaka ma zostać przekazana.

Bank/SKOK po otrzymaniu informacji o postanowieniu niezwłocznie dokonuje przekazania środków z rachunku VAT na wskazany rachunek rozliczeniowy/rachunek w SKOK, do wysokości kwoty wskazanej w postanowieniu.

Uwaga!

Uwolnienie środków nie wymaga zaangażowania podatnika, działanie w tym zakresie leży po stronie banku/SKOK-u. Bank/SKOK jest zobowiązany działać niezwłocznie po otrzymaniu informacji o postanowieniu.

Ponieważ złożenie przez podatnika wniosku o uwolnienie środków nie blokuje możliwości dokonywania zapłaty kontrahentom z rachunku VAT w czasie, w którym naczelnik urzędu skarbowego będzie rozpatrywał ten wniosek, w praktyce występować będą sytuacje, w których kwota wskazana przez podatnika we wniosku, a w konsekwencji wskazana w postanowieniu będzie wyższa niż wysokość środków zgromadzonych na rachunku VAT, na dzień realizacji tego postanowienia.

W takiej sytuacji bank/SKOK przekaże na rachunek rozliczeniowy/rachunek w SKOK środki do wysokości salda na rachunku VAT. Przekazanie przez bank/SKOK środków w niższej wysokości niż wskazana w postanowieniu uznawane jest jako wykonanie postanowienia w całości. Nie ma zatem możliwości aby bank/SKOK uzupełniał brakującą kwotę ze środków „przyszłych”, czyli tych które wpłynęły już po dokonaniu uwolnienia.

Podstawa prawna: art. 108b ust. 1 - 4 ustawy o VAT oraz art. 62c ust. 12 - 13 ustawy Prawo bankowe

Przykład

W dniu 25 września podatnik wystąpił do naczelnika urzędu skarbowego z wnioskiem o uwolnienie środków z rachunku VAT w wysokości 12.000 zł (stan środków na rachunku VAT w dniu składania wniosku wynosi również 12.000 zł).

W dniu 16 października podatnik dokonał płatności w mechanizmie podzielonej płatności za fakturę dokumentującą nabycie towarów na kwotę 4.305 zł (netto 3.500 zł + VAT 805 zł).

Następnie w dniu 26 października podatnik dokonał ponownie płatności z zastosowaniem mechanizmu podzielonej płatności za fakturę na kwotę 1.620 zł (netto 1.500 zł + VAT 120 zł).

Naczelnik urzędu skarbowego po rozpatrzeniu wniosku w dniu 29 października wydał postanowienie, w którym wyraził zgodę na przekazanie środków z rachunku VAT w kwocie wskazanej we wniosku, czyli 12.000 zł.

Na dzień realizacji postanowienia stan środków na rachunku VAT wynosi 11.075 zł. Bank dokonuje przekazania środków z rachunku VAT na wskazany w informacji o postanowieniu rachunek rozliczeniowy w wysokości 11.075 zł i uznaje, że postanowienie zostało wykonane w całości.

Zatem, w przypadku otrzymania informacji o postanowieniu, bank/SKOK ma obowiązek niezwłocznego obciążenia rachunku VAT stosowną kwotą i uznania tą kwotą rachunku rozliczeniowego/rachunku w SKOK. Zarówno numer rachunku VAT, jak i rachunku rozliczeniowego/rachunku w SKOK będzie wskazany przez naczelnika urzędu skarbowego w informacji o postanowieniu.

Jeżeli dane w zakresie numerów rachunków zawarte w informacji o postanowieniu będą niezgodne ze stanem faktycznym bank/SKOK nie realizuje informacji o postanowieniu, czyli nie uwolni środków z rachunku VAT. Rachunek VAT jest bowiem powiązany zawsze z konkretnym rachunkiem rozliczeniowym/rachunkiem SKOK i nie jest możliwe przekazanie środków z rachunku VAT na rachunek inny, niż powiązany z tym rachunkiem VAT. Niezmiernie istotne jest więc uważne i prawidłowe przygotowanie wniosku o uwolnienie środków z rachunku VAT przez podatnika.

W sytuacji gdy bank/SKOK nie będzie mógł zrealizować informacji o postanowieniu z uwagi na błędne informacje wskazane we wniosku o uwolnienie środków i tym samym w informacji o postanowieniu, podatnik będzie miał prawo do wystąpienia do naczelnika urzędu skarbowego z nowym wnioskiem, w którym wskaże właściwe numery rachunków.

5.2. Odmowa przekazania środków

Naczelnik urzędu skarbowego odmawia, w drodze decyzji, zgody na przekazanie środków z rachunku VAT na rachunek rozliczeniowy/rachunek SKOK w przypadku wystąpienia przesłanek wskazanych w ustawie, którymi są:

- posiadanie przez podatnika zaległości podatkowej w podatku VAT;

- uzasadniona obawa, że:

a) zobowiązanie podatkowe z tytułu podatku VAT nie zostanie wykonane, w szczególności gdy podatnik trwale nie uiszcza wymagalnych zobowiązań z tytułu podatku VAT lub dokonuje czynności polegających na zbywaniu majątku, które mogą utrudnić lub udaremnić egzekucję zobowiązań z tytułu podatku VAT, lub

b) wystąpi zaległość podatkowa w podatku VAT lub zostanie ustalone dodatkowe zobowiązanie podatkowe w podatku VAT

W przypadku wystąpienia przesłanki dotyczącej posiadania przez podatnika zaległości podatkowej w podatku VAT odmowa będzie dotyczyła wyłącznie kwoty odpowiadającej posiadanej zaległości podatkowej w tym podatku wraz z odsetkami za zwłokę istniejącej na dzień wydania decyzji.

Uwaga!

Środki odpowiadające wysokości posiadanych zaległości (wraz z odsetkami za zwłokę) pozostają nadal na rachunku VAT.

Naczelnik urzędu skarbowego mogą wobec tych środków podejmować czynności egzekucyjne w zakresie należności w podatku VAT, przewidziane w odrębnych przepisach. Nie ma możliwości automatycznego „przejmowania” środków zgromadzonych na rachunku VAT przez organy podatkowe.

Analizując drugą przesłankę czyli wystąpienie uzasadnionej obawy, że zobowiązanie podatkowe w podatku VAT nie zostanie wykonane, należy brać pod uwagę podobne przesłanki, jak przy realizacji przepisów ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa .

Podstawa prawna: art. 108b ust. 5 ustawy o VAT

Przykład

U podatnika na rachunku VAT zgromadziła się kwota 20. 000 zł. Podatnik podjął decyzję, że chce wystąpić do naczelnika urzędu skarbowego z wnioskiem o uzyskanie zgody na przekazanie z rachunku VAT na rachunek rozliczeniowy kwoty 15.000 zł. W dniu 1 sierpnia złożył stosowny wniosek.

Naczelnik urzędu skarbowego weryfikując otrzymany wniosek stwierdził, że podatnik nie zapłacił w całości podatku VAT wynikającego z deklaracji VAT-7 za m-c czerwiec, w związku z tym u podatnika powstała zaległość w podatku VAT w wysokości 4.000 zł. Ponadto stwierdził, że podatnik posiada również zaległość w podatku dochodowym w wysokości 450 zł.

Biorąc pod uwagę powyższe naczelnik urzędu skarbowego odpowiadając na złożony wniosek w dniu 3 września wydał:

1. decyzję odmawiającą wydania zgody na przekazanie środków zgromadzonych na rachunku VAT na kwotę 4.035 zł (zaległość w podatku VAT w wysokości 4.000 zł + odsetki na dzień wydania decyzji, tj. 3 września w wysokości 35 zł) oraz

2. postanowienie wyrażające zgodę na przekazanie środków z rachunku VAT na rachunek rozliczeniowy w wysokości 10.965 zł.

Zaległość w podatku dochodowym nie wpłynęła na sposób rozpatrzenia wniosku ponieważ zgodnie z art. 108b ust. 5 ustawy o VAT w przypadku uwolnienia środków z rachunku VAT znaczenie ma wyłącznie zaległość w podatku VAT.

Polecamy: Monitor Księgowego – prenumerata

Spis treści Objaśnień dot. MPP

6. Korzyści stosowania mechanizmu podzielonej płatności

Stosowanie mechanizmu podzielonej płatności jest bezpieczną, z punktu widzenia interesów Skarbu Państwa, metodą realizowania płatności, ponieważ środki pieniężne przekazywane z wykorzystaniem MPP pozostają w zamkniętym obiegu rachunków VAT.

W związku z tym, w celu zrównoważenia interesów podatników, stworzony został pakiet wymiernych korzyści dla podatników stosujących MPP, opisanych poniżej.

6.1. Brak odpowiedzialności solidarnej i dodatkowego zobowiązania podatkowego

W przypadku zapłaty przy zastosowaniu mechanizmu podzielonej płatności za nabyte tzw. towary wrażliwe (wymienione w załączniku nr 13 do ustawy o VAT) podatnik (nabywca) nie będzie odpowiadał solidarnie z dostawcą za jego zaległości podatkowe, czyli nie będzie miał zastosowania w takim przypadku art. 105a ust. 1 ustawy o VAT.

Ponadto wobec podatnika, który stosuje mechanizm podzielonej płatności, nie stosuje się przepisów dotyczących sankcji podatkowych za rozliczenie podatku skutkujące zaniżeniem zobowiązania podatkowego lub zawyżeniem nadwyżki podatku naliczonego nad należnym do zwrotu lub do rozliczenia w następnych okresach rozliczeniowych lub zwrotu podatku. Dotyczy to zarówno sankcji podatkowej w wysokości 20%, 30% jak i podwyższonej do wysokości 100%, czyli sankcji wynikających z art. 112b ust. 1 pkt 1 i ust. 2 pkt 1 oraz art. 112c ustawy o VAT.

Powyższe wyłączenia stosuje się do wysokości kwoty odpowiadającej kwocie podatku wynikającej z otrzymanej faktury, zapłaconej w podzielonej płatności. Oznacza to, że wyłączenie dodatkowego zobowiązania oraz odpowiedzialności solidarnej dotyczy skutków wynikających z nabycia towaru lub usługi, dokumentowanego fakturą, z której należność została zapłacona w podzielonej płatności.

Podstawa prawna: art. 108c ust. 1 ustawy o VAT

6.2. Brak zastosowania 150% stawki odsetek za zwłokę

Do zaległości w podatku powstałej za okres rozliczeniowy, za który w złożonej deklaracji podatkowej podatnik wykazał kwotę podatku naliczonego, której co najmniej 95% wynika z faktur, które zostały zapłacone z zastosowaniem mechanizmu podzielonej płatności, nie będzie miał zastosowania przepis art. 56b Ordynacji podatkowej, który ustanawia podwyższoną do wysokości 150% stawkę odsetek za zwłokę w odniesieniu do zaległości w podatku VAT.

Podwyższone odsetki stosuje się jednak, jeżeli zaległość w podatku VAT przekroczyła dwukrotność kwoty podatku naliczonego wykazanej w złożonej deklaracji podatkowej.

Podstawa prawna: art. 108c ust. 2 i 4 ustawy o VAT

Uwaga!

Powyższe korzyści (brak ww. odpowiedzialności solidarnej i dodatkowego zobowiązania podatkowego oraz niestosowanie podwyższonych odsetek) nie będą stosowane, w przypadku gdy podatnik wiedział, że faktura zapłacona z zastosowaniem mechanizmu podzielonej płatności:

- została wystawiona przez podmiot nieistniejący;

- stwierdza czynności, które nie zostały dokonane;

- podaje kwoty niezgodne z rzeczywistością;

- potwierdza czynności, do których mają zastosowanie przepisy art. 58 i art. 83 Kodeksu cywilnego (nieważność czynności prawnej sprzecznej z ustawą albo mającą na celu obejście ustawy oraz nieważność oświadczenia woli złożonego drugiej stronie za jej zgodą dla pozoru).

Wyłączenie to wynika z faktu, że MPP nie może stanowić środka zabezpieczającego interesy podmiotów, które dokonują oszustw w VAT lub wiedzą, że dana transakcja służy oszustwu w VAT. Takie podmioty muszą liczyć się z wszelkimi konsekwencjami swojego postępowania, niezależnie od tego, że płacą w MPP.

Podstawa prawna: art. 108c ust. 3 ustawy o VAT

6.3. Obniżenie kwoty zobowiązania – tzw. skonto

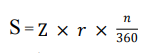

Wprowadzono również możliwość obniżenia kwoty zobowiązania podatkowego w podatku VAT, jeżeli zapłata całości zobowiązania następuje jednorazowo w całości z rachunku VAT w terminie wcześniejszym niż termin zapłaty wynikający z ustawy o VAT. Wysokość kwoty obniżenia uzależniona jest m.in. od wysokości zobowiązania podlegającego wpłacie oraz daty wcześniejszej zapłaty i wyliczana jest według wzoru:

w którym poszczególne symbole oznaczają:

S – kwotę, o którą obniża się kwotę zobowiązania podatkowego z tytułu podatku,

Z – kwotę zobowiązania podatkowego z tytułu podatku wynikającą z deklaracji podatkowej przed obniżeniem tego zobowiązania,

r – stopę referencyjną Narodowego Banku Polskiego obowiązującą na dwa dni robocze przed dniem zapłaty podatku,

n – liczbę dni od dnia, w którym obciążono rachunek bankowy albo rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, dla których jest prowadzony rachunek VAT, z wyłączeniem tego dnia, do dnia, w którym upływa termin zapłaty podatku, włącznie z tym dniem.

Kwotę, o którą obniża się kwotę zobowiązania podatkowego z tytułu podatku VAT zaokrągla się do pełnych złotych. Do zaokrąglenia stosuje się ogólne zasady wskazane w art. 63 § 1 Ordynacji podatkowej (końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych).

Zatem, w celu zastosowania skonta należy równocześnie spełnić trzy warunki:

- jednorazowa zapłata całości zobowiązania;

- w całości z rachunku VAT;

- przed terminem zapłaty wynikającym z ustawy.

Podstawa prawna: art. 108d ustawy o VAT

Uwaga!

Zastosowanie obniżenia kwoty zobowiązania podatkowego w podatku VAT z tytułu wcześniejszej jednorazowej zapłaty w całości z rachunku VAT nie powoduje powstania przychodu dla celów podatków dochodowych z tego tytułu. Rozwiązanie to jest skierowane do podatników podatku VAT bez wyodrębniania określonej grupy podmiotów tego podatku.

6.4. Zwrot różnicy podatku w przyspieszonym terminie

Ustawa o VAT zawiera nowy rodzaj dokonania zwrotu nadwyżki podatku naliczonego nad należnym, czyli zwrot na rachunek VAT.

Zwrot ten będzie dokonywany w przyspieszonym terminie, tj. 25 dni, licząc od dnia złożenia deklaracji.

Uwaga!

25 dniowy termin na dokonanie zwrotu jest terminem maksymalnym, który nie będzie mógł być przedłużony przez naczelnika urzędu skarbowego.

Powyższy zwrot będzie dokonywany wyłącznie na wniosek podatnika.

Jako wniosek uznaje się zaznaczenie w deklaracji VAT-7 lub VAT-7K pozycji 68 Podatnik wnioskuje o zwrot podatku na rachunek VAT wykazany w poz. 58. Nie ma zatem konieczności składania wniosku, jako odrębnego dokumentu.

Zwrot różnicy podatku na rachunek VAT nie jest uzależniony od tego, czy faktury, z których wynika wykazany podatek naliczony, zostały zapłacone z zastosowaniem mechanizmu podzielonej płatności, czy też nie.

Oznacza to, że nawet w przypadku gdy podatnik w ogóle nie dokonywał płatności z zastosowaniem mechanizmu podzielonej płatności w danym okresie rozliczeniowym, to i tak będzie miał prawo do wystąpienia o zwrot różnicy podatku na rachunek VAT.

Podstawa prawna: art. 87 ust. 6a ustawy o VAT

Obowiązujące dotychczas zasady i terminy zwrotu wynikające z art. 87 ustawy o VAT nie uległy zmianie. Opisany powyżej zwrot na rachunek VAT jest dodatkową formą zwrotu. Zatem tylko i wyłącznie od woli podatnika będzie zależało, czy wystąpi o zwrot różnicy podatku na rachunek VAT i otrzyma go w terminie 25 dni, czy wybierze zwrot na rachunek rozliczeniowy dokonywany na dotychczasowych zasadach.

Przy czym należy zaznaczyć, że możliwy jest wybór wyłącznie jednego rodzaju zwrotu, tzn. podatnik nie może wystąpić w jednej deklaracji o zwrot części nadwyżki na rachunek VAT i jednocześnie o zwrot pozostałej części na rachunek rozliczeniowy.

Przykład

Podatnik w deklaracji VAT-7 za m-c sierpień 2018 r. wykazał nadwyżkę podatku naliczonego nad należnym w wysokości 15.000 zł. Przy założeniu, że w sierpniu 2018 r. podatnik wykonał czynności opodatkowane podatkiem VAT nadwyżka ta może zostać rozdysponowana w następujący sposób:

1.zwrot na rachunek VAT (termin zwrotu 25 dni bez możliwości przedłużenia, brak dodatkowych warunków) albo

2. zwrot w terminie 25 dni (zwrot na rachunek bankowy lub rachunek w SKOK, konieczność spełnienia dodatkowych warunków określonych w art. 87 ust. 6 ustawy o VAT, możliwość przedłużenia terminu zwrotu), albo

3. zwrot w terminie 60 dni (zwrot na rachunek bankowy lub rachunek w SKOK, możliwość przedłużenia terminu zwrotu), albo

4. kwota do przeniesienia na następny okres rozliczeniowy, albo

5. zwrot części ww. kwoty (do wyboru jeden ze zwrotów wymienionych w pkt 1-3), zaś pozostała kwota do przeniesienia na następny okres rozliczeniowy.

Uwaga!

Opisywany zwrot na rachunek VAT dokonywany w terminie 25 dni od dnia złożenia deklaracji należy odróżnić od zwrotu różnicy podatku dokonywanego również na wniosek podatnika w terminie 25 dni, uregulowanego w art. 87 ust. 6 ustawy o VAT, który wymaga łącznego spełnienia warunków wskazanych w art. 87 ust. 6 ustawy o VAT, m.in. dokonania zapłaty za pośrednictwem rachunku bankowego za faktury, z których podatek naliczony został wykazany w złożonej za ten okres deklaracji. Zwrot ten będzie nadal funkcjonował (równolegle z wprowadzonym zwrotem na rachunek VAT), jednak zwrot różnicy podatku będzie uzależniony (tak jak dotychczas) od spełnienia warunków wskazanych w art. 87 ust. 6 ustawy o VAT.

Natomiast zwrot na rachunek VAT nie wymaga spełnienia ww. warunków.

Dotychczas dokonywane przez naczelnika urzędu skarbowego zwroty podatku mogły być przekazywane na rachunki bankowe w banku mającym siedzibę na terytorium kraju.

Natomiast w przypadku zwrotu różnicy podatku na rachunek VAT nie ma takiego ograniczenia. Oznacza to, że zwrot różnicy podatku może być dokonywany również na rachunki VAT prowadzone przez inne instytucje niż bank z siedzibą na terytorium kraju. Warunkiem jest, aby rachunek VAT prowadzony był w oparciu o przepisy polskiego prawa bankowego.

Zatem, zwrot różnicy podatku VAT dokonywany w trybie art. 87 ust. 6a ustawy o VAT będzie mógł być przekazywany również na rachunki VAT prowadzone przez instytucje kredytowe mające siedzibę poza RP, które prowadzą działalność na terytorium RP poprzez swoje oddziały.

Uwaga!

Nowa forma zwrotu, czyli zwrot na rachunek VAT, może być stosowana począwszy od rozliczenia za lipiec 2018 r. albo trzeci kwartał 2018 r.

Podstawa prawna: art. 10 ustawy wprowadzającej

Spis treści Objaśnień dot. MPP

7. Zapłata w MPP na rachunek podmiotu innego, niż dostawca/usługodawca

Mechanizm podzielonej płatności co do zasady będzie stosowany przez nabywcę, który będzie mógł regulować w tej formie płatności swojemu dostawcy za nabyte towary lub usługi.

W praktyce może dochodzić do sytuacji, w których płatność przy zastosowaniu mechanizmu podzielonej płatności zostanie dokonana na rzecz podatnika innego niż dostawca towarów lub usługodawca. Taka sytuacja może wynikać zarówno z pomyłki przy wypełnianiu komunikatu przelewu (złe dane nabywcy), jak i ze świadomego działania (np. płatność realizowana za pośrednictwem firm faktoringowych).

Celem wyeliminowania w ww. przypadkach działań zmierzających do nierozliczenia podatku przez dostawcę lub usługodawcę, wprowadzono mechanizm zabezpieczający w postaci odpowiedzialności solidarnej z dostawcą lub usługodawcą za nierozliczony przez ten podmiot podatek, wynikający z transakcji zapłaconej w mechanizmie podzielonej płatności.

W celu uwolnienia się od tej odpowiedzialności podatnik, który otrzymał na swój rachunek VAT płatność za transakcję, w której nie jest dostawcą lub usługodawcą musi dokonać:

- zwrotu otrzymanej płatności na rachunek VAT podatnika, od którego otrzymał tę płatność niezwłocznie po powzięciu informacji o jej otrzymaniu – w przypadku nienależnego otrzymania płatności albo

- płatności na rachunek VAT dostawcy towarów lub usługodawcy wskazanego na fakturze w kwocie odpowiadającej wysokości kwoty otrzymanej na swój rachunek VAT – w pozostałych przypadkach (płatności np. w schematach faktoringu).

W obydwu wskazanych powyżej przypadkach dokonanie zwrotu lub dokonanie płatności odbywa się przy użyciu komunikatu przelewu, w którym należy wskazać elementy, o których mowa w art. 108a ust. 3 ustawy o VAT (patrz pkt 4 Komunikat przelewu).

Podstawa prawna: art. 108a ust. 5 i 6 ustawy o VAT oraz art. 62b ust. 2 pkt 4 i 5 ustawy Prawo bankowe

Uwaga!

Użyty w drugim przypadku zwrot „kwoty otrzymanej” obejmuje również sytuację, w której faktor przed otrzymaniem od nabywcy towaru lub usługi płatności za fakturę dokumentującą wierzytelność nabytą przez faktora (co powodowałoby jego odpowiedzialność solidarną) dokonał płatności przy zastosowaniu mechanizmu podzielonej płatności do zbywcy wierzytelności będącym dostawcą towaru lub usługi.

W takiej sytuacji decydującym dla uwolnienia się przez faktora od odpowiedzialności solidarnej będzie fakt przekazania na rachunek VAT dostawcy towaru lub usługi (faktoranta) kwoty odpowiadającej kwocie podatku VAT wykazanej na fakturze wystawionej przez tego faktoranta.

Uwaga!

Odpowiedzialność solidarna faktora nie powstaje w zakresie kwot otrzymanych od nabywcy towaru lub usługi na rachunek VAT faktora po 1 lipca 2018 r. jeżeli faktor dokonał płatności na rzecz zbywcy wierzytelności (dostawcy/usługodawcy) wskazanego na fakturze przed wejściem w życie przepisów ustawy wprowadzającej.

Należy bowiem zauważyć, że zasadą działania w schemacie faktoringu jest dokonywanie przez faktora zapłaty na rzecz zbywcy wierzytelności na długo przed otrzymaniem płatności od nabywcy towaru lub usługi. Oznacza to, że w powyżej opisanej sytuacji faktor nie mógł w momencie dokonywania płatności zastosować mechanizmu podzielonej płatności, a zatem odpowiedzialność solidarna związana z tym mechanizmem nie może objąć takich transakcji.

Spis treści Objaśnień dot. MPP

8. Mechanizm podzielonej płatności w jednostkach samorządu terytorialnego

Ustawa wprowadzająca mechanizm podzielonej płatności nie zawiera specjalnych regulacji dedykowanych jednostkom samorządu terytorialnego. Oznacza to, że do tej grupy podatników zastosowanie mają ogólne zasady opisane powyżej.

Jednostki samorządu terytorialnego będą miały zatem otwierane rachunki VAT, w związku z tym będą mogły dokonywać płatności za nabyte towary lub usługi z zastosowaniem mechanizmu podzielonej płatności. Jako podatnicy VAT wykonujący czynności opodatkowane podatkiem VAT i wystawiający faktury będą również podatnikami, wobec których inni podatnicy mogą stosować mechanizm podzielonej płatności.

Tak jak w przypadku pozostałych podatników, stosowanie mechanizmu podzielonej płatności w rozliczeniach jednostek samorządu terytorialnego jest dobrowolne.

Dysponowanie środkami zgromadzonymi na rachunku VAT będzie odbywło się również na zasadach ogólnych, czyli uwolnienie środków zgromadzonych na rachunku VAT będzie możliwe po uzyskaniu zgody naczelnika urzędu skarbowego.

Uwaga!

Należy zauważyć, że w sytuacji, kiedy posiadaczem rachunku VAT będzie dana jednostka organizacyjna JST, wówczas w celu uwolnienia środków z tego rachunku VAT, wniosek do naczelnika urzędu skarbowego w tym zakresie składa JST (jako podatnik VAT). JST we wniosku wskazywać będzie wtedy numer rachunku VAT swojej jednostki organizacyjnej oraz numer rozliczeniowy, z którym powiązany jest ten rachunek VAT.

Spis treści Objaśnień dot. MPP

9. Mechanizm podzielonej płatności w państwowych jednostkach budżetowych

Regulacje dotyczące prowadzenia rachunków VAT państwowych jednostek budżetowych zostały określone w przepisach zmieniających rozporządzenia w sprawie:

- szczegółowego sposobu wykonywania budżetu państwa,

- rodzajów i trybu dokonywania operacji na rachunkach bankowych prowadzonych dla obsługi budżetu państwa w zakresie krajowych środków finansowych oraz zakresu i terminów udostępniania informacji o stanach środków na tych rachunkach.

Nowe przepisy będą obowiązywać od dnia 1 lipca 2018 r., czyli w terminie zgodnym z terminem wejścia w życie ustawy o VAT, o której mowa we wstępie Objaśnień.

Dla dysponentów środków budżetu państwa będzie otwarty jeden wspólny rachunek VAT, prowadzony dla rachunków dochodów, rachunków wydatków, rachunków pomocniczych państwowych jednostek budżetowych dla środków na wydatki niewygasające i dla dotacji podlegających zwrotowi do budżetu państwa oraz rachunków pomocniczych, na otwarcie których wydał zgodę Minister Finansów. Dla pozostałych rachunków pomocniczych będą prowadzone odrębne rachunki VAT.

Zasady opisane w pkt 5.2. Objaśnień, dotyczące uwalniania środków z rachunku VAT, nie dotyczą środków zgromadzonych na rachunkach VAT prowadzonych dla rachunków rozliczeniowych państwowych jednostek budżetowych wskazanych w art. 196 ust. 1 pkt 2 i 5 ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych (Dz. U. z 2017 r. poz. 2077, z późn. zm.), czyli rachunków dla obsługi budżetu państwa w zakresie krajowych środków finansowych.

Przepisy rozporządzenia w sprawie szczegółowego sposobu wykonywania budżetu państwa wprowadzają mechanizm przeksięgowywania środków polegający na tym, że ze wspólnego rachunku VAT środki będą, po zakończeniu dnia operacyjnego, automatycznie przekazywane na rachunek dochodów dysponenta środków budżetowych. Powyższe wiąże się z obowiązkiem posiadania przez każdego dysponenta środków budżetu państwa rachunku bieżącego dochodów.

Automatyczne przekazywanie środków dotyczy rachunków prowadzonych w NBP.

W zakresie innych rachunków VAT państwowych jednostek budżetowych zastosowanie będą miały ogólne zasady tzw. uwalniania środków.

Podstawa prawna: art. 108b ust. 6 ustawy o VAT oraz art. 62b ust. 2 pkt 8 ustawy Prawo bankowe

Spis treści Objaśnień dot. MPP

10. Nowe wzory deklaracji

W związku z wprowadzeniem mechanizmu podzielonej płatności zmianie uległy wzory deklaracji dla podatku od towarów i usług. Nowe wzory określa:

- rozporządzenie Ministra Finansów z dnia 18 kwietnia 2018 r. w sprawie wzorów deklaracji dla podatku od towarów i usług (Dz. U. poz. 856) – w zakresie deklaracji VAT-7, VAT-7K, VAT-8 i VAT-9M (link do rozporządzenia: http://www.dziennikustaw.gov.pl/du/2018/856/1),

- rozporządzenie Ministra Finansów z dnia 27 kwietnia 2018 r. w sprawie wzoru skróconej deklaracji dla podatku od towarów i usług w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu (Dz. U. poz. 837) – w zakresie deklaracji VAT-12 (link do rozporządzenia: http://www.dziennikustaw.gov.pl/du/2018/837/1).

Nowe wzory deklaracji mogą być stosowane począwszy od rozliczenia za miesiąc lipiec 2018 r. lub odpowiednio za trzeci kwartał 2018 r. Przy czym dotychczasowy wzór deklaracji VAT-12 może być stosowany nadal, jednak nie dłużej niż do rozliczenia za grudzień 2018 r.

Spis treści Objaśnień dot. MPP

Z upoważnienia Ministra Finansów Objaśnienia podpisał Paweł Gruza, Podsekretarz Stanu w Ministerstwie Finansów

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Polecamy: Biuletyn VAT

REKLAMA

REKLAMA