Nowe deklaracje VAT za lipiec 2018 – jak uzyskać zwrot lub zapłacić podatek z rachunku VAT

REKLAMA

REKLAMA

Polecamy: Jak przygotować się do zmian 2019. Podatki, rachunkowość, prawo pracy i ZUS

REKLAMA

REKLAMA

Na początku przypomnijmy zasady składania i wypełniania deklaracji VAT-7/VAT-7K:

● od rozliczenia za styczeń lub I kwartał 2018 r. deklaracje mogą być składane wyłącznie za pomocą środków komunikacji elektronicznej, czyli w systemie e-deklaracji;

REKLAMA

Złożenie deklaracji w wersji papierowej jest zagrożone karą grzywny (art. 56 § 4 Kodeksu karnego skarbowego). Najniższa kara wynosi 10 stawek dziennych, a najwyższa 720 stawek dziennych. Stawka dzienna nie może być natomiast niższa od jednej trzydziestej części minimalnego wynagrodzenia, ani też przekraczać jej czterystukrotności. Najniższe wynagrodzenie w 2018 r. wynosi 2100 zł brutto, dlatego najniższa stawka dzienna wynosi 70 zł, a najwyższa 840 000 zł.

● kwoty w deklaracji wpisujemy w pełnych złotych. Zaokrągla się je w następujący sposób:

- wartości poniżej 50 groszy pomija się,

- wartości wynoszące 50 groszy i powyżej zaokrągla się do najbliższej liczby całkowitej;

Polecamy: Jak stosować split payment

● wszystkie wartości ujemne poprzedza się znakiem minus (-);

● deklaracje składamy do urzędu skarbowego właściwego ze względu na:

- miejsce zamieszkania - gdy rozliczamy VAT jako osoba fizyczna,

- adres siedziby - gdy rozliczamy VAT jako spółka, stowarzyszenie, fundacja czy gmina albo inna jednostka organizacyjna,

- adres stałego miejsca prowadzenia działalności - gdy nie mamy w Polsce siedziby ani miejsca zamieszkania;

W pozostałych przypadkach deklarację VAT-7/VAT-7K składamy do Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

● składając korektę deklaracji VAT-7, podatnik nie musi załączać pisma wyjaśniającego przyczyny korygowania deklaracji.

W nowych deklaracjach nie zmieniły się pozycje ani zasady wypełniania części A, C i D deklaracji VAT-7/VAT-7K. Zmieniły się natomiast zasady wypełniania części B, E, F, G, H deklaracji VAT-7/VAT-7K.

Od rozliczenia za lipiec obowiązują również nowe wzory deklaracji VAT-8(9), VAT-12(4) i VAT-9M(8).

Polecamy: Biuletyn VAT

1. Dane identyfikujące w nowej deklaracji

W nowej deklaracji podatnik niebędący osobą fizyczną (czyli wszystkie spółki) będzie wpisywał tylko swoją pełną nazwę. Nie trzeba będzie podawać numeru REGON. Natomiast osoby fizyczne nadal będą podawać imię i nazwisko oraz datę urodzenia. Dla każdego podatnika numer NIP jest podstawowym identyfikatorem podatkowym.

2. Nowe zasady zwrotu podatku

Od rozliczenia za lipiec lub III kwartał 2018 r. obowiązują nowe zasady ubiegania się o zwrot VAT. W związku z tym ustawodawca zmienił deklaracje VAT-7/VAT-7K, dostosowując je do nowych regulacji.

2.1. Zwrot VAT w terminie 25 dni

Od rozliczenia za lipiec lub III kwartał 2018 r. podatnik, który będzie chciał uzyskać zwrot nadwyżki podatku naliczonego nad należnym w terminie 25 dni od złożenia deklaracji, będzie mógł to zrobić na dwa sposoby, wnioskując o zwrot:

● na rachunek VAT lub

● na swój rachunek bankowy w banku mającym siedzibę na terytorium kraju albo na rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, wskazany w zgłoszeniu identyfikacyjnym.

2.1.1. Zwrot na rachunek VAT

Pierwszy sposób jest nowością i wynika z wprowadzenia do ustawy o VAT systemu podzielonej płatności, czyli split payment. Zwrot na rachunek VAT będzie przysługiwał niezależnie od tego, czy i jak faktury zakupowe zostaną opłacone. Ustawodawca nie przewidział w tym przypadku żadnych dodatkowych warunków. Należy jednak pamiętać, że podatnik nie może swobodnie dysponować środkami zgromadzonymi na rachunku VAT.

Aby uzyskać zwrot na rachunek VAT, wypełniamy w nowej deklaracji następujące pozycje:

● poz. 56 „Nadwyżka podatku naliczonego nad należnym” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, podatnik będzie wpisywał kwotę nadwyżki podatku naliczonego nad należnym;

● poz. 57 „Kwota do zwrotu na rachunek wskazany przez podatnika” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, wykazujemy całą kwotę z poz. 56, jeśli chcemy uzyskać ją do zwrotu, lub tylko część - wtedy pozostałą należność wpisujemy w poz. 62 „Kwota do przeniesienia na następny okres rozliczeniowy”;

● poz. 58 „na rachunek VAT” - jest to nowa pozycja, w której podatnik będzie wpisywał, jaka kwota zwrotu ma zostać przelana na rachunek VAT; oznacza to, że podatnik będzie decydował, jaka kwota jest do zwrotu na rachunek VAT, a jaka ma być zwrócona na dotychczasowych zasadach; oczywiście może zadecydować, że cała kwota ma być przelana na rachunek VAT, lub w ogóle nie skorzystać z tej opcji;

● poz. 68 „Podatnik wnioskuje o zwrot na rachunek VAT (wykazany w poz. 58)” - jest to nowa pozycja, którą podatnik będzie wypełniał, jeśli wpisał kwotę w poz. 58; w takiej sytuacji będzie musiał zaznaczyć kwadrat „tak”; wypełnienie tej pozycji będzie oznaczało, że podatnik wnioskuje o zwrot na rachunek VAT;

● poz. 69 „Wniosek o zwrot podatku (VAT-ZZ)” - w tej pozycji należy zaznaczyć kwadrat „nie”;

● poz. 70 „Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT)” - w tej pozycji również zaznaczamy kwadrat „nie”.

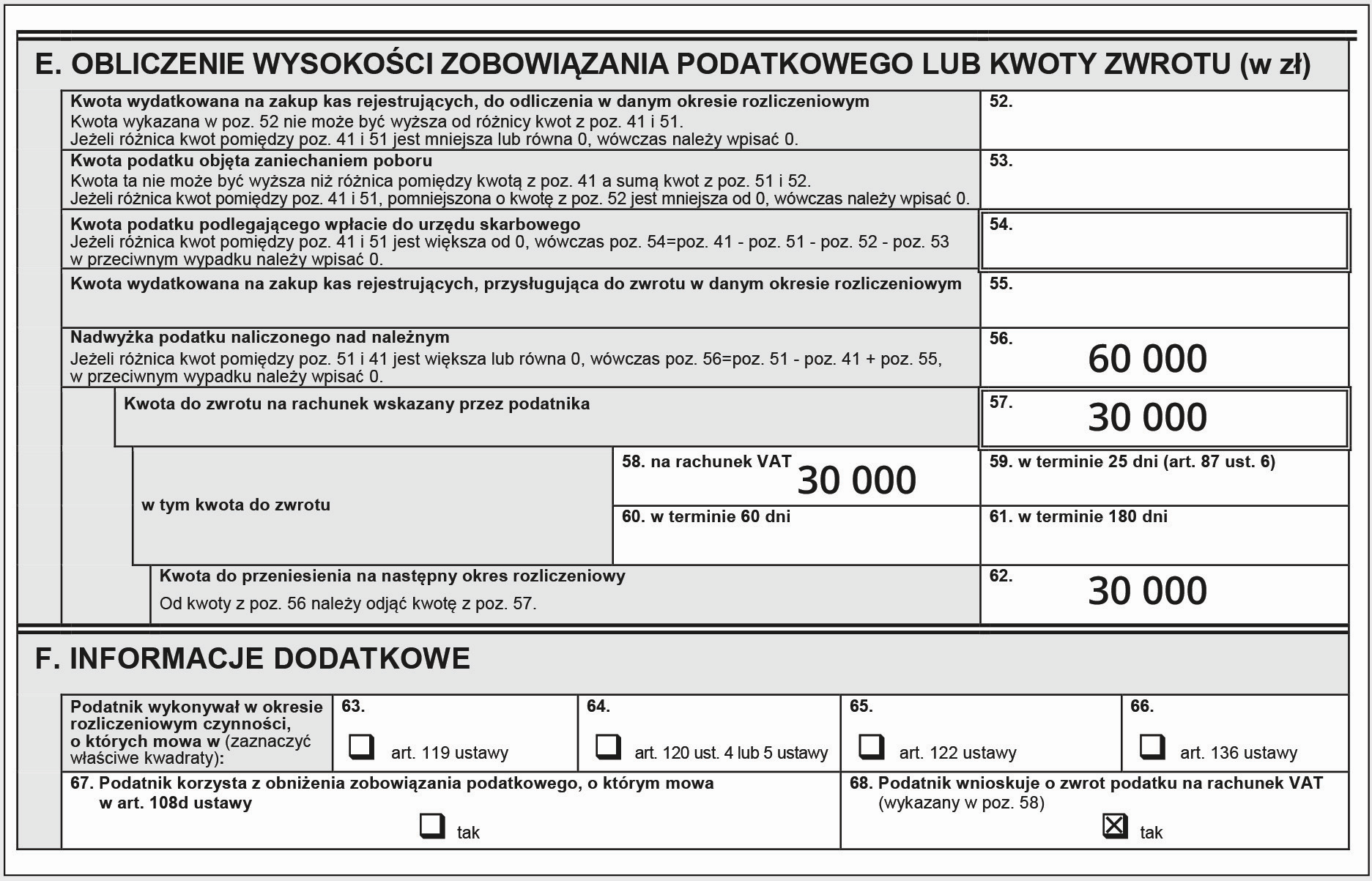

PRZYKŁAD

Spółka wykazała w deklaracji za lipiec nadwyżkę w wysokości 60 000 zł. Zadysponowała 30 000 zł do zwrotu na rachunek VAT, a pozostałą część do przeniesienia na następny miesiąc. W tym przypadku rozliczenie będzie wyglądać w następujący sposób:

Deklaracja VAT-7 za lipiec

2.1.2. Zwrot na rachunek bankowy

Aby uzyskać zwrot na rachunek bankowy, podatnik musi spełnić warunki wskazane w art. 87 ust. 6 ustawy o VAT. Warunki muszą być spełnione na dzień złożenia deklaracji. Od 1 lipca 2018 r. nic w tym zakresie się nie zmieniło.

Tabela Warunki uzyskania zwrotu w terminie 25 dni na rachunek bankowy

|

Lp. |

Warunki |

|

1 |

2 |

|

1. |

Kwoty podatku naliczonego wykazane w deklaracji podatkowej, z wyłączeniem kwoty podatku naliczonego lub różnicy podatku, z poprzednich okresów rozliczeniowych, wynikają z: a) faktur dokumentujących kwoty należności, które zostały w całości zapłacone za pośrednictwem rachunku bankowego podatnika w banku mającym siedzibę na terytorium kraju albo rachunku podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, wskazanego w zgłoszeniu identyfikacyjnym, o którym mowa w odrębnych przepisach, b) faktur innych niż wymienione w lit. a, dokumentujących należności, jeżeli łączna kwota tych należności nie przekracza 15 000 zł, c) dokumentów celnych, deklaracji importowej oraz decyzji celnych i zostały przez podatnika zapłacone, d) importu towarów rozliczanego zgodnie z art. 33a, wewnątrzwspólnotowego nabycia towarów, świadczenia usług, dla którego podatnikiem jest ich usługobiorca, lub dostawy towarów, dla której podatnikiem jest ich nabywca, jeżeli w deklaracji podatkowej została wykazana kwota podatku należnego od tych transakcji |

|

2. |

Kwota podatku naliczonego lub różnicy podatku nierozliczona w poprzednich okresach rozliczeniowych i wykazana w deklaracji nie przekracza 3000 zł |

|

3. |

Podatnik złoży w urzędzie skarbowym dokumenty potwierdzające zapłatę podatku za pośrednictwem rachunku bankowego podatnika albo rachunku podatnika w spółdzielczej kasie oszczędnościowo-kredytowej |

|

4. |

Podatnik przez 12 kolejnych miesięcy poprzedzających bezpośrednio okres, w rozliczeniu za który występuje z wnioskiem o zwrot w terminie 25 dni: a) był zarejestrowany jako podatnik VAT czynny, b) składał za każdy okres rozliczeniowy deklaracje miesięczne lub kwartalne |

Aby uzyskać zwrot na rachunek VAT, należy wypełnić w nowej deklaracji następujące pozycje:

● poz. 56 „Nadwyżka podatku naliczonego nad należnym” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, podatnik będzie wpisywał kwotę nadwyżki podatku naliczonego nad należnym;

● poz. 57 „Kwota do zwrotu na rachunek wskazany przez podatnika” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, wykazujemy całą kwotę z poz. 56, jeśli chcemy uzyskać ją do zwrotu, lub tylko część, a pozostałą wpisujemy w poz. 62 „Kwota do przeniesienia na następny okres rozliczeniowy”;

● poz. 59 „w terminie 25 dni (art. 87 ust. 6)”- jest to pozycja, w której podatnik będzie wpisywał, jaka kwota zwrotu ma zostać przelana na rachunek bankowy w terminie 25 dni;

● poz. 69 „Wniosek o zwrot podatku (VAT-ZZ)” - w tej pozycji należy zaznaczyć kwadrat „nie”;

● poz. 70 „Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT)” - w tej pozycji zaznaczamy kwadrat „tak”; w nowej wersji deklaracji ustawodawca posługuje się już wprost wzorem wniosku VAT-ZT, który nie jest wnioskiem formalnym określonym w rozporządzeniu MF; wzór tego wniosku został opracowany przez organy podatkowe i był powszechnie stosowany mimo braku takiego obowiązku; wynika to z faktu, że obecnie każdy podatnik VAT wysyła deklarację w formie elektronicznej i jeśli zaznaczył, że składa wniosek o przyspieszony zwrot, to ten formularz podłączał się automatycznie; tak samo będzie w nowej wersji deklaracji; nie będzie już jednak wątpliwości, że składając wniosek o przyspieszony zwrot, należy wypełnić formularz VAT-ZT.

Na podatniku nie ciąży obowiązek szczególnego umotywowania wniosku. Wystarczy, że poda w nim, iż spełnia warunki, które uzasadniają zwrot tego podatku w przyspieszonym terminie, i że jest to korzystne lub niezbędne dla sytuacji finansowej firmy.

Należy pamiętać, że podatnik musi złożyć w urzędzie skarbowym dokumenty potwierdzające zapłatę podatku za pośrednictwem rachunku bankowego podatnika albo rachunku podatnika w spółdzielczej kasie oszczędnościowo-kredytowej. Dokumenty te trzeba złożyć zawsze, gdy występujemy o zwrot w terminie 25 dni na rachunek bankowy. Nie czekamy na wezwanie urzędu skarbowego. Jest to jeden z warunków uzyskania zwrotu w terminie 25 dni. Brak dokumentów powoduje, że organ podatkowy może odmówić prawa do zwrotu w tym terminie, bez wezwania podatnika do uzupełnienia braków. To podatnik musi udowodnić, że spełnia warunki. Obowiązek ten istnieje nadal, mimo że deklaracja i wniosek są składane elektronicznie.

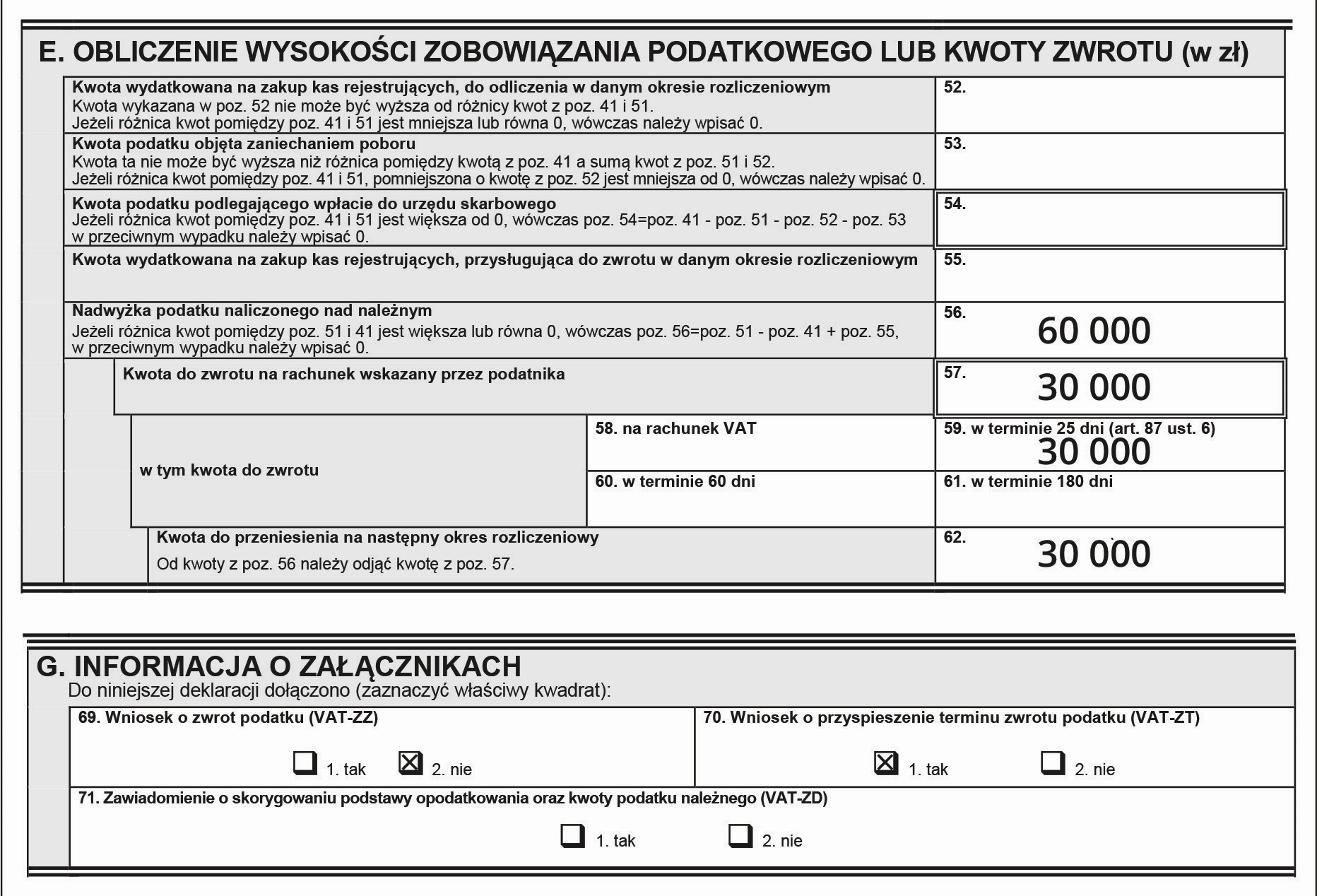

PRZYKŁAD

Spółka wykazała w deklaracji za lipiec nadwyżkę w wysokości 60 000 zł. Zadysponowała 30 000 zł do zwrotu na rachunek bankowy w terminie 25 dni, a pozostałą część do przeniesienia na następny miesiąc. Na dzień złożenie deklaracji wszystkie warunki zostały spełnione. Do deklaracji został dołączony wniosek VAT-ZT. W tym przypadku rozliczenie będzie wyglądać w następujący sposób:

Wypełniona deklaracja VAT-7 (części E i G) oraz wniosek VAT-ZT (część B)

2.2. Zwrot w terminie 60 dni

Zasady zwrotu w terminie 60 dni nie uległy zmianie. Nadal jest to podstawowy termin zwrotu. Aby uzyskać zwrot podatku w tym terminie, nie trzeba zasadniczo składać wniosków. Wystarczy samo zadeklarowanie kwoty zwrotu w deklaracji VAT-7/VAT-7K.

Aby uzyskać zwrot na rachunek VAT, wypełniamy w nowej deklaracji następujące pozycje:

● poz. 56 „Nadwyżka podatku naliczonego nad należnym” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, podatnik będzie wpisywał kwotę nadwyżki podatku naliczonego nad należnym;

● poz. 57 „Kwota do zwrotu na rachunek wskazany przez podatnika” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, wykazujemy całą kwotę z poz. 56, jeśli chcemy uzyskać ją do zwrotu, lub tylko część, a pozostałą wpisujemy w poz. 62 „Kwota do przeniesienia na następny okres rozliczeniowy”;

● poz. 60 „w terminie 60 dni” - wpisujemy kwotę, jaka ma być zwrócona w terminie 60 dni;

● poz. 69 „Wniosek o zwrot podatku (VAT-ZZ)” - w tej pozycji należy zaznaczyć kwadrat „nie”;

● poz. 70 „Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT)” - w tej pozycji zaznaczamy kwadrat „nie”.

Od zasady, że zwrot VAT w terminie 60 dni nie wymaga złożenia wniosku, istnieje wyjątek. Umotywowany wniosek o zwrot VAT musi być złożony, gdy podatnik dokonuje sprzedaży towarów i usług, które podlegają opodatkowaniu poza terytorium naszego kraju, i nie dokonuje sprzedaży opodatkowanej w Polsce. Umotywowanie wniosku polega na konieczności wykazania przez podatnika spełnienia warunków, od których uzależniony jest zwrot VAT. W stosunku do tak złożonego wniosku naczelnikowi urzędu skarbowego nie przysługuje uznaniowa swoboda oceny w zakresie uprawnienia do zwrotu. Ocenie tej podlega jedynie sam fakt spełnienia wymogów do zwrotu VAT określonych na podstawie art. 87 ust. 5 ustawy o VAT.

Aby uzyskać zwrot w terminie 60 dni, w przypadku gdy trzeba złożyć wniosek, należy wypełnić w nowej deklaracji następujące pozycje:

● poz. 56 „Nadwyżka podatku naliczonego nad należnym” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, podatnik będzie wpisywał kwotę nadwyżki podatku naliczonego nad należnym;

● poz. 57 „Kwota do zwrotu na rachunek wskazany przez podatnika” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, wykazujemy całą kwotę z poz. 56, jeśli chcemy uzyskać ją do zwrotu, lub tylko część, a pozostałą wpisujemy w poz. 62 „Kwota do przeniesienia na następny okres rozliczeniowy”;

● poz. 60 „w terminie 60 dni” - wpisujemy kwotę, jaka ma być zwrócona w terminie 60 dni;

● poz. 69 „Wniosek o zwrot podatku (VAT-ZZ)” - w tej pozycji należy zaznaczyć kwadrat „tak”; w nowej wersji deklaracji ustawodawca posługuje się już wprost wzorem wniosku VAT-ZZ, który nie jest wnioskiem formalnym określonym w rozporządzeniu MF; wzór tego wniosku został opracowany przez organy podatkowe i był powszechnie stosowany mimo braku takiego obowiązku; wynika to z faktu, że obecnie każdy podatnik VAT wysyła deklarację w formie elektronicznej i gdy zaznaczył, że składa wniosek o przyspieszony zwrot, to ten formularz podłączał się automatycznie; tak samo będzie w nowej wersji deklaracji; nie będzie już jednak wątpliwości, że składając wniosek o przyspieszony zwrot, należy wypełnić formularz VAT-ZZ;

● poz. 70 „Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT)” - w tej pozycji zaznaczamy kwadrat „nie”.

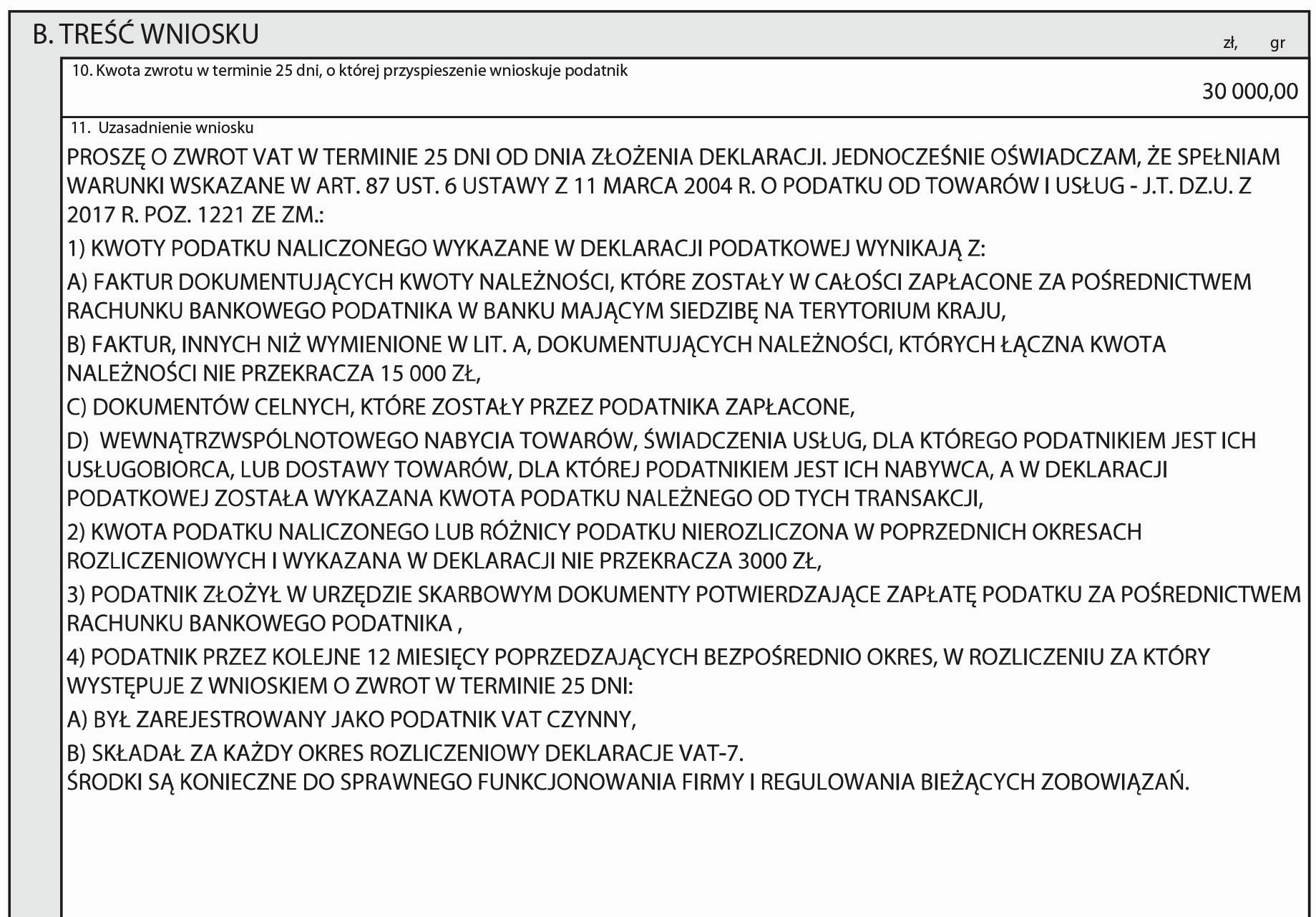

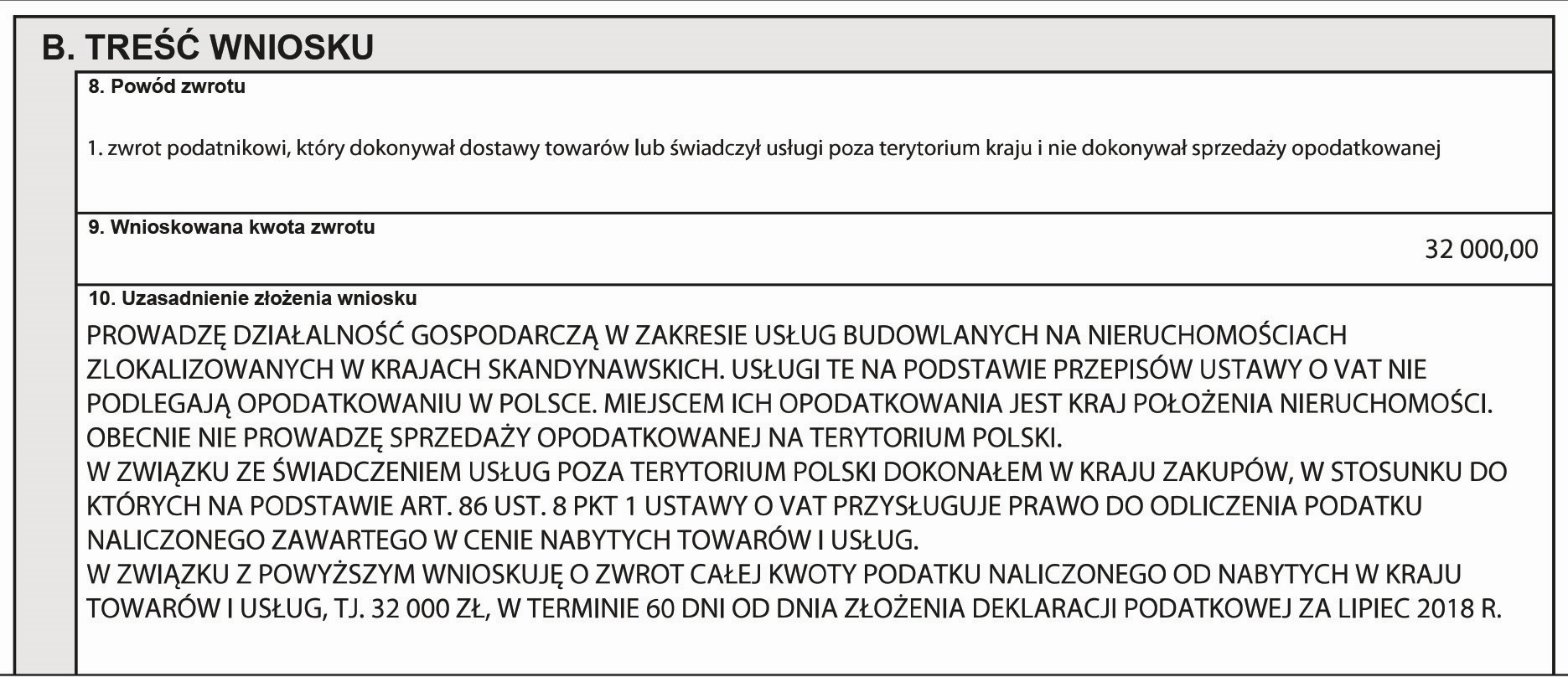

PRZYKŁAD

Spółka wykonała w lipcu jedynie usługi budowlane, których miejsce świadczenia znajdowało się w Szwecji. W Polsce kupiła jednak towary i usługi, od zakupu których przysługiwało jej prawo do odliczenia VAT. W związku z tym wystąpiła o zwrot VAT w wysokości 32 000 zł. Do deklaracji dołączyła wniosek VAT-ZZ. Sposób rozliczenia w deklaracji będzie wyglądał w następujący sposób:

Deklaracja VAT-7 (części E i G) i wniosek VAT-ZZ (część B)

2.3. Zwrot w terminie 180 dni

Podatnik czeka najdłużej na zwrot podatku, gdy w okresie rozliczeniowym nie wykonał ani czynności opodatkowanych na terytorium kraju, ani dostawy towarów lub świadczenia usług podlegających opodatkowaniu poza terytorium kraju. Wówczas na umotywowany wniosek złożony wraz z deklaracją podatkową podatnikowi przysługuje zwrot kwoty podatku naliczonego podlegającego odliczeniu w terminie 180 dni od dnia złożenia rozliczenia. W tej sytuacji możliwe jest skrócenie oczekiwania na zwrot podatku ze 180 do 60 dni. Na pisemny wniosek podatnika urząd skarbowy dokona szybszego zwrotu podatku, tj. w terminie 60 dni, ale pod warunkiem, że podatnik złoży w urzędzie skarbowym zabezpieczenie majątkowe w wysokości odpowiadającej kwocie wnioskowanego zwrotu podatku. Zabezpieczeniem majątkowym może być w tym przypadku np. gwarancja bankowa lub ubezpieczeniowa, poręczenie banku, weksel, czek czy papiery wartościowe na okaziciela.

Otrzymanie zwrotu podatku naliczonego w terminie 180 dni wymaga przede wszystkim złożenia wraz z deklaracją podatkową umotywowanego wniosku w tej sprawie. W nowej deklaracji zostało już wprost wskazane, że musi to być formularz VAT-ZZ.

Aby uzyskać zwrot w terminie 180 dni, gdy musimy złożyć wniosek, wypełniamy w nowej deklaracji następujące pozycje:

● poz. 56 „Nadwyżka podatku naliczonego nad należnym” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, podatnik będzie wpisywał kwotę nadwyżki podatku naliczonego nad należnym;

● poz. 57 „Kwota do zwrotu na rachunek wskazany przez podatnika” - w tej pozycji, tak jak w poprzedniej wersji deklaracji, wykazujemy całą kwotę z poz. 56, jeśli chcemy uzyskać ją do zwrotu, lub tylko część, a pozostałą wpisujemy w poz. 62 „Kwota do przeniesienia na następny okres rozliczeniowy”;

● poz. 61 „w terminie 180 dni” - wpisujemy kwotę, jaka ma być zwrócona w terminie 180 dni;

● poz. 69 „Wniosek o zwrot podatku (VAT-ZZ)” - w tej pozycji należy zaznaczyć kwadrat „tak”; w nowej wersji deklaracji ustawodawca posługuje się już wprost wzorem wniosku VAT-ZZ, który nie jest wnioskiem formalnym określonym w rozporządzeniu MF; wzór tego wniosku został opracowany przez organy podatkowe i był powszechnie stosowany mimo braku takiego obowiązku; wynika to z faktu, że obecnie każdy podatnik VAT wysyła deklarację w formie elektronicznej i jeśli zaznaczył, że składa wniosek o przyspieszony zwrot, to ten formularz podłączał się automatycznie; tak samo będzie w nowej wersji deklaracji; nie będzie już jednak wątpliwości, że składając wniosek o przyspieszony zwrot, należy wypełnić formularz VAT-ZZ;

● poz. 70 „Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT)” - w tej pozycji zaznaczamy kwadrat „nie”.

3. Kwota VAT do wpłaty

Jeśli kwota VAT należnego z części C jest większa od kwoty VAT naliczonego z części D.3, oznacza to, że podatnik musi zapłacić VAT do urzędu. Podatnik wpisuje kwotę tej nadwyżki w poz. 54 „Kwota podatku podlegająca wpłacie do urzędu” i kończy rozliczenie w tej części deklaracji.

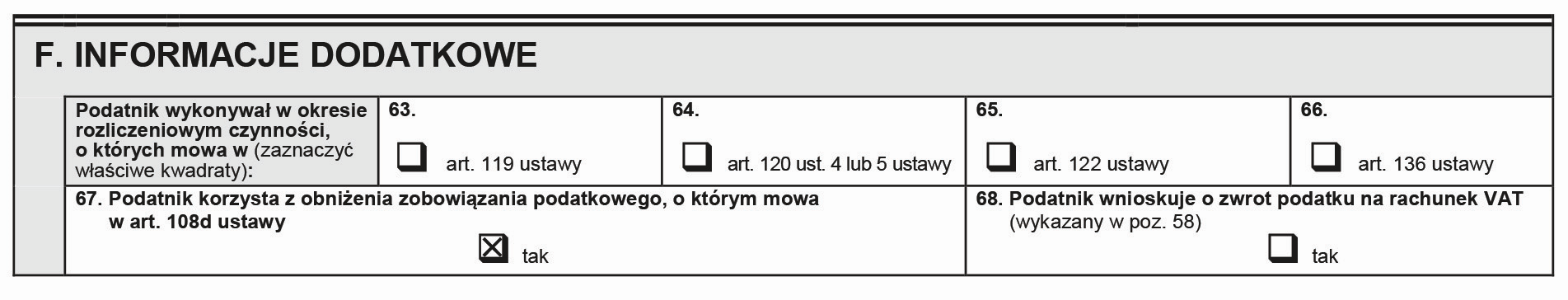

W związku z wprowadzeniem systemu split payment podatnik, który zapłaci cały podatek z rachunku VAT przed terminem, może obniżyć kwotę do wpłaty. W takim przypadku kwota w poz. 54 jest wpisywana w pełnej wysokości, tylko kwota do wpłaty na rachunek bankowy jest obniżana o przysługującą zniżkę. Dodatkowo w poz. 67 „Podatnik korzysta z obniżenia zobowiązania podatkowego, o którym mowa w art. 108d ustawy” zaznaczamy kwadrat „tak”.

To jedyna zmiana w tym zakresie.

Fragment deklaracji VAT-7

4. Ulga na złe długi

Zasady korzystania z ulgi na złe długi przez sprzedawców nie uległy zmianie. Nadal oprócz korekty sprzedaży w części C deklaracji sprzedawca musi złożyć formularz VAT-ZD wraz z deklaracją. Dlatego w poz. 71 „Zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego (VAT-ZD)” zaznacza kwadrat nr 1 „tak”. Wtedy VAT-ZD podłącza się automatycznie do deklaracji VAT-7/VAT-7K. Należy go tylko wypełnić.

W nowej deklaracji zrezygnowano z pozycji, w której podatnik wpisywał liczbę załączników składanego formularza VAT-ZD. Obecnie, gdy deklaracje VAT-7/VAT-7K i informacje VAT-ZD są składane wyłącznie w formie elektronicznej, liczba pozycji w informacji VAT-ZD rozwija się automatycznie. Podatnik niezależnie od liczby korygowanych faktur składa jeden formularz. Dlatego nie było podstaw, aby nadal ta pozycja była w deklaracji.

5. Podpis podatnika lub osoby reprezentującej podatnika

W nowej deklaracji w części H nie ma już pozycji przeznaczonej na podpis podatnika. Jest to zmiana techniczna wynikająca z faktu, że deklaracje VAT-7/VAT-7K składane są wyłącznie elektronicznie. Dlatego podatnicy wysyłający deklaracje muszą je opatrzyć wyłącznie podpisem elektronicznym. Jak wynika z rozporządzenia w sprawie sposobu przesyłania deklaracji i podań oraz rodzajów podpisu elektronicznego, którymi powinny być opatrzone, deklaracje VAT-7/VAT-7K co do zasady muszą być opatrywane kwalifikowanym podpisem elektronicznym. Tylko deklaracje VAT-7/VAT-7K składane przez podatnika będącego osobą fizyczną mogą być opatrywane innym podpisem elektronicznym zapewniającym autentyczność deklaracji i podań. Podpis ten jest oparty na zestawie unikatowych danych w postaci elektronicznej dotyczących podatnika, tj.:

1) identyfikatorze podatkowym NIP albo numerze PESEL,

2) imieniu (pierwszym),

3) nazwisku,

4) dacie urodzenia,

5) kwocie przychodu.

Nadal trzeba będzie wpisać dane kontaktowe i informacyjne:

● imię i nazwisko podatnika lub osoby go reprezentującej,

● telefon kontaktowy,

● datę wypełnienia deklaracji,

● adres e-mail - jest to nowa pozycja w deklaracji VAT-7/VAT-7K.

Identyczne zmiany wprowadzono również w deklaracji VAT-8/VAT-9M. W deklaracji VAT-12 nadal jest pozycja przeznaczona na podpis podatnika, gdyż można je składać również w wersji papierowej.

Podstawa prawna:

● art. 87 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2017 r. poz. 1221; ost.zm. Dz.U. z 2018 r. poz. 650

● § 1-4 rozporządzenia Ministra Finansów z 18 kwietnia 2018 r. w sprawie wzorów deklaracji dla podatku od towarów i usług - Dz.U. z 2018 r. poz. 856

Joanna Dmowska

Ekspert w zakresie VAT

REKLAMA

REKLAMA