Inwentaryzacja aktywów i pasywów

REKLAMA

SPIS TREŚCI

- W jaki sposób przeprowadzić inwentaryzację aktywów i pasywów

- Rodzaje czynności

- Zamykanie ksiąg rachunkowych

- Zasady inwentaryzacji od 2009 roku

- Zestawienie obrotów i sald

- Inwentaryzacja aktywów i pasywów

- Dokumentacja inwentaryzacji

- Instrukcja inwentaryzacyjna

- Wycena aktywów trwałych

- Uzgodnienie i potwierdzenie sald

- Zakończenie inwentaryzacji

- Arkusze spisu z natury

- Różnice inwentaryzacyjne

PORADY PRAWNE

- Czy stosowanie formularzy arkuszy spisu z natury jest obowiązkowe

- Kto ponosi konsekwencje źle przeprowadzonej inwentaryzacji

- Kiedy przeprowadzić inwentaryzację towarów

PRZYKŁADY

- Przykładowy harmonogram czynności inwentaryzacyjnych 2008-2009

- Rozliczenie odpisów inwentaryzacyjnych

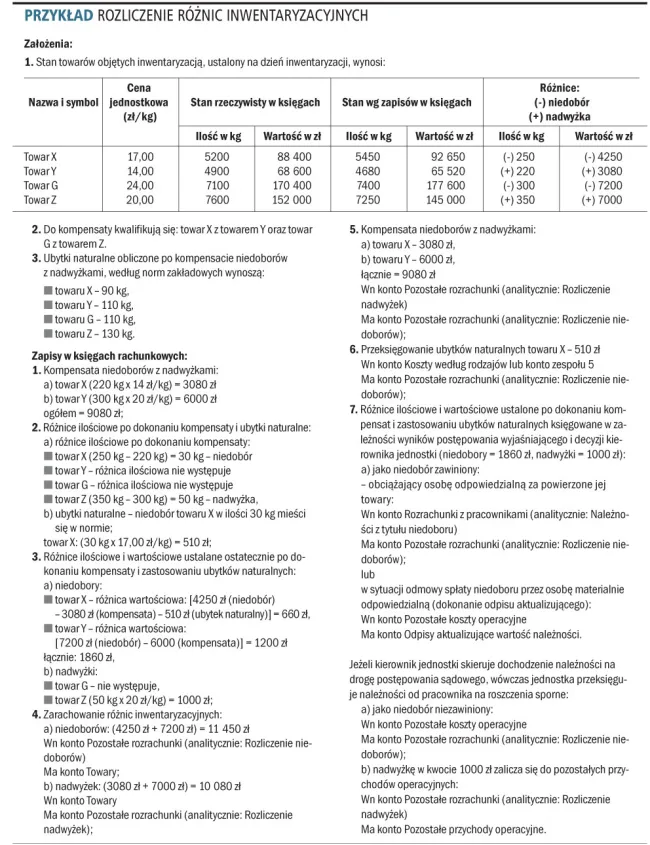

- Przykład rozliczenia różnic inwentaryzacyjnych

Rodzaje czynności

Czynności związane z zakończeniem roku i zamknięciem ksiąg rachunkowych możemy podzielić na kilka rodzajów. Są to czynności przygotowawcze, przedbilansowe oraz bilansowe. Do pierwszej grupy czynności zalicza się w szczególności skompletowanie wiążących przepisów i innych materiałów interpretacyjnych (poradników, komentarzy itp.). Następnie należy wskazać na potrzebę weryfikacji metod wyceny aktywów i pasywów oraz metod ustalania wyniku finansowego. Weryfikacji powinien podlegać także zakładowy plan kont i system przetwarzania danych (system informatyczny) oraz system ochrony danych i ich zbiorów. W tej grupie czynności trzeba zwrócić uwagę również na weryfikację bilansu otwarcia.

REKLAMA

REKLAMA

Następnym etapem jest dokonanie czynności przedbilansowych. Zalicza się do nich ponowną kontrolę zaksięgowanych dowodów oraz sprawdzenie poprawności dekretacji na dowodach i poprawności księgowań. Ponadto do tej grupy zalicza się także dokonanie analizy kont pod kątem obrotów i sald, przeprowadzenie inwentaryzacji rocznej aktywów i pasywów, uzgodnienie i potwierdzenie sald z dłużnikami i wierzycielami jednostki oraz dokonanie rozliczeń poinwentaryzacyjnych z wyceną i ustaleniem różnic. W tej grupie mieści się również zaksięgowanie różnic inwentaryzacyjnych oraz wszelkich korekt ustalonych w czasie czynności przedbilansowych.

Po wypełnieniu tych zadań można już przystąpić do realizacji czynności bilansowych. Należą do nich przede wszystkim: sporządzenie zestawienia obrotów i sald, przeprowadzenie bilansowej wyceny aktywów i pasywów, dokonanie uzgodnień pomiędzy kontami syntetycznymi i analitycznymi, wprowadzenie do ksiąg ostatnich korekt i przeksięgowań bilansowych. Następnie konieczne jest ponowne sporządzenie zestawienia obrotów i sald po ostatnich księgowaniach oraz wstępne zamknięcie ksiąg rachunkowych. Kolejną czynnością w tej grupie jest wstępne sporządzenie wersji rachunku zysków i strat oraz wstępnej wersji bilansu. Następne czynności to sporządzenie wszystkich załączników do bilansu rocznego oraz sporządzenie pozostałych części sprawozdania w wersji wstępnej. W dalszej kolejności należy dokonać weryfikacji sprawdzającej wersje wstępne arkuszy sprawozdawczych. Na końcu pozostaje sporządzenie ostatecznej wersji sprawozdania finansowego.

Zamykanie ksiąg rachunkowych

W związku z nowelizacją ustawy o rachunkowości warto zwrócić uwagę na przepisy, które od początku 2009 roku wprowadzą możliwość rezygnacji z zamykania ksiąg rachunkowych w jeszcze innych przypadkach, niż jest to obecnie.

REKLAMA

Od 2009 roku księgi rachunkowe zamykać się będzie:

• na dzień kończący rok obrotowy,

• na dzień zakończenia działalności jednostki, w tym również jej sprzedaży i zakończenia likwidacji lub postępowania upadłościowego, o ile nie nastąpiło jego umorzenie,

• na dzień poprzedzający zmianę formy prawnej,

• w jednostce przejmowanej na dzień połączenia związanego z przejęciem jednostki przez inną jednostkę, w szczególności na dzień wpisu do rejestru tego połączenia,

• na dzień poprzedzający dzień podziału lub połączenia jednostek, jeżeli w wyniku podziału lub połączenia powstaje nowa jednostka, w szczególności na dzień poprzedzający dzień wpisu do rejestru połączenia lub podziału,

• na dzień poprzedzający dzień postawienia jednostki w stan likwidacji lub upadłości,

• na inny dzień bilansowy określony odrębnymi przepisami, nie później niż w ciągu trzech miesięcy od dnia zaistnienia tych zdarzeń.

Należy także zwrócić uwagę na możliwość niezamykania ksiąg, które możliwe jest w następujących przypadkach:

• przekształcenia spółki osobowej oraz spółki cywilnej w inną spółkę osobową, a także spółki kapitałowej w inną spółkę kapitałową,

• połączenia jednostek, gdy w myśl ustawy rozliczenie połączenia następuje metodą łączenia udziałów i nie powoduje powstania nowej jednostki,

• ogłoszenia upadłości jednostki z możliwością zawarcia układu,

• podziału jednostki przez wydzielenie.

Zasady inwentaryzacji od 2009 roku

Zgodnie z nowym brzmieniem przepisów ustawy o rachunkowości, inwentaryzacja składników majątku będzie przeprowadzana co do zasady m.in. na dzień poprzedzający postawienie jednostki w stan likwidacji lub upadłości.

Natomiast w myśl nowego art. 26 ust. 5 ustawy o rachunkowości, będzie można odstąpić od przeprowadzania inwentaryzacji w przypadku:

• ogłoszenia upadłości z możliwością zawarcia układu, jeżeli jednostka nie zamyka ksiąg rachunkowych,

• połączenia lub podziału jednostek, z wyjątkiem spółek kapitałowych, jeżeli strony w drodze umowy pisemnej odstąpią od przeprowadzenia inwentaryzacji.

Od 2009 roku modyfikacji ulegną także inne przepisy dotyczące inwentaryzacji, tj.:

• nieruchomości zarówno zaliczone do inwestycji, jak i do środków trwałych, jak też znajdujące się na terenie strzeżonym inne środki trwałe oraz maszyny i urządzenia wchodzące w skład środków trwałych w budowie, będą mogły być inwentaryzowane raz na cztery lata,

• na dzień bilansowy inwentaryzacja majątku jednostki w postaci papierów wartościowych w formie zdematerializowanej będzie odbywała się w drodze uzyskania odpowiednich potwierdzeń.

Zestawienie obrotów i sald

Zestawienie obrotów i sald sporządzane jest na koniec każdego okresu sprawozdawczego, nie rzadziej niż na koniec miesiąca. Zestawienia tego dokonuje się na podstawie zapisów na kontach księgi głównej, w formie pisemnej lub oddzielnego zapisu komputerowego.

Zestawienie obrotów i sald powinno zawierać następujące elementy:

• symbole lub nazwy kont,

• salda kont na dzień otwarcia ksiąg rachunkowych, obroty za okres sprawozdawczy i narastająco od początku roku obrotowego oraz salda na koniec okresu sprawozdawczego,

• sumę sald na dzień otwarcia ksiąg rachunkowych, obrotów za okres sprawozdawczy i narastająco od początku roku obrotowego i sald na koniec okresu sprawozdawczego.

Należy pamiętać, że obroty tego zestawienia muszą być zgodne z obrotami dziennika i obrotami zestawienia obrotów dzienników częściowych.

Zestawienia obrotów i sald ksiąg pomocniczych trzeba sporządzić nie rzadziej niż na dzień zamknięcia ksiąg rachunkowych.

Roczne zestawienie obrotów i sald księgi głównej jednostka ma obowiązek sporządzić przed 85 dniem po dniu bilansowym. A zatem, jeżeli dniem bilansowym jest 31 grudnia, to ostatecznym terminem na sporządzenie zestawienia obrotów i sald jest dzień 26 marca następnego roku kalendarzowego.

Inwentaryzacja aktywów i pasywów

Jednym z obowiązków związanych z zamknięciem roku obrotowego w jednostce jest inwentaryzacja.

Celem inwentaryzacji jest ustalenie rzeczywistego stanu aktywów i pasywów na oznaczony moment (dzień), porównanie tego stanu z ich stanem księgowym oraz stwierdzenie występujących między tymi stanami różnic, ich rozliczenie i doprowadzenie stanu księgowego do stanu występującego w rzeczywistości.

Inwentaryzacja przeprowadzana jest również w celu:

• aktualizacji wartości poszczególnych składników aktywów i pasywów, zwłaszcza składników aktywów trwałych, zapasów, należności i zobowiązań, z uwzględnieniem zasady ostrożności wyceny, szczególnie na dzień bilansowy,

• kontroli wewnętrznej dokonanych operacji gospodarczych i finansowych, połączonej z rozliczeniem osób odpowiedzialnych za powierzone im składniki majątku.

Czynności inwentaryzacyjne z reguły związane są z zamknięciem rocznym i nasilają się pomiędzy 1 października a 15 stycznia następnego roku.

W jednostkach, w których rok obrotowy nie pokrywa się z rokiem kalendarzowym, ustawowy okres inwentaryzacji dla większości składników rozpoczyna się trzy miesiące przed zakończeniem roku obrotowego i kończy 15 dnia następnego roku.

Jednostka przeprowadza na ostatni dzień każdego roku obrotowego inwentaryzację (art. 26 ust. 1 ustawy o rachunkowości po nowelizacji):

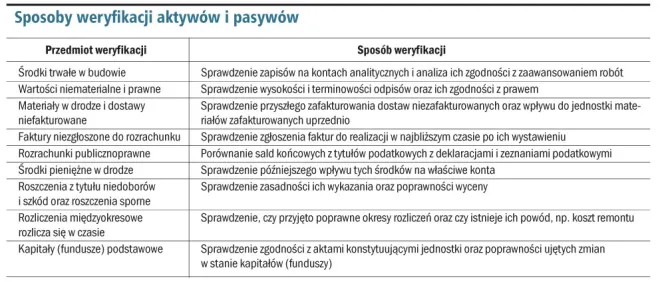

Sposoby weryfikacji aktywów i pasywów

1) aktywów pieniężnych (z wyjątkiem zgromadzonych na rachunkach bankowych), papierów wartościowych w postaci materialnej, rzeczowych składników aktywów obrotowych, środków trwałych oraz nieruchomości zaliczonych do inwestycji, z zastrzeżeniem pkt 3, a także maszyn i urządzeń wchodzących w skład środków trwałych w budowie - drogą spisu ich ilości z natury, wyceny tych ilości, porównania wartości z danymi ksiąg rachunkowych oraz wyjaśnienia i rozliczenia ewentualnych różnic,

2) aktywów finansowych zgromadzonych na rachunkach bankowych lub przechowywanych przez inne jednostki, w tym papierów wartościowych w formie zdematerializowanej, należności, w tym udzielonych pożyczek, z zastrzeżeniem pkt 3, oraz powierzonych kontrahentom własnych składników aktywów - drogą otrzymania od banków i uzyskania od kontrahentów potwierdzeń wykazanego w księgach rachunkowych jednostki stanu tych aktywów oraz wyjaśnienia i rozliczenia ewentualnych różnic,

3) środków trwałych, do których dostęp jest znacznie utrudniony, gruntów oraz praw zakwalifikowanych do nieruchomości, należności spornych i wątpliwych, a w bankach również należności zagrożonych, należności i zobowiązań wobec osób nieprowadzących ksiąg rachunkowych, z tytułów publicznoprawnych, a także aktywów i pasywów niewymienionych w pkt 1 i 2 oraz wymienionych w pkt 1 i 2, jeżeli przeprowadzenie ich spisu z natury lub uzgodnienie z przyczyn uzasadnionych nie było możliwe - droga porównania danych ksiąg rachunkowych z odpowiednimi dokumentami i weryfikacji wartości tych składników.

Terminy i częstotliwość inwentaryzacji określa szczegółowo art. 26 ust. 3 pkt 1-5 ustawy.

Dokumentacja inwentaryzacji

Przygotowanie, przeprowadzenie i rozliczenie inwentaryzacji wiąże się z koniecznością sporządzenia wielu dokumentów. Ich rodzaj zależy od wielkości jednostki, specyfiki jej działalności itp.

Przeprowadzenie i wyniki inwentaryzacji należy odpowiednio udokumentować i powiązać z zapisami księgowymi.

Dokumenty inwentaryzacyjne można podzielić na dotyczące:

• przygotowania inwentaryzacji: instrukcja inwentaryzacyjna, zarządzenie wewnętrzne powołujące komisję inwentaryzacyjną, zarządzenie wewnętrzne w sprawie inwentaryzacji rocznej oraz inne dokumenty,

• przebiegu spisów z natury oraz czynności inwentaryzacyjnych dokonywanych w drodze potwierdzeń sald, a także porównania stanów ewidencyjnych z odpowiednimi dokumentami i ich weryfikacji: oświadczenia wstępne i końcowe osób odpowiedzialnych materialnie, karty spisów z natury oraz protokoły inwentaryzacyjne, protokoły wyceny zapasów niepełnowartościowych itp.,

• ustalenia i rozliczenia różnic inwentaryzacyjnych, np. zestawienia zbiorcze spisów z natury, zestawienia różnic inwentaryzacyjnych, zestawienia kompensat niedoborów i nadwyżek, polecenia księgowania różnic inwentaryzacyjnych.

Instrukcja inwentaryzacyjna

Podstawowym aktem wewnętrznym jest instrukcja inwentaryzacyjna, która stanowi podstawę wydania zarządzenia kierownika jednostki w sprawie inwentaryzacji.

Instrukcja inwentaryzacyjna powinna zawierać następujące elementy:

• nazwę obiektu i oznaczenie inwentaryzowanego pomieszczenia,

• rodzaj inwentaryzowanych składników majątkowych,

• imię i nazwisko osoby (osób) odpowiedzialnej(ych) za spis składników majątku,

• datę rozpoczęcia i zakończenia spisu z natury,

• oznaczenie dnia, na który ustalany jest stan składników majątku,

• skład komisji inwentaryzacyjnej (w tym wyznaczenie przewodniczącego),

• harmonogram czynności spisowych,

• obieg dokumentów inwentaryzacyjnych,

• zasady weryfikacji i rozliczenia różnic inwentaryzacyjnych.

Istotnym elementem zamknięcia roku jest ustalenie wartości bilansowej aktywów i pasywów.

Wycena aktywów trwałych

W przypadku aktywów trwałych, w tym środków trwałych, należy ocenić, czy istnieją przesłanki wskazujące na trwałą utratę ich wartości. Dokonanie bowiem odpisu aktualizującego z tytułu trwałej utraty wartości wpływa nie tylko na wysokość sumy bilansowej, ale i na wynik finansowy.

Do trwałej utraty wartości dochodzi wówczas, gdy istnieje duże prawdopodobieństwo, że kontrolowany przez jednostkę składnik aktywów nie przyniesie w przyszłości w znaczącej części lub w całości przewidywanych korzyści ekonomicznych. Uzasadnia to dokonanie odpisu doprowadzającego wartość składnika aktywów wynikającą z ksiąg rachunkowych do ceny sprzedaży netto, a w przypadku jej braku - do ustalonej w inny sposób wartości godziwej. Zasady dokonywania odpisów aktualizujących dla rzeczowych aktywów trwałych zawiera MSR 36 Utrata wartości aktywów. W myśl tego standardu odpisu aktualizującego dokonuje się, gdy wartość bilansowa danego składnika aktywów lub ośrodka wypracowującego środki pieniężne jest niższa niż jego wartość odzyskiwalna.

Wartość odzyskiwalna odpowiada wartości godziwej pomniejszonej o koszty sprzedaży lub wartości użytkowej składnika aktywów albo ośrodka wypracowującego środki pieniężne, zależnie od tego, która z nich jest wyższa.

Wartość godziwa pomniejszona o koszty sprzedaży jest to kwota możliwa do uzyskania ze sprzedaży składnika aktywów (lub zespołów ośrodków wypracowujących przepływy pieniężne na warunkach rynkowych) pomiędzy zainteresowanymi i dobrze poinformowanymi stronami transakcji, po potrąceniu kosztów zbycia.

Wartość użytkowa jest bieżącą, szacunkową wartością przyszłych przepływów pieniężnych, których uzyskania oczekuje się z tytułu dalszego użytkowania składnika aktywów lub ośrodka wypracowującego środki pieniężne.

Obowiązek wyceny dla celów bilansowych wynika bezpośrednio z art. 30 ust. 1 ustawy o rachunkowości. Wyceny dla celów bilansowych dokonuje się niezależnie od przyjętej zasady rozliczania różnic kursowych dla celów podatkowych.

Nie rzadziej niż na dzień bilansowy wycenia się wyrażone w walutach obcych składniki aktywów (z wyłączeniem udziałów w jednostkach podporządkowanych wycenianych metodą praw własności) i pasywów - po obowiązującym na ten dzień średnim kursie ogłoszonym dla danej waluty przez NBP.

Jeżeli kurs waluty z dnia zarachowania należności czy zobowiązania różni się od średniego kursu waluty obowiązującego na dzień bilansowy, powstaną w związku z tym różnice kursowe dodatnie lub ujemne.

Dodatnie różnice kursowe powstaną w sytuacji kiedy:

• kurs na dzień powstania (zarachowania) należności jest mniejszy od kursu średniego NBP na dzień bilansowy,

• kurs na dzień powstania (zarachowania) zobowiązania jest większy od kursu średniego NBP na dzień bilansowy.

Ujemne różnice kursowe powstaną w sytuacji kiedy:

• kurs na dzień powstania (zarachowania) należności jest większy od kursu średniego NBP na dzień bilansowy,

• kurs na dzień powstania (zarachowania) zobowiązania jest mniejszy od kursu średniego NBP na dzień bilansowy.

Różnice kursowe dotyczące aktywów i pasywów wyrażonych w walutach obcych (za wyjątkiem różnic dotyczących inwestycji długoterminowych), powstałe na dzień ich wyceny, zalicza się odpowiednio:

• do przychodów finansowych (dodatnie):

Wn konto zespołu 1, 2

Ma konto Przychody finansowe;

• do kosztów finansowych (ujemne):

Wn konto Koszty finansowe

Ma konto zespołu 1, 2.

Poza tym należy pamiętać, że przy ewidencji różnic kursowych na dzień bilansowy trzeba uwzględnić art. 28 ust. 8 ustawy o rachunkowości, zgodnie z którym cena nabycia i koszt wytworzenia środków trwałych w budowie, środków trwałych oraz wartości niematerialnych i prawnych obejmuje ogół ich kosztów poniesionych przez jednostkę za okres budowy, montażu, przystosowania i ulepszenia, do dnia bilansowego lub przyjęcia do używania, w tym również:

1) niepodlegający odliczeniu podatek od towarów i usług oraz podatek akcyzowy,

2) koszt obsługi zobowiązań zaciągniętych w celu ich finansowania i związane z nimi różnice kursowe, pomniejszony o przychody z tego tytułu.

Dotyczy to głównie nieuregulowanych na dzień bilansowy zobowiązań powstałych w wyniku zakupu środków trwałych, jak również kredytów czy pożyczek zaciągniętych na ich zakup, pod warunkiem że nie zostały one oddane do użytkowania. Oznacza to, iż różnice kursowe od tych pozycji ujmuje się w księgach następująco:

• dodatnie różnice kursowe:

Wn konto Środki trwałe w budowie lub Wartości niematerialne i prawne

Ma konto Pozostałe rozrachunki lub Rachunki i kredyty bankowe;

• ujemne różnice kursowe:

Wn konto Pozostałe rozrachunki lub Rachunki i kredyty bankowe

Ma konto Środki trwałe w budowie lub Wartości niematerialne i prawne.

Po przyjęciu do użytkowania określonych wyżej składników majątkowych, różnice kursowe dotyczące nieuregulowanych zobowiązań z tytułu ich zakupu zalicza się odpowiednio do przychodów lub kosztów finansowych, a więc nie korygują one ceny nabycia lub kosztu wytworzenia.

Uzgodnienie i potwierdzenie sald

Jednostka przeprowadza na ostatni dzień każdego roku obrotowego inwentaryzację aktywów finansowych, zgromadzonych na rachunkach bankowych lub przechowywanych przez inne jednostki, należności, w tym udzielonych pożyczek - drogą otrzymania od banków i uzyskania od kontrahentów potwierdzeń prawidłowości wykazanego w księgach rachunkowych jednostki stanu tych aktywów oraz wyjaśnienia i rozliczenia ewentualnych różnic.

Należność wierzyciela stanowi jednocześnie dla kontrahenta (dłużnika) zobowiązanie. Wymóg ustawowy, iż wierzyciel na swoją należność powinien uzyskać potwierdzenie dłużnika, oznacza obowiązek dłużnika do inwentaryzacji zobowiązań drogą potwierdzenia (uzgodnienia ich stanu).

Brak wyraźnego wskazania obowiązku inwentaryzacji zobowiązań nie ma na celu zwolnienia dłużników od inwentaryzacji zobowiązań drogą potwierdzeń, a wyłącznie przeniesienie inicjatywy inwentaryzacji rozrachunków na wierzycieli.

Dłużnicy nie muszą, chociaż mogą występować jako pierwsi do wierzycieli o uzgodnienie stanu rozrachunków między nimi.

Jeśli jednak wierzyciele wystąpią do nich z takim wnioskiem, wówczas dłużnicy mają obowiązek podjęcia wszelkich kroków w celu odprowadzenia do uzgodnienia salda.

Taką interpretację ustawy o rachunkowości potwierdzają dodatkowo następujące okoliczności.

Jeśli np. dany wierzyciel wystąpi do dłużnika z pisemnym wnioskiem o potwierdzenie przez niego stanu swojej należności (która z punktu widzenia dłużnika jest jego zobowiązaniem) oraz uzyska takie potwierdzenie również na piśmie, to wtedy tenże wierzyciel spełnił zgodnie z ustawą o rachunkowości swój obowiązek w zakresie inwentaryzacji danej pozycji aktywów.

Zakończenie inwentaryzacji

Ostatni etap inwentaryzacji obejmuje:

• zgromadzenie dokumentów (arkuszy spisowych, protokołów z uzgodnień i z porównania danych, protokołów komisji inwentaryzacyjnej dotyczących ustalenia różnic) i ich weryfikację,

• przyjęcie wyjaśnień osób materialnie odpowiedzialnych,

• wycenę składników majątku objętych spisem z natury,

• rozliczenie różnic zgodnie z wnioskami komisji zaakceptowanymi przez kierownika jednostki i ujęcie ich w ewidencji.

Arkusze spisu z natury

Podstawowym dokumentem, w oparciu o który następuje rozliczenie różnic inwentaryzacyjnych, jest arkusz spisu z natury.

Arkusze spisu z natury, ogólnie dostępne lub wyemitowane z systemów rachunkowości informatycznej, powinny zawierać:

• pieczęć danej jednostki,

• określenie rodzaju inwentaryzacji,

• określenie sposobu przeprowadzenia inwentaryzacji,

• nazwę i adres inwentaryzowanej jednostki,

• imię, nazwisko oraz stanowisko służbowe osoby materialnie odpowiedzialnej,

• skład komisji inwentaryzacyjnej,

• imiona, nazwiska i stanowiska służbowe innych osób obecnych podczas inwentaryzacji,

• dzień i godzinę rozpoczęcia spisu,

• symbole, nazwy, jednostki miary, cenę i wartość przedmiotów objętych spisem,

• podpisy osoby materialnie odpowiedzialnej, członków komisji inwentaryzacyjnej, osoby wyceniającej składniki majątku i osoby sprawdzającej.

Należy pamiętać, że arkusze spisowe najczęściej sporządza się w dwóch egzemplarzach. Oryginał przekazywany jest do komórki finansowo-księgowej, a kopię otrzymuje osoba materialnie odpowiedzialna. Warto dodać, że w arkuszach spisowych nie pozostawia się niewypełnionych wierszy. Wszelkie błędy, pomyłki w arkuszach należy korygować przez skreślenie dotychczasowej treści i wpisanie nowej, z zachowaniem czytelności błędnego zapisu, oraz podpisanie poprawki przez wszystkie osoby uczestniczące w spisie z natury i umieszczenie daty jej dokonania.

Ustalenie ogólnej wartości spisanych składników aktywów następuje po zakończeniu spisu z natury. Wyceny takiej dokonują zespoły spisowe, komisja inwentaryzacyjna lub pracownicy księgowości, w zależności od przyjętego w jednostce ustalenia. Następnie należy porównać ich stan rzeczywisty (ze spisu z natury) ze stanem ewidencyjnym oraz ustalić różnice inwentaryzacyjne ilościowe i wartościowe lub wyłącznie wartościowe.

Należy również pamiętać, aby zachować tzw. ślad rewizyjny z przeprowadzenia tych czynności. W przypadku stosowania ogólnie dostępnych formularzy trzeba sporządzić odpowiednie zestawienie, a jeśli inwentaryzacja jest wspomagana systemami informatycznymi, wtedy dokumenty te mogą mieć postać wydruków lub zbiorów danych przechowywanych w systemie.

Różnice inwentaryzacyjne

Ujawnione w toku inwentaryzacji różnice między stanem rzeczywistym a stanem wykazanym w księgach rachunkowych podlegają wyjaśnieniu i rozliczeniu w księgach rachunkowych tego roku obrotowego, na który przypadał termin inwentaryzacji.

Mając to na uwadze, różnice oraz ich skutki ujawnione w trakcie rocznej inwentaryzacji przeprowadzonej na ostatni dzień roku obrotowego 2008, księguje się najpóźniej pod datą 31 grudnia 2008 r.

Różnice inwentaryzacyjne, ustalone w wyniku porównania wartości księgowej składników majątku z wartością wykazaną podczas inwentaryzacji, mogą stanowić:

• niedobór składników majątku - jeżeli ich stan rzeczywisty ustalony na podstawie spisu z natury jest niższy od stanu wynikającego z ksiąg rachunkowych,

• nadwyżkę składników majątku - jeżeli ich stan rzeczywisty ustalony na podstawie spisu z natury jest wyższy od stanu wynikającego z ksiąg rachunkowych.

Różnice inwentaryzacyjne w postaci niedoboru lub nadwyżki ustala się w zależności od metody ewidencji:

• ilościowo i wartościowo - w odniesieniu do rzeczowych składników majątku (środków trwałych, towarów, materiałów i opakowań oraz produktów gotowych i półproduktów), których ewidencja w księgach rachunkowych jest prowadzona w jednostkach naturalnych, np. kg, szt. i zarazem wartościowo,

• tylko wartościowo - w odniesieniu do gotówki, papierów wartościowych oraz towarów i opakowań w placówkach handlu detalicznego, których ewidencja w księgach rachunkowych jest prowadzona wyłącznie wartościowo, przy czym spis z natury, na podstawie którego ustala się różnice, powinien zawierać również ilość, cenę jednostkową i wartość objętych inwentaryzacją składników majątku.

Stwierdzone różnice inwentaryzacyjne w zależności od przyczyn ich powstania rozlicza się w księgach rachunkowych jako:

• podlegające kompensacie,

• mieszczące się w granicach norm i limitów na ubytki naturalne,

• niedobory niezawinione,

• niedobory zawinione.

Należy zauważyć, że kompensaty dokonuje się zawsze przed obliczeniem ubytków naturalnych.

Niedobory mogą być kompensowane nadwyżkami, jeśli spełnione są równocześnie następujące warunki:

1) nadwyżki i niedobory zostały ustalone na podstawie tego samego spisu z natury i powstały w tym samym okresie objętym rozliczeniem,

2) nadwyżki i niedobory dotyczą tej samej osoby materialnie odpowiedzialnej albo osób współodpowiedzialnych za powierzone im składniki majątku,

3) nadwyżki i niedobory powstały w podobnych asortymentach inwentaryzowanych składników majątku, tj. o tej samej nazwie, zbliżonych właściwościach lub podobnym wyglądzie.

Po dokonaniu kompensaty sprawdza się, czy różnice ilościowe w postaci niedoborów mieszczą się w granicach norm ubytków naturalnych.

Ubytki naturalne są to niedające się uniknąć zmniejszenia ilości składnika majątku, spowodowane jego właściwościami fizycznymi i chemicznymi, np. parowanie, lub czynnościami manipulacyjnymi np. przyjmowanie, składowanie, rozlewanie, pakowanie). Ubytki te określane są mianem normy lub limitu.

Należy pamiętać, że normy ubytków naturalnych ustala kierownik jednostki we własnym zakresie, jako normy zakładowe, stosując jedną z metod: statystyczną, doświadczalną lub porównawczo-analityczną.

Poniżej przedstawiono przykład na ustalanie i rozliczanie różnic inwentaryzacyjnych rzeczowych składników majątku obrotowego.

BEATA PIOTROWSKA

ksiegowosc@infor.pl

PODSTAWA PRAWNA

• Art. 26, art. 27, art. 28, art. 30 ustawy z 29 września 1994 r. o rachunkowości (t.j. Dz.U. z 2002 r. nr 76, poz.694 z późn. zm.).

• MSR 36 - Utrata wartości aktywów.

Gazeta Prawa [Tygodnik Podatkowy] nr 220(2342), 10 listopada 2008 r.

Jednostka Alfa posiada środek trwały X o wartości początkowej 160 000 zł. Dotychczasowe umorzenie wynosi 40 000 zł. W związku ze zmianą technologii produkcji jednostka postanowiła zaprzestać używania tego środka.

Wartość godziwa (cena sprzedaży) środka trwałego wynosi 84 000 zł.

Wartość użytkowa środka wynosi 90 000 zł.

W myśl ustawy o rachunkowości wartość bilansowa tego środka trwałego powinna wynosić 84 000 zł.

Aktualna wartość bilansowa wynosi 120 000 zł (160 000 zł - 40 000 zł).

Wartość tę, tj. 120.000 zł, należy zmniejszyć o 36 000 zł (120 000 zł - 84 000 zł).

Zapis w księgach rachunkowych będzie następujący:

1. Odpis aktualizujący środek trwały - 36 000 zł

Wn konto Pozostałe koszty operacyjne

Ma konto Odpisy aktualizujące wartość środka trwałego.

Zgodnie z MSR 36 wyceny dokonuje się według wartości użytkowej (90 000 zł), gdyż jest ona wyższa od wartości godziwej (84 000 zł).

Odpis aktualizujący wynosi 30 000 zł (120 000 zł - 90 000 zł).

Zapis w księgach rachunkowych będzie następujący:

1. Odpis aktualizujący środek trwały - 30 000 zł

Wn konto Pozostałe koszty operacyjne

Ma konto Odpisy aktualizujące wartość środka trwałego.

Ponadto, dokonując odpisu aktualizującego środka trwałego, należy pamiętać o zmniejszeniu kapitału z aktualizacji wyceny. Odpis ten zmniejsza kapitał (fundusz) z aktualizacji wyceny. Ewentualną nadwyżkę odpisu nad różnicami z aktualizacji wyceny zalicza się do pozostałych kosztów operacyjnych.

Czy inwentaryzacja w magazynach musi być przeprowadzana na drukach arkusza spisu z natury, czy może to być wydruk z programu magazynowego? Zaznaczam, że wydruk ten odpowiada art. 21 ust. 1 ustawy o rachunkowości.

ZOFIA PODHORODECKA

prezes zarządu Auxilium Kancelarii Biegłych Rewidentów

Ustawa o rachunkowości zobowiązuje każde przedsiębiorstwo do przeprowadzenia inwentaryzacji rocznej.

Prawidłowe przeprowadzenie inwentaryzacji jest niezwykle ważne, gdyż pozwala jednostce ustalić oraz potwierdzić rzeczywisty stan majątku trwałego. Zatem każda jednostka powinna ustalić formalne zasady przeprowadzania inwentaryzacji. Duże jednostki najczęściej przygotowują instrukcje inwentaryzacyjne, w których szczegółowo wskazywane są: akty prawne stanowiące podstawę inwentaryzacji; techniki inwentaryzacyjne, etapy inwentaryzacyjne. W instrukcji wskazywane są też kompetencje i skład organów wykonujących czynności inwentaryzacyjne. Stworzenie takiego dokumentu niewątpliwie usprawni przeprowadzenie inwentaryzacji.

Jednostka przeprowadza inwentaryzację drogą spisu z natury m.in.:

• aktywów pieniężnych (poza zgromadzonymi na rachunku bankowym), papierów wartościowych, rzeczowych składników aktywów obrotowych, środków trwałych, maszyn i urządzeń wchodzących w skład środków trwałych w budowie,

• składników aktywów, będących własnością innych jednostek powierzonych jednostce do sprzedaży, przechowywania, przetwarzania powiadamiając te jednostki o wynikach spisu.

Jednostki przeprowadzają inwentaryzację według stanu na ostatni dzień każdego roku obrotowego.

Arkusze spisu z natury stanowią dowód księgowy. Każdy dowód księgowy zgodnie z art. 21 ust.1 ustawy o rachunkowości powinien zawierać co najmniej:

• określenie rodzaju dowodu i jego numer identyfikacyjny,

• określenie stron dokonujących operacji gospodarczej,

• opis operacji oraz jej wartość, jeżeli jest to możliwe, określona także w jednostkach naturalnych,

• datę dokonania operacji, a gdy dowód został sporządzony pod inną datą - także datę sporządzenia dowodu,

• stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach rachunkowych przez wskazanie miejsca oraz sposobu ujęcia dowodu w księgach rachunkowych, podpis osoby odpowiedzialnej za te wskazania.

W trakcie inwentaryzacji najczęściej przedsiębiorcy wykorzystują ustalony wzór arkuszy spisowych, który jest w trakcie spisu uzupełniany nazwami inwentaryzowanych towarów wraz z ustaloną ich ilością. Ustawa o rachunkowości nie określa wzoru arkusza spisowego, zatem jednostka może stosować własny arkusz - jeżeli tylko zostaną w nim ujęte pozycje, których uzupełnienie jest konieczne do uznania prawidłowości inwentaryzacji.

W praktyce jednostki często stosują wydruki komputerowe z programów magazynowych. Są one oczywiście dopuszczalne, jeśli nie zawierają wskazanych ilości. Dopuszczalne jest dodatkowo wpisanie w komputerowy arkusz nazwy rzeczowego środka materialnego, szczególnie jeśli jednostka posiada duży asortyment środków podlegających spisowi z natury. Jest to szczególnie zasadne w przypadku niewielkich różnic w nazewnictwie pomiędzy składnikami majątku, gdyż pozwala uniknąć ewentualnych pomyłek w ewidencjonowaniu podczas spisu i zniekształcenia obrazu inwentaryzacji. Takie ułatwienie dodatkowo przyspiesza wykonanie inwentaryzacji drogą spisu z natury.

Reasumując, najważniejsze, by inwentaryzacja była dokonana rzetelnie, a jej wyniki następnie powiązane z zapisami ksiąg rachunkowych. Kwestia wyglądu arkusza spisowego jest sprawą drugorzędną, jeśli zawiera on konieczne zapisy.

(AP)

Kto poniesie odpowiedzialność, jeśli w trakcie kontroli ujawniona zostanie nieprawidłowo przeprowadzona inwentaryzacja - nadwyżka, której w rzeczywistości nie ma. Ma ona pozytywny wpływ na wynik finansowy. Arkusze sporządzone i podpisane zostały przez komisję inwentaryzacyjną.

MAREK OCIEPKA

menedżer działu rachunkowość w Grupie Gomułka

Po podjęciu szczegółowych ustaleń organizacyjnych dotyczących inwentaryzacji w danym roku kierownik jednostki wydaje zarządzenie w sprawie przeprowadzenia inwentaryzacji. Może on wydać odrębne zarządzenie w sprawie przeprowadzenia inwentaryzacji w drodze spisu z natury i odrębnie w sprawie pozostałej inwentaryzacji (np. drogą potwierdzania sald). Osobno może również powołać skład komisji inwentaryzacyjnej.

Nadwyżkami w toku przeprowadzonej inwentaryzacji mogą być:

• nadwyżki pozorne - wynikające z błędów przy ewidencji rozchodów albo popełnione w trakcie inwentaryzacji, których rozliczenie może nastąpić poprzez zmniejszenie odpowiednich kosztów albo poprzez zarachowanie do pozostałych przychodów operacyjnych,

• nadwyżki rzeczywiste, możliwe do rozliczenia w drodze kompensaty z niedoborami bądź też podlegające zarachowaniu do pozostałych przychodów operacyjnych.

Stwierdzone podczas inwentaryzacji nadwyżki składników majątku stanowią przychód podatkowy (powstaje on w momencie zatwierdzenia przez kierownika jednostki rozliczenia inwentaryzacji).

Wszelkie przyczyny powstania różnic inwentaryzacyjnych powinny być określone przez komisję inwentaryzacyjną w protokole bądź sprawozdaniu końcowym z przebiegu inwentaryzacji, sporządzanym przez przewodniczącego komisji inwentaryzacyjnej. Ustalenie i sposób ich rozliczenia powinien być ujęty w protokole weryfikacji różnic inwentaryzacyjnych. Protokół taki zawsze winien być zatwierdzony przez kierownika jednostki. Dokumenty te są podstawą rozliczenia różnic inwentaryzacyjnych w księgach rachunkowych.

Z art. 4 ust. 5 ustawy o rachunkowości wynika, że kierownik jednostki ponosi odpowiedzialność za wykonywanie wszelkich obowiązków w zakresie rachunkowości określonych ustawą, w tym z tytułu nadzoru, również w przypadku gdy określone obowiązki w zakresie rachunkowości - z wyłączeniem odpowiedzialności za przeprowadzenie inwentaryzacji w formie spisu z natury - zostaną powierzone innej osobie za jej zgodą.

Poprawnie dokonany spis z natury to najbardziej wiarygodna forma inwentaryzacji - wymaga więc właściwego przygotowania, nadzoru, przeprowadzenia i rozliczenia. Dokonanie spisu z natury nie wystarczy do uznania, że obowiązek inwentaryzacji został spełniony, bowiem inwentaryzacja to również jej wycena, ustalenie ewentualnych różnic inwentaryzacyjnych oraz podjęcie przez kierownika jednostki decyzji w sprawie sposobu ich rozliczenia. Nie może się to odbywać bez udziału i odpowiedzialności kierownika jednostki.

Należy zatem uznać, że kierownik jednostki nie ma prawa delegować obowiązków w zakresie inwentaryzacji drogą spisu z natury, powierzając je innej osobie za jej zgodą, i zdjąć z siebie odpowiedzialności za ich wykonanie.

Dodatkowo warto wspomnieć, że każdy pracownik (a zatem również członkowie komisji inwentaryzacyjnej), który wskutek niewykonania lub nienależytego wykonania obowiązków pracowniczych ze swej winy wyrządził pracodawcy szkodę, ponosi odpowiedzialność materialną (odszkodowanie w wysokości szkody, nie większej niż trzykrotność miesięcznego wynagrodzenia przysługującego pracownikowi w dniu wyrządzenia szkody).

(AP)

Jednostka wartość zakupu towarów odnosi w koszty w momencie ich sprzedaży. Czy w związku z tym może przeprowadzić inwentaryzację 30 listopada br.?

EWA SOBIŃSKA

biegły rewident, prezes zarządu ABES Audyt

Zgodnie z art. 26 ust. 1 pkt 1 ustawy o rachunkowości jednostka przeprowadza na ostatni dzień każdego roku obrotowego inwentaryzację towarów klasyfikowanych do rzeczowych składników aktywów obrotowych, drogą spisu ich ilości z natury, wyceny tych ilości, porównania wartości z danymi ksiąg rachunkowych oraz wyjaśnienia i rozliczenia ewentualnych różnic.

Inwentaryzacja musi być przeprowadzana w określonym czasie. Termin i częstotliwość inwentaryzacji (art. 26 ust. 3 pkt 1 ustawy) uważa się za dotrzymane, jeżeli inwentaryzację rozpoczęto nie wcześniej niż 3 miesiące przed końcem roku obrotowego, a zakończono do 15 dnia następnego roku, ustalenie zaś stanu nastąpiło przez dopisanie lub odpisanie od stanu stwierdzonego drogą spisu z natury - przychodów i rozchodów (zwiększeń i zmniejszeń), jakie nastąpiły między datą spisu a dniem ustalenia stanu wynikającego z ksiąg rachunkowych, przy czym stan wynikający z ksiąg rachunkowych nie może być ustalony po dniu bilansowym.

Wyjątkiem jest inwentaryzacja towarów, których wartość jest odpisywana w koszty na dzień ich zakupu, połączona z ustalaniem stanu tych składników aktywów i jego wyceny oraz korekty kosztów o wartość tego stanu. Musi ona być przeprowadzona nie później niż na dzień bilansowy.

Należy zwrócić uwagę, że istnieje możliwość przeprowadzania inwentaryzacji towarów znajdujących się w strzeżonych składowiskach i objętych ewidencją ilościowo-wartościową, raz w ciągu dwóch lat.

Terminy i częstotliwość inwentaryzacji zapasów, jak również wszystkie wprowadzane zmiany w tym zakresie, powinny być określone w dokumentacji opisującej zasady (politykę) rachunkowości w jednostce i w instrukcji inwentaryzacyjnej.

W opisanym przypadku inwentaryzację można przeprowadzić 30 listopada (przy założeniu, że rokiem obrotowym jest rok kalendarzowy). Na dzień 31 grudnia rzeczywiste ustalenie stanu towarów następuje poprzez dopisanie lub odpisanie od stanu stwierdzonego drogą spisu z natury ilości i wartości towarów przyjętych i wydanych z magazynu (zwiększeń i zmniejszeń), jakie nastąpiły między datą spisu a dniem bilansowym na podstawie np. dokumentów magazynowych.

Następnym etapem spisu jest wycena i ustalenie wartości spisanych z natury składników. Zasadą jest, że zapasy towarów wycenia się według cen nabycia, chociaż zgodnie z art. 34 ust. 1 pkt 1 ustawy o rachunkowości jednostki mogą wyceniać towary w cenach zakupu, jeżeli nie zniekształca to stanu aktywów oraz wyniku finansowego. Po dokonaniu wyceny należy ustalić różnice inwentaryzacyjne, przyczyny ich powstania oraz propozycje ich rozliczenia. Wszystkie ujawnione w toku inwentaryzacji różnice (zaakceptowane przez kierownika jednostki) należy rozliczyć w księgach rachunkowych roku obrotowego.

Zgodnie z zasadą ostrożności (art. 28 ust. 1 pkt 7 ustawy o rachunkowości) wycena towarów nie może następować po cenach wyższych od cen sprzedaży, co może powodować w wyniku utraty wartości użytkowej towarów dokonanie odpisów aktualizujących w koszty działalności (pozostałe koszty operacyjne) niestanowiących kosztów uzyskania przychodów i zmniejszenia wartości towarów w aktywach. Jeżeli z jakichkolwiek przyczyn całkowicie lub częściowo zostanie przywrócona wartość towarów w przyszłych okresach sprawozdawczych, od których uprzednio dokonano odpisów aktualizujących, to powinno się wystornować odpowiednią część tych odpisów w korespondencji z pozostałymi przychodami operacyjnymi niebędącymi przychodami podatkowymi.

(AP)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA