Księgowe ujęcie transakcji związanych ze świadectwami pochodzenia energii elektrycznej

REKLAMA

REKLAMA

Często spotykanym problemem księgowym i podatkowym jest sposób ujęcia tych praw w księgach handlowych oraz ich rozliczenie. Charakterystyczną cechą świadectw pochodzenia jest ich zbywalny charakter – stanowią one towar giełdowy będący przedmiotem transakcji kupna-sprzedaży na Towarowej Giełdzie Energii (TGE).

REKLAMA

REKLAMA

Polskie przepisy księgowo-podatkowe nie zawierają konkretnych rozwiązań odnoszących się do świadectw pochodzenia, jako specyficznego elementu działalności przedsiębiorstw energetycznych. Źródłem informacji księgowych jest Uchwała nr 7/07 Komitetu Standardów Rachunkowości z dnia 26.06.2007 r. w sprawie przyjęcia stanowiska Komitetu w sprawie księgowego ujęcia praw majątkowych wynikających ze świadectw pochodzenia energii wytworzonej w odnawialnych źródłach energii. Wiedzę w zakresie tematów podatkowych wywieść należy natomiast z linii orzecznictwa, jakie ukształtowało się na przestrzeni czasu w tej materii.

Podstawa żądania wydania świadectw pochodzenia

Podstawą żądania wydania świadectwa pochodzenia jest ilość energii wytworzonej z odnawialnych źródeł energii. Czas, jaki może upłynąć od momentu wytworzenia energii z OZE do momentu otrzymania stosownych świadectw, jest często długi. Jak wskazuje Uchwała KSR (pkt. 14) do czasu otrzymania (przyznania) świadectw pochodzenia, informacje o ich wartości wykazuje się w ewidencji pozabilansowej. Podstawą ujęcia w ewidencji jest iloczyn wytworzonej energii z odnawialnych źródeł (potwierdzony przez operatora systemu przesyłowego) oraz cena tych świadectw na giełdzie z dnia otrzymania potwierdzenia.

E Spółka z o.o. zajmuje się wytwarzaniem energii elektrycznej z odnawialnych źródeł energii. W miesiącu lipcu 2014 roku wytworzyła ona 1000 MWh energii z tych źródeł, co zostało potwierdzone przez operatora w dniu 02.08.2014 roku. W dniu 02.08.2014 roku nie były dokonywane notowania na TGE w zakresie obrotu prawami majątkowymi (tzw. Index POMOZE_A - indeks na TGE określający cenę Praw Majątkowych do świadectw pochodzenia będących potwierdzeniem wytworzenia energii elektrycznej w OZE w okresie od 1 marca 2009). Ostatnie znane notowanie miało miejsce w dniu 01.08.2014 roku; index POMOZE_A wyniósł wówczas 177,00 złotych za każde świadectwo pochodzenia. Zatem szacunkowa wartość rynkowa przyszłych świadectw pochodzenia jakie otrzyma Spółka wyniesie 177.000,00 złotych.

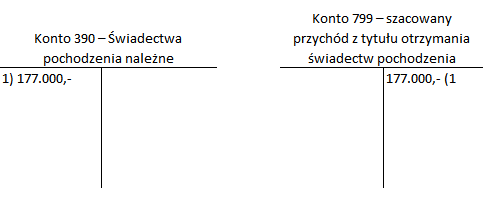

Spółka winna w ewidencji pozabilansowej dokonać ewidencji

Konto 390 – Świadectwa pochodzenia należne (POZABILANSOWE)

Wn: 177.000,00 zł

Konto 799 – szacowane przychody z tytułu otrzymania świadectw pochodzenia (POZABILANSOWE)

Ma: 177.000,00 zł

REKLAMA

Koszty uzyskania przychodów – ujęcie w księgach rachunkowych

Otrzymanie świadectw pochodzenia energii elektrycznej

W momencie kiedy przedsiębiorstwo energetyczne otrzyma potwierdzone przez Prezesa Urzędu Regulacji Energetyki (dalej: URE) świadectwa pochodzenia winno je ująć w ewidencji bilansowej, dokonując jednocześnie korekty zapisu (STORNO) na kontach pozabilansowych. Pkt. 16 Uchwały wskazuje, iż wycenę świadectw pochodzenia otrzymanych (potwierdzonych) dokonuje się poprzez przemnożenie ilości świadectw i ceny giełdowej z dnia przyznania świadectw.

E spółka z o.o. w dniu 12 września 2014 roku otrzymała świadectwa pochodzenia dotyczące energii wytworzonej w OZE w miesiącu lipcu w ilości odpowiadającej 1000 MWh. Cena tych świadectw wynikająca z bieżących notowań na TGE na dzień 12 września to 190 PLN za każde świadectwo.

Spółka w swojej ewidencji winna dokonać następujących zapisów

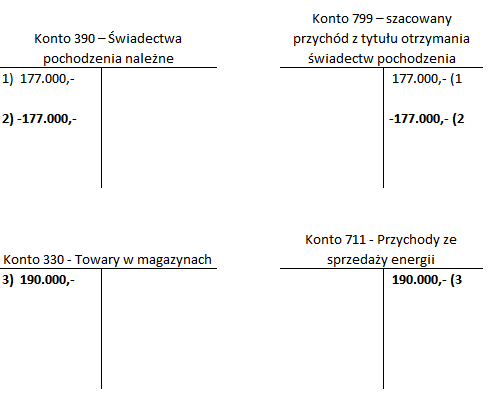

Korekta zapisu na kontach pozabilansowych (w wartości przyjętej do wcześniejszego ujęcia)

Konto 390 – Świadectwa pochodzenia należne (POZABILANSOWE) ( STORNO)

Wn: (-177.000,00 zł)

Konto 799 – szacowane przychody z tytułu otrzymania świadectw pochodzenia (POZABILANSOWE)

Ma: (-177.000,00 zł)( STORNO)

Ujęcie otrzymanych i potwierdzonych świadectw pochodzenia

Konto 330 – Towary w magazynach (w analityce „świadectwa pochodzenia)

Wn.: 190.000,00 zł

Konto 711 – Przychody ze sprzedaży energii (w analityce „przychody z tyt. Otrzymania świadectw pochodzenia”)

Ma: 190.000,00 zł

Nowe formularze CIT od 2015 roku

Obrót świadectwami pochodzenia na TGE

Jak wspomniano, świadectwa pochodzenia stanowią towar giełdowy, zatem mogą podlegać sprzedaży. W przypadku dokonania sprzedaży świadectw pochodzenia na TGE przedsiębiorstwo energetyczne ujmuje, na podstawie wystawionej faktury sprzedaży przychód z tytułu sprzedaży świadectw pochodzenia oraz ewidencjonuje koszt własny sprzedanych towarów, przyjmując za podstawę jedną z metod określanych przez art. 34 ust. 4 ustawy o rachunkowości (FIFO, LIFO).

E spółka z o.o. posiada świadectwa pochodzenia odpowiadające 1000 MWh energii wytworzonej w OZE. W dniu 12 grudnia 2014 sprzedała 500 świadectw pochodzenia na TGE za cenę 210 zł za każde świadectwo. Koszt nabycia jednego świadectwa (historyczny) to 190 zł.

Spółka zobowiązana jest do ujęcia w swojej ewidencji księgowej:

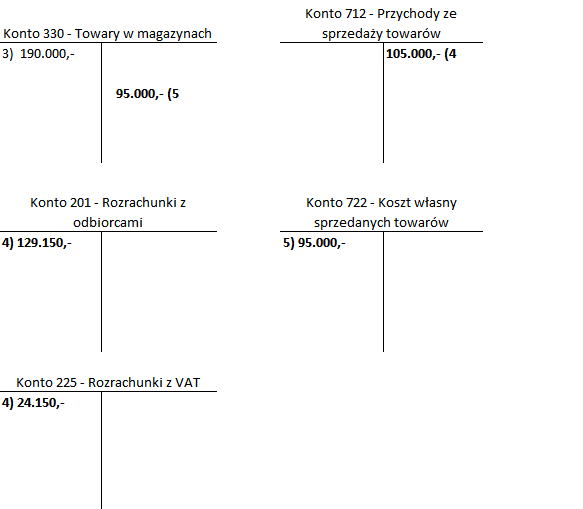

Przychód ze sprzedaży świadectw pochodzenia (na podstawie wystawionej faktury)

Konto 712 – Przychody ze sprzedaży towarów (w analityce „Świadectwa pochodzenia”

Ma: 105.000,00 zł

Konto 201 – Rozrachunki z odbiorcami

Wn: 129.150,00 zł

Konto 225 – Rozliczenie VAT

Ma: 24.150,00 zł

Koszt własny sprzedanych świadectw (spółka dokonuje wyceny kosztu własnego metodą FIFO)

Konto 330 – Towary w magazynach (w analityce „świadectwa pochodzenia)

Ma: 95.000,00 zł

Konto 722 – Koszt własny sprzedanych towarów (w analityce „świadectwa pochodzenia”)

Wn: 95.000,00 zł

Prowadząc ewidencję księgową przedsiębiorstwa energetycznego należy pamiętać także o kilku ważnych kwestiach związanych z zasadami rachunkowości:

- Wszystkie kwestie związane z księgowym ujęciem transakcji dotyczących świadectw pochodzenia winny znaleźć swoje odzwierciedlenie w polityce rachunkowości jednostki

- Przedsiębiorstwo ma prawo wyboru odmiennych zasad ewidencji wynikających z Międzynarodowych Standardów Rachunkowości

- Zgodnie z KSR podaje w informacji dodatkowej sprawozdania finansowego informacje przedstawiające w sposób pełny jego działania w zakresie wywiązywania się z obowiązków i gospodarowania świadectwami pochodzenia oraz prawami majątkowymi z nimi związanymi.

- W przypadku gdy wartości wynikające z transakcji związanych z obrotem energią i świadectwami pochodzenia stanowią wartości istotne w całokształcie działalności jednostki, winna ona wykazać je jako odrębne pozycje rachunku zysków i strat oraz bilansu.

- Na dzień bilansowy dokonuje wyceny aktywów (Świadectw Pochodzenia) zgodnie z ceną rynkową

Marcin Wyrzykowski

REKLAMA

REKLAMA