Nowa matryca stawek VAT - uproszczenie systemu ale optymalna jest jednolita stawka VAT

REKLAMA

REKLAMA

Uproszczenie systemu stawek VAT

Związek Przedsiębiorców i Pracodawców niejednokrotnie podkreślał potrzebę radykalnej zmiany matrycy stawek VAT. Z wielu eksperckich analiz, w tym również tych przeprowadzanych przez ZPP, jak i badań, jasno wynika że podatek VAT jest jednym z podatków najbardziej skomplikowanych i przysparzających przedsiębiorcom najwięcej problemów. Świadczyć może o tym choćby fakt, że Krajowa Informacja Skarbowa jest najczęściej pytana o podatek od towarów i usług pytana – spośród niemal 1,5 mln odpowiedzi udzielonych na telefoniczne pytania podatników, ponad 575 tys. dotyczyło VAT. Podobnie, ponad połowa wydanych w 2017 r. indywidualnych interpretacji przepisów prawa podatkowego, dotyczyła VAT (13,8 tys. spośród ponad 25 tys.). Poziom skomplikowania tej daniny wynika z wielu składowych, jednak nie sposób nie zauważyć, że jednym z głównych problemów w ramach podatku VAT – szczególnie z punktu widzenia przedsiębiorców – jest mnogość stawek i dotychczasowa konstrukcja ich matrycy.

REKLAMA

REKLAMA

Polecamy: 11 kluczowych zmian 2019 – PODATKI I KADRY

Polecamy: Jak przygotować się do zmian 2019. Podatki, rachunkowość, prawo pracy i ZUS

REKLAMA

Matryca stawek VAT opiera się w tej chwili na Polskiej Klasyfikacji Wyrobów i Usług i w istocie przyporządkowywane są w jej ramach do stawek bardzo konkretne rodzaje towarów, podzielone według trudnych do uzasadnienia kryteriów. Teoretycznie, ustawodawca dążył do tego, by żywność zdrowa, mniej przetworzona, była objęta niższą stawką podatku, niż żywność przetworzona. Z tego też wynika rozróżnienie opodatkowania pieczywa w zależności od jego terminu przydatności do spożycia i objęcie np. chleba tostowego wyższą stawką, niż chleba na zakwasie. Niestety, ustawodawca nie był w tym zamiarze konsekwentny i opodatkował choćby sosy na bazie musztardy wyżej, niż czystą musztardę. Jeśli dodamy do tego przykłady dosyć kuriozalne, choćby takie jak fakt preferencyjnego opodatkowania wafli i opłatków o zawartości wody przekraczającej 10 proc. masy (stawka 8 proc.), w odróżnieniu od pozostałych wafli i opłatków (regularna stawka 23 proc.), system stawek VAT jawi nam się jako nielogiczny, skomplikowany i nadmiernie rozdrobniony.

Tym samym, jak najbardziej pozytywnie należy ocenić aktywność projektodawcy ukierunkowaną na daleko idące uproszczenie go. W momencie, w którym w mediach pojawiały się pierwsze sygnały o zamiarze istotnej modyfikacji matrycy VAT, wydawać się mogło, że zmiana nie będzie miała charakteru rewolucyjnego – Ministerstwo Finansów zapowiadało bowiem po prostu zastosowanie innej klasyfikacji statystycznej. W gotowym projekcie ustawy i załączników do niej, ewidentnie widać jednak, że podstawowy cel, czyli radykalne uproszczenie systemu, został w dużej mierze osiągnięty. Należy więc uznać że przedmiotowy projekt ustawy to krok w dobrą stronę i ocenić go z zasady pozytywnie.

Zaproponowana przez projektodawcę matryca stawek VAT jest z gruntu dużo prostsza, niż ta obowiązująca w tej chwili. Wynika to z faktu, że poszczególnymi stawkami objęto możliwie szerokie grupy towarów, nie rozdrabniając ich, tak jak dzieje się to w tej chwili, na konkretne produkty.

Dla przykładu, w aktualnym stanie prawnym, stawką 8 proc. objęte są choćby – niemal wszystkie osobno wymienione (!) – chili, papryka słodka, kwiat muszkatołowy, kardamon, anyż, majeranek, curry, tymianek, szafran, podczas gdy np. dla gałki muszkatołowej właściwa jest stawka 5 proc. Ze względu na poziom skomplikowania matrycy w odniesieniu do samych tylko przypraw, na gruncie praktyki pojawiła się wątpliwość, czy pojedyncze przyprawy powinny być opodatkowane taką samą stawką, jak mieszanki przypraw. Przyprawy w aktualnej matrycy rozróżniono również ze względu na stopień przetworzenia (przykładowo na surowe i suszone). Mając w pamięci, że omawiane problemy dotyczą tylko jednej, i to dosyć prozaicznej kategorii produktów, nie sposób dziwić się, że podatek VAT jest uznawany za najbardziej skomplikowany i problematyczny w polskim systemie, a mowa jest przecież w dalszym ciągu wyłącznie o stawkach. W zaproponowanym projekcie ustawy, a konkretnie załączniku do projektu ustawy o podatku od towarów i usług, do stawki 8 proc. przyporządkowano po prostu wszystkie przyprawy. Nie ulega wątpliwości, że zarówno z punktu widzenia praktycznego stosowania prawa podatkowego, jak i zdroworozsądkowej analizy, jest to rozwiązanie o wiele lepsze, niż to obowiązujące dotychczas.

Analogiczną operację, do tej wymienionej powyżej, przeprowadzono w odniesieniu do w zasadzie wszystkich kategorii towarów. W ten sposób znacznie uproszczono system i w tym kontekście należy działanie Ministerstwa Finansów zdecydowanie pochwalić i poprzeć. Matryca jest dużo prostsza i bardziej przejrzysta. Jednocześnie, projektodawca podkreśla, że przeprowadzone zmiany nie miały mieć charakteru fiskalnego, tj. nie miały służyć wzrostowi wpływów do budżetu. Należy tym twierdzeniom dać wiarę – pogrupowanie towarów, które do tej pory były wręcz enumeratywnie przypisywane do określonych stawek, w szersze kategorie, siłą rzeczy wiąże się z obniżeniem bądź podwyższeniem stawki podatku na niektóre z nich. Można stwierdzić, że radykalne uproszczenie matrycy, a takie zaproponował projektodawca, jest niemożliwe bez pewnych roszad w zakresie obowiązujących na określone towary stawek. Tym samym, należy uznać, że dyskusja dotycząca nowej matrycy powinna być skupiona wokół zagadnień systemowych i jej waloru prostoty. Zrozumiałe jest, że uwaga opinii publicznej koncentruje się przede wszystkim na wspomnianych już punktowych zmianach stawek. Wydaje się jednak, że w skali koszyka zakupów przeciętnego konsumenta, zmiany te w zasadzie równoważą się, a w każdym razie różnica pomiędzy obciążeniami podatkowymi w stanie obecnym, w porównaniu do stanu projektowanego, nie jest w żadnym stopniu istotna.

W ramach istotnych zmian wprowadzanych nowelizacją ustawy, należy uwzględnić nowość w postaci wiążących informacji stawkowych. Zgodnie z przepisami, WIS ma być decyzją wydawaną przez dyrektora izby administracji skarbowej, zawierającą klasyfikację towaru lub usługi oraz właściwą dla nich stawkę VAT. WIS ma mieć walor ochronny, co oznacza, że w przypadku, w którym dany towar będzie odpowiadał zawartemu w niej opisowi, organ podatkowy nie będzie miał możliwości kwestionowania wysokości stawki podatkowej stosowanej przez podatnika w oparciu o nią. Teoretycznie zatem, WIS będzie stanowiła szczególny rodzaj interpretacji podatkowej, jednak z uwagi na fakt, że grupy towarów przyporządkowane do stawek są możliwie szerokie, jej oddziaływanie ochronne może być silniejsze, niż w przypadku stosowanych dzisiaj interpretacji dot. stawek. Warto zaznaczyć, że WIS dotyczyć będą nie tylko kwestii wysokości podatku lecz również np. stosowania mechanizmu odwrotnego obciążenia.

Jednolita stawka VAT na wszystkie towary i usługi

Jakkolwiek pozytywnie nie oceniamy przedstawionego projektu matrycy VAT, należy zaznaczyć, że co do zasady, właściwym podejściem jest w naszym przekonaniu przyjęcie jednolitej stawki podatku. W ten sposób wyeliminowane zostałyby wszystkie problemy interpretacyjne w zakresie stawek (które – co do tego nie ma wątpliwości – nawet mimo daleko posuniętej prostoty zaproponowanego rozwiązania, i tak będą występowały), a otoczenie prawno-podatkowe dla przedsiębiorców zostałoby w istotnym stopniu uproszczone. Podstawowym argumentem przeciwko temu rozwiązaniu, który jest podnoszony w debacie publicznej, jest rzekomo druzgocący wpływ jednolitej stawki VAT na budżety gospodarstw domowych, szczególnie tych najmniej zamożnych. Wydaje się jednak, że nie jest to teza umocowana w rzeczywistości.

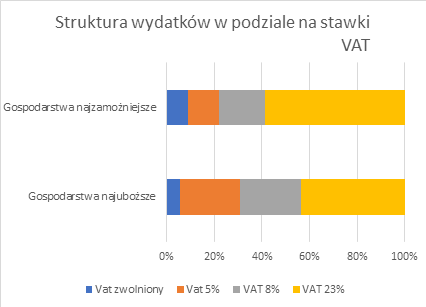

Zgodnie z raportem CenEA z 2015 r. wydatki gospodarstw domowych w podziale na odpowiadające wydatkom stawki VAT były inne dla gospodarstw domowych zaliczanych do najuboższych niż dla gospodarstw zamożnych. W gospodarstwach najuboższych mniejszy był udział wydatków na towary i usługi zwolnione z VAT (6 proc. wobec 8,9 proc. dla gospodarstw najzamożniejszych), a także udział wydatków związanych z stawką VAT 23 proc. (47,8 proc. wobec 58,7 proc. gospodarstw najzamożniejszych). Wyjaśnieniem zjawiska jest większy udział w budżecie gospodarstw ubogich wydatków na dobra podstawowe, takie jak żywność, które często są objęte stawką VAT 5 proc.

Z kolei gospodarstwa zamożne częściej korzystają z usług zwolnionych z podatku VAT, takich jak usługi medyczne, czy edukacyjne.

Inna struktura opodatkowania VAT „koszyka” dóbr nabywanych przez gospodarstwa ubogie i zamożne nakazuje odpowiedzieć na pytanie jaka jest „przeciętna” stawka VAT płacona przez gospodarstwa domowe. Na podstawie przytoczonych już danych „przeciętną” stawkę VAT dla gospodarstw najuboższych można wyznaczyć na poziomie 14,7 proc., a dla najzamożniejszych na poziomie 15,7 proc. Wyniki potwierdzają zatem, że obecny system stawek VAT powoduje, że wydatki gospodarstw najuboższych są przeciętnie w mniejszym stopniu obciążone podatkiem VAT, ale różnica ta nie jest znaczna. Osłabia to argument jakoby ulgowe stawki VAT stanowiły istotny czynnik wsparcia dla ubogich gospodarstw domowych.

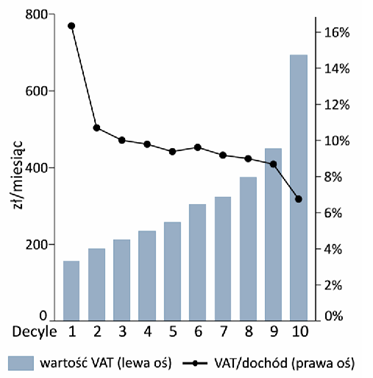

Oprócz analizy przeciętnej stawki VAT należy także zbadać jakim obciążeniem podatek ten jest dla budżetu domowego. W tym celu gospodarstwa domowe podzielono pod względem zamożności na 10 grup, tworząc rozkład decylowy. Zgodnie z dostępnymi danymi wydatki z tytułu VAT pochłaniają nieco ponad 16 proc. dochodu najuboższych gospodarstw domowych (pierwszy decyl), następnie wartość ta przez 8 kolejnych decyli mieści się w przedziale 9 proc.-10,5 proc., by dla ostatniego decyla (najzamożniejsze gospodarstwa domowe) osiągnąć wartość około 7 proc.

Biorąc pod uwagę prezentowany rozkład i wcześniejsze dotyczące przeciętnie płaconego VAT można założyć, że właśnie około 10 proc. gospodarstw domowych w sposób najbardziej dotkliwy odczułoby skutki wprowadzenia jednolitej stawki podatku VAT.

W rozważaniach na temat możliwego wprowadzenia jednolitej stawki VAT można zauważyć, że proponowane poziomy stawki jednolitej są dość zbieżne i najczęściej zawierające się w przedziale 15,5 proc.-17 proc.

Przykładowo, w styczniu 2015 r. główny ekonomista Ministerstwa Finansów, Ludwik Kotecki stwierdził, że teoretycznie do rozważenia byłaby jednolita stawka VAT na poziomie 16 proc.-17 proc.

Jednocześnie Sławomir Horbaczewski stwierdził, że neutralna z punktu widzenia wpływów do budżetu byłaby stawka w granicach 15,5 proc.-16 proc.

Można także wskazać szereg wypowiedzi publicystyczno-politycznych, które także wskazują na stawkę VAT ze wskazanego przedziału. Biorąc pod uwagę wcześniej prezentowane dane oraz fakt, że UE wymaga stawki na poziomie co najmniej 15 proc., należy przyjąć ten rząd wielkości jako alternatywę dla systemu obecnego.

Wprowadzenie jednolitej stawki VAT na poziomie umownych 15 proc.-16 proc. miałoby zatem ceteris paribus niewielkie przełożenie na budżety gospodarstw domowych.

Reasumując, przedstawiony projekt ustawy należy ocenić pozytywnie, jako dalece upraszczający system, rekomendując jednocześnie przyjęcie jednolitej stawki VAT jako rozwiązania optymalnego.

Związek Przedsiębiorców i Pracodawców

REKLAMA

REKLAMA