Profil PUE ZUS do bonu turystycznego – jak założyć, jakie dane są potrzebne?

REKLAMA

REKLAMA

W jaki sposób można założyć profil PUE ZUS?

Skorzystanie z bonu turystycznego wymaga założenia konta PUE ZUS. Rejestracji w tym systemie można dokonać na kilka sposobów, tj. za pomocą:

REKLAMA

REKLAMA

- profilu zaufanego lub login.gov.pl;

- kwalifikowanego podpisu elektronicznego;

- bankowości elektronicznej.

Jeśli chodzi o bankowość elektroniczną to obecnie z PUE ZUS współpracują banki: PKO Bank Polski (iPKO, Inteligo) BOŚ Bank, Millenium, Citi handlowy, ING Bank Śląski.

Poza tym, osoby, które nie posiadają profilu zaufanego czy możliwości rejestracji za pomocą bankowości elektronicznej również mogą zarejestrować się w PUE ZUS. W takiej sytuacji wymagana będzie dodatkowa wizyta w oddziale Zakładu Ubezpieczeń Społecznych w celu potwierdzenia danych. Powinna się ona odbyć w ciągu 7 dni od rejestracji. Do oddziału należy zabrać ze sobą dokument tożsamości.

Jakie dane należy podać przy rejestracji?

Podczas zakładania konta PUE ZUS zostaniemy poproszeni o podanie takich danych jak: imię, nazwisko, PESEL, data urodzenia, e-mail. Nieobowiązkowo wpisuje się numer telefonu komórkowego.

REKLAMA

Natomiast przedsiębiorcy, korzystający z rejestracji Dla przedsiębiorców wpisują również obowiązkowo numer NIP.

Warto mieć na uwadze, że w przypadku rejestracji za pomocą profilu zaufanego, login.gov.pl, kwalifikowanego podpisu elektronicznego lub bankowości elektronicznej część danych uzupełni się automatycznie, nie można ich zmienić.

Jednym z kroków niezbędnych przy rejestracji jest zdefiniowanie hasła do PUE. Hasło nie powinno składać się z imienia, nazwiska, oraz daty urodzenia. Należy użyć minimum 8 znaków, w tym wielkiej litery, małej litery, cyfry oraz znaku specjalnego.

Na jakiej stronie internetowej zakładamy profil?

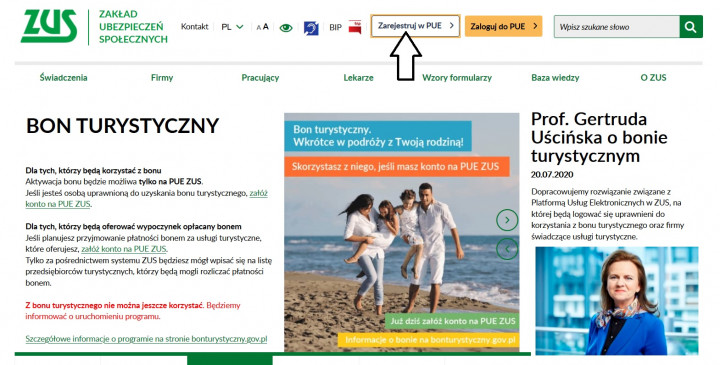

W celu założenie profilu PUE ZUS należy wejść na stronę https://www.zus.pl/ i wybrać zakładkę Zarejestruj się w PUE.

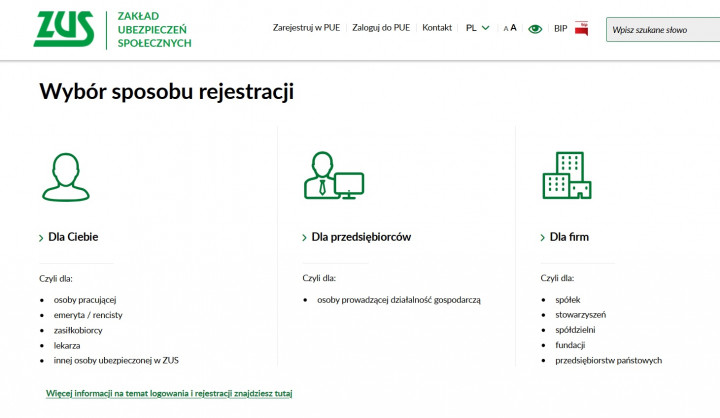

W PUE ZUS mogą zarejestrować się nie tylko osoby fizyczne, ale przykładowo również spółki, stowarzyszenia czy osoby fizyczne prowadzące działalność gospodarczą.

Mamy zatem do wyboru 3 sposoby rejestracji:

- Dla Ciebie

- Dla przedsiębiorców

- Dla firm

Jak można zalogować się do systemu i dokonać rejestracji?

Osoby, które posiadają:

- profil zaufany mogą wybrać opcję TWÓJ PROFIL ZAUFANY, a następnie zalogować się za pomocą nazwy użytkownika lub adresu e-mail; możliwe jest także logowanie przy pomocy banku lub innego dostawcy;

- kwalifikowany podpis elektroniczny mogą wybrać opcję TWÓJ KWALIFIKOWANY PODPIS ELEKTRONICZNY; po przekierowaniu na stronę rejestracji należy umieścić kartę w czytniku kart kryptograficznych i kliknąć PODPISZ OŚWIADCZENIE; następnie wybrać swój kwalifikowany podpis elektroniczny i podać do niego PIN;

- bankowość elektroniczną mogą wybrać opcję TWOJA BANKOWOŚĆ ELEKTRONICZNA, a następnie kliknąć logo swojego banku;

- e-dowód (dowód osobisty z warstwą elektroniczną) mogą wybrać opcję LOGIN.GOV.PL, a następnie dokonać wyboru narzędzia do logowania e-dowodem (smartfon z modułem NFC i aplikacją mobilną eDO App lub czytnik NFC podłączony do komputera).

Jak wprowadzić dane i zarejestrować profil?

Po wprowadzeniu danych należy zapoznać się z regulaminem, a następnie go zaakceptować. Wymagana jest też zgoda dotycząca danych. Opcjonalnie można zaznaczyć zgodę na otrzymywanie informacji dotyczącej ubezpieczeń społecznych i bieżącej działalności ZUS. Konieczne jest też potwierdzenie Nie jestem robotem.

Na końcu klikamy przycisk ZAREJESTRUJ PROFIL.

W oknie, które wyświetli się po pomyślnej rejestracji znajdzie się m.in. login, który zostanie przesłany również na adres e-mail podany przy rejestracji.

Jeżeli zakładaliśmy profil za pomocą formularza, a nie za pośrednictwem profilu zaufanego, login.gov.pl, bankowości elektronicznej czy kwalifikowanego podpisu elektronicznego, to w ciągu 7 dni powinniśmy udać się do oddziału ZUS, aby potwierdzić rejestrację.

ZUS udostępnia listę swoich placówek na stronie https://www.zus.pl/o-zus/kontakt/oddzialy-inspektoraty-biura-terenowe

Warto pamiętać, iż na wizytę w placówce można umówić się wcześniej przez Internet.

Zobacz więcej: Chcesz umówić wizytę w ZUS? Zrób to przez Internet!

PUE ZUS – ważne informacje

- Platforma Usług Elektronicznych ZUS (PUE ZUS) jest narzędziem, które ma ułatwiać dostęp do usług świadczonych przez Zakład Ubezpieczeń Społecznych. Dzięki PUE można m.in. przeglądać dane zgromadzone w ZUS czy składać wnioski.

- W PUE ZUS powinny zarejestrować się nie tylko osoby korzystające z bonu turystycznego, ale również podmioty, które oferują wypoczynek opłacany bonem. Za pośrednictwem systemu będzie można wpisać się na listę przedsiębiorców turystycznych, rozliczających płatności bonem.

- Profil zakładany jest dla osoby fizycznej. W przypadku firm po użyciu opcji Dla Ciebie należy zgłosić się do placówki ZUS, aby uzyskać dostęp do profilu firmy.

- Do PUE ZUS można zalogować się za pomocą loginu i hasła. Nie jest to jedyny sposób logowania. Można to bowiem zrobić również za pomocą profilu zaufanego/login.gov.pl, kwalifikowanego podpisu elektronicznego, bankowości elektronicznej.

- Jeśli podczas logowania 3 razy zostanie podane błędne hasło, to system automatycznie zablokuje profil. Samodzielnie można go odblokować za pomocą kwalifikowanego podpisu elektronicznego. W przeciwnym razie konieczna będzie wizyta w placówce ZUS lub kontakt z Centrum Obsługi Telefonicznej.

Opracowała: Wioleta Matela-Marszałek

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA