Leasing a najem samochodu – co wybrać, co się opłaca?

REKLAMA

REKLAMA

Dominującą formą finansowania aut firmowych od lat jest w naszym kraju leasing. Według danych Polskiego Związku Wynajmu i Leasingu Pojazdów, ten model jest wykorzystywany w 79% zakupów nowych aut firmowych, w których transakcja nie jest dokonywana wyłącznie za gotówkę. Pozostałych 21% przypada na wynajem długoterminowy.

REKLAMA

REKLAMA

Oznacza to, że już co piąte nowe auto firmowe, które nie zostało kupione za gotówkę, jest użytkowane w formie wynajmu. Ta forma zakupu auta zyskuje popularność z bardzo szybkim tempie. W 2018 r. firmy zajmujące się wynajmem długoterminowym zamówiły dla swoich klientów o ponad 23% więcej samochodów niż rok wcześniej.

Nowe trendy

W przypadku platformy Carsmile, która ze względu na swój „onlinowy” charakter przyciąga nie tylko fanów nowoczesnych technologii, ale też prekursorów nowego stylu życia, udział wynajmu jest jeszcze większy. ¾ dotychczas zawartych umów przypada bowiem na abonamenty, a tylko ¼ na leasing.

Czy popularność abonentów oznacza, że wynajem jest dla malej firmy bardziej opłacalny niż leasing? – Każda firma ma swoja specyfikę, przedsiębiorcy maja różne plany odnośnie samochodów, potrzebują różnych typów aut, pojazdy robią różne przebiegi. Nie da się więc stwierdzić jednoznacznie, która forma się bardziej opłaca. Trzeba to za każdym razem dokładnie policzyć i porównać – wyjaśnia Adam Todorowski, dyrektor Auto Concierge, specjalnego centrum informacyjnego dedykowanego przedsiębiorcom.

REKLAMA

POLECAMY: Prowadź automatyczną ewidencję przejazdów i oszczędź nawet 5000 zł

Przypomnijmy, że w przypadku wynajmu, w ramach jednego abonamentu, przedsiębiorca pokrywa wszystkie wydatki związane z użytkowaniem auta, czyli: ubezpieczenie, serwisy, opony. Dodatkowo zdejmuje z siebie obwiązek zarządzania kwestiami serwisowymi, co ma znaczenie już przy kilku samochodach firmowych. Po okresie wynajmu najemca oddaje samochód bez konieczności zajmowania się jego sprzedażą. Jeżeli natomiast przedsiębiorca korzysta z leasingu, sam pokrywa wydatki eksploatacyjne, a po okresie leasingu wykupuje pojazd i bierze na siebie zadanie jego dalszej odsprzedaży.

Porównanie wydatków

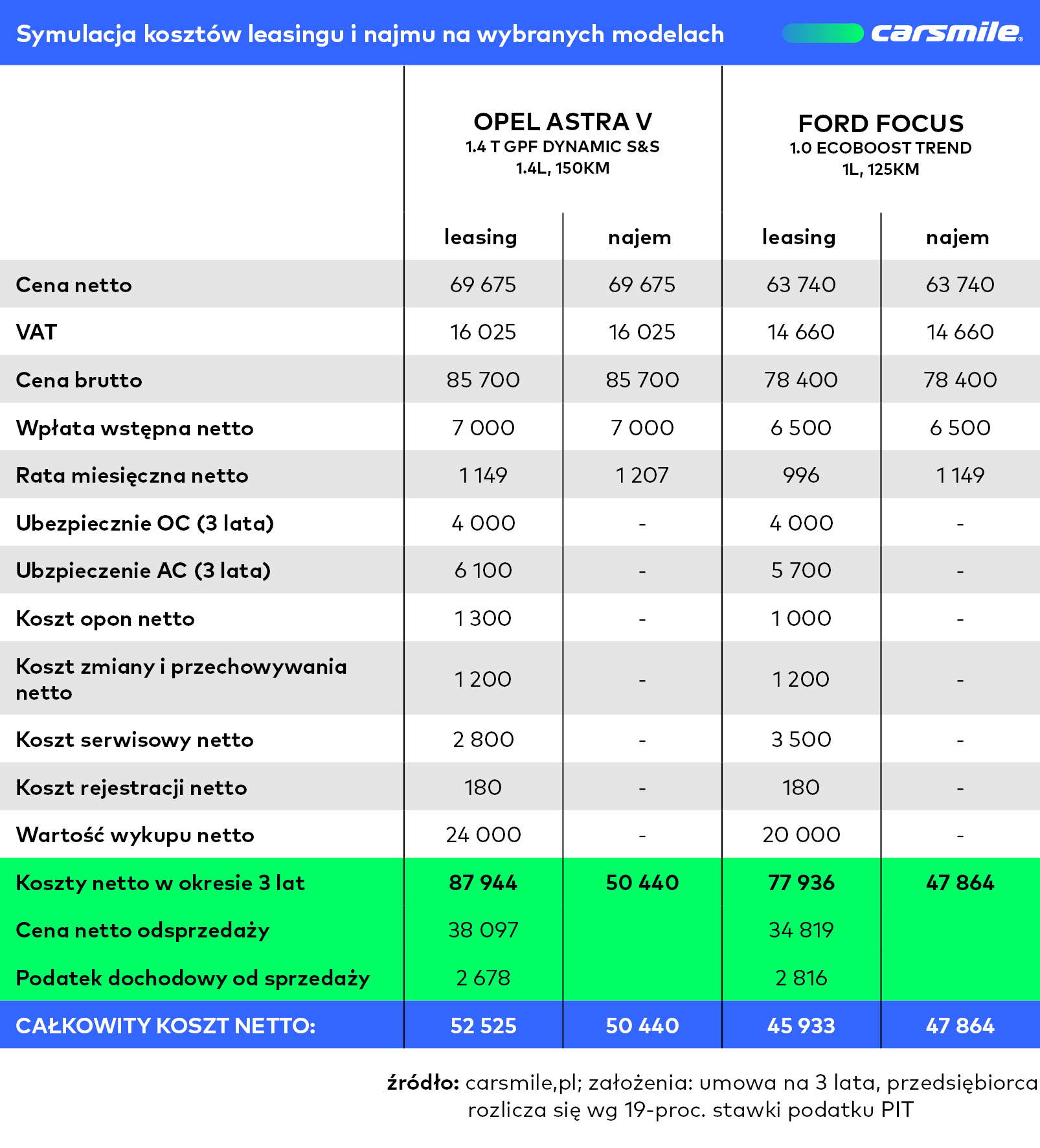

Aby sprawdzić, która z form finansowania samochodu firmowego jest bardziej opłacalna, analitycy Auto Concierge sporządzili kalkulację kosztów leasingu i wynajmu dla dwóch popularnych na polskim rynku modeli: Opla Astry V oraz Forda Focusa. W zestawieniu uwzględniono koszty ubezpieczenia, opon, serwisów, rejestracji, a pominięto paliwo, które każdorazowo pokrywane jest „z kieszeni” użytkownika, a więc nie ma wpływu na opłacalność poszczególnych form finansowania. Zakładanym okresem użytkowania samochodów są 3 lata. Auta pokonują rocznie 20 tys. kilometrów.

Przedstawiona kalkulacja nie wskazuje w sposób jednoznaczny, która z form finansowania jest bardziej opłacalna dla przedsiębiorcy. W przypadku Opla Astry całkowity bilans wydatków przemawia za wynajmem jako bardziej korzystną formą użytkowania auta, bowiem w ostatecznym rozrachunku pojazd ten tańszy od leasingu o ok. 2 tys. zł. Zgoła odmienny wynik mamy w przypadku Forda Focusa, który okazuje się tańszy, również o ok. 2 tys. zł, ale pod warunkiem skorzystania z wynajmu.

Co zatem powinno decydować o wyborze formy finansowania?

Wykup pojazdu

Jeżeli przedsiębiorca chce wykupić samochód po zakończeniu umowy, powinien wybrać leasing. Ta konstrukcja niejako z automatu zakłada taki scenariusz. Właściciel firmy sam określa kwotę, za jaką chce wykupić samochód. Ma to wpływ na wysokość miesięcznych rat, które oprócz opłaty za bieżące użytkowanie pojazdu, uwzględniają także część wpłacaną na poczet zakupu leasingowanego auta w przyszłości. Jeżeli natomiast przedsiębiorca nie jest zainteresowany wykupem samochodu, powinien raczej wybrać najem długoterminowy. W takim wypadku płaci za użytkowanie auta oraz pokrywa utratę wartości pojazdu w okresie trwania umowy, czyli np. przez 3 lata.

Stabilność finansów

Jeżeli zależy nam na przewidywalnym obciążeniu finansowym w trakcie całego okresu, powinniśmy raczej wybrać najem. Przy tej formie finansowania płacimy bowiem miesięczną ratę, która obejmuje nie tylko opłatę za użytkowanie, ale także inne koszty, o których w przypadku leasingu musimy pamiętać sami. Są to przede wszystkim wydatki na ubezpieczenie, zakup opon zimowych czy przeglądy i naprawy serwisowe. O ile przy wynajmie płacimy praktycznie stałą miesięczną ratę w trakcie całego okresu trwania umowy (bez żadnych niespodzianek), o tyle użytkując samochód na zasadach leasingu, musimy być gotowi na nieprzewidziane wydatki np. w razie awarii po okresie gwarancji, czy napraw nieobjętych ochroną gwarancyjną.

Polecamy: VAT 2019. Komentarz

Polecamy: Monitor Księgowego – prenumerata

Średnie obciążenie miesięczne

Pomimo, że sama rata leasingowa jest w obu analizowanych przypadkach niższa od raty za wynajem, dodatkowe koszty związane z leasingiem powodują, ze średnie miesięczne obciążenie finansowe przedsiębiorcy jest wyższe w przypadku leasingu w okresie obowiązywania umowy. Musimy pamiętać, że rata za wynajem zawiera już w sobie ubezpieczenie, opony i koszty serwisu, za co w przypadku leasingu musi płacić dodatkowo użytkownik samochodu. Dodatkowo, jeżeli leasingobiorca chce wykupić po zakończeniu umowy samochód za przysłowiową złotówkę, musi zaakceptować dużo wyższe miesięczne obciążenie finansowe niż w przypadku najmu. Dopiero po zakończeniu umowy, kiedy samochód stanie się własnością firmy, sytuacja ulega zmianie. Od tego momentu przedsiębiorca, jako właściciel auta, nie musi już „spłacać” samochodu. Ponosi jedynie wydatki związane z eksploatacją.

Rodzaj samochodu

Ważną kwestią dla rozstrzygnięcia dylematu „najem czy leasing?” może być też rodzaj samochodu. Chodzi tu w szczególności o to, czy mamy do czynienia z modelem popularnym, czy rzadkim, czy wyposażenie auta jest standardowe, czy też użytkownik zamawia jakieś nietypowe elementy, realizując w ten sposób swoje marzenia lub zachcianki. Im bardziej kolekcjonerski, sportowy model auta, im bardziej nietypowe jego wyposażenie, tym wyższa będzie stawka abonamentu. Firma wynajmująca musi bowiem ponieść dodatkowe koszty zakupu pojazdu, które nie przełożą się na porównywalny wzrost wartości po okresie wynajmu. Krótko mówiąc, na nietypowy pojazd trudniej będzie w przyszłości znaleźć amatora, gdy przyjdzie czas sprzedaży auta. Dlatego w przypadku rzadkiego modelu bardziej opłacalny okaże się prawdopodobnie leasing.

Czy szykują się podwyżki?

Zastanawiając się nad wyborem modelu finansowania, warto też sprawdzić, jakie są przewidywania odnośnie cen, np. ubezpieczenia OC i AC. Jeżeli na rynku mówi się o podwyżkach, jak to miało miejsce w ostatnich latach, jesteśmy w stanie sobie „zamrozić cenę” wybierając najem. Ewentualne podwyżki stawek za polisy OC i AC nie będą miały na nas wpływu w ciągu całego kresu. Podobnie jest z cenami przeglądów serwisowych, części zamiennych lub roboczogodziny.

Zespól analiz carsmile.pl

REKLAMA

REKLAMA