Czy możliwy jest zwrot nadpłaty w VAT po upływie terminu przedawnienia?

REKLAMA

REKLAMA

REKLAMA

REKLAMA

To wniosek z wczorajszego (z 20 grudnia br.) wyroku TSUE (sygn. akt C-500/16, w sprawie Caterpillar Financial Services sp. z o.o.). Trybunał zastanawiał się nad tym, co w sytuacji, gdy orzeka po myśli podatników, ale ich zobowiązania podatkowe już się przedawniły. Czy podatnicy mimo to mogą starać się o zwrot nadpłaty?

Na korzystny wyrok TSUE mogą bowiem powoływać się nie tylko ci, w których sprawie on zapadł, lecz także wszyscy pozostali, będący w podobnej sytuacji. Potwierdził to niedawno NSA w uchwale z 16 października 2017 r. (sygn. akt I FPS 1/17).

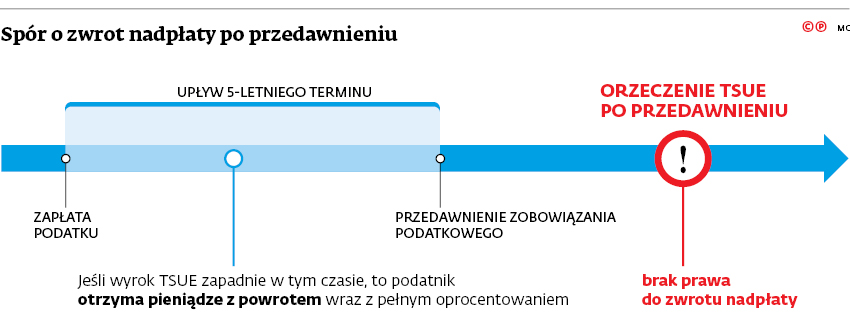

TSUE po 5 latach

W praktyce często dzieje się tak, że podatnik płaci podatek na podstawie krajowego przepisu, a po kilku lub kilkunastu latach unijny trybunał stwierdza, że przepis był niezgodny z dyrektywą i podatek nie powinien był zostać zapłacony. Wyrok TSUE daje prawo do żądania zwrotu nadpłaty wraz z pełnym oprocentowaniem (art. 74 ordynacji podatkowej).

REKLAMA

Problemu nie ma, gdy TSUE orzeknie szybko, zanim zobowiązanie podatnika zdąży się przedawnić. Gorzej, gdy zapadnie po przedawnieniu, czyli po 5 latach liczonych od końca roku kalendarzowego, w którym upłynął termin płatności podatku.

Czy w takiej sytuacji podatnik może mimo wszystko starać się o zwrot nadpłaty?

Nie – powiedział Naczelny Sąd Administracyjny w wyroku z 11 czerwca 2015 r., sygn. akt I FSK 515/14 (patrz ramka).

Wczoraj potwierdził to sam trybunał.

Leasing i ubezpieczenie

Wyrok TSUE zapadł na tle słynnej już sprawy VAT od usług ubezpieczenia leasingu. Fiskus przegrał w niej przed unijnym trybunałem 17 stycznia 2013 r. (w sprawie BGŻ Leasing, sygn. akt C-224/11).

Sprawa była o tyle skomplikowana, że wcześniej w tej samej sprawie NSA wydał uchwałę, która brzmiała całkiem przeciwnie niż późniejszy wyrok TSUE (z 8 listopada 2010 r., sygn. akt I FPS 3/10). Po uchwale ruszyły kontrole i firmy leasingowe były zmuszone dopłacić zaległy podatek.

Dlatego gdy zapadł korzystny wyrok TSUE, spółki wystąpiły o zwrot nadpłaty. W wielu przypadkach fiskus uznał jednak, że doszło już do przedawnienia i odmawiał zwrotu.

Nie przedawniły się tylko sprawy firm, które poszły do sądu (tak jak BGŻ Leasing), a NSA, czekając na rozstrzygnięcie trybunału, zawieszał postępowanie (co wstrzymało bieg terminu przedawnienia).

Polecamy: Pakiet żółtych książek - Podatki 2018

Spółka, która zapłaciła podatek i tego nie zakwestionowała, poczekała na wyrok TSUE z 17 stycznia 2013 r. i dopiero po nim wystąpiła o zwrot nienależnie zapłaconego podatku, tłumaczyła, że nie jest jej winą, iż trybunał dopiero po latach rozstrzygnął spór.

Gdy fiskus odmówił jej zwrotu, spółka poszła do sądu, a ten skierował nowe pytanie do TSUE – tym razem w sprawie zwrotu nadpłaty po przedawnieniu.

Trzeba się sądzić

TSUE stwierdził wczoraj, że jeśli jego rozstrzygnięcie zapadnie po przedawnieniu, to podatnik nie ma możliwości odzyskania nadpłaty. Miał już bowiem 5 lat na to, by dochodzić go na podstawie przepisów krajowych.

Trybunał dodał, że zasadniczo państwa członkowskie są zobowiązane do zwrotu podatków pobranych niezgodnie z prawem UE. Mają prawo jednak robić to w ramach różnych procedur i terminów.

TSUE uznał, że podatnik może starać się o nadpłatę, nawet gdy z uchwały NSA wynika co innego. Jeśli bowiem zaskarży decyzję do sądu, to zawieszony zostanie bieg terminu przedawnienia zobowiązania. A w tym czasie może już zapaść korzystny dla niego wyrok TSUE – wyjaśnił trybunał w Luksemburgu.

Uznał zatem, że spółka mogła zakwestionować decyzje fiskusa wydane po uchwale NSA i wnieść skargę do sądu, co powodowałoby zawieszenie biegu terminu przedawnienia. Tego jednak nie zrobiła.

Zdaniem ekspertów takie stanowisko jest niedorzeczne, bo po pierwsze nie wiadomo, czy taki wyrok zapadnie, po drugie, jaki będzie, a spółka, która wchodzi w spór, ryzykuje konsekwencje karne skarbowe, nie może liczyć na zaświadczenie o niezaleganiu w podatkach i np. brać udziału w przetargach. ⒸⓅ

NSA: Fiskus i podatnik muszą mieć te same prawa

NSA w wyroku z 11 czerwca 2015 r. (sygn. akt I FSK 515/14) stwierdził:

„Wniosek o zwrot nadpłaty w podatku od towarów i usług, złożony po upływie terminu przedawnienia zobowiązania podatkowego (...) jest bezskuteczny, nawet w sytuacji, gdy ta nadpłata powstała w wyniku orzeczenia TSUE. Regulacja ta jest zgodna z zasadą równoważności i nie narusza zasady skuteczności prawa unijnego”.

NSA wyjaśnił, że upływ terminu przedawnienia obowiązuje zarówno organy podatkowe, jak i podatników. Nie może być tak, że podatnik może złożyć wniosek o zwrot nadpłaty w każdym czasie, a organ podatkowy jest związany terminem 5-letnim. „Instytucja przedawnienia ma na celu stabilizację stosunków prawnych, przy czym owa stabilizacja działa w obie strony” – stwierdził NSA. ⒸⓅ

OPINIA

Argumenty unijnego trybunału są niepokojące

Alicja Sarna doradca podatkowy, partner, szef zespołu postępowań podatkowych w MDDP

We wczorajszym wyroku TSUE szczególnie niepokojące są dwie kwestie dotyczące polskich przepisów. Po pierwsze, całkowicie nietrafione jest stanowisko, jakoby do nadpłat „nadzwyczajnych”, a więc będących efektem wyroków TSUE, stosowało się identyczne przepisy jak te, które dotyczą „zwyczajnych” wniosków o stwierdzenie nadpłaty. W ordynacji podatkowej znajdziemy bowiem dwa odrębne tryby: stwierdzenie nadpłaty (tryb dotyczący błędnych rozliczeń podatnika) oraz zwrot nadpłaty, gdy jest ona skutkiem błędnego wdrożenia przepisów i wydanego w tej sprawie wyroku TSUE.

Owszem, obie instytucje są podobne (ekonomicznie chodzi o odzyskanie nadpłaconego podatku), ale nie są tożsame. Tę kwestię trybunał pominął.

Polecamy: INFORLEX Księgowość i Kadry

Co więcej, w okresie, którego dotyczyła sprawa, ordynacja podatkowa nie przewidywała terminu przedawnienia wystąpienia z wnioskiem o zwrot nadpłaty. Taki przepis obowiązywał tylko w odniesieniu do stwierdzenia nadpłaty.

Po drugie, TSUE stanął na stanowisku, iż spółka Caterpillar (podobnie jak wiele innych firm leasingowych) nie musiała płacić zaległości podatkowej po wydaniu przez NSA uchwały o sygn. I FPS 3/10. Trybunał wskazał wręcz, że uchwała ta została wydana w sprawie innej spółki. Pominął natomiast całkowicie jej precedensowy charakter i wpływ na orzecznictwo sądów administracyjnych. ⒸⓅ

Patrycja Dudek

Mariusz Szulc

REKLAMA

REKLAMA