Opodatkowanie kryptowalut w Polsce – przychody, koszty, rozliczenia

REKLAMA

REKLAMA

Jakie transakcje związane z kryptowalutami są opodatkowane w Polsce? Co jest przychodem podatkowym, a co kosztem? Kiedy powstaje obowiązek podatkowy? Jak trzeba rozliczyć podatek od kryptowalut?

- Definicja kryptowaluty

- Powstanie obowiązku podatkowego

- Przychód z kryptowalut

- Koszty uzyskania przychodu

- Rozliczanie dochodu z kryptowalut

- Rozliczanie kosztów przy braku przychodów

- Rozliczanie kosztów dłużej niż w roku obecnym i następnym

Definicja kryptowaluty

Definicja waluty wirtualnej została określona w art. 2 ust. 2 pkt 26 ustawy o przeciwdziałaniu praniu pieniędzy, do której odsyłają art. 4a pkt 22a ustawy CIT i art. 5a pkt 33a ustawy PIT. Zabieg ten skutkuje ujednoliceniem definicji waluty cyfrowej w polskim porządku prawnym. Co ważne, pojęcie kryptowaluty zawiera się w ustawowo uregulowanym pojęciu waluty wirtualnej, które jest pojęciem szerszym.

Zgodnie z ww. przepisem walutą wirtualną jest:

„cyfrowe odwzorowanie wartości, które nie jest:

a) prawnym środkiem płatniczym emitowanym przez NBP, zagraniczne banki centralne lub inne organy administracji publicznej,

b) międzynarodową jednostką rozrachunkową ustanawianą przez organizację międzynarodową i akceptowaną przez poszczególne kraje należące do tej organizacji lub z nią współpracujące,

c) pieniądzem elektronicznym w rozumieniu ustawy z dnia 19 sierpnia 2011 r. o usługach płatniczych,

d) instrumentem finansowym w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi,

e) wekslem lub czekiem

- oraz jest wymienialne w obrocie gospodarczym na prawne środki płatnicze i akceptowane jako środek wymiany, a także może być elektronicznie przechowywane lub przeniesione albo może być przedmiotem handlu elektronicznego”.

REKLAMA

REKLAMA

Powstanie obowiązku podatkowego

W polskich regulacjach podatkowych opodatkowany został jedynie przychód z kryptowalut. W przeciwieństwie do regulacji obowiązujących m.in. w Wielkiej Brytanii, w Polsce transakcje wymiany walut na inną walutę wirtualną nie podlegają opodatkowaniu. Również wzrost wartości portfela zawierającego kryptowaluty nie podlega opodatkowaniu, dopóki nie dojdzie do wymiany waluty wirtualnej na pieniądz fiducjarny – pieniądz, którym dokonujemy codzienne transakcje, np. PLN.

Obowiązek podatkowy rodzi uzyskanie przychodu podlegającego opodatkowaniu. Należy wskazać, że nie ma obowiązku płacenia zaliczek za uzyskany przychód – podatek za obrót kryptowalutami jest rozliczany raz w roku wraz z deklaracją PIT. Brak obowiązku płacenia zaliczek oraz roczne rozliczanie wynika z art. 30b ust. 6 pkt 2 ustawy PIT:

„Po zakończeniu roku podatkowego podatnik jest obowiązany w zeznaniu, o którym mowa w art. 45 ust. 1a pkt 1, wykazać uzyskane w roku podatkowym dochody, o których mowa w ust. 1 i 1a, i obliczyć należny podatek dochodowy”.

Potwierdza to również interpretacja indywidualna wydana przez Dyrektora Krajowej Informacji Skarbowej z dnia 19.04.2021 r. (0114-KDIP3-1.4011.848.2020.2.EC):

„W ocenie Komandytariusza, z tytułu wykazania dochodu na transakcjach dotyczących kryptowalut (walut wirtualnych) zrealizowanych przez Spółkę przed dniem 1 maja 2021 r. nie musi uiszczać zaliczki na podatek dochodowy.

Wynika to bezpośrednio z brzmienia art. 30b ust. 6 pkt 2 u.p.d.o.f., zgodnie z którym dopiero po zakończeniu roku podatkowego podatnik jest obowiązany w zeznaniu, o którym mowa w art. 45 ust. 1a pkt 1, wykazać dochody uzyskane w roku podatkowym z odpłatnego zbycia walut wirtualnych i obliczyć należny podatek dochodowy”.

Orzecznictwo

|

|

|

Przychód z kryptowalut

Zgodnie z art. 7b pkt 6 lit. f ustawy CIT za przychód z zysków kapitałowych, podlegający opodatkowaniu, zostały uznane niektóre transakcje związane z wymianą kryptowalut. Również art. 17 ust. 1f ustawy PIT kwalifikuje takie transakcje jako przychód podlegający opodatkowaniu. Co ważne, nie wszystkie transakcje związane z walutą wirtualną będą podlegały opodatkowaniu.

Zgodnie z powyższymi przepisami przychodem podlegającym opodatkowaniu będzie:

- wymiana waluty wirtualnej na środek płatniczy,

- wymiana waluty wirtualnej na towar, usługę lub prawo majątkowe.

- uregulowanie innych zobowiązań z wykorzystaniem waluty wirtualnej.

Oznacza to, że przychodem będzie wymiana waluty wirtualnej na walutę fiducjarną, ale również dokonywanie płatności za towary lub usługi przy wykorzystaniu waluty wirtualnej. Obecnie wiele serwisów umożliwia dokonywanie płatności przy bezpośrednim wykorzystaniu kryptowalut, a jeden z czołowych przedsiębiorców obsługujących płatności bezgotówkowe uruchomił kartę umożliwiającą płatności przy natychmiastowej wymianie waluty wirtualnej na walutę fiducjarną – takie transakcje również będą uznane za przychód podlegający opodatkowaniu.

Koszty uzyskania przychodu

Koszty uzyskania przychodu dotyczące walut wirtualnych zostały określone w art. 22 ust. 14 ustawy PIT oraz art. 15 ust. 11 ustawy CIT. Ustawodawca określił je jako udokumentowane:

- wydatki bezpośrednio poniesione na nabycie waluty wirtualnej,

- koszty związane ze zbyciem waluty wirtualnej.

Warto podkreślić, że organy podatkowe restrykcyjnie zawężają katalog kosztów uzyskania przychodu, przykładając szczególną uwagę do bezpośredniego charakteru nabycia kryptowalut.

Kosztami uzyskania przychodu będą m.in. koszty nabycia kryptowalut – zarówno koszt kupna samej kryptowaluty, jak i prowizje nabycia i zbycia kryptowaluty pobierane przez giełdę. Co ważne, za koszt uzyskania przychodu nie mogą być uznane prowizje pobierane w walucie wirtualnej – kosztem będą jedynie prowizje pobierane w walucie fiducjarnej.

Natomiast, zgodnie z dominująca linią orzeczniczą za koszt uzyskania przychodu nie będzie można uznać wydatków poniesionych na kupno koparki kryptowalut, ani prądu koniecznego do „wykopania” kryptowalut (Wyrok NSA z dnia 28.02.2023 r., II FSK 2010/20). Należy wskazać, że linia orzecznicza w tej kwestii dopiero się formuje, w związku z czym pojawiają się wyroki umożliwiające zaliczenie wydatków na kupno koparki kryptowalut i prądu jako koszty uzyskania przychodu (Wyrok WSA w Krakowie z 9.01.2023 r., I SA/Kr 1119/22).

REKLAMA

Orzecznictwo

Wydatki na koparki kryptowalut i prąd nie można zaliczyć jako KUP: | |

|

|

|

|

| |

|

|

| |

|

|

Wydatki na koparki kryptowalut i prąd można zaliczyć jako KUP: | |

|

|

| |

| |

|

|

| |

|

|

Rozliczanie dochodu z kryptowalut

Zgodnie z art. 30b ust. 1 pkt 1a ustawy PIT oraz art. 22d ust. 1 ustawy CIT stawka podatkowa, którą został objęty dochód ze zbycia walut wirtualnych wynosi 19%. Dochodem będzie przychód uzyskany ze zbycia kryptowalut, pomniejszony o koszty uzyskania przychodu.

Poza nielicznymi podmiotami (podmioty podlegające pod ustawę CIT, zamiast PIT – osoby prawne, spółki kapitałowe w organizacji oraz inne podmioty podlegające pod CIT, wymienione w art. 1 ust. 3 ustawy CIT), które w polskich realiach obrotu kryptowalutami występują rzadko, inwestorzy kryptowalut będą podlegać ustawie PIT i będą zobowiązani złożyć deklarację podatkową PIT-38 do 30 kwietnia, w którym wykażą dochód uzyskany za poprzedni rok.

Zgodnie z informacjami Ministerstwa Finansów (https://www.podatki.gov.pl/pit/rozliczenie-ze-sprzedazy-kryptowalut/) formularzem PIT-38 będą rozliczać się również osoby prowadzące działalność gospodarczą, z wyjątkiem działalności określonej w art. 2 ust. 1 pkt 12 ustawy o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu, z której przychody będą się zaliczać do przychodów z pozarolniczej działalności gospodarczej. Podmiotami, o których mowa w ww. przepisie ustawy o przeciwdziałaniu praniu pieniędzy są podmioty prowadzące działalność gospodarczą polegającą na świadczeniu usług w zakresie:

a) wymiany pomiędzy walutami wirtualnymi i środkami płatniczymi,

b) wymiany pomiędzy walutami wirtualnymi,

c) pośrednictwa w wymianie, o której mowa w lit. a lub b,

d) prowadzenia rachunków, o których mowa w ust. 2 pkt 17 lit. e (prowadzony w formie elektronicznej zbiór danych identyfikacyjnych zapewniających osobom uprawnionym możliwość korzystania z jednostek walut wirtualnych, w tym przeprowadzania transakcji ich wymiany).

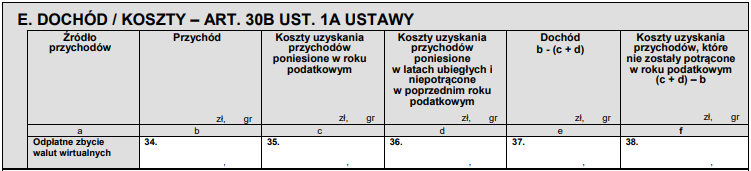

Inwestorzy są zobowiązani samodzielnie obliczyć uzyskany dochód, a zobowiązanie podatkowe powstaje z mocy prawa, nie w wyniku doręczenia decyzji organu podatkowego. Podatnicy wpisują w formularzu PIT-38 uzyskany przychód oraz koszty uzyskania przychodu, których różnica określa wysokość dochodu. Obliczony dochód jest opodatkowany stawką 19%. W formularzu PIT-38 została również przewidziana możliwość pomniejszenia dochodu o koszty uzyskania przychodu poniesione w latach ubiegłych, które nie zostały potrącone w roku poprzednim – dotyczy to inwestorów, którzy ponieśli tzw. „stratę” w poprzednim roku.

Odpłatne zbycie walut wirtualnych - rozliczenie podatkowe w PIT-38

Źródło zewnętrzne

Rozliczanie kosztów przy braku przychodów

Warto wspomnieć, że obowiązek złożenia deklaracji podatkowej dotyczy każdego podatnika inwestującego w kryptowaluty, niezależnie od tego czy wykazał przychód podlegający opodatkowaniu. Jeżeli podatnik nie wykazał przychodu podlegającego opodatkowaniu, należy wskazać koszty uzyskania przychodu, uregulowane w art. 22 ust. 14 ustawy PIT. Zgodnie z ust. 16 ww. przepisu jeżeli koszty uzyskania przychodu były większe od przychodów opodatkowanych (czyli inwestor poniósł tzw. „stratę”), inwestor będzie mógł rozliczyć nadwyżkę kosztów w następnym roku podatkowym.

Potwierdza to informacja znajdująca się na stronie Ministerstwa Finansów (https://www.podatki.gov.pl/pit/rozliczenie-ze-sprzedazy-kryptowalut/):

„Wszystkie koszty jakie ponosisz w danym roku podatkowym, wykazujesz w zeznaniu rocznym, niezależnie od tego, czy w tym samym roku uzyskałeś przychody, czy też nie”.

Interpretacja indywidualna:

|

|

Rozliczanie kosztów dłużej niż w roku obecnym i następnym

Należy wskazać, że nadwyżka kosztów rozliczona w następnym roku może zostać rozliczona w jeszcze kolejnym roku, w przeciwieństwie do popularnej opinii znajdującej się na stronie internetowej Ministerstwa Finansów (https://www.podatki.gov.pl/pit/rozliczenie-ze-sprzedazy-kryptowalut/), która sugeruje, że koszty uzyskania przychodu można rozliczyć tylko w obecnym i następnym roku podatkowym. Mechanizm ten potwierdza interpretacja indywidualna wydana przez Dyrektora Krajowej Izby Skarbowej z dnia 8.06.2022 r. (0113-KDIPT2-3.4011.249.2022.1.SJ), zgodnie z którą podatnik może rozpoznać koszty nabycia walut wirtualnych nie tylko w roku ich poniesienia i w roku bezpośrednio następnym, ale może także rozliczyć je w kolejnych latach podatkowych, bez ograniczenia czasowego w tym zakresie.

Praktyczne wyjaśnienie:

Na stronie Ministerstwa Finansów znajduje się informacja, że koszty uzyskania przychodu można rozliczyć w obecnym i następnym roku podatkowym. Nie jest to nieprawdą, natomiast rozliczyć „stratę” można również w latach późniejszych dzięki mechanizmowi potwierdzonemu przez organy podatkowe.

Przykład:

2019 r. nadwyżka kosztów („strata”) wynosi 1000 zł,

2020 r. nie osiągnięto żadnych przychodów ani nie wygenerowano kosztów – koszty przechodzą z roku poprzedniego i nie są rozliczone – nadwyżka kosztów wynosi 1000 zł,

2021 r. również brak przychodów i kosztów – pomimo, że koszty powstały w 2019 r., to „przepisano” je na 2020 r., więc nadal będzie można wpisać je w rozliczeniu za 2021 r. – nadwyżka kosztów również 1000 zł.

Interpretacja indywidualna:

|

|

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA