Jak wypełnić deklarację PIT-6

REKLAMA

REKLAMA

Obowiązek podatkowy

REKLAMA

REKLAMA

Podatnicy, którzy dochody z działów specjalnych produkcji rolnej ustalają przy zastosowaniu norm szacunkowych dochodu z określonej powierzchni upraw lub jednostki produkcji zwierzęcej, określonych w załączniku nr 2 ustawy o podatku dochodowym od osób fizycznych, są obowiązani składać urzędowi skarbowemu deklarację według ustalonego wzoru o rodzajach i rozmiarach zamierzonej produkcji w roku podatkowym.

Deklaracją właściwą dla tego rodzaju podatników jest deklaracja do wymiaru zaliczek podatku dochodowego od dochodów z działów specjalnych produkcji rolnej ustalanych przy zastosowaniu norm szacunkowych dochodu – PIT-6.

Podatnicy, którzy dochody z działów specjalnych produkcji rolnej ustalają przy zastosowaniu norm szacunkowych dochodu, są obowiązani wpłacać do kasy lub na rachunek urzędu skarbowego zaliczki miesięczne w wysokości ustalonej decyzją naczelnika tego urzędu skarbowego obniżone o kwotę składki na ubezpieczenie zdrowotne, opłaconej w tym miesiącu przez podatnika w terminach:

REKLAMA

- do 20 dnia każdego miesiąca za miesiąc poprzedni (w przypadku zaliczek miesięcznych),

- do 20 dnia każdego miesiąca następującego po kwartale, za który wpłacana jest zaliczka (w przypadku zaliczek kwartalnych).

Przy czym zaliczkę za ostatni miesiąc lub ostatni kwartał roku podatkowego podatnik wpłaca w terminie do 20 stycznia następnego roku podatkowego.

Jeżeli podatnicy osiągają poza dochodem z działów specjalnych produkcji rolnej inne dochody, od dochodów tych opłacają zaliczki na odrębnych zasadach, bez łączenia tych dochodów z dochodem z działów specjalnych produkcji rolnej.

Deklaracja PIT-6 przeznaczona jest dla podatników prowadzących działy specjalne produkcji rolnej, którzy wybrali opodatkowanie według skali podatkowej.

Działy specjalne produkcji rolnej

Działy specjalne produkcji rolnej są odrębnym źródłem przychodów, zalicza się do nich: uprawy w szklarniach i ogrzewanych tunelach foliowych, uprawy grzybów i ich grzybni, uprawy roślin "in vitro", fermowa hodowla i chów drobiu rzeźnego i nieśnego, wylęgarnie drobiu, hodowla i chów zwierząt futerkowych i laboratoryjnych, hodowla dżdżownic, hodowla entomofagów, hodowla jedwabników, prowadzenie pasiek oraz hodowla i chów innych zwierząt poza gospodarstwem rolnym.

Zobacz wskaźnik: Działy specjalne produkcji rolnej

Dochód z działów specjalnych produkcji rolnej ustala się przy zastosowaniu norm szacunkowych dochodu z określonej powierzchni upraw lub jednostki produkcji zwierzęcej. Dochodem (stratą) z działów specjalnych produkcji rolnej jest różnica pomiędzy przychodem z tytułu prowadzenia tych działów a poniesionymi kosztami uzyskania, powiększona o wartość przyrostu stada zwierząt na koniec roku podatkowego w porównaniu ze stanem na początek roku i pomniejszona o wartość ubytków w tym stadzie w ciągu roku podatkowego.

Podatnik może dokonać wyboru, czy dochód z działów specjalnych produkcji rolnej będzie ustalany metodą szacunkową, czy w oparciu o prowadzone przez podatnika księgi (podatkową księgę przychodów i rozchodów lub księgi rachunkowe). Obowiązane prowadzić podatkową księgę przychodów i rozchodów lub księgi rachunkowe są osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie wykonujące działalność gospodarczą.

Termin składania deklaracji

Podatnicy są obowiązani składać deklarację PIT-6 w terminie do dnia 20 stycznia roku podatkowego.

Natomiast w przypadku rozpoczęcia prowadzenia działów specjalnych produkcji rolnej w ciągu roku podatkowego - w terminie 7 dni od dnia rozpoczęcia działalności.

Urząd właściwy do złożenia deklaracji

Odpowiednim urzędem skarbowym do złożenia deklaracji PIT-6 jest urząd skarbowy właściwy ze względu na miejsce zamieszkania podatnika.

Deklarację można złożyć w wersji elektronicznej za pośrednictwem portalu Podatkowego Ministerstwa Finansów (www.portalpodatkowy.mf.gov.pl).

Polecamy: Jak rozliczyć VAT od sprzedaży dokonywanej przez rolników

Wzór deklaracji

Wzór deklaracji PIT-6, w wersji 12, który obowiązuje do 1 stycznia 2016 r. i stosuje się go do przychodów, dochodów (strat) uzyskanych (poniesionych) od 1 stycznia 2016 r., został określony w drodze rozporządzenia Ministra Finansów z dnia 23 listopada 2015 r. w sprawie określenia niektórych wzorów oświadczeń, deklaracji i informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz.U. z 2015 poz. 1998).

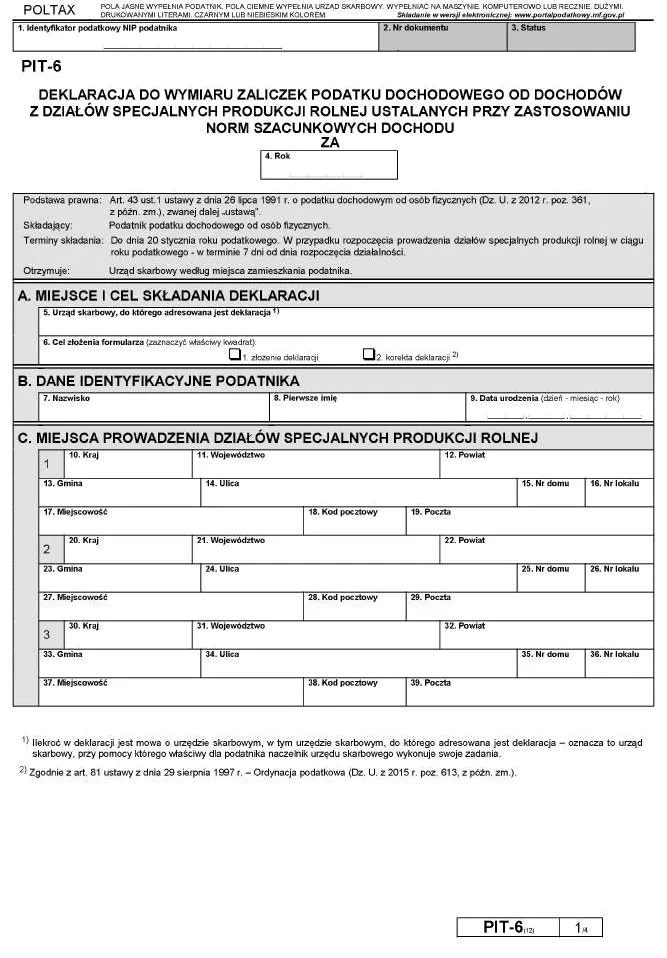

Deklaracja do wymiaru zaliczek podatku dochodowego od dochodów z działów specjalnych produkcji rolnej ustalanych przy zastosowaniu norm szacunkowych dochodu – PIT-6

Zasady wypełniania

Część A. MIEJSCE I CEL SKŁADANIA DEKLARACJI

W poz. 5 podajemy urząd skarbowy, do którego adresowana jest deklaracja. Przy czym ilekroć w deklaracji jest mowa o urzędzie skarbowym, w tym urzędzie skarbowym, do którego adresowana jest deklaracja – oznacza to urząd skarbowy, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania.

W poz. 6 określamy cel złożenia formularza, czyli zaznaczyć właściwy kwadrat: złożenie deklaracji lub korekta deklaracji. Korekta deklaracji zgodnie z art. 81 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2015 r. poz. 613, z późn. zm.).

Części B. DANE IDENTYFIKACYJNE PODATNIKA

W poz. 7-9 podajemy odpowiednio nazwisko, pierwsze imię i datę urodzenia (dzień - miesiąc - rok).

Części C. MIEJSCA PROWADZENIA DZIAŁÓW SPECJALNYCH PRODUKCJI ROLNEJ

Deklaracja przewiduje możliwość uwzględnienia kilku miejsc prowadzenia działalności.

W poz. 10-19 należy podać następujące dane:

- Kraj,

- Województwo,

- Powiat,

- Gmina,

- Ulica,

- Nr domu,

- Nr lokalu,

- Miejscowość,

- Kod pocztowy,

- Poczta.

Analogicznie, w przypadku prowadzenia działów specjalnych także w innych lokalizacjach, należy wypełnić poz. 20-29 oraz poz. 30-39.

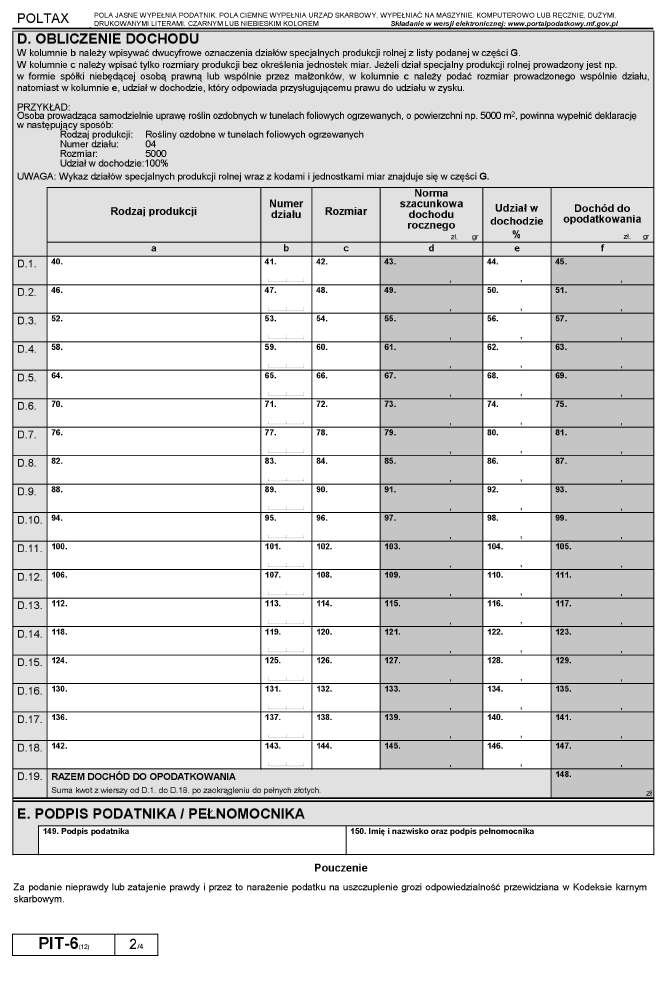

Część D. OBLICZENIE DOCHODU

W tej części deklaracji kolumna a służy do określenia rodzaju produkcji.

W kolumnie b należy wpisywać dwucyfrowe oznaczenia działów specjalnych produkcji rolnej z listy podanej w części G.

W kolumnie c należy wpisać tylko rozmiary produkcji bez określenia jednostek miar.

W kolumnie d wskazuje się normy szacunkowe dochodu rocznego.

W kolumnie e należy podać procentowy udział w dochodzie.

Przy czym, jeżeli dział specjalny produkcji rolnej prowadzony jest np. w formie spółki niebędącej osobą prawną lub wspólnie przez małżonków, w kolumnie c należy podać rozmiar prowadzonego wspólnie działu, natomiast w kolumnie e, udział w dochodzie, który odpowiada przysługujące mu prawu do udziału w zysku.

W kolumnie f należy wykazać dochód do opodatkowania.

PRZYKŁAD

Osoba prowadząca samodzielnie uprawę roślin ozdobnych w tunelach foliowych ogrzewanych, o powierzchni np. 5000 m2, powinna wypełnić deklarację w następujący sposób:

Rodzaj produkcji: Rośliny ozdobne w tunelach foliowych ogrzewanych

Numer działu: 04

Rozmiar: 5000

Udział w dochodzie:100%

Uwaga!

Wykaz działów specjalnych produkcji rolnej wraz z kodami i jednostkami miar znajduje się w części G.

Część E. PODPIS PODATNIKA / PEŁNOMOCNIKA

W poz. 149 należy złożyć podpis. Natomiast w przypadku pełnomocnictwa, w poz.150 pełnomocnik podaje swoje imię i nazwisko i składa podpis.

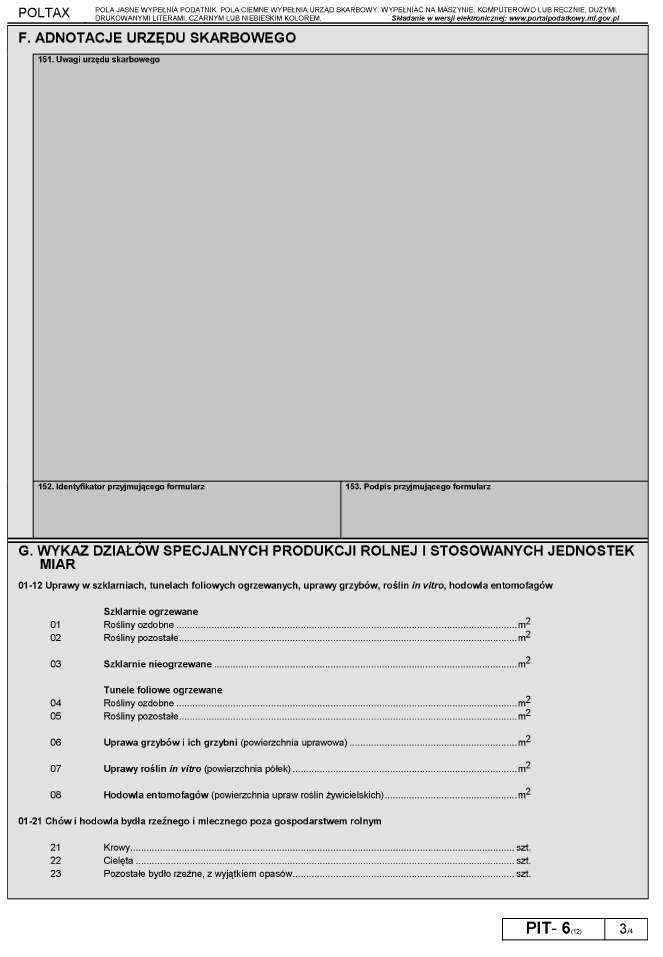

Część F. ADNOTACJE URZĘDU SKARBOWEGO

Ta część przeznaczona jest na uwagi urzędu skarbowego.

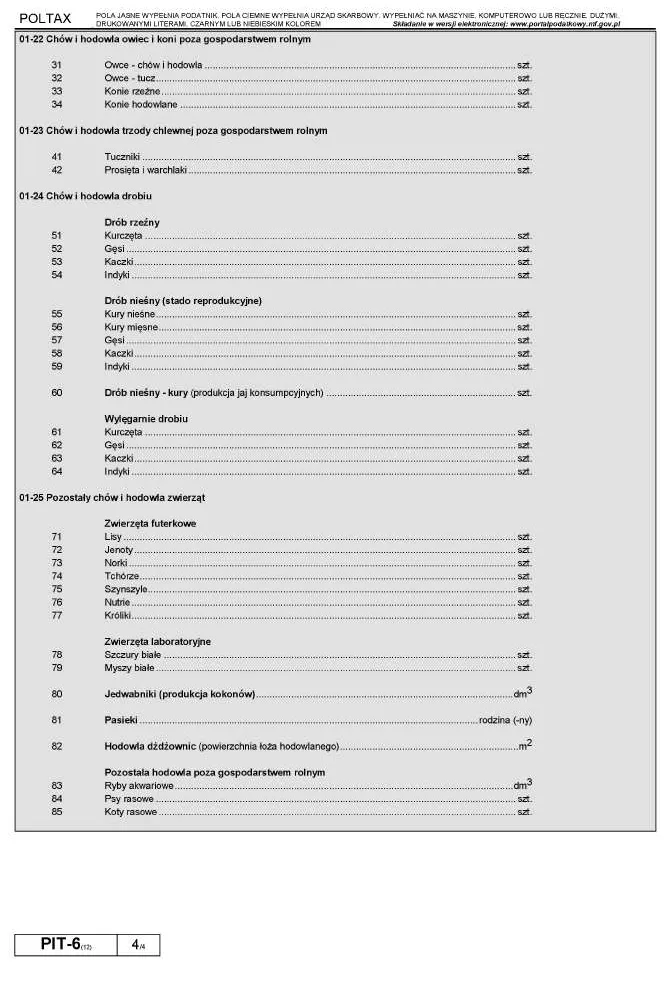

Część G. WYKAZ DZIAŁÓW SPECJALNYCH PRODUKCJI ROLNEJ I STOSOWANYCH JEDNOSTEK MIAR

W tej części znajduje się wykaz poszczególnych działów specjalnych produkcji rolnej wraz z jednostkami miar.

Należy mieć na uwadze, że w przypadku podania nieprawdy lub zatajenia prawdy i przez to narażenie podatku na uszczuplenie grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Podstawa prawna:

- ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2012 r., poz. 361; ost.zm. Dz.U. z 2016 r., poz. 1550).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA