Dzień Wolności Podatkowej 2012 – od 21 czerwca pracujemy dla siebie

REKLAMA

REKLAMA

Dzień Wolności Podatkowej

Idea „Dnia Wolności Podatkowej” narodziła się Stanach Zjednoczonych. Pierwszy raz został obliczony w 1900 roku i przypadł na koniec stycznia. Wtedy to koszty rządu (federalnego i stanowych), jak nazywał te wydatki prof. M. Friedman, wynosiły 2% ówczesnego PKB!

REKLAMA

REKLAMA

Centrum im. Adama Smitha już po raz dziewiętnasty ogłasza Dzień Wolności Podatkowej w Polsce. To symboliczny moment, w którym statystyczny obywatel przestaje wreszcie pracować na rzecz rządu (płacąc wszystkie nałożone na niego podatki, nie tylko podatek PIT i VAT) i zaczyna pracować dla siebie i swojej rodziny.

W 2012 roku Dzień Wolności Podatkowej przypada w Polsce w dniu 21 czerwca.

Data ta wynika z udziału sektora wydatków publicznych w Produkcie Krajowym Brutto, planowanym na ten rok w wysokości 1589,6 mld PLN. Wyniesie on w 2012 roku według przedstawionych przez rząd planów ponad 47%, a więc będzie ciągle jednym z najwyższych w ostatnich latach.

REKLAMA

Oznacza to, że obywatele pracują na potrzeby rządu prawie połowę roku, czyli ponad 172 dni.

Do obliczania Dnia Wolności Podatkowej służy stosunek udziału wszystkich wydatków publicznych (budżet państwa, samorządów, rządowe fundusze celowe itp.) do produktu krajowego brutto.

Dane pochodzą z uzasadnienia do budżetu opracowywanego przez Ministerstwo Finansów, konfrontowane z danymi Eurostatu oraz innych oficjalnych źródeł.

Rozproszone wydatki publiczne

Centrum im. Adama Smitha zauważa, że w tym roku szczególnie trudno było uchwycić wszystkie, a przynajmniej wszystkie istotne, wydatki publiczne, ze względu na ich duże rozproszenie.

Sam Bank Gospodarstwa Krajowego prowadzi co najmniej 10 tzw. funduszy celowych. Z funduszy tych finansowanych jest szereg wydatków rządowych, np. Krajowy Fundusz Mieszkaniowy, Krajowy Fundusz Drogowy i Fundusz Kolejowy; a ich struktura (stosunek długu zewnętrznego do dotacji budżetowej) nie jest znany.

Tylko KFD dysponuje, w zależności od źródła informacji, kwotą od 21,6 mld PLN do blisko 30 mld PLN, co istotnie może wpłynąć na końcowe wartości wydatków publicznych.

W rządowych planach wydatków znajdują się np. takie wydatki jak Polskiej Agencji Żeglugi Powietrznej i Polskiego Klubu Wyścigów Konnych, natomiast nie ma Krajowego Funduszu Drogowego (ok. 23 mld PLN).

Mamy do czynienia z rozbieżności w sposobach liczenia wysokości zadłużenia.

Wyliczenia Ministerstwa Finansów często różnią się od wyliczeń Komisji Europejskiej, przykładowo wysokość zadłużenia: - wg MF 815 327 mln PLN, - wg UE 858 967 mln PLN, Różnica wynosi prawie 44 mld PLN, czyli ok. 2,74% PKB

CAS przypomina, że budżet nie jest bytem samoistnym, a każdy wydatek jest wyłącznie konsekwencją wcześniej podjętych decyzji politycznych.

Indeks, jakim jest „Dzień Wolności Podatkowej”, najlepiej pokazuje faktyczną wysokość opodatkowania pracy obywateli, która jest źródłem bogactwa ich i narodu.

Inaczej niż większość pobieżnych obserwacji, które często ograniczają się do analizy podatków dochodowych, wielkość ta zawiera w sobie również inne, często niewidoczne dla zwykłego obywatela, podatki takie jak akcyza czy VAT oraz tzw. składki, jak składka ZUS, zdrowotna czy pozostałe.

Ujmuje również dług publiczny, który jest też podatkiem, tyle że odłożonym w czasie, ale już obecnie ponoszonych przez obywateli.

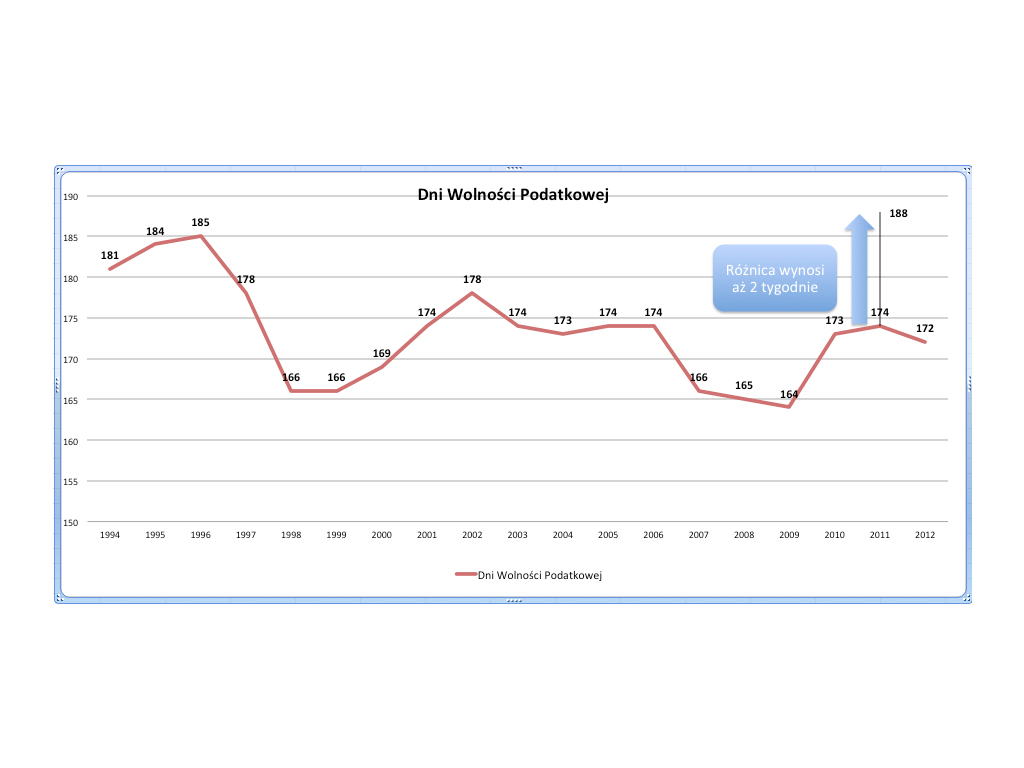

Dzień Wolności Podatkowej w 2011 roku – 14 dni później

Warto zauważyć, że CAS oblicza Dzień Wolności Podatkowej na podstawie planów rządowych. Po sprawdzeniu wykonania tych planów dokonuje korekty DWP.

30 maja 2012 roku Rada Ministrów podała, że ostatecznie wydatki sektora finansów publicznych w 2011 roku wyniosły ponad 774 mld PLN i trzeba je powiększyć o transfery do OFE (ponad 15 mld złotych).

Wydatki sektora finansów publicznych stanowiły zatem blisko 51% PKB w 2011 roku.

Dzień Wolności Podatkowej 2011 realnie przypadł więc 7 lipca 2011 (188 dzień roku), czyli aż o 14 dni później, niż zakładał plan wydatków, który przedstawił rząd.

Dzień Wolności Podatkowej na przestrzeni ostatnich lat

Od 1994 roku, kiedy po raz pierwszy Centrum im. Adama Smitha wyliczyło dla Polski „Dzień Wolności Podatkowej”, niewiele zmieniło się w zakresie łącznych obciążeń podatkowych.

Różnica między najwcześniejszą a najpóźniejszą datą wynosi jedynie 20 dni.

Biorąc pod uwagę, że obywatele pracują ponad 170 dni na opłacenie wszystkich wydatków rządu, to różnica ciągle jest zbyt mała.

Jedynie w trzech okresach od 1994 roku Polacy mogli się cieszyć ze zmniejszenia udziału wydatków publicznych w Produkcie Krajowym Brutto. Działo się tak w latach 1995-1998, 2002-2004 i 2006-2008.

Od roku 1997 Dzień Wolności Podatkowej wypada w okolicach 20 czerwca. Niewielkie reformy, takie jak obniżenie składki rentowej, czy też wprowadzenie dwóch stawek podatku dochodowego dla obywateli w wysokości 18 proc. i 32 proc., nie przyniosły zauważalnych i pożądanych efektów.

Zmniejszenie obciążenia podatkowego obywateli w jednym obszarze jest zwykle „wyrównywane” przez podniesienie opodatkowania w innych obszarach oraz dołożenie nowych wymagań wobec podatników, jak np. rozszerzanie obowiązku posiadania kas fiskalnych czy wprost - podniesienie opodatkowania.

Od trzech lat obserwujemy dynamiczny wzrost faktycznego opodatkowania obywateli (po ok. 100 mld zł rocznie), przede wszystkim poprzez zwiększanie zadłużenia zaciąganego przez rząd. Istotnym elementem wydatków publicznych jest obsługa zadłużenia publicznego.

W związku z zadłużeniem rządu ponosimy rocznie koszt w wysokości ok. 38 mld PLN, a więc każdy obywatel pracuje prawie jedenaście dni rocznie na obsługę długów, które będą musiały zapłacić jego dzieci.

Jak zmienić polski system podatkowy – propozycja Centrum im. Adama Smitha

Źródło: Informacja prasowa Centrum im. Adama Smitha 19 czerwca 2012 r.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA