Elektrownia wiatrowa podlega opodatkowaniu w całości

REKLAMA

REKLAMA

REKLAMA

REKLAMA

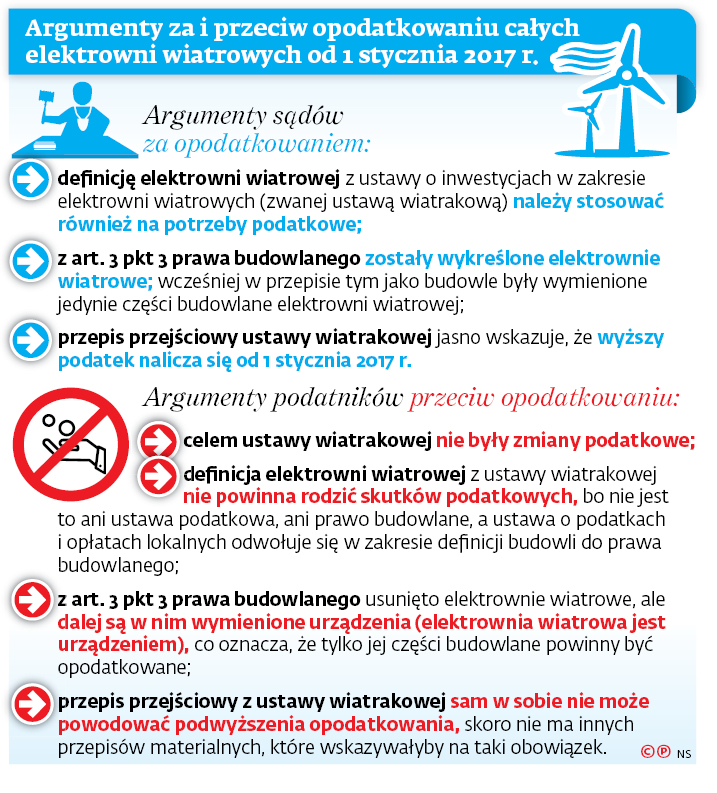

O tym, że podatek należy się od całego wiatraka (a nie tylko części budowlanych), rozstrzygnęły niedawno sądy wojewódzkie: w Gorzowie Wielkopolskim (z 5 kwietnia 2017 r., sygn. akt I SA/Go 95/17 oraz 8 marca 2017 r., sygn. akt I SA/Go 56/17), w Olsztynie (z 23 marca 2017 r., sygn. akt I SA/Ol 17/17) oraz w Łodzi z 24 marca 2017 r. (sygn. akt I SA/Łd 1/17). Wcześniej równie niekorzystny wyrok dla właścicieli wiatraków wydał WSA w Bydgoszczy (z 21 lutego 2017 r., sygn. akt I SA/Bd 866/16).

Mimo tego niektóre kancelarie doradcze wysyłają do właścicieli elektrowni wiatrowych pisma (zwane memorandami), w których przekonują, że daninę da się obniżyć.

Dwukrotny zysk

DGP dotarł do jednego z takich memorandów. To propozycja dla spółki X posiadającej wiatraki, których budowa została częściowo sfinansowana z dotacji. Doradcy zaproponowali, aby X utworzyła spółkę zależną Y i wniosła do niej aportem wiatraki, wobec których zakończył się okres finansowania (wówczas nie trzeba występować o zgodę do jednostki pośredniczącej, która przekazała dotację).

REKLAMA

Aport zostałby wyceniony według wartości godziwej (suma wszystkich zdyskontowanych przyszłych przepływów pieniężnych). Byłaby to kwota znacznie niższa od wartości historycznej, ponieważ rentowność wiatraków w ostatnim czasie znacznie się obniżyła. Jednocześnie spółka zależna Y, ze względu na brak koncesji, nie mogłaby sprzedawać energii. Turbiny wydzierżawiłaby zwrotnie spółce X.

Sprawdź: INFORLEX SUPERPREMIUM

W takiej sytuacji właściciele wiatraków odnieśliby podwójną korzyść. Po pierwsze, zyskaliby na podatkowej amortyzacji, bo mogliby dokonywać odpisów od całej wartości elektrowni wiatrowej (spółka X może je dokonywać tylko od części niesfinansowanej dotacją). Po drugie, spółka Y płaciłaby podatek od nieruchomości od niższej wartości.

Metoda optymalizacji

Eksperci przyznają, że teoretycznie jest to możliwe, bo pozwala na to ustawa o podatkach i opłatach lokalnych. Podobne sposoby optymalizacji były zresztą znane już wcześniej.

Zgodnie z ustawą właściciele budowli (np. wiatraków) co do zasady muszą płacić podatek od wartości z dnia powstania obowiązku podatkowego (np. od 1 stycznia roku następującego po wybudowaniu budowli). Wartością tą jest wartość początkowa przyjęta do celów amortyzacji w podatku dochodowym. Jak tłumaczy prof. Wojciech Morawski z Uniwersytetu Mikołaja Kopernika w Toruniu, jest to więc historyczna wartość budowli. U innego podmiotu może być ona inna.

Załóżmy, że w 2000 r. została wzniesiona budowla, której koszt wytworzenia wynosił milion złotych i taką wartość przyjęto jako wartość początkową do celów amortyzacji. – Dla podatnika A będzie ona już zawsze podstawą opodatkowania, niezależnie od tego, że wartość rynkowa budowli i jej użyteczność spadnie – tłumaczy Wojciech Morawski.

Wyjątkowo, zgodnie z art. 4 ust. 6 ustawy o podatkach i opłatach lokalnych, możliwa jest zmiana wartości, gdy nastąpi ulepszenie lub aktualizacja wyceny środka trwałego.

Jeżeli więc podatnik A sprzeda budowlę podmiotowi B za 100 tys. zł, to u nabywcy B podstawą opodatkowania będzie 100 tys. zł, gdyż wartość amortyzacyjną ustalamy na moment powstania obowiązku podatkowego.

– W praktyce mogą być więc dwie identyczne budowle, tyle samo warte, ale podatek od nich będzie różny – przyznaje prof. Morawski.

Uwaga na klauzulę

Eksperci ostrzegają jednak, że gminne organy podatkowe mogą to potraktować jako unikanie opodatkowania. To otwiera drogę do zastosowania klauzuli generalnej przeciw unikaniu opodatkowania. Miałaby ona zastosowanie, gdyby korzyść z takiego przeszacowania przekroczyła 100 tys. zł.

– Jeżeli więc podatnik wniesie budowlę do nowego podmiotu tylko po to, aby przeszacować jej wartość, może to być uznane za czynność dokonaną przede wszystkim w celu osiągnięcia korzyści podatkowej. Podatnik naraża się więc na pominięcie jej skutków w następstwie zastosowania klauzuli – ostrzega dr hab. Rafał Dowgier z Katedry Prawa Podatkowego Uniwersytetu w Białymstoku.

Firmy doradcze, które wysyłają memoranda do właścicieli wiatraków, twierdzą jednak, że klauzula nie będzie miała tu zastosowania. Musiałby ją bowiem zastosować minister finansów (obecnie szef Krajowej Administracji Skarbowej), a w jego kompetencjach nie leży podatek od nieruchomości. Jego wymiarem i poborem zajmują się wójtowie, burmistrzowie i prezydenci miast.

Niektórzy przekonują też, że trudno byłoby przekroczyć pułap 100 tys. zł korzyści, bo się nie sumują (np. w podatkach: dochodowym i od nieruchomości).

Riposta MF

Co innego uważa jednak Ministerstwo Finansów. W odpowiedzi na pytania DGP resort wyjaśnił, że „postępowanie w sprawie zastosowania klauzuli w przypadku podatku od nieruchomości może być wszczęte lub przejęte przez szefa Krajowej Administracji Skarbowej. Co do zasady odbywa się to na wniosek właściwego organu podatkowego, tj. z inicjatywy wójta, burmistrza (prezydenta miasta), starosty lub marszałka województwa”.

Resort dodał także, że „w sytuacji, gdy czynność lub zespół powiązanych ze sobą czynności wywoła korzystne skutki w kilku podatkach, np. w podatku PIT oraz podatku od nieruchomości, uprawnionym będzie sumowanie korzyści podatkowych z tych podatków”.

Nie od poszczególnych części

Rafał Dowgier zwraca również uwagę na inną, pojawiającą się koncepcję obniżenia podatku. Wiąże się ona z tym, że na elektrownię wiatrową składają się elementy, które są oddzielnie amortyzowane. W efekcie jest pytanie, od której wartości powinien być naliczany podatek od nieruchomości.

Jedna z koncepcji mówi, żeby opodatkować elektrownię wiatrową od jej wartości rynkowej. Autorzy takiego pomysłu zwracają uwagę na to, że skoro 1 stycznia 2017 r. powstał obowiązek podatkowy od niebudowlanych części elektrowni, to należy je opodatkować nie według wartości historycznej, stanowiącej podstawę do dokonywania odpisów amortyzacyjnych, ale według aktualnej, dużo niższej wartości rynkowej.

– W mojej ocenie wskazana koncepcja nie ma żadnego oparcia w przepisach i stanowi jedynie próbę złagodzenia drastycznego wzrostu podatku od elektrowni wiatrowych – komentuje Rafał Dowgier.

Wyjaśnia, że podatek od nieruchomości nie jest płacony od środków trwałych, tylko od budowli, które nie w każdym przypadku stanowią środek trwały. – Skoro na budowlę podlegającą opodatkowaniu składają się poszczególne środki trwałe (np. wieża, fundament, gondola itp.) i każdy z nich jest amortyzowany, to wartością budowli jest suma wartości początkowej tych elementów – wyjaśnia ekspert.

Dodaje, że wartość rynkowa części niebudowlanych stanowiłaby podstawę opodatkowania wyłącznie wtedy, gdyby nie stanowiły one przedmiotu amortyzacji. ⒸⓅ

Mała szansa na zmiany

Podatkiem od wiatraków ma się dziś zająć senacka komisja praw człowieka, praworządności i petycji. Wójt gminy Kobylnica wystąpił bowiem z petycją o jednoznaczne uregulowanie zasad dotyczących tego opodatkowania.

Wcześniej sprawa ta była omawiana m.in. na posiedzeniu sejmowej komisji do spraw petycji (9 marca 2017 r.). Posłowie zarekomendowali wówczas komisji infrastruktury pilne rozstrzygnięcie, co dalej z leżącym już w Sejmie projektem ustawy w sprawie wiatraków (druk sejmowy 814). Projekt zmierza m.in. do obniżenia podatku od nieruchomości dla wiatraków. Dotychczas komisja nie wypowiedziała się na jego temat. Inicjatywy ustawodawczej nie podjęły w tym zakresie również Ministerstwo Finansów, resort infrastruktury i budownictwa ani Ministerstwo Energii. ⒸⓅ

Łukasz Zalewski

Agnieszka Pokojska

REKLAMA

REKLAMA