Jak wypełnić druk pełnomocnictwa ogólnego PPO-1

REKLAMA

REKLAMA

Pełnomocnictwo ogólne w postępowaniu podatkowym

Zgodnie z art. 138a Ordynacji podatkowej strona postępowania podatkowego (np. podatnik, płatnik) może działać przez pełnomocnika. Trzeba jednak pamiętać, że są sytuacje, gdy charakter czynności (np. przesłuchanie strony) wymaga osobistego działania strony – wtedy nie można posłużyć się pełnomocnikiem. Strona postępowania podatkowego może udzielić pełnomocnictwa ogólnego, szczególnego (np. do podpisywania deklaracji) albo pełnomocnictwa do doręczeń.

REKLAMA

REKLAMA

Pełnomocnictwo ogólne upoważnia pełnomocnika do działania we wszystkich sprawach podatkowych oraz w innych sprawach należących do właściwości organów podatkowych lub organów kontroli skarbowej.

Na podstawie art. 138d § 3 Ordynacji podatkowej pełnomocnictwo ogólne oraz zawiadomienie o jego zmianie, odwołaniu lub wypowiedzeniu zgłasza mocodawca (np. doradca podatkowy, radca prawny lub adwokat) mogą sami zgłosić udzielone im pełnomocnictwo ogólne) wyłącznie w formie dokumentu elektronicznego, z konta podatnika na Portalu Podatkowym, według wzoru określonego przez Ministra Finansów.

Zdarzają się jednak sytuacje, że z powodów technicznych leżących po stronie Portalu Podatkowego Ministerstwa Finansów lub CRPO nie można złożyć pełnomocnictwa elektronicznie. W takich przypadkach trzeba złożyć do Ministra Finansów wypełniony druk pełnomocnictwa w formie pisemnej. Dotyczy to również druku zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu pełnomocnictwa ogólnego.

REKLAMA

Polecamy: Monitor Księgowego – prenumerata

Wzór pełnomocnictwa ogólnego (PPO-1) został określony w rozporządzeniu Ministra Finansów z 21 czerwca 2016 r. w sprawie wzoru pełnomocnictwa ogólnego i wzoru zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa (opublikowanym w Dzienniku Ustaw pod poz. 916).

Rozporządzenie to zawiera także wzór zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu pełnomocnictwa ogólnego (OPO-1).

Ustanowienie, zmiana zakresu, odwołanie lub wypowiedzenie pełnomocnictwa ogólnego wywiera skutek od dnia wpływu do CRPO.

W sytuacji zgłoszenia pełnomocnictwa ogólnego (także jego zmiany, odwołania lub wypowiedzenia) ustnie do protokołu takie pełnomocnictwo musi być zgłoszone elektronicznie do CRPO przez organ podatkowy.

Pełnomocnictwo ogólne może być zgłoszone do CRPO także za pośrednictwem Centralnej Ewidencji i Informacji o Działalności Gospodarczej.

Udzielenie pełnomocnictwa ogólnego nie podlega opłacie skarbowej.

Jak wypełnić i złożyć pełnomocnictwo ogólne przez Portal Podatkowy MF

Krok 1 - Logowanie

Podatnik powinien zalogować się do swojego profilu w Portalu Podatkowym

Krok 2 – Profil użytkownika

W oknie z danymi profilu, w sekcji LISTA KONT PODATNIKÓW, DO KTÓRYCH POSIADASZ DOSTĘP, w kolumnie Konto podatnika należy wybrać link z imieniem i nazwiskiem. W przypadku reprezentanta będzie widoczne konto organizacji, która może być mocodawcą.

Krok 3 - Chcę dodać pełnomocnictwo ogólne

Na ekranie zostanie wyświetlone okno, w którym w sekcji CO DALEJ? należy wybrać link Chcę dodać pełnomocnictwo ogólne.

Krok 4 - sekcja WSTĘP

W sekcji DANE PODSTAWOWE należy uzupełnić poszczególne informacje dotyczące udzielanego pełnomocnictwa, a następnie przejść do kolejnego okna wybierając przycisk Dalej.

W sekcji Podmiot zgłaszający pełnomocnictwo należy zaznaczyć jeden z wymienionych podmiotów:

- mocodawca,

- pełnomocnik zawodowy (Adwokat, Radca prawny, Doradca podatkowy),

- dalszy pełnomocnik,

- osoba sprawująca opiekę nad osobą, która nie może się podpisać.

W sekcji Okres obowiązywania pełnomocnictwa należy zaznaczyć termin do kiedy udzielane pełnomocnictwo jest ważne. Pole może pozostać puste w przypadku udzielenia pełnomocnictwa na czas nieokreślony.

W sekcji Mocodawca upoważnia pełnomocnika należy zaznaczyć jedną z dwóch opcji:

- Możliwość udzielenia dalszego pełnomocnictwa, (w tym przypadku w kreatorze należy wskazać, czy w tym formularzu będzie ustanowiony dalszy pełnomocnik),

- Wyłączenie udzielenia dalszego pełnomocnictwa.

Krok 5 - Mocodawca

Na ekranie zostanie wyświetlone okno Mocodawca, w którym należy uzupełnić poszczególne informacje dotyczące mocodawcy udzielającego pełnomocnictwa ogólnego, a następnie przejść do kolejnego okna wybierając przycisk Dalej.

Dane mocodawcy w postaci identyfikatora podatkowego, rodzaju podmiotu oraz pierwszego imienia, nazwiska są uzupełniane automatycznie.

W sekcji ADRES SIEDZIBY/AKTUALNY ADRES ZAMIESZKANIA należy wybrać adres,

który został wyświetlony (dane rejestracyjne zmigrowane są z Centralnego Rejestru Podmiotów - Krajowej Ewidencji Podatników - CRP KEP) albo należy dodać nowy adres. Należy zaznaczyć, iż wskazanie nowego adresu nie skutkuje aktualizacją adresu posiadanego przez Administrację Podatkową. Pole Dodaj adres dla pełnomocnictwa jest wykorzystywane tylko jeśli mocodawca to podmiot nieistniejący wcześniej w CRP KEP, wtedy dodanie nowego adresu zaktualizuje temu podmiotowi adres RAD.

Po zaznaczeniu adresu przypisanego wcześniej do podatnika następuje automatyczne uzupełnienie sekcji ADRES WYBRANY zawierającej szczegóły adresu.

Informacje zawarte w sekcji DANE KONTAKTOWE można uzupełnić manualnie. Podanie adresu E-mail będzie skutkowało otrzymaniem powiadomienia o statusie zgłoszenia.

Powiadomienia będą przesyłane na adresy E-mail wskazane w PPO-1.

Krok 6 - Pełnomocnik

Na ekranie zostanie wyświetlone okno Pełnomocnik, gdzie należy uzupełnić poszczególne informacje dotyczące pełnomocnika, któremu udzielone zostaje pełnomocnictwo.

W sekcji DANE PEŁNOMOCNIKA informacje należy wprowadzić manualnie.

W sekcji ADRES PEŁNOMOCNIKA DO DORĘCZEŃ W KRAJU należy zaznaczyć pole wyboru Dodaj adres dla pełnomocnictwa, po czym uzupełnić dane adresowe.

Sekcję DANE KONTAKTOWE PEŁNOMOCNIKA również należy uzupełnić manualnie. W przypadku uzupełnienia pola Nr wpisu na listę obowiązkowymi polami są Adres elektroniczny, Adres na portalu. Warto również zaznaczyć, że wpisanie adresu E-mail spowoduje, że pełnomocnik otrzyma powiadomienie na wskazany adres mailowy. Po wprowadzeniu danych należy wybrać przycisk Dalej.

Krok 7 - Podsumowanie

Na ekranie zostanie wyświetlone okno Podsumowanie zawierające wszystkie dane dotyczące podmiotu zgłaszającego pełnomocnictwo, mocodawcy i pełnomocnika. Po sprawdzeniu danych należy wybrać przycisk Dalej.

Krok 8 – Dane identyfikacyjne

Pojawi się okno Podpis z sekcją DANE IDENTYFIKACYJNE ZAWARTE W PODPISIE NA PORTALU PODATKOWYM. W wyświetlonym oknie należy wybrać przycisk Wyślij.

Krok 9 - Zapisanie pełnomocnictwa

Na ekranie zostanie wyświetlone okno z informacją:

Zamierzasz przedłożyć zgłoszenie pełnomocnictwa ogólnego PPO-1/OPO-1. Aby kontynuować, podaj ponownie swoje hasło do profilu w Portalu Podatkowym.

Po wpisaniu hasła należy wybrać przycisk Ok.

Krok 10 - Potwierdzenie zapisania złożonego pełnomocnictwa ogólnego

Na ekranie zostanie wyświetlone okno zawierające następującą informację:

Pomyślnie przedłożono zgłoszenie pełnomocnictwa ogólnego PPO-1/OPO-1.

Przedłożenie zgłoszenia nie jest równoznaczne z dokonaniem wpisu w Centralnym Rejestrze Pełnomocnictw Ogólnych.

Status zgłoszenia można sprawdzić w zakładce dokumenty na portalu. Po przetworzeniu zgłoszenia przez Administrację Podatkową, nowy status zgłoszenia zostanie przesłany na właściwy adres e-mail.

Informację należy potwierdzić przyciskiem Ok.

Krok 11 - Lista pełnomocnictw ogólnych

W celu sprawdzenia złożonego pełnomocnictwa, które zostało zapisane w Centralnym Rejestrze Pełnomocnictw Ogólnych, należy w profilu podatnika przejść do zakładki PEŁNOMOCNICTWA, a następnie do podzakładki OGÓLNE. W sekcji PEŁNOMOCNICTWA – PEŁNOMOCNICTWA OGÓLNE pojawi się zapisane pełnomocnictwo ogólne.

Ministerstwo Finansów informuje, że podczas zgłaszania, zmiany, odwołania lub wypowiedzenia pełnomocnictwa ogólnego użytkownik musi pamiętać o następujących zasadach ogólnych:

- Uzupełniając poszczególne rubryki należy pamiętać o zastosowaniu reguł dotyczących wymagalności pól.

- Przy wprowadzaniu numeru PESEL/NIP należy pamiętać o kontroli poprawności cyfry kontrolnej.

- Przy wprowadzaniu daty urodzenia należy zweryfikować poprawność formatu daty (DD-MM-RRRR), zgodność kalendarzową oraz sprawdzić, czy nie jest datą z przyszłości.

- Przy wprowadzaniu daty Ważne do należy zweryfikować poprawność formatu daty (DD-MM-RRRR), zgodność kalendarzową oraz sprawdzić, czy nie jest datą z przeszłości.

Więcej na ten temat (w tym także instrukcja składania zmiany, wypowiedzenia i odwołania pełnomocnictwa ogólnego): Instrukcja dla Użytkownika komponentu Portal Podatkowy – CRPO

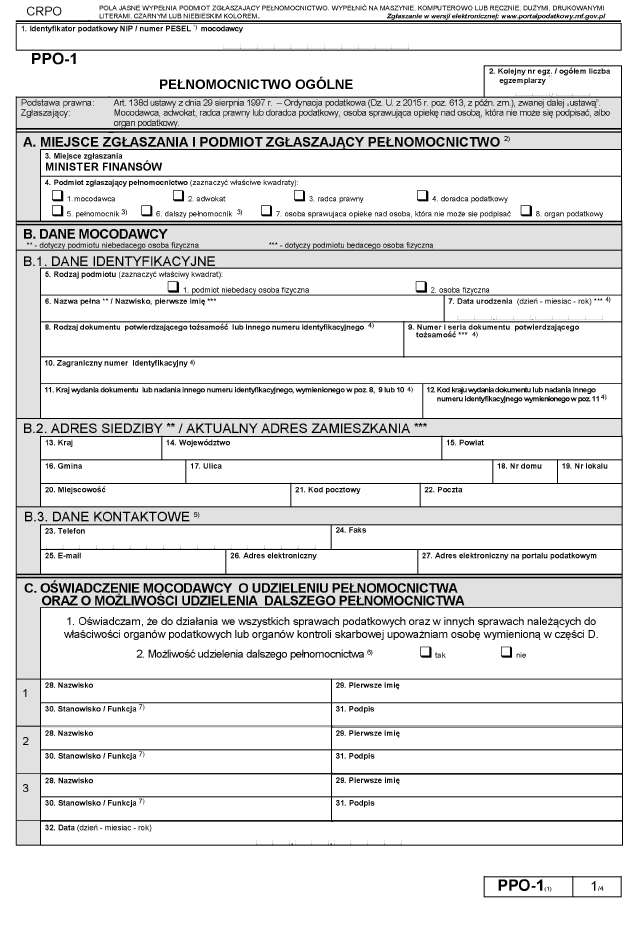

PPO-1 w formie pisemnej

Tak jak wspomniano wyżej, jeżeli z powodów technicznych leżących po stronie Portalu Podatkowego Ministerstwa Finansów lub CRPO nie można złożyć pełnomocnictwa elektronicznie (to rzadkie przypadki ale się zdarzają) – trzeba złożyć wypełniony druk PPO-1 do Ministra Finansów w formie pisemnej.

Zasadą w prawie wszystkich drukach podatkowych jest, że:

- pola jasne wypełnia podatnik,

- pola ciemne wypełnia urząd.

Druk należy wypełnić się na maszynie, komputerowo lub ręcznie, dużymi, drukowanymi literami, czarnym lub niebieskim kolorem.

W poz. 1 trzeba wpisać NIP lub PESEL podatnika.

W poz. 2 trzeba wpisać kolejny nr egzemplarza pełnomocnictwa / ogółem liczba egzemplarzy.

Pozycję tę wypełnia się w przypadku zgłoszenia więcej niż jednego egzemplarza druku PPO-1 dla jednego pełnomocnictwa ogólnego, jeśli z przyczyn technicznych nie jest możliwe złożenie formularza PPO-1 w formie dokumentu elektronicznego (art. 138d § 3 zdanie drugie Ordynacji podatkowej).

W poz. 4 trzeba określić (poprzez zaznaczenie właściwego kwadratu) podmiot zgłaszający pełnomocnictwo.

Pełnomocnik/dalszy pełnomocnik będący adwokatem, radcą prawnym lub doradcą podatkowym zaznacza w poz. 4 odpowiednio kwadrat nr 2-4 oraz 5/6.

Trzeba pamiętać, że na formularzu PPO-1 może być zgłoszone także dalsze pełnomocnictwo ogólne (tj. udzielone nie przez mocodawcę, a pełnomocnika ogólnego).

W części B (poz. 5-27) trzeba dokładnie wpisać wszystkie wymagane dane mocodawcy. Przy czym pozycje 7-12 wypełnia się w przypadku nierezydenta (podmiotu mającego rezydencję podatkową poza Polską) nieposiadającego identyfikatora podatkowego.

Wypełnienie części B.3 (dane kontaktowe – nr telefonu, faksu, adres e-mail) nie jest obowiązkowe. Adres elektroniczny oznacza tu adres w systemie teleinformatycznym (np. ePUAP) wykorzystywanym przez organ podatkowy.

Część C zawiera oświadczenie mocodawcy o udzieleniu pełnomocnictwa osobie wymienionej w części D. Ponadto można ale nie jest to konieczne obowiązkowe złożyć w tym miejscu oświadczenie (poprzez zaznaczenie kwadratu „tak”) o możliwości udzielenia przez pełnomocnika dalszego pełnomocnictwa ogólnego.

W części C (poz. 28-32) jest miejsce na wpisanie danych i podpisów trzech mocodawców lub trzech osób działających w imieniu mocodawcy i ich funkcji. Poz. 30 wypełnia się, gdy pełnomocnictwo jest udzielane przez osobę prawną lub jednostkę organizacyjną niemającą osobowości prawnej. W przypadku reprezentacji wieloosobowej (powyżej 3 osób), pozostałych uprawnionych do reprezentowania i ustanowienia pełnomocnika należy wymienić w dodatkowym formularzu PPO-1.

W poz. 32 trzeba wpisać datę udzielenia pełnomocnictwa.

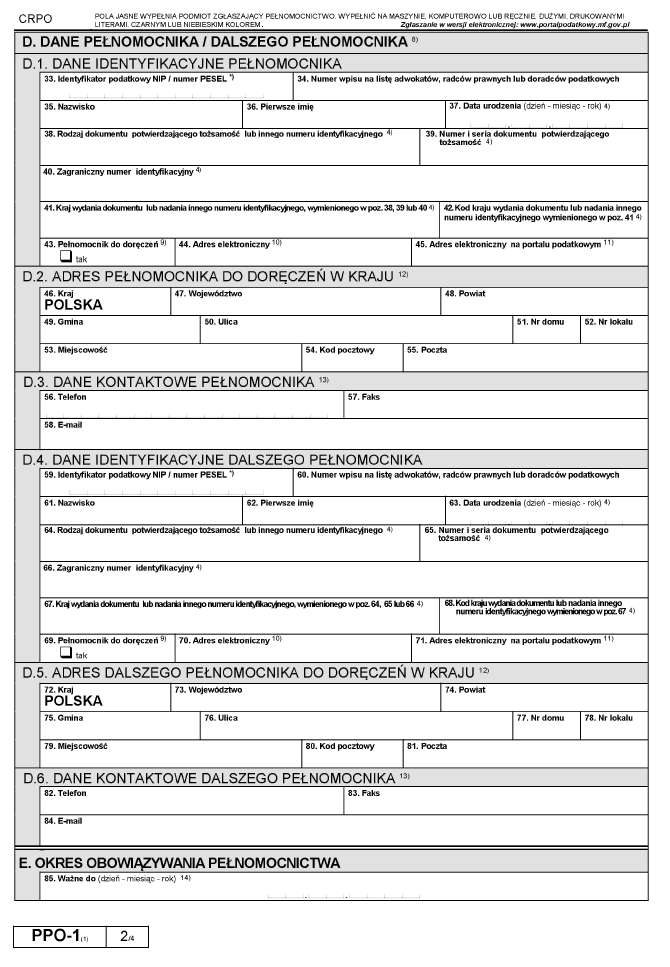

W części D (poz. 33-84) jest miejsce na wpisanie danych identyfikacyjnych, adresu i danych kontaktowych pełnomocnika, a także dalszego pełnomocnika, jeżeli został ustanowiony. W przypadku zgłoszenia na formularzu dalszego pełnomocnictwa należy wypełnić także części D.1-D.3

Przy czym pozycje 37-42 i 63-68 wypełnia się w przypadku nierezydenta (podmiotu mającego rezydencję podatkową poza Polską) nieposiadającego identyfikatora podatkowego.

Ustanawiając więcej niż jednego pełnomocnika o tym samym zakresie działania (więcej niż jednego pełnomocnika ogólnego) lub ustanawiając pełnomocnika ogólnego oraz szczególnego w tej samej sprawie, strona wskazuje organowi jednego z nich jako pełnomocnika do doręczeń (art. 138g Ordynacji podatkowej). Wskazanie pełnomocnika do doręczeń następuje przez zaznaczenie kwadratu w poz. 43 i ew. dodatkowo w poz. 69.

Wypełnienie poz. 44/70 jest obowiązkowe w przypadku zgłoszenia pełnomocnika (dalszego pełnomocnika) będącego adwokatem, radcą prawnym lub doradcą podatkowym. Doręczanie pism pełnomocnikowi będącemu adwokatem, radcą prawnym lub doradcą podatkowym następuje za pomocą środków komunikacji elektronicznej albo w siedzibie organu podatkowego (art. 144 § 5 Ordynacji podatkowej).

Wypełnienie poz. 44/70 jest obowiązkowe w przypadku nierezydenta nieposiadającego identyfikatora podatkowego, jeśli nie wskazał w części D.2. /D.5. adresu do doręczeń w kraju (art. 145 § 2 i 2a Ordynacji podatkowej).

Wypełnienie poz. 44/70 przez mocodawcę, który zgłosił pełnomocnika ogólnego niebędącego adwokatem, radcą prawnym lub doradcą podatkowym oznacza wniesienie o doręczenie pełnomocnikowi (dalszemu pełnomocnikowi) pism za pomocą środków komunikacji elektronicznej (art. 144a § 1 pkt 2 Ordynacji podatkowej). Adres elektroniczny oznacza adres w systemie teleinformatycznym (np. ePUAP) wykorzystywanym przez organ podatkowy

Wskazywanie (w poz. 45 i ew. w poz. 71) adresu elektronicznego na Portalu Podatkowym nie jest obowiązkowe, z tym że z wykorzystaniem portalu podatkowego będą załatwiane sprawy określone w rozporządzeniu Ministra Finansów z dnia 28 grudnia 2015 r. w sprawie określenia rodzajów spraw, które mogą być załatwiane z wykorzystaniem portalu podatkowego (Dz. U. poz. 2287, z późn. zm.).

Wskazanie danych kontaktowych - nr telefonu, faksu, adres e-mail) – pełnomocnika lub dalszego pełnomocnika nie jest obowiązkowe.

W części E (poz. 85) trzeba wpisać datę, do której ma obowiązywać to pełnomocnictwo ogólne. Niewypełnienie poz. 85 oznacza udzielenie pełnomocnictwa bezterminowo.

Warto wiedzieć, że ustanowienie pełnomocnictwa ogólnego wywiera skutek od dnia wpływu do Centralnego Rejestru Pełnomocnictw Ogólnych (art. 138i § 1 Ordynacji podatkowej).

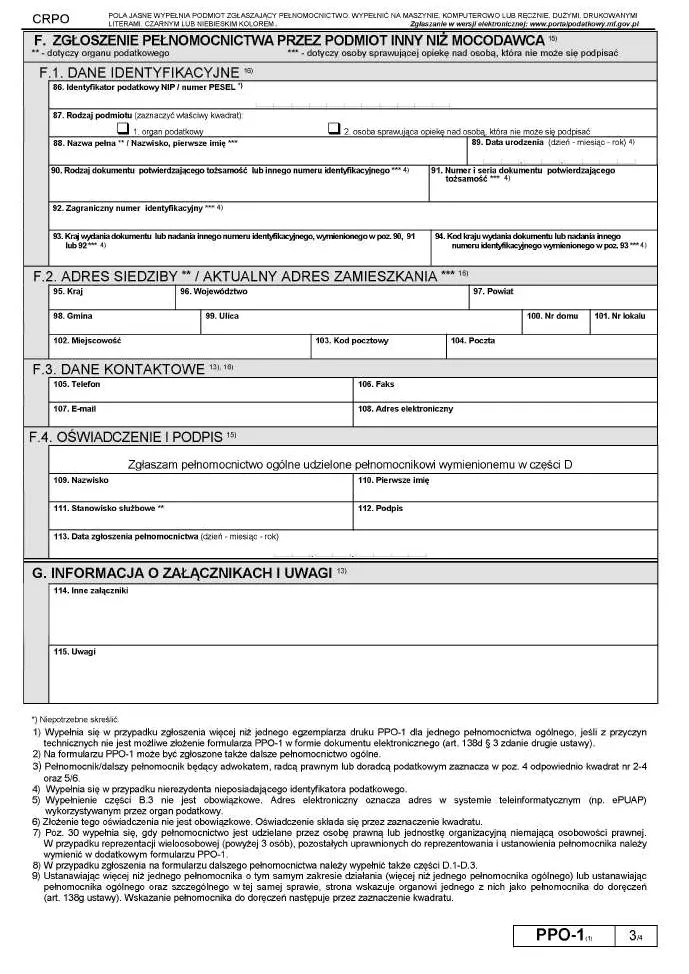

Część F wypełnia się w przypadku zgłoszenia pełnomocnictwa przez podmiot inny niż mocodawca tj. adwokat, radca prawny lub doradca podatkowy, osoba sprawująca opiekę nad osobą, która nie może się podpisać, albo organ podatkowy. Część F wypełnia także organ podatkowy, który zgłasza kuratora jako pełnomocnika ogólnego.

Część G wypełnia się tylko jeżeli dołącza się inne załączniki lub czyni jakieś dodatkowe uwagi – wypełnienie tej części nie jest obowiązkowe.

REKLAMA

REKLAMA