Nowe zasady rozliczania VAT od transakcji wewnątrzwspólnotowych

REKLAMA

REKLAMA

Celem projektu jest implementacja do polskiego porządku prawnego przepisów znowelizowanej Dyrektywy Rady 2006/112. Nowe przepisy zaczną obowiązywać od 1 stycznia 2020 r. Tego samego dnia zacznie obowiązywać kolejna zmiana (tym razem niewymagająca implementacji do prawa krajowego) wprowadzona Rozporządzeniem wykonawczym Rady 282/2011 (dalej: Rozporządzenie).

REKLAMA

REKLAMA

Quick fixes, czyli pakiet szybkich zmian naprawczych w podatku VAT jest jednym z elementów mających uporządkować zasady rozliczania transakcji transgranicznych do momentu przyjęcia ostatecznego systemu opodatkowania transakcji wewnątrzwspólnotowych.

Polecamy: Biuletyn VAT

Polecamy: VAT 2019. Komentarz

REKLAMA

Magazyny konsygnacyjne (call off stock)

Pierwsza z omawianych zmian dotyczy magazynów konsygnacyjnych. Warto przypomnieć, że są one wykorzystywane, gdy sprzedawca zamierza przenieść zapasy do magazynu nabywcy z innego państwa UE (konkretny nabywca odbiera je w dogodnym dla siebie momencie, a dostawca uzupełnia zapasy).

Aktualnie wewnątrz Unii Europejskiej obowiązują różne zasady w zakresie opodatkowania transakcji z wykorzystaniem magazynu konsygnacyjnego. Niektóre państwa posiadają regulacje dotyczące magazynów typu call-off stock (w Polsce pod nazwą magazynów konsygnacyjnych), inne takich regulacji w swoim ustawodawstwie nie posiadają. Od 2020 r. w każdym kraju członkowskim będzie możliwość zastosowania jednolitego uproszczenia dla tego typu transakcji (podobnego do funkcjonującego obecnie w Polsce).

Jedną z kluczowych zmian wynikających z projektu polskiej ustawy nowelizującej jest to, że towary przemieszczane do magazynu będą mogły być przeznaczone (oprócz działalności produkcyjnej lub usługowej prowadzonej przez nabywcę) także do działalności handlowej. Inna istotna zmiana dotyczy ram czasowych stosowania uproszczenia – ulegną one skróceniu do 12 miesięcy od momentu przybycia towarów do magazynu. Projekt ustawy zakłada także wprowadzenie nowego rodzaju informacji podsumowującej, w której rejestrowane będzie przemieszczenie towarów.

Transakcje łańcuchowe

Projekt ustawy zakłada również wprowadzenie zmian w zakresie dostawy towarów w ramach tzw. transakcji łańcuchowych. Tego typu transakcje charakteryzują się tym, że w dostawie towaru biorą udział co najmniej trzy podmioty, natomiast towar jest transportowany lub wysyłany od pierwszego do ostatniego w kolejności nabywcy. W takiej transakcji wysyłka lub transport towaru mogą być przyporządkowane tylko jednej dostawie towarów. W praktyce pojawiają się jednak wątpliwości, którą dostawę towarów należy traktować jako tzw. dostawę ruchomą. Przyporządkowanie transportu towarów ma istotne znaczenie, gdyż od tego zależy miejsce świadczenia dla każdej z dostaw w łańcuchu i skutki podatkowe dla podmiotów dokonujących dostaw. Obecnie pod uwagę bierze się to, kto organizuje transport jakie są warunki Incoterms oraz kiedy i na kogo przechodzi prawo do rozporządzania towarem jak właściciel (inne zasady obowiązują jeśli transport organizuje pierwszy podmiot, inne jak pośrednik, a jeszcze inne jak podmiot trzeci). Warto zauważyć, że obecne regulacje są przedmiotem licznych wątpliwości interpretacyjnych, narażając uczestników obrotu na konkretne ryzyka podatkowe, a także na sankcje w Polsce i innych krajach UE.

Z projektu ustawy wynika, że decydujące znaczenie dla przypisania transakcji ruchomej będzie miała rola podmiotu pośredniczącego (rozumianego w myśl nowych przepisów jako innego niż pierwszy w kolejności, dostawcę towarów, który wysyła lub transportuje towar samodzielnie albo za pośrednictwem osoby trzeciej działającej na jego rzecz).

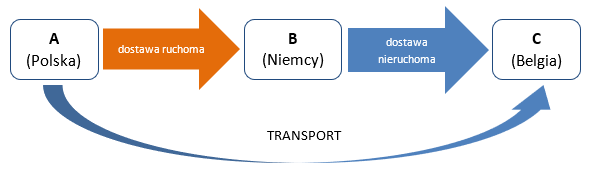

Transakcją ruchomą (czyli WDT objętą stawką 0%) będzie pierwsza dostawa realizowana na rzecz pośrednika z UE – zgodnie z poniższym obrazkiem.

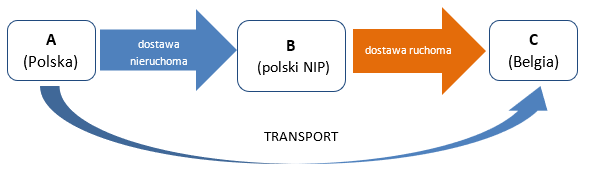

Jedyny wyjątek dotyczy sytuacji, w której dostawca i pośrednik posługują się numerem VAT z tego samego kraju – w takim przypadku dopiero dostawa dokonana przez podmiot pośredniczący powinna stanowić WDT, zgodnie z poniższym obrazkiem.

Projekt ustawy nie precyzuje jednak, co w sytuacji, gdy w transakcjach uczestniczy większa liczba podmiotów. Zgodnie z uzasadnieniem w takim przypadku „pośredniczącym” może być zarówno drugi, jak i trzeci podmiot w łańcuchu - zaś dla określenia, który z nich rzeczywiście będzie tym podmiotem, należy odwołać się do łączących strony umów.

Istotnym problemem może się okazać fakt, że omawiane zmiany nie dotyczą transakcji łańcuchowych obejmujących import i eksport towarów. Znowelizowane przepisy odnoszą się tylko do dostawy między kontrahentami z UE. W praktyce funkcjonować będą różne sposoby opodatkowania podobnych transakcji, w zależności od tego jakie podmioty biorą w niej udział.

Wewnątrzwspólnotowa dostawa towarów

Projekt ustawy wprowadza nowe przesłanki materialne, od których spełnienia zależy możliwość zastosowania stawki 0% dla wewnątrzwspólnotowej dostawy towarów. Jedną z nich będzie podanie dostawcy towarów przez nabywcę właściwego i ważnego numeru identyfikacyjnego dla transakcji wewnątrzwspólnotowych. Obecne przepisy ustawy o VAT przewidują co prawda obowiązek posiadania przez nabywcę ważnego numeru identyfikacyjnego, nadanego mu przez państwo członkowskie inne niż państwo rozpoczęcia wysyłki, niemniej jednak wymóg ten (zgodnie z wykładnią prezentowaną przez TSUE) stanowi wyłącznie przesłankę formalną. Brak spełnienia przesłanki formalnej nie pozwala kwestionować zasadności zastosowania stawki 0%.

Ponadto, aby możliwe było zastosowanie 0% stawki podatku, projektowane przepisy wprowadzają warunek złożenia przez dostawcę prawidłowej informacji podsumowującej.

Warto także wskazać na zmiany wprowadzane przez Rozporządzenie. Od 1 stycznia 2020 r. w przepisach dotyczących WDT pojawi się instytucja domniemania wywiezienia towaru pozwalająca uznać, że towary będące przedmiotem WDT zostały wywiezione do innego państwa członkowskiego.

Domniemanie to będzie miało zastosowanie w następujących przypadkach:

- w przypadku wywozu towarów przez osobę trzecią działającą na rzecz dostawcy, sprzedawca musi posiadać co najmniej dwa niesprzeczne ze sobą dokumenty (np. CMR i faktura od przewoźnika towaru), które zostały wydane przez dwa niezależne od siebie podmioty, a także niezależne od sprzedawcy i od nabywcy, albo posiadać jakikolwiek pojedynczy dowód, o którym mowa powyżej, wraz z jakimikolwiek pojedynczymi niebędącymi ze sobą w sprzeczności dowodami (przykładowo polisa ubezpieczeniow, potwierdzającymi wysyłkę lub transport, które zostały wydane przez dwie różne strony, które są niezależne od siebie nawzajem, a także niezależne od sprzedawcy i od nabywcy;

- w przypadku posiadania przez sprzedawcę pisemnego oświadczenia nabywcy potwierdzającego, że towary zostały wywiezione do innego państwa członkowskiego (wskazanie tego państwa również jest obowiązkowe) przez tego nabywcę lub osobę trzecią działającą w jego imieniu;

- w przypadku wywozu towaru przez osobę trzecią, sprzedawca musi posiadać co najmniej dwa niesprzeczne ze sobą dokumenty (np. CMR i faktura od przewoźnika towaru), które zostały wydane przez dwa niezależne od siebie podmioty, a także niezależne od sprzedawcy i od nabywcy, lub posiadać jakikolwiek pojedynczy dowód (przykładowo CMR), wraz z jakimikolwiek pojedynczymi niebędącymi ze sobą w sprzeczności dowodami (przykładowo polisa ubezpieczeniowa), potwierdzającymi wysyłkę lub transport, które zostały wydane przez dwie różne strony, które są niezależne od siebie nawzajem, a także niezależne od sprzedawcy i od nabywcy.

W myśl nowych przepisów organy podatkowe będą mogły obalić powyższe domniemanie np. w toku kontroli podatkowej stwierdzając, że towar znajduje się w dalszym ciągu na terytorium kraju. Konsekwencją obalenia domniemania będzie brak możliwości zastosowania stawki 0%. Co jednak istotne – w uzasadnieniu do projektu ustawy nowelizującej (Rozporządzenie nie wymaga implementacji jednak projektodawca zdecydował się omówić wprowadzane zmiany w uzasadnieniu do analizowanego powyżej projektu ustawy) wskazano, że to organ podatkowy będzie musiał udowodnić, że wywóz nie nastąpił.

Zdaniem autora niespełnienie powyższych warunków nie oznacza automatycznie, że stawka 0% nie będzie miała zastosowania dla WDT (co zresztą potwierdzają autorzy projektu w uzasadnieniu, o którym mowa wyżej). Warto zauważyć, że Rozporządzenie wprowadza nową instytucję – domniemanie wywiezienia towaru, natomiast nie ingeruje bezpośrednio w obecnie obowiązujące warunki zwolnienia dla transakcji WDT określone w polskiej ustawie o VAT. Innymi słowy - krajowe przepisy w tym zakresie nie zostaną uchylone. To oznacza, że w przypadku niespełnienia warunków domniemania dostawca będzie mógł udowodnić w inny sposób, zgodnie z przepisami ustawy o VAT, że warunki zastosowania stawki 0% zostały spełnione.

Podsumowanie

Bez wątpienia wszystkich podatników dokonujących transakcji międzynarodowych czekają bardzo poważne zmiany. Pozytywnie należy ocenić objęcie procedurą magazynów konsygnacyjnych towarów przeznaczonych na cele handlowe oraz wprowadzenie zagranicznych magazynów tego typu.

W przypadku transakcji łańcuchowych, korzystną zmianą jest wprowadzenie dwóch prostych zasad umożliwiających określenie, która transakcja jest dostawą ruchomą. Niestety, uproszczenia będą dotyczyły wyłącznie (prostych) transakcji unijnych, w których będą brały udział jedynie trzy podmioty. To oznacza konieczność dokonywania odrębnej analizy każdej transakcji, w której uczestniczy większa liczba podmiotów.

Zmiany w dokumentowaniu WDT oznaczają, że podatnicy będą musieli dodatkowo pilnować poprawności złożenia informacji podsumowującej. Do tego, chcąc zastosować stawkę 0% przy WDT trzeba będzie zwrócić większą uwagę na kwestię numerów rejestracyjnych swoich kontrahentów.

Chcąc odpowiednio przygotować się na nadchodzące zmiany już dzisiaj należy dokonać przeglądu obecnie funkcjonujących zasad, w szczególności w zakresie stosowanych uproszczeń dla magazynów konsygnacyjnych, sposobu dokumentacji transakcji łańcuchowych jak i przyjętych zasad opodatkowania transakcji wewnątrzunijnych. Biorąc natomiast pod uwagę fakt, że celem omawianych zmian jest szybkie (tymczasowe) naprawienie systemu VAT musimy być przygotowani na prawdziwą rewolucję, która zgodnie z zapowiedziami Komisji Europejskiej nadejdzie już w 2023 roku.

Piotr Adamski, konsultant ds. podatków

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA