Korekta deklaracji VAT - powstanie zaległości podatkowej i nadpłaty

REKLAMA

REKLAMA

Podatnik powinien złożyć korektę deklaracji VAT-7 za luty i za marzec 2019 r. wraz z wnioskiem o stwierdzenie nadpłaty VAT za marzec 2019 r. Podatnik generalnie nie jest zobowiązany do składania w urzędzie skarbowym pisma o zaliczenie nadpłaty na poczet powstałej zaległości podatkowej. Nadpłata zostanie zaliczona przez organ z urzędu na poczet zaległości.

REKLAMA

REKLAMA

Jakie obowiązki ciążą na podatniku, gdy w wyniku korekty deklaracji VAT powstanie zaległość i nadpłata

W związku z prowadzoną działalnością gospodarczą po stronie podatnika może powstać zaległość podatkowa lub nadpłata w VAT. Pojęcia te definiuje Ordynacja podatkowa. Zaległością podatkową jest podatek niezapłacony w terminie płatności. Tym samym w przypadku podatku od towarów i usług rozliczanego w deklaracji VAT-7 zaległość podatkowa wystąpi w sytuacji, gdy podatnik uiści VAT w wysokości niższej niż powinien.

Za nadpłatę uważa się m.in. kwotę nadpłaconego lub nienależnie zapłaconego podatku.

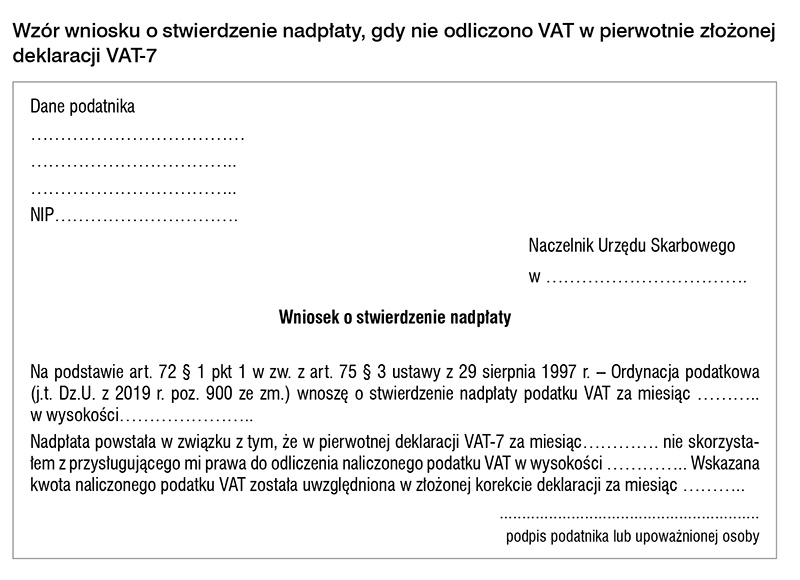

Przepisy Ordynacji podatkowej oprócz definicji nadpłaty wskazują również datę jej powstania. Nadpłata zasadniczo powstanie w dniu, w którym podatnik zapłacił VAT w wysokości wyższej niż należna. W takiej sytuacji podatnik powinien wystąpić do organu z wnioskiem o stwierdzenie nadpłaty oraz równocześnie złożyć korektę deklaracji VAT-7.

REKLAMA

Polecamy: Najnowsze zmiany w VAT. Sprawdź!

Polecamy: Praktyczny przewodnik po zmianach w VAT. Sprawdź!

Jeżeli w analizowanej sprawie podatnik wykazał podatek naliczony w niewłaściwej deklaracji VAT-7, w związku z czym za luty 2019 r. powstała zaległość podatkowa, natomiast za marzec 2019 r. wystąpiła nadpłata VAT, to powinien złożyć korekty deklaracji VAT-7. Wraz z korektą deklaracji za marzec 2019 r. powinien złożyć wniosek o stwierdzenie nadpłaty. Ponieważ zarówno pierwotne deklaracje VAT-7, jak i ich korekty składamy w formie elektronicznej, wniosek należy wysłać lub złożyć w urzędzie skarbowym odrębnie.

Jeżeli prawidłowość skorygowanej deklaracji VAT-7 nie będzie budzić wątpliwości, organ podatkowyzwraca nadpłatę bez wydawania decyzji stwierdzającej nadpłatę. W takim przypadku korekta deklaracji VAT-7 wywołuje określone skutki prawne.

Polecamy: Biuletyn VAT

Polecamy: VAT 2019. Komentarz

Należy przy tym pamiętać, że w analizowanej sprawie wraz z powstaniem nadpłaty podatku za marzec 2019 r. równocześnie po stronie podatnika powstanie zaległość podatkowa za luty 2019 r. W związku z tym potencjalna nadpłata zasadniczo nie zostanie zwrócona podatnikowi. Jak bowiem wynika z przepisów Ordynacji podatkowej, nadpłaty wraz z ich oprocentowaniem podlega zaliczeniu z urzędu na poczet:

- zaległości podatkowych wraz z odsetkami za zwłokę,

- odsetek za zwłokę od nieuregulowanych w terminie zaliczek na podatek,

- kosztów upomnienia oraz

- bieżących zobowiązań podatkowych.

W razie ich braku nadpłaty podlegają zwrotowi z urzędu, chyba że podatnik złoży wniosek o zaliczenie ich w całości lub w części na poczet przyszłych zobowiązań podatkowych.

W konsekwencji powstania zaległości podatkowej za luty 2019 r. oraz nadpłaty podatku za marzec 2019 r. nadpłata zostanie zaliczona przez organ z urzędu na poczet zaległości podatkowej. Organ, zaliczając nadpłatę, wyda postanowienie, na które służy zażalenie. Zaliczenie nastąpi z dniem powstania nadpłaty, czyli z dniem, gdy podatnik uiścił podatek w wysokości wyższej niż należna. Spowoduje to obowiązek zapłaty odsetek od zaległości podatkowych.

Przykład

Podatnik złożył korekty deklaracji VAT-7 za luty i marzec 2019 r. W ich wyniku za luty 2019 r. powstała zaległość podatkowa w wysokości 2300 zł, natomiast za marzec - nadpłata w tej samej wysokości. Wraz z korektami deklaracji podatnik złożył wniosek o stwierdzenie nadpłaty za marzec 2019 r. Organ podatkowy w związku z powstałą zaległością zaliczył powstałą nadpłatę na jej poczet z dniem 25 kwietnia (dzień zapłaty nadpłaconego podatku). Ponieważ po stronie podatnika powstała zaległość podatkowa, to będzie zobowiązany do zapłaty odsetek od tej zaległości za okres od 26 marca do 25 kwietnia.

Należy również wskazać, że w przypadku złożenia korekt deklaracji VAT-7 podatnik będzie zobowiązany do złożenia korekt plików JPK_VAT.

Podstawa prawna:

-

art. 51 § 1, art. 72 § 1, art. 73 § 1, art. 74a, art. 75 § 3 i 4, art. 76 § 1, art. 76a § 1 i 2 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2019 r. poz. 900; ost.zm. Dz.U. z 2019 r. poz. 1018

Adrian Błaszkiewicz, ekspert w zakresie VAT

REKLAMA

REKLAMA