Jak uchronić się przed skutkami uczestnictwa w oszustwach VAT

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Kto chce odliczyć VAT z faktury, powinien domagać się od kontrahenta oświadczenia, że nie jest oszustem. Najlepiej też wystąpić o wykaz numerów seryjnych towarów i je sprawdzić

Na takie m.in. wymogi dochowania należytej staranności wskazał wiceminister finansów Paweł Cybulski w odpowiedzi na interpelację poselską (nr 14059).

Wytyczne pokazują, że tworzy je ktoś, kto nie miał do czynienia z prowadzeniem działalności gospodarczej – komentują eksperci.

REKLAMA

Lista przesłanek

Według wiceministra spełnienie wskazanych przez resort przesłanek może uchronić podatnika przed skutkami uczestnictwa w oszustwach VAT. Najpoważniejszym jest pozbawienie prawa do odliczenia podatku naliczonego, wynikającego z otrzymanej faktury.

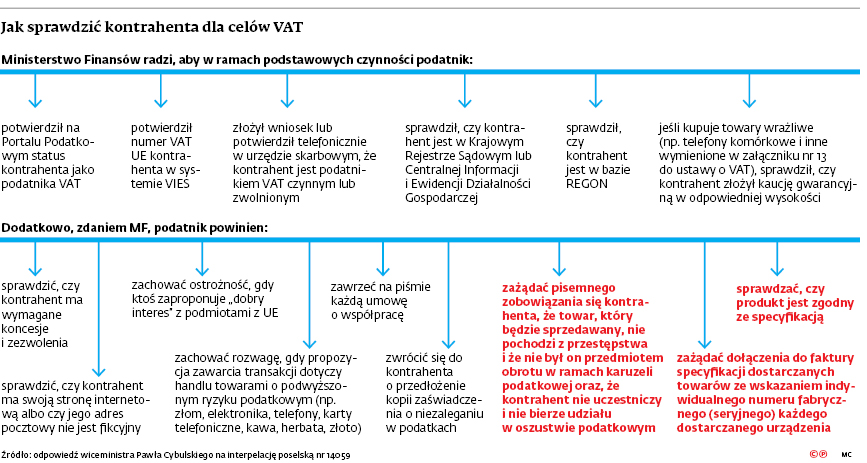

Paweł Cybulski podzielił przesłanki dochowania należytej staranności na podstawowe i dodatkowe (patrz infografika). Jedne i drugie mają uchronić uczciwego przedsiębiorcę przed tym, aby nie stał się uczestnikiem oszukańczego procederu w VAT. Część z nich nie jest zaskoczeniem – Ministerstwo Finansów już wcześniej wielokrotnie je wskazywało (np. czy kontrahent jest zarejestrowanym podatnikiem VAT, czy posiada wpis w ewidencji działalności gospodarczej lub w Krajowym Rejestrze Sądowym, czy ma numer REGON).

Kontrowersyjne wytyczne

Zaskoczeniem dla ekspertów są natomiast dwie nowe przesłanki, o których fiskus wcześniej nie informował. Pierwsza to żądanie od kontrahentów oświadczeń, że sprzedawany towar nie pochodzi z przestępstwa i nie był przedmiotem obrotu w ramach karuzeli podatkowej, a dostawca nie bierze udziału w oszustwie podatkowym.

Przesłanka druga to żądanie od kontrahentów specyfikacji dostarczanych towarów wraz z numerem fabrycznym (seryjnym) każdego urządzenia. Taka specyfikacja powinna zostać dołączona do faktury, ale podatnik powinien sprawdzić, czy otrzymany produkt jest faktycznie z nią zgodny.

Wbrew standardom

– Wymaganie oświadczenia od kontrahenta, że nie jest oszustem, jest niepoważne. Taka prośba może obrazić uczciwych kontrahentów – komentuje Jerzy Martini, doradca podatkowy i partner w kancelarii Martini i Wspólnicy. W jego przekonaniu Ministerstwo Finansów nie może wprowadzać wymagań, które na danym rynku wykraczają poza przyjętą praktykę i biznesowe standardy.

Tego samego zdania jest Tomasz Michalik, doradca podatkowy i partner w MDDP. Przypomina, że Trybunał Sprawiedliwości UE wielokrotnie orzekał (np. w sprawie Stehcemp C-277/14), iż nie można żądać od podatnika czynności wykraczających poza pewien standard przyjęty w biznesie.

– Żądanie pisemnego potwierdzenia (minister posługuje się wręcz sformułowaniem „zobowiązania”) dostawcy, że towar nie pochodził z przestępstwa, jest działaniem wykraczającym poza standard – ocenia Tomasz Michalik.

Polecamy książkę: VAT 2017. Komentarz

Obaj eksperci zwracają ponadto uwagę na nieskuteczność takich oświadczeń. Oszust wyda je każdemu, stawiając podpis i pieczęć. Złożenie takiego oświadczenia nic go przecież nie kosztuje, twierdzą.

Ich zdaniem nie warto tworzyć rozwiązań sztucznych, które nie przyniosą żadnych pożądanych efektów z punktu widzenia interesów Skarbu Państwa.

Nierealna weryfikacja

W ocenie Jerzego Martiniego nierealne jest też wymaganie od wszystkich odbiorców, aby weryfikowali numery seryjne kupowanych towarów. Ekspert podkreśla, że spełnienie takiego wymogu zależy przede wszystkim od branży.

– Jeżeli przedsiębiorca kupuje sześć drogich specjalistycznych maszyn, to zapewne je sprawdzi. Ale przy zakupie 6 tys. telefonów komórkowych raczej nie będzie to możliwe – mówi doradca.

I tak nie uchroni

Ponadto – jak zauważa Michał Rodak, ekspert z Grant Thornton – spełnienie nawet wszystkich warunków opisanych w odpowiedzi na interpelację nie daje podatnikowi ochrony.

Wiceminister wyraźnie bowiem wskazał w odpowiedzi na interpelację, że samo zweryfikowanie kontrahenta w rejestrach będzie świadczyć jedynie o tym, że podatnik wykazał chęć dochowania należytej staranności. Ale nie że jej dochował.

Sprawdź: INFORLEX SUPERPREMIUM

Ponadto MF dopiero opracowuje listy przesłanek należytej staranności. Na razie zebrało uwagi od zainteresowanych podmiotów.

Wbrew TSUE

Jerzy Martini zwraca uwagę na to, że polski fiskus w patologiczny sposób podchodzi do należytej staranności. Wykorzystuje jej niedochowanie jako pretekst, żeby zakwestionować zwrot podatku.

– Takie postępowanie jest nieprawidłowe. Warunkiem zatrzymania podatku powinno być to, czy podatnik w ogóle mógł wiedzieć, że uczestniczy w przestępstwie – komentuje Jerzy Martini. Wskazuje na wyroki Trybunału Sprawiedliwości UE, z których wynika, że fiskus nie może odmówić odliczenia, jeżeli podatnik obiektywnie nie mógł stwierdzić, że kontrahent jest oszustem.

Ekspert zwraca uwagę na to, że często nie może tego stwierdzić sam organ. Najpierw zwraca podatek, a dopiero po latach kwestionuje zwrot – wtedy, gdy wykryje karuzelę podatkową. – To oznacza, że dopiero pełny obraz transakcji i wykorzystywane przez organy narzędzia pozwalają ujawnić oszustwo. Podatnik nie ma do nich dostępu. Może tylko wykonać działania standardowe w swojej branży – tłumaczy Jerzy Martini.

Jego zdaniem tak długo jak przedsiębiorca działa zgodnie z kanonami danego rynku, nie można go oskarżyć o lekkomyślność ani nierzetelność w weryfikacji kontrahentów. ⒸⓅ

Łukasz Zalewski

Agnieszka Pokojska

REKLAMA

REKLAMA