Transakcje łańcuchowe

REKLAMA

REKLAMA

Zgodnie z art. 7 ust. 8 ustawy o podatku od towarów i usług (zwanej dalej ustawą o VAT) transakcje łańcuchowe jest to taki rodzaj transakcji, w której bierze udział kilku kontrahentów w taki sposób, że towar wysyłany jest bezpośrednio od ostatniego podmiotu do pierwszego. Zatem możemy powiedzieć, że jest to dostawa tego samego towaru, a każdy podmiot biorący udział w tej transakcji rozpoznaje dostawę tego towaru na rzecz kolejnego w "łańcuchu" podmiotu.

REKLAMA

REKLAMA

Transakcje łańcuchowe ze względu na rodzaj możemy podzielić na:

- krajowe - wszystkie podmioty są zlokalizowane na terytorium jednego państwa oraz towar jest przemieszczany w obrębie tego kraju;

- międzynarodowy - podmioty biorące udział w transakcji są zlokalizowane na terytorium dwóch lub więcej państw oraz towar jest przemieszczany pomiędzy tymi państwami.

PRZYKŁAD 1

REKLAMA

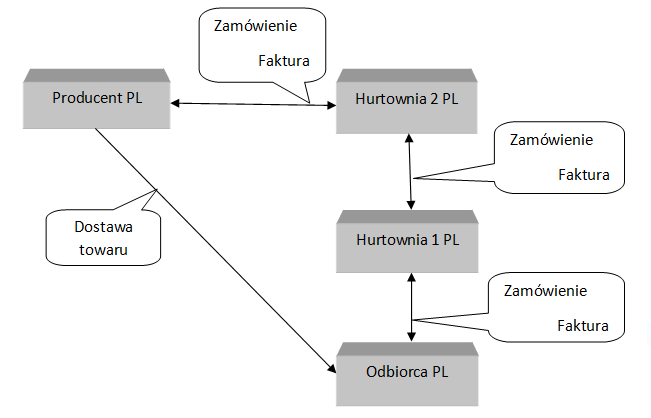

Schemat poniżej przedstawia krajową transakcję łańcuchową:

Odbiorca składa zamówienie w Hurtowni 1. Jednak nie posiada ona zamawianego towaru, zatem posiłkuje się zamówieniem w Hurtowni 2, która również nie posiada na stanie zamawianego towaru, a więc składa zamówienie bezpośrednio u Producenta. Producent organizuje transport i dostarcza zamawiany towar bezpośrednio do pierwszego podmiotu - Odbiorcy.

W powyższym przykładzie fizyczne wydanie towaru będzie pomiędzy Producentem a Odbiorcą. Natomiast na gruncie przepisów ustawy o VAT (art. 7 ust. 1) będziemy mieli trzy dostawy, ponieważ każdy z podmiotów w sensie prawnym dysponuje towarem jak właściciel, pomimo że nie posiada tego towaru fizycznie (z wyjątkiem Producenta i Odbiorcy). Zatem w takim przypadku każdy z dostawców jest zobowiązany do wystawienia faktury i do rozliczenia należnego podatku VAT, a każdy nabywca ma prawo do odliczenia podatku VAT naliczonego przy nabyciu towaru.

W przypadku transakcji łańcuchowych o charakterze międzynarodowym , gdy towar jest przemieszczany pomiędzy różnymi państwami ważne jest ustalenie, której dostawie należy przyporządkować transport towaru, czyli musimy prawidłowo określić tzw. transakcję ruchomą.

Art. 22 ust. 2 ustawy o VAT określa, że w przypadku gdy kilka podmiotów dokonuje dostawy tego samego towaru w taki sposób, że pierwszy z nich wydaje towar bezpośrednio ostatniemu w kolejności nabywcy to wysyłka lub transport tego towaru przyporządkowane są tylko jednej dostawie. Natomiast jeżeli towar jest wysyłany lub transportowany przez nabywcę, który w dalszej kolejności dokonuje dostawy tego towaru, to przyjmuje się, że transakcją ruchomą jest dostawa dokonana na rzecz tego nabywcy. Ruch towaru może zostać przypisany dostawie towaru dokonanej przez tego nabywcę tylko i wyłącznie w przypadku, gdy to wynika z warunków dostawy (INCOTERMS 2000, INCOTERMS 2010, RAFTD itp.).

Analizując dokumenty przewozowe musimy zatem określić, który podmiot ma największy wkład w organizację (zarówno od strony formalnej, jak i technicznej) wysyłki lub transportu towaru, czyli kto:

- poniesie w większej części lub całości koszty transportu i ubezpieczenia w drodze;

- jest odpowiedzialny za bezpieczne dostarczenie towaru do ostatniego w kolejności nabywcy;

- ma możliwość rozporządzania towarem w państwie startu.

Po przyporządkowaniu transakcji ruchomej odpowiedniej dostawie, pozostałe uznaje się za tzw. dostawy nieruchome. Zatem z art. 22 ust.3 ustawy o VAT wynika, że wszystkie dostawy poprzedzające transakcję ruchomą są opodatkowane w państwie rozpoczęcia transportu lub wysyłki, natomiast wszystkie dostawy następujące po transakcji ruchomej są opodatkowane w państwie zakończenia transportu lub wysyłki.

Polecamy: VAT 2018. Komentarz

Od ustalenia, której dostawie w łańcuchu należy przyporządkować fizyczny transport towaru będzie zależało, jak poszczególne podmioty będą zobowiązani rozliczyć podatek i której dostawie będzie można przyporządkować wewnątrzwspólnotową dostawę towarów (WDT) lub eksport towarów. Zatem wszystkie dostawy dokonane przed transakcją ruchomą będą miały charakter transakcji krajowej w państwie dostawy towaru. Wszystkie dostawy następujące po transakcji ruchomej będą miały charakter transakcji krajowej w państwie przeznaczenia towaru. Natomiast sama transakcja, której będzie przyporządkowany ruch towaru będzie miała cechy wewnątrzwspólnotowej dostawy lub eksportu oraz odpowiednio wewnątrzwspónotowego nabycia (WNT) lub importu towarów.

PRZYKŁAD 2

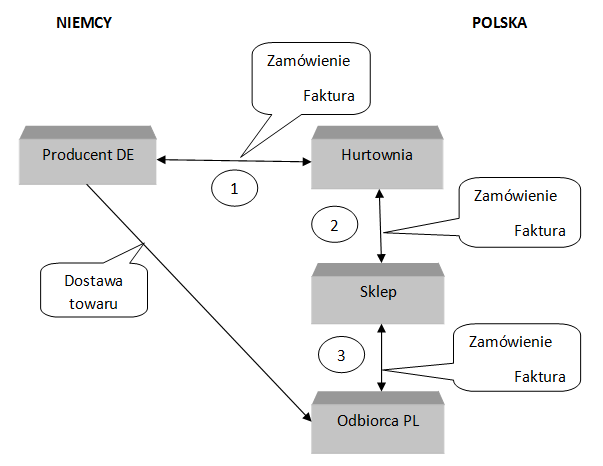

Schemat poniżej przedstawia międzynarodową transakcję łańcuchową, w której biorą udział kontrahenci zarejestrowani w dwóch różnych państwach.

Odbiorca znajdujący się i będący zarejestrowany w Polsce składa zamówienie Sklepie, również działającym na terenie Polski. Jednak nie posiada on zamawianego towaru, zatem posiłkuje się zamówieniem w Hurtowni (rejestracja w Polsce), która również nie posiada na stanie towaru, więc składa zamówienie bezpośrednio u Producenta. Zakład Producenta znajduje się na terenie Niemiec i również tam posiada on rejestrację. Zatem mamy trzy podmioty posługujące się NIPami z prefiksem PL oraz jeden z DE.

Towar jest transportowany bezpośrednio od Producenta z Niemiec do Odbiorcy w Polsce.

Przeanalizujmy kilka możliwych wariantów określenia transakcji ruchomej oraz rozliczenia przykładowej transakcji:

- Transakcja nr 1 jest transakcją ruchomą, natomiast transakcje 2 i 3 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem DE na Hurtownię PL, w rejestrach wykazuje ją jako WDT;

- Hurtownia PL rejestruje zakup towaru od Producenta DE jako WNT, wystawia krajową fakturę sprzedaży na Sklep PL;

- Sklep PL w rejestrach VAT wykazuje krajowy zakup towaru od Hurtowni PL oraz krajową sprzedaż na Odbiorcę PL;

- Odbiorca PL wykazuje krajowy zakup towaru od Sklepu PL.

- Transakcja nr 2 jest transakcją ruchomą, natomiast transakcje 1 i 3 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem DE na Hurtownię również z NIPem z DE, w rejestrach wykazuje ją jako sprzedaż krajową. Zatem Hurtownia z Polski ma obowiązek rejestracji dla celów podatku VAT na terenie Niemiec;

- Hurtownia DE rejestruje zakup towaru od Producenta DE jako zakup krajowy na terenie Niemiec oraz wystawia fakturę sprzedaży na Sklep PL i wykazuję ją jako WDT;

- Sklep PL w rejestrach VAT wykazuje transakcję WNT z Hurtownią DE oraz krajową sprzedaż na Odbiorcę PL;

- Odbiorca PL wykazuje krajowy zakup towaru od Sklepu PL.

- Transakcja nr 3 jest transakcją ruchomą, natomiast transakcje 1 i 2 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem DE na Hurtownię również z NIPem z DE, w rejestrach wykazuje ją jako sprzedaż krajową. Zatem Hurtownia z Polski ma obowiązek rejestracji dla celów podatku VAT na terenie Niemiec;

- Hurtownia DE rejestruje zakup towaru od Producenta DE jako zakup krajowy na terenie Niemiec oraz wystawia krajową fakturę sprzedaży na Sklep z NIPem z prefiksem DE. W tym przypadku również Sklep z Polski ma obowiązek rejestracji dla celów podatku VAT na terenie Niemiec;

- Sklep DE w rejestrach VAT wykazuje krajowy zakup towaru na terenie Niemiec z Hurtownią DE oraz wystawia fakturę sprzedaży na ostatniego w kolejności Odbiorcę PL i wykazuje ją jako WDT;

- Odbiorca PL wykazuje WNT jako zakup od Sklepu DE.

PRZYKŁAD 3

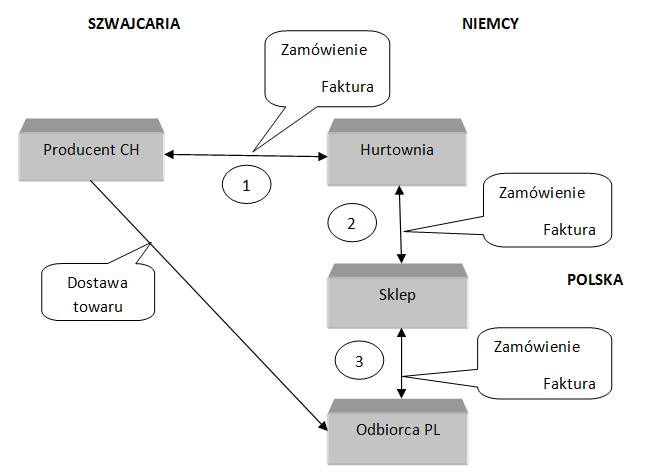

Spójrzmy na kolejny schemat przedstawiający międzynarodową transakcję łańcuchową, w której biorą udział kontrahenci zarejestrowani w trzech różnych państwach.

Odbiorca znajdujący się i będący zarejestrowany w Polsce składa zamówienie Sklepie, również działającym na terenie Polski. Jednak nie posiada on zamawianego towaru, zatem posiłkuje się zamówieniem w Hurtowni (rejestracja w Niemczech), która również nie posiada na stanie towaru, więc składa zamówienie bezpośrednio u Producenta. Zakład Producenta znajduje się na terenie Szwajcarii i również tam posiada on rejestrację. Zatem mamy dwa podmioty posługujące się NIPami z prefiksem PL, jeden z DE oraz jeden CH.

Towar jest transportowany bezpośrednio od Producenta ze Szwajcarii do Odbiorcy w Polsce.

Tak jak w poprzednim przykładzie przeanalizujmy kilka możliwych wariantów określenia transakcji ruchomej oraz rozliczenia przykładowej transakcji:

- Transakcja nr 1 jest transakcją ruchomą, natomiast transakcje 2 i 3 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem CH na Hurtownię znajdującą się na terenie Niemiec, jednak ze względu na to, że towar jedzie bezpośrednio do Polski Hurtownia ma obowiązek rejestracji w Polsce (faktura sprzedaży pomiędzy CH a PL), w rejestrach wykazuje ją jako eksport towaru;

- Hurtownia z Niemiec z NIPem PL rejestruje zakup towaru od Producenta CH jako import towarów oraz wystawia krajową fakturę sprzedaży na Sklep PL;

- Sklep PL w rejestrach VAT wykazuje krajowy zakup towaru od Hurtowni (NIP PL) oraz krajową sprzedaż na Odbiorcę PL;

- Odbiorca PL wykazuje krajowy zakup towaru od Sklepu PL.

- Transakcja nr 2 jest transakcją ruchomą, natomiast transakcje 1 i 3 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem CH na Hurtownię również z NIPem z CH, w rejestrach wykazuje ją jako sprzedaż krajową. Zatem Hurtownia z Niemiec ma obowiązek rejestracji dla celów podatku VAT na terenie Szwajcarii;

- Hurtownia CH rejestruje zakup towaru od Producenta CH jako zakup krajowy na terenie Szwajcarii oraz wystawia fakturę sprzedaży na Sklep PL i wykazuję ją jako eksport towaru;

- Sklep PL w rejestrach VAT wykazuje import towarów z Hurtownią z Niemiec zarejestrowaną w Szwajcarii oraz krajową sprzedaż na Odbiorcę PL;

- Odbiorca PL wykazuje krajowy zakup towaru od Sklepu PL.

- Transakcja nr 3 jest transakcją ruchomą, natomiast transakcje 1 i 2 są transakcjami nieruchomymi.

- Producent wystawia fakturę sprzedaży z NIPem z prefiksem CH na Hurtownię z Niemiec jednak z NIPem CH , w rejestrach wykazuje ją jako sprzedaż krajową. Jak poprzednio Hurtownia z Niemiec ma obowiązek rejestracji w Szwajcarii;

- Hurtownia CH rejestruje zakup towaru od Producenta CH jako zakup krajowy na terenie Szwajcarii oraz wystawia krajową fakturę sprzedaży na Sklep z NIPem z prefiksem CH. W tym przypadku również Sklep z Polski ma obowiązek rejestracji dla celów podatku VAT na terenie Szwajcarii;

- Sklep z prefiksem CH w rejestrach VAT wykazuje krajowy zakup towaru na terenie Szwajcarii z Hurtownią CH oraz wystawia fakturę sprzedaży na ostatniego w kolejności Odbiorcę PL i wykazuje ją jako eksport towaru;

- Odbiorca PL wykazuje import towaru jako zakup od Sklepu CH.

Podsumowując zatem do najważniejszych etapów prawidłowego określenia transakcji łańcuchowych należy:

- ustalenie przebiegu łańcucha (najlepiej graficznie),czyli ustalenie jakie kraje biorą udział w transakcji;

- ustalenie, czy w łańcuchu dochodzi do wysyłki lub transportu towaru oraz pomiędzy jakimi państwami;

- ustalenie transakcji ruchomej i przypisanie WDT-WNT lub eksport-import.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA