Likwidacja zwolnienia z VAT usług pomocniczych do usług ubezpieczeniowych i finansowych

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Na nowo trzeba będzie zdefiniować, które usługi mogą korzystać ze zwolnienia, takiego samego, jakim są objęte usługi ubezpieczeniowe i finansowe.

– Zastrzeżenia do nowelizacji zgłosiła m.in. Polska Izba Ubezpieczeń, wskazując, że ograniczy ona konkurencyjność ubezpieczycieli w stosunku do podmiotów zagranicznych, naruszy neutralność VAT i spowoduje wzrost cen usług ubezpieczeniowych – zauważa Łukasz Szczygieł, doradca podatkowy i starszy menedżer z Deloitte.

Problem nie dotyczy usług technicznych (administracyjnych, call center, swift), bo te już dziś są opodatkowane na podstawie przepisów krajowych. Nie powinien także odnosić się do usług pomocniczych w stosunku do ubezpieczeniowych – o tym, że w świetle unijnej dyrektywy są one opodatkowane, przesądził wyrok Trybunału Sprawiedliwości UE w polskiej sprawie Aspiro z 17 marca 2016 r. (sygn. C-40/15).

REKLAMA

Główny problem będzie ze zdefiniowaniem, co jest usługą pomocniczą do usług finansowych.

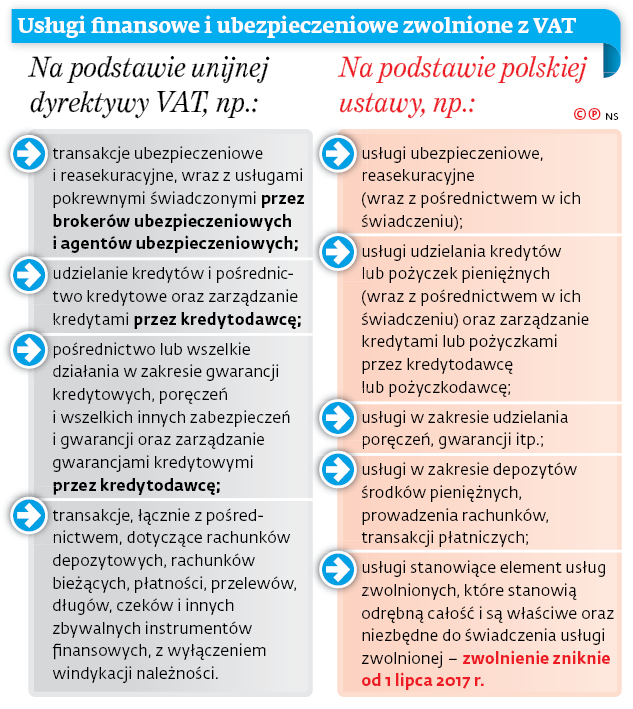

Szerzej niż w dyrektywie

Likwidacja dotychczasowego zwolnienia to skutek tzw. dużej nowelizacji ustawy o VAT z 1 grudnia 2016 r. (Dz.U. z 2016 r. poz. 2024 ). Dotychczasowe zwolnienia dla usług stanowiących element usługi ubezpieczeniowej i finansowej (które same stanowią odrębną całość i są właściwe oraz niezbędne do świadczenia usługi zwolnionej) nie miały bowiem podstawy w unijnej dyrektywie VAT. Polska wprowadziła takie regulacje (art. 43 ust. 13 i 14 ustawy o VAT) na podstawie propozycji Komisji Europejskiej, z której ta ostatecznie sama się wycofała.

Bezpośrednim motorem likwidacji zwolnienia był wyrok Trybunału Sprawiedliwości UE z 17 marca 2016 r. (sygn. C-40/15) w sprawie polskiej spółki Aspiro, świadczącej usługi likwidacji szkód na rzecz zakładu ubezpieczeń (np. ustalenie przyczyn i okoliczności powstania szkód, szacowanie wysokości szkód, organizacja pomocy w miejscu zdarzenia, holowanie pojazdów).

Z wyroku TSUE wynikało, że prawo unijne nie pozwala na taką preferencję, jaka wynika z polskich przepisów. Zwolnienie powinno dotyczyć jedynie ubezpieczycieli, agentów oraz brokerów ubezpieczeniowych. Natomiast likwidacja szkód świadczona przez takie firmy jak Aspiro powinna być objęta podstawową stawką podatku.

Od 1 lipca br. takie usługi będą już opodatkowane.

Zostanie chaos

Wykreślenie art. 43 ust. 13 z ustawy o VAT nie oznacza jednak, że wszystkie usługi pomocnicze zostaną automatycznie opodatkowane. Zapewniało o tym nawet samo Ministerstwo Finansów, które w uzasadnieniu do nowelizacji wyjaśniło, że ocena tego, czy dana usługa jest zwolniona z VAT, będzie oparta na zgodności z unijną dyrektywą oraz z tezami zawartymi w orzecznictwie TSUE.

Tyle że przepisy dyrektywy (art. 135 ust. 1) są ogólne (patrz: infografika) i nie do końca można z nich wywnioskować, które usługi są zwolnione, a które nie są.

Pomocnicze do finansowych

Chodzi np. o usługi zarządzania kartami kredytowymi czy obsługę procesu udzielania pożyczek. Usługi te kupują banki i firmy pożyczkowe od zewnętrznych podmiotów.

Składają się one z dwóch elementów: czynności ściśle związanych z usługą finansową (tj. np. przetwarzanie historii transakcji na rachunkach, kalkulacja odsetek, zarządzanie limitami kredytowymi) i czynności technicznych, wspierających (np. konfiguracja i usuwanie awarii systemu).

Polecamy książkę: VAT 2017. Komentarz

Dotychczas spory koncentrowały się na tym, czy zwolnienie z VAT obejmuje czynności techniczne. Fiskus i sądy zajmowały w tej sprawie stanowisko niekorzystne dla podatników. Uznawały, że takie czynności nie są objęte zwolnieniem, bo nie są właściwe dla świadczenia usług zwolnionych z VAT. Słowem, że mogą być świadczone w ramach każdej działalności, a nie tylko finansowej czy ubezpieczeniowej. Przykładem jeden z ostatnich wyroków NSA – z 7 czerwca 2017 r. (sygn. akt I FSK 932/16).

Kluczowe i niezbędne

Nie było natomiast sporu co do czynności ściśle związanych ze świadczeniem usług finansowych, kupowanych przez banki i firmy pożyczkowe od zewnętrznych firm. Przyjmowano bowiem, że są one zwolnione z VAT.

Nie wiadomo, czy zwolnienie to utrzyma się po wykreśleniu art. 43 ust. 13. Można się spodziewać, że fiskus spróbuje je ograniczyć, tak jak miało to miejsce w odniesieniu do usług pomocniczych do ubezpieczeniowych. A więc stwierdzi, że czynności ściśle związane z usługami finansowymi, świadczone przez zewnętrzne firmy, nie są objęte preferencją.

Łukasz Szczygieł z Deloitte wskazuje na nieliczne jak na razie interpretacje oparte o stan prawny, który zacznie obowiązywać dopiero od 1 lipca br. Wynika z nich, że fiskus będzie raczej prezentował bardzo wąską wykładnię zakresu zwolnienia.

Chodzi m.in. o interpretacje wydane przez dyrektora Krajowej Informacji Skarbowej 10 maja 2017 r. (nr 0461-ITPP1. 4512.177.2017.1.BS) i 5 maja 2017 r. (nr 0114-KDIP4.4012.23.2017. 1.MP). Pierwsza z nich dotyczyła usługi personalizacji kart płatniczych realizowanej przez spółkę na rzecz banków. Obecnie usługa ta jest zwolniona na podstawie art. 43 ust. 13 ustawy o VAT. Zdaniem fiskusa po zmianach usługa ta nie będzie już zwolniona z VAT, bo sama w sobie nie jest usługą finansową.

Identyczne stanowisko dyrektor KIS zajął w drugiej interpretacji. Dotyczyła ona spółki będącej agentem rozliczeniowym. Świadczone przez nią usługi obejmują m.in. wypłacanie gotówki za pomocą terminala POS oraz możliwość rozliczania płatności internetowych. Do lipca 2017 r. są one zwolnione z VAT (patrz: ramka). ⒸⓅ

Stanowisko dyrektora KIS w sprawie usług personalizacji kart i rozliczeniowych

„...Wykonywane usługi (...), jakkolwiek związane z usługami finansowymi, poprzez obsługę pewnych procesów związanych z transakcjami płatniczymi, same w sobie jednak takimi usługami nie są. Wnioskodawca nie uczestniczy w sposób szczególny i istotny w zmianach prawnych i finansowych konkretyzujących przeniesienie własności danych środków pieniężnych i pozwalających, zgodnie z orzecznictwem Trybunału Sprawiedliwości, uznać ją za transakcję dotyczącą płatności lub przelewów zwolnioną z VAT. Wnioskodawca nie dokonuje bezpośrednio świadczenia usług w zakresie transakcji płatniczych, przekazów i transferów pieniężnych, o których mowa w art. 43 ust. 1 pkt 40 ustawy, nie obciąża ani nie uznaje sam bezpośrednio danych rachunków, nie dokonuje na nich zapisów ani nawet nie zleca takiego obciążenia lub uznania. Wdraża jedynie środki techniczne i administracyjne umożliwiające uruchomienie danych płatności za towar lub usługę oferowaną do sprzedaży”.

Źródło: interpretacje indywidualne: z 10 maja 2017 r. (nr 0461ITPP1.4512.177.2017.1.BS) i 5 maja 2017 r. (nr 0114-KDIP4.4012. 23.2017.1.MP). ⒸⓅ

OPINIA

Likwidacja zwolnienia nie oznacza automatycznego opodatkowania

Tomasz Michalik partner i doradca podatkowy w MDDP

Eliminacja w ustawie o VAT art. 43 ust. 13 nie spowoduje, że wszystkie usługi pomocnicze do usług finansowych czy ubezpieczeniowych będą podlegały opodatkowaniu. Niewątpliwie jednak zmniejszy się zakres czynności, które podlegać będą zwolnieniu z podatku. O tym, co będzie zwolnione, a co opodatkowane, będą decydować w większym stopniu unijna dyrektywa o VAT i wykładnia Trybunału Sprawiedliwości UE niż przepisy krajowe, które dziś szerzej określają zwolnienie. Niewątpliwie z bogatego orzecznictwa TSUE wynika, że usługi o charakterze technicznym, administracyjnym, księgowym, a zatem usługi związane z prowadzeniem szeroko rozumianej działalności gospodarczej, ale nie bezpośrednio niezbędne do wykonywania usług finansowych czy ubezpieczeniowych nie są zwolnione z podatku. Takie usługi były jednak opodatkowane nawet w świetle art. 43 ust. 13, więc jego likwidacja niczego nie zmieni. Co innego w przypadku usług rzeczywiście kluczowych lub wręcz niezbędnych do wykonywania usług finansowych i ubezpieczeniowych, także świadczonych przez podmioty trzecie. Tu każdy przypadek trzeba będzie przeanalizować odrębnie. ⒸⓅ

Patrycja Dudek

Mariusz Szulc

REKLAMA

REKLAMA