Jak poprawnie przeprowadzić potwierdzenie sald

REKLAMA

REKLAMA

Porada pochodzi z serwisu:

REKLAMA

REKLAMA

Inwentaryzacja składników majątku

Sprawdzenie danych rachunkowych powinno następować w drodze inwentaryzacji, na którą składa się ogół czynności jednostki zmierzających do ustalenia rzeczywistego stanu jej aktywów i pasywów w celu sprawdzenia i sprostowania danych ewidencji księgowej. Jednostka powinna korygować dane zawarte w księgach rachunkowych w przypadku stwierdzenia rozbieżności między stanem rzeczywistym a stanem księgowym, aby doprowadzić je do zgodności ze stanami rzeczywistymi. Inwentaryzacja jest jednym z czynników zapewniających prawidłowość prowadzenia ksiąg rachunkowych oraz rzetelność informacji prezentowanych w sprawozdaniach finansowych.

REKLAMA

Ustalenie rzeczywistego stanu składników majątku, dokonywane w trakcie inwentaryzacji, powinno odbywać się w kilku odmiennych formach zależnych od rodzaju aktywów lub pasywów: spisu z natury, porównania stanów określonych w księgach rachunkowych z dokumentami źródłowymi oraz potwierdzenia sald. Inwentaryzacją w formie spisu z natury powinny być obejmowane: towary handlowe, materiały (surowce) podstawowe i pomocnicze, półwyroby, produkcja w toku, wyroby gotowe, braki i odpady. Celem spisu z natury jest ustalenie przez jednostkę rzeczywistego dochodu osiągniętego z prowadzonej działalności gospodarczej. Drugą metodą inwentaryzacji jest inwentaryzacja drogą potwierdzenia sald. Pozwala ona potwierdzić stan rozrachunków figurujących w księgach, a także jest rodzajem przypomnienia dłużnikom o istnieniu wierzytelności jednostki wobec nich, mającym na celu jej egzekucję.

Dodatnie nadwyżki ujawnione w trakcie inwentaryzacji stanowią przychód

Inwentaryzacja drogą potwierdzenia sald

Trzecia metoda inwentaryzacji, tj. porównanie stanów określonych w księgach rachunkowych z dokumentami, polega na szczegółowej weryfikacji realnej wartości inwentaryzowanego składnika przez porównanie danych ksiąg rachunkowych z odpowiednimi dokumentami i weryfikację wartości tych składników na dzień bilansowy.

Inwentaryzacja w drodze potwierdzenia sald pozwala uzyskać pewność, że posiadane składniki majątku prezentowane w bilansie rzetelnie przedstawiają sytuację majątkową i finansową podmiotu. Księgowi i menedżerowie jednostek zwykle są przekonani, że inwentaryzacja należności jest czynnością zbędną, ustawowym obowiązkiem, którego wykonanie nie przynosi jednostce żadnych dodatkowych korzyści. Zapominają jednak, że dłużnik, nawet solidny, nie będąc upominany, może stać się złym dłużnikiem. W rzeczywistości potwierdzenia sald dostarczają jednostce cennych informacji dotyczących uznanych przez odbiorcę faktur zakupu towarów wraz z naliczonymi do nich notami odsetkowymi, co oczywiście nie gwarantuje odzyskania należności, jednak znacząco podnosi jego prawdopodobieństwo.

Inwentaryzacja składników majątku za 2013 r.

Jak przeprowadzić inwentaryzację majątku firmy

Właściwa dokumentacja i organizacja inwentaryzacji ma kluczowe znaczenie dla potwierdzenia jej rzetelności i wiarygodności oraz prawidłowego ujęcia jej rozliczenia. Aspekty organizacyjne i techniczne inwentaryzacji nie są regulowane w ustawie o rachunkowości. W praktyce od lat funkcjonują ogólnie przyjęte zwyczajowe rozwiązania kupieckie (handlowe) zawarte w ustawowych ramach prawa cywilnego.

Kto musi przejść na księgi rachunkowe od 2014 r.

Zapraszamy do dyskusji na forum Księgowość

Inwentaryzacja drogą potwierdzenia sald pełni wiele funkcji. Oprócz wspomnianego potwierdzenia realności rozrachunków występujących u danej jednostki oraz przypomnienia dłużnikom o występujących saldach i konieczności zapłaty dotychczasowych zobowiązań informuje o wysokości należności wątpliwych i spornych. Weryfikacja sald drogą ich potwierdzenia pozwala także na wykrycie nieprawidłowości oraz nadużyć w gospodarce finansowej podmiotu, a więc na ujawnienie: kwot wyprowadzanych z przedsiębiorstw przez nieuczciwych właścicieli, menedżerów bądź pracowników, przelewów należności fakturowych na niewłaściwe (prywatne) konta bankowe, zapłaty w zawyżonej lub zaniżonej wysokości, nieujmowania wpłaconych przez dłużników kwot w raportach kasowych i ich przywłaszczania przez kasjerów, manka magazynowego i wielu innych możliwych nieprawidłowości.

Różnice inwentaryzacyjne w ujęciu bilansowym i podatkowym

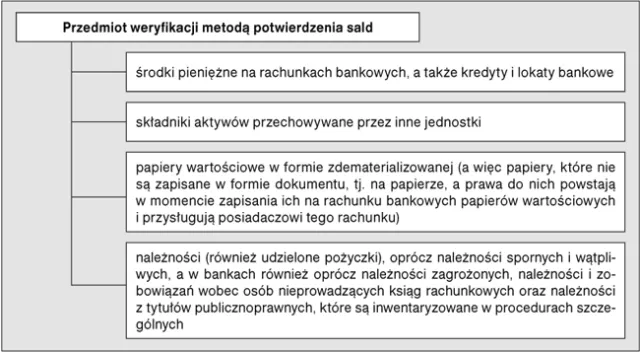

Jakie składniki podlegają weryfikacji metodą potwierdzenia sald

Inwentaryzacji dokonanej za pomocą uzyskania potwierdzenia prawidłowości sald podlegają wszystkie salda od kontrahentów, a więc od dostawców, odbiorców, banków itp. zgodnie z zasadą kompletności ksiąg rachunkowych.

Jak przeprowadzić inwentaryzację majątku firmy

Schemat. Inwentaryzacja drogą weryfikacji sald

Więcej na ten temat przeczytasz na Platformie Nowoczesnych Księgowych www.inforfk.pl w artykule: "Jak poprawnie przeprowadzić potwierdzenie sald" >>

REKLAMA

REKLAMA