Polski Ład 2.0 - zmiany podatkowe od 1 lipca 2022 r. Rozliczenie wynagrodzeń kierowców. Mniejsze koszty przewoźników?

REKLAMA

REKLAMA

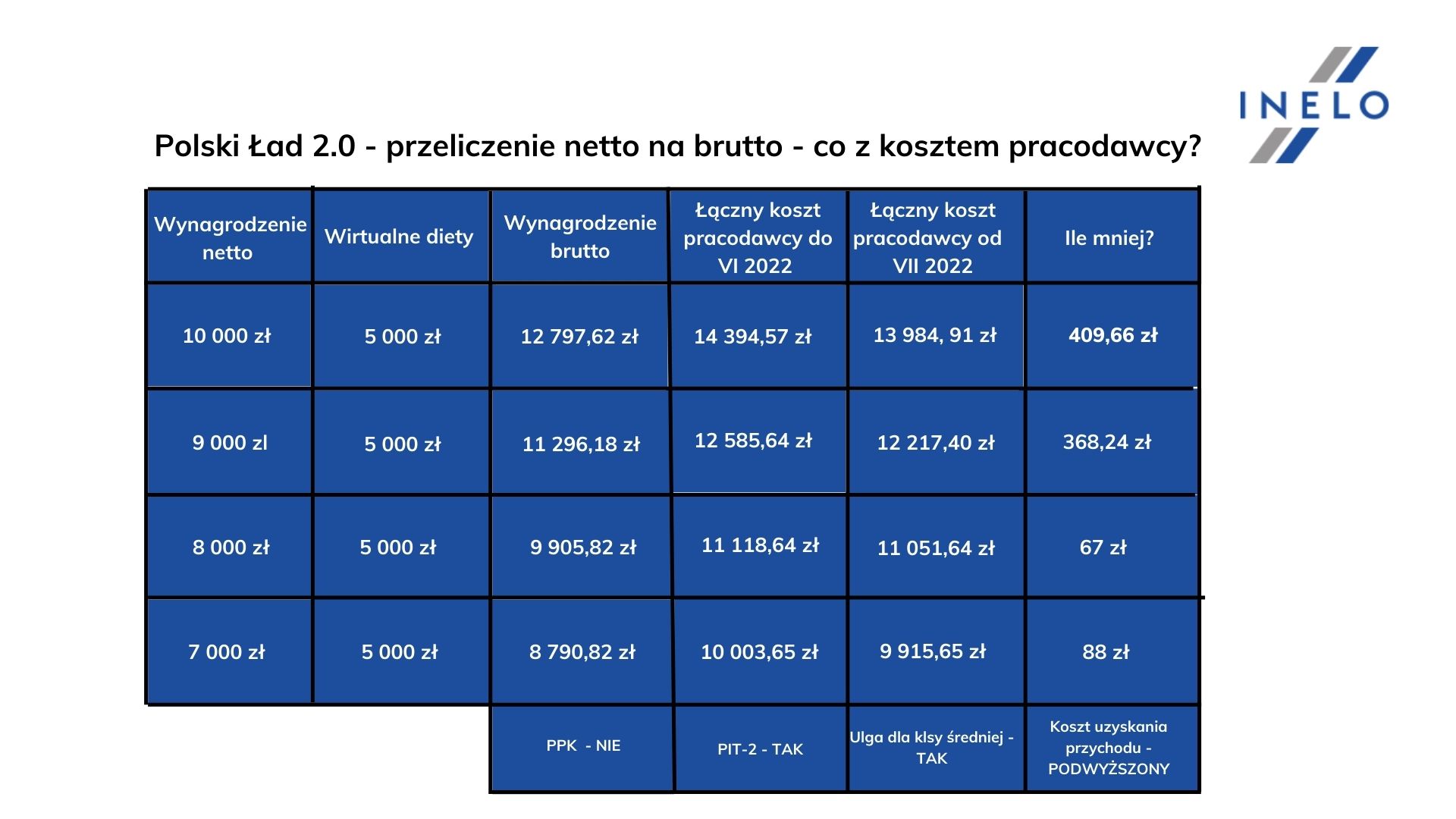

– Nowelizację ustawy związaną z Polskim Ładem najbardziej odczują przewoźnicy, zatrudniający kierowców z wynagrodzeniem netto, mieszczącym się w przedziale 9-10 tys. Wówczas, łączny koszt pracodawcy może zmniejszyć się nawet o 400 zł - zauważa, Bartłomiej Zgudziak, ekspert ds. analiz i rozliczeń, Grupa Inelo.

REKLAMA

REKLAMA

Polski Ład 2.0 – co się zmieniło od 1 lipca 2022?

Jedną z najważniejszych zmian w Polskim Ładzie 2.0 jest obniżenie pierwszego progu podatkowego, z 17 proc. na 12 proc., który sięga aktualnie do kwoty 120 tys. złotych. Oznacza to, że każdy płatnik, mieszczący się w pierwszym progu podatkowym, zapłaci mniejszą zaliczkę na podatek do Urzędu Skarbowego. Skąd ta zmiana? Nowe przepisy mają za zadanie udoskonalić dotychczasowy system, obowiązujący od stycznia 2022 roku, aby rozliczanie pracowników było zdecydowanie łatwiejsze. Dlaczego? We wcześniejszej wersji Nowego Ładu obowiązywała ulga dla klasy średniej dla rocznych dochodów, mieszczących się w przedziale 68 411, 99 zł – 102 588 zł i powyżej 102 588 do 133 692. Obliczanie jej wartości było trudne ze względu na konieczność stosowania skomplikowanego wzoru i różnych przedziałów, zależnych od zarobków. Z tego względu przepisy zostały uproszczone, co wiąże się z likwidacją ulgi dla klasy średniej i z obniżeniem pierwszego progu podatkowego.

- Warto zwrócić uwagę na to, że wraz z obniżeniem podatku w pierwszym progu zmieniła się również kwota wolna od podatku. Nadal jej wartość wynosi 30 tys. złotych na rok, ale w ujęciu miesięcznym jest ona mniejsza i wynosi aktualnie 300 zł, a nie 425 zł, która obowiązywała po wprowadzeniu przepisów Nowego Ładu w styczniu – podkreśla Bartłomiej Zgudziak, ekspert ds. analiz i rozliczeń, Grupa Inelo.

Polski Ład - rolowanie zaliczek

Dodatkowo nowe przepisy Polskiego Ładu uchyliły system odraczania zaliczek na podatek. Rolowanie zaliczek obowiązywało po to, aby nie działać na niekorzyść pracowników i rozliczać ich według korzystniejszych warunków, czyli niższej zaliczki dla pracowników w zależności od wyliczeń zgodnych z zasadami, obowiązującymi w systemie podatkowym w 2021 lub 2022 roku.

- Przy rozliczeniu rocznym PIT-2 wartości zaliczek, które powinny być odprowadzone do urzędu skarbowego, będziemy porównywać do zasad, obowiązujących już w nowym systemie, czyli ze zmniejszonym podatkiem dochodowym do 12 proc., bez ulgi dla klasy średniej i „rolowania” zaliczek. Może się okazać, że zaliczki, zapłacone od stycznia do czerwca były wyższe w porównaniu do tych, które rzeczywiście trzeba byłoby uregulować zgodnie z przepisami od lipca. Z tego względu niektórzy pracownicy mają większą szansę na zwrot podatku. Warto jednak pamiętać o tym, że każdy kierowca w firmie transportowej jest inaczej rozliczany. Dodatkowo w wyliczaniu podstawy opodatkowania trzeba uwzględnić odpowiednio wartość wirtualnych diet w przewozach międzynarodowych, a to zdecydowanie zmienia wysokość kwoty do opodatkowania – mówi Bartłomiej Zgudziak, ekspert ds. analiz i rozliczeń, Grupa Inelo i dodaje, że już samo wyliczenie wirtualnej diety może sprawiać trudności, bo kierowcy jeżdżą po wielu krajach UE w ciągu jednego miesiąca.

REKLAMA

Nowy ład transportowy – kto jest wygranym?

Celem nowej reformy systemu podatkowego jest nie tylko zmniejszenie obciążeń podatników, łatwiejszy system rozliczania pracowników, ale również pomoc samym przedsiębiorcom. Przewoźnicy mogą spodziewać się mniejszych kosztów pracodawcy.

Materiały prasowe Inelo

Tabela nr. 1, Opracowanie eksperta Bartłomieja Zgudziaka, Grupa Inelo

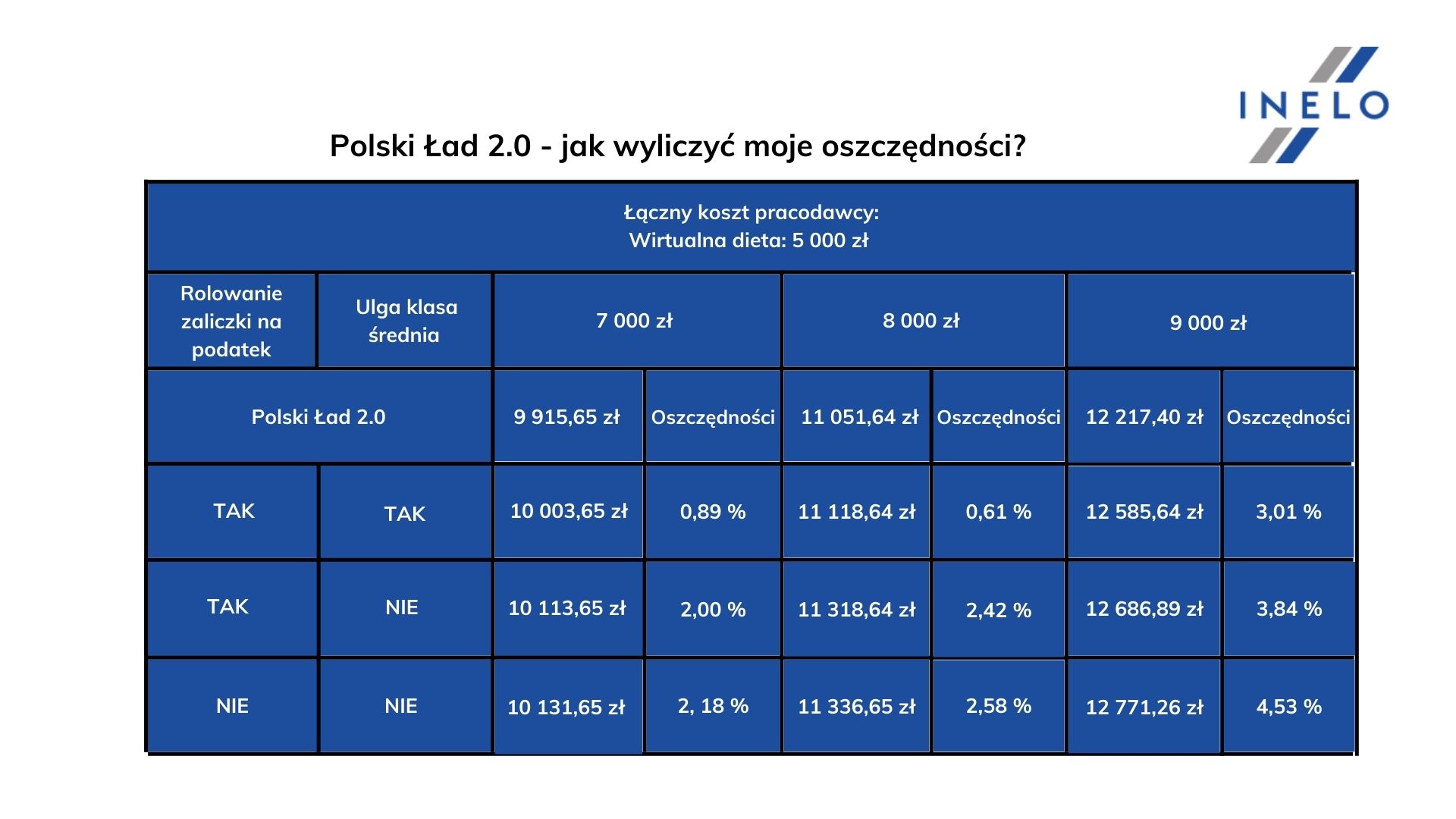

- Nie możemy jednoznacznie określić, ile przewoźnik zaoszczędzi, dzięki przepisom Polskiego Ładu. Z symulacji jasno wynika, że kwota ta może być różna – od kilkunastu złotych do nawet 400 zł oszczędności na jednym pracowniku. Wszystko zależy od tego, jak kierowca był dotychczasowo rozliczany, bo niektórzy truckerzy rozliczani byli przykładowo z uwzględnieniem ulgi dla klasy średniej, a innym rolowano zaliczki na podatek, bo system kadrowo-płacowy w firmie transportowej na to pozwalał. Istnieje tutaj wiele zmiennych, od których zależy wysokość zaliczki na podatek, ale na pewno zlikwidowanie ulgi dla klasy średniej i obniżenie podatku do 12 proc. sprawi, że przewoźnikom zostanie więcej pieniędzy w kieszeni – komentuje Bartłomiej Zgudziak i dodaje, że łączny koszt pracodawcy może być pomniejszony nawet o ponad 4,5 proc, a to dlatego, że w ostatnim przykładzie (tabela nr. 2) kierowca był rozliczany jedynie według zasad z 2022 roku (bez rolowania zaliczki), a co więcej, wycofał on ulgę dla klasy średniej. Oznacza to, że przewoźnik dotychczasowo płacił możliwie najwyższy koszt podatku, a więc aktualnie (po zmianie przepisów) zaoszczędzi najwięcej.

Przewoźnicy, którzy nie są pewni, ile zyskali wraz ze zmianą przepisów podyktowaną Polskim Ładem, mogą spróbować dopasować rozliczenie swoich kierowców do jednej z trzech grup z tabeli nr 2.

Materiały prasowe Inelo

Tabela nr. 2, Opracowanie eksperta Bartłomieja Zgudziaka, Grupa Inelo

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA