Od ulgi na start po duży ZUS, czyli jakie składki może płacić przedsiębiorca

REKLAMA

REKLAMA

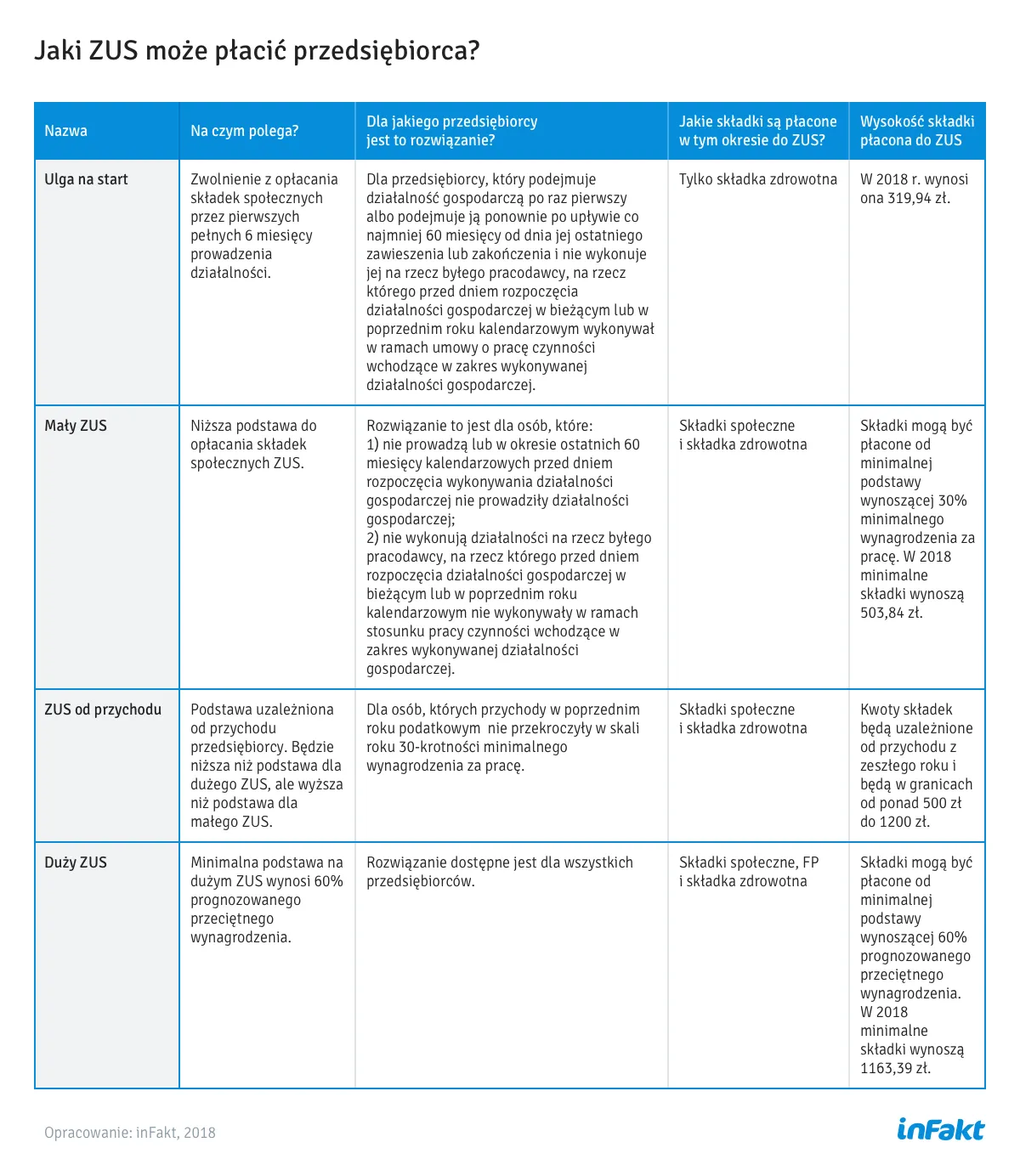

– Droga, która pozwoli przedsiębiorcy na maksymalną oszczędność od momentu zarejestrowania działalności gospodarczej, to skorzystanie kolejno: z ulgi na start, tzw. małego ZUS-u, następnie ZUS-u wyliczanego od przychodu, a na końcu z dużego ZUS-u – podpowiada Aneta Socha-Jaworska, ekspert kadrowo-płacowy w firmie inFakt, oferującej nowoczesne rozwiązania księgowe.

REKLAMA

REKLAMA

Ulga na start

Jest to nowe rozwiązanie, które weszło w życie 30 kwietnia tego roku. Dotyczy osób fizycznych, po raz pierwszy podejmujących działalność gospodarczą lub rozpoczynających ją ponownie po upływie przynajmniej 60 miesięcy od zakończenia poprzedniej działalności.

W czasie obowiązywania ulgi na start, czyli przez sześć pierwszych miesięcy prowadzenia działalności, przedsiębiorca opłaca z jej tytułu wyłącznie składkę zdrowotną. – Z jednej strony jest to rozwiązanie, które pomaga znaleźć oszczędności, co jest ważne na początku prowadzenia biznesu. Z drugiej strony należy pamiętać, że osoba, która z niego korzysta, nie ma prawa do zasiłku chorobowego, macierzyńskiego lub odszkodowania z ubezpieczenia wypadkowego – wskazuje Aneta Socha-Jaworska.

Warto podkreślić, że ulga na start jest dobrowolna i to, czy z niej skorzystać, pozostaje decyzją przedsiębiorcy.

REKLAMA

Mały ZUS

Po zakończeniu półrocznego okresu obowiązywania ulgi na start, kolejnym krokiem może być opłacanie małego ZUS-u. Może z niego skorzystać także, zamiast ulgi na start, osoba, która rozpoczyna pierwszą działalność lub wznawia ją po okresie 60 miesięcy.

Ponadto mały ZUS jest przeznaczony dla osób, które świadczyły innym firmom usługi w ramach własnej działalności, ale nie miały z nimi wcześniej podpisanej umowy o pracę. Jeśli jednak były związane umową, to musiała się ona zakończyć przynajmniej 2 lata przed założeniem działalności gospodarczej.

Okres preferencyjny dla małego ZUS-u trwa 24 miesiące. W tym czasie składki społeczne są wyliczane od znacznie niższej podstawy, wynoszącej 30% minimalnego wynagrodzenia za pracę. Przedsiębiorca w ramach małego ZUS-u opłaca również składkę zdrowotną. W 2018 roku minimalne składki wynoszą 503,84 zł.

ZUS od przychodu

Opłacanie składki ZUS od przychodu to nowość, która zacznie obowiązywać od 2019 roku. Rozwiązanie będzie przeznaczone dla osób, które powinny opłacać duży ZUS, ale ich przychód nie przekroczył w skali roku 30-krotności minimalnego wynagrodzenia za pracę. W odniesieniu do 2019 r. limit przychodu oblicza się na podstawie minimalnego wynagrodzenia z 2018 r., czyli wynosi 30 x 2 100 zł = 63 000 zł. Podstawa obliczana w ten sposób nie może być mniejsza niż podstawa do opłacania małego ZUS-u i większa niż podstawa określona dla dużego ZUS.

Polecamy: Podstawa wymiaru składek ZUS. Praktyczne problemy

Kwoty składek będą uzależnione od przychodu z zeszłego roku i będą mieściły się w granicach od ponad 500 zł do 1200 zł. Przedsiębiorca będzie opłacał składki społeczne oraz składkę zdrowotną.

Zobacz także: Moja firma

Duży ZUS

Jeśli żadnego z wyżej omówionych rozwiązań nie da się zastosować, to przedsiębiorcy pozostaje opłacanie składek na zasadach ogólnych. W takim przypadku składki są opłacane od podstawy wynoszącej 60% prognozowanego przeciętnego wynagrodzenia[1]. W 2018 minimalne składki wynoszą 1163,39 zł, a przedsiębiorca opłaca składkę na ubezpieczenie zdrowotne, społeczne oraz na Fundusz Pracy.

Warto też podkreślić, że świadczenie przez przedsiębiorcę usług na rzecz byłego pracodawcy nie daje prawa do stosowania preferencyjnych stawek ZUS.

Trzy wyjątkowe przypadki

Warto wspomnieć również o trzech wyjątkowych sytuacjach:

- Opłacanie składek od maksymalnej podstawy – istotne dla tych przedsiębiorców, którzy chcą uzyskać wyższe świadczenia z ZUS-u, np. zasiłek chorobowy lub macierzyński. Należy jednak pamiętać, że wtedy konieczne jest opłacanie składki chorobowej. Podniesienie podstawy do maksimum jest możliwe zarówno w przypadku osoby opłacającej mały, jak i duży ZUS.

- Zwolnienie z opłacania składek społecznych – dotyczy to osób, które zawiesiły działalność gospodarczą (za każdy miesiąc, kiedy działalność była zawieszona), które są w trakcie pobierania zasiłku chorobowego lub macierzyńskiego (wówczas nie można też prowadzić działalności, czyli np. wystawić faktur, zawierać umów), prowadzą działalność i pracują na etacie (wtedy składki obowiązkowo opłaca się z etatu) lub opłacają składki za granicą.

- Zwolnienie z opłacania wszystkich składek, w tym zdrowotnej. W odróżnieniu od innych składek, zdrowotna jest niepodzielna. Przedsiębiorca nie opłaca jej tylko za pełne miesiące zawieszenia działalności. Ponadto nie płacą jej również osoby, które pobierają zasiłek macierzyński nie wyższy niż 1000 złotych, a także emeryt, rencista lub osoba niepełnosprawna prowadzący działalność po spełnieniu dodatkowych warunków.

– Składki ZUS mogą być bardzo odczuwalne dla przedsiębiorców, ale jak widać istnieje kilka rozwiązań, dzięki którym można je obniżyć. To szczególnie istotne przede wszystkim z punktu widzenia osób, które rozpoczynają działalność gospodarczą i mogą skorzystać z ulgi na start lub małego ZUS – podsumowuje Aneta Socha-Jaworska.

__________________

[1] Prognozowane przeciętne miesięczne wynagrodzenie brutto w gospodarce narodowej określane na dany rok kalendarzowy jest podawane w obwieszczeniu Ministra Rodziny, Pracy i Polityki Społecznej.

REKLAMA

REKLAMA