Koszt podatkowy w dniu ujęcia w księgach rachunkowych - zmiany w PIT i CIT 2018

REKLAMA

REKLAMA

Leasing operacyjny może istotnie stracić na opłacalności

W efekcie część firm nie zaliczy opłaty wstępnej i rat leasingowych od razu do kosztów podatkowych. – Może to spowodować, że umowy leasingu operacyjnego staną się podobne do leasingu finansowego i stracą przez to na atrakcyjności podatkowej – ostrzega Piotr Liss, doradca podatkowy i partner w RSM Poland.

REKLAMA

REKLAMA

Kogo to nie dotyczy...

Zmiana nie obejmie osób rozliczających się na podstawie podatkowej księgi przychodów i rozchodów. Ministerstwo nie przewiduje bowiem nowelizacji art. 22 ust. 6 ustawy o PIT.

Dla tych podmiotów momentem zaliczenia wydatków do kosztów uzyskania przychodu będzie moment otrzymania faktury od leasingodawcy. Tak jak obecnie zatem będą oni zaliczać opłaty leasingowe do kosztów uzyskania przychodów jednorazowo (z pewnymi wyjątkami).

Sprawdź: INFORLEX SUPERPREMIUM

REKLAMA

...a kogo zaboli

Jak wyjaśnia Piotr Liss, projektowane zmiany w ustawie o PIT i CIT dotyczą tylko przedsiębiorców prowadzących księgi rachunkowe, którzy inaczej rozliczają koszty leasingu do celów bilansowych (rachunkowych), a inaczej dla celów podatkowych (do celów bilansowych mają obowiązek przekształcenia podpisanych umów leasingu operacyjnego w leasing finansowy).

Przepisy bilansowe nakazują im amortyzować przedmiot leasingu (np. maszyny, samochody) zgodnie z przyjętą polityką rachunkowości, czyli traktować go jak własny środek trwały.

– Odpisy, powiększone o część odsetkową raty leasingowej, stanowią koszt bilansowy jednostki, obciążając jej wynik. Skoro projekt przewiduje, że będzie można zaliczyć wydatek pośredni do kosztów dopiero wtedy, gdy obciąży on wynik bilansowy firmy (a więc później niż data otrzymania faktury od leasingodawcy), to oznacza to, że będzie można zaliczyć go do kosztów dopiero w dacie dokonania odpisu amortyzacyjnego – mówi Piotr Liss.

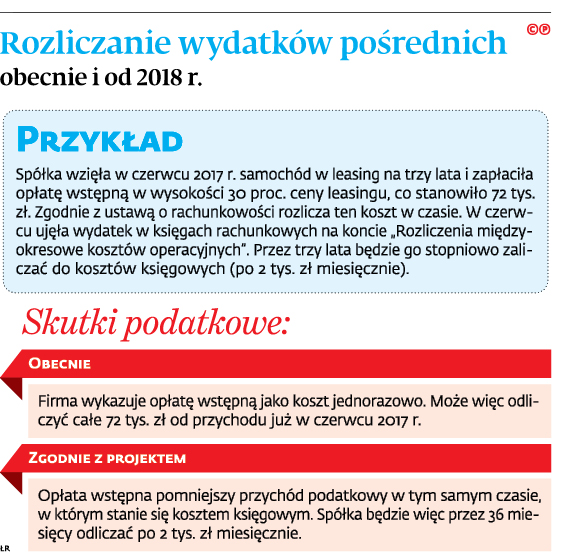

Wyjaśnia to na przykładzie.

Załóżmy, że rata leasingu operacyjnego wynosi 10 tys. zł, z czego 2500 zł to część odsetkowa. Wartość początkowa przedmiotu leasingu przyjęta dla celów bilansowych to 300 tys. zł, a stawka amortyzacyjna 12 proc. Zatem miesięczna wartość odpisu amortyzacyjnego wynosi 3 tys. zł. To oznacza, że po zmianach rata leasingu, która obciąży wynik finansowy, wyniesie:

2500 zł + 3000 zł = 5500 zł.

Pozostaje jednak pytanie, co podatnik powinien zrobić z pozostałą częścią raty kapitałowej w wysokości 4500 zł miesięcznie w rachunku podatkowym.

Zdaniem Piotra Lissa, biorąc pod uwagę zmieniany art. 15 ust. 4e i uzasadnienie projektu, skoro koszt tylko w części obciążył wynik finansowy, również tylko w tej części podatnik będzie mógł obciążyć wynik podatkowy.

Obecnie rozliczenie dla celów bilansowych nie ma znaczenia dla rozliczenia podatkowego. Zgodnie bowiem z art. 17b ustawy o CIT w przypadku leasingu operacyjnego wszystkie opłaty (w tym m.in. opłata wstępna, rata leasingu – przyp. red.) ponoszone przez korzystającego w podstawowym okresie leasingu są kosztem podatkowym korzystającego. A jak wynika z art. 15 ust. 4e ustawy o CIT, koszt uznaje się za poniesiony w momencie ujęcia go w księgach rachunkowych na podstawie otrzymanej faktury lub rachunku.

– Innymi słowy, faktura dokumentująca ratę leasingu operacyjnego może być uznana w całości jako koszt w dacie jej otrzymania – stwierdza Piotr Liss. Poza tym – dodaje – ujęcie w księgach następuje raz, a wynik bilansowy w przypadku leasingu będzie obciążany z każdą ratą leasingu.

Leasing operacyjny tak jak finansowy

– Projektowane zmiany prowadzą zatem do wydłużenia w czasie zaliczenia opłat w leasingu operacyjnym w ciężar kosztów podatkowych, czyniąc z niego właściwie leasing finansowy – mówi Piotr Liss.

Kosztem uzyskania przychodów będzie bowiem ta część opłat leasingowych, która obniży wynik, czyli de facto równowartość odpisu amortyzacyjnego. – Tak samo jest w leasingu finansowym. Rata amortyzacji obniża koszty bilansowe i w takiej samej części powinna obniżać koszty podatkowe – wyjaśnia ekspert.ⒸⓅ

Leasing nadal lepszy niż zakup

Nadal leasing operacyjny będzie podatkowo korzystniejszy od zakupu z tego powodu, że pozwala zaliczyć do kosztów uzyskania przychodów całość rat leasingowych. Ma to znaczenie przy leasingu samochodu osobowego. Jeśli podatnik kupi auto, to może zaliczać do kosztów uzyskania przychodów odpisy amortyzacyjne tylko od wartości początkowej nieprzekraczającej 20 tys. euro. Zakup droższego auta oznacza, że firma nie zaliczy części amortyzacji do kosztów podatkowych.

Lepszym rozwiązaniem jest wzięcie auta w leasing. W tym przypadku do kosztów można zaliczyć całość rat leasingowych, nawet jeśli wartość auta przekracza 20 tys. euro (wyjątkiem jest ubezpieczenie, gdzie również obowiązuje limit 20 tys. euro). ⒸⓅ

Nie taki miał być cel nowelizacji - OPINIA

Andrzej Sugajski dyrektor generalny Związku Polskiego Leasingu

Z godnie z uzasadnieniem projektu celem zmiany art. 15e jest wyeliminowanie wątpliwości interpretacyjnych odnoszących się do sposobu rozliczania kosztów. Uzupełnienie art. 15e ma mieć więc ewidentnie charakter doprecyzowujący. Natomiast w przypadku leasingu od wielu lat nie ma już wątpliwości, które należałoby usuwać poprzez taką zmianę. Linia orzecznicza sądów i wykładnia płynąca z interpretacji indywidualnych są całkowicie spójne w zakresie podatkowego rozliczania leasingu operacyjnego. Mamy zatem nadzieję, że w toku dalszych prac nad ustawą kwestia ta zostanie wyjaśniona przez resort finansów. Najnowsze badania marketingowe przeprowadzone przez CBM indicator pokazują, że 70 proc. małych przedsiębiorstw korzystających z leasingu uważa, że leasing jest tańszy i bardziej elastyczny niż kredyt. Główne korzyści leasingu to atrakcyjna oferta oraz szybka i profesjonalna obsługa klienta. Nie mają one charakteru fiskalnego i jako takie nie mają związku z proponowanymi zmianami ustawowymi, które zresztą nie powinny leasingu objąć.

Warto też zauważyć, że interpretacja proponowanego brzmienia art. 15 ust. 4e jako nakazującego rozliczanie kosztu podatkowego poprzez proste odwzorowanie zapisów księgowych byłaby rewolucją nie tylko dla leasingu, ale dla całej gospodarki – w tym np. dla rozliczania kontraktów długoterminowych. Ewidentnie nie taki był cel proponowanych zmian.

Łukasz Zalewski

REKLAMA

REKLAMA