Samochód firmowy do celów prywatnych 2019 - tylko 75% wydatków w kosztach?

REKLAMA

REKLAMA

Istotne zmiany w PIT i CIT od 2019 roku

REKLAMA

REKLAMA

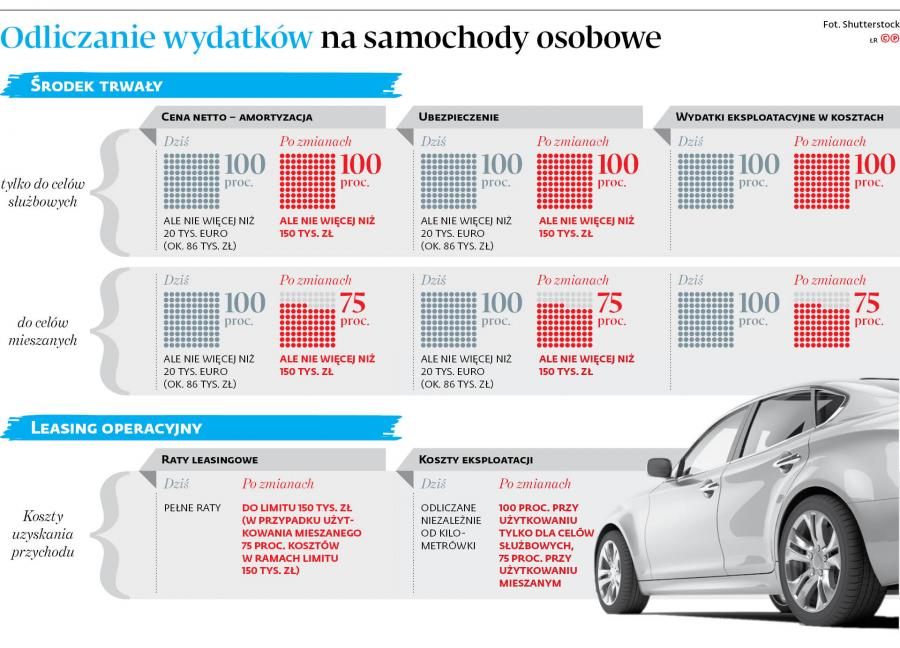

Jednocześnie zostanie wprowadzony limit 150 tys. zł. Będzie on dotyczył:

- amortyzacji samochodów osobowych (dziś 20 tys. euro),

- ubezpieczenia auta (dziś 20 tys. euro),

- opłat z tytułu umów leasingu, najmu, dzierżawy.

Wynika tak z odpowiedzi Piotra Walczaka, wiceministra finansów, na interpelację poselską nr 23527.

Zamiary resortu finansów co do zmiany zasad rozliczania aut służbowych ujawniliśmy już wcześniej w artykule „Leasing samochodów przestanie się opłacać” (DGP nr 113/2018). Wówczas jednak plany MF szły jeszcze dalej – resort chciał ograniczyć do połowy odliczenie kosztów, gdy samochód osobowy jest wykorzystywany do celów mieszanych, czyli zarówno do działalności gospodarczej, jak i prywatnie. Plan był taki, aby koszty nabycia i używania firmowych samochodów osobowych w podatkach dochodowych były rozliczane na takich samych zasadach jak w VAT.

REKLAMA

Pomysł ten został jednak bardzo skrytykowany przez przedsiębiorców i ich doradców.

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Polecamy: INFORLEX Biznes

Nie zawsze 100 proc.

Teraz Ministerstwo Finansów łagodzi nieco swoje plany. Z pisma wiceministra Walczaka wynika, że wszelkie wydatki związane z korzystaniem z samochodu osobowego służącego także do innych celów niż działalność gospodarcza będą zaliczane do kosztów uzyskania przychodów 75 proc. Podatnik potrąci ich całość, tylko jeśli będzie wykorzystywał auto wyłącznie w działalności gospodarczej. W tym celu będzie musiał prowadzić specjalną ewidencję, przy czym będzie mógł wykorzystać tę samą, którą prowadzi w celu odliczania 100 proc. VAT.

Zlikwidowana zostałaby natomiast kilometrówka. Zapowiedziała to już w wywiadzie dla DGP minister finansów Teresa Czerwińska („Chcemy wprowadzić uproszczenia dla wszystkich podatników”, DGP nr 112/2018).

Wyższa amortyzacja i ubezpieczenie

Wiceminister Walczak potwierdził, że MF zamierza podwyższyć dzisiejszy limit odpisów amortyzacyjnych zaliczanych do kosztów uzyskania przychodu. Dziś dla samochodów osobowych wynosi on 20 tys. euro (ok. 86 tys. zł), ma być 150 tys. zł. Taka sama zmiana ma dotyczyć wydatków na ubezpieczenie samochodu osobowego. Obecnie one również mogą być potrącane tylko do20 tys. zł. Po zmianie będzie to150 tys. zł – ujawnił wiceminister.

Leasing z ograniczeniami

Aktualny pozostaje plan MF, by ograniczyć możliwość odliczania od przychodu opłat leasingowych. Dziś ten typ umowy jest korzystniejszy od zakupu, bo pozwala zaliczyć do kosztów podatkowych całość opłat leasingowych.

Przy zakupie obowiązuje limit 20 tys. euro dotyczący amortyzacji. Zdaniem resortu finansów takie zróżnicowanie jest nieuzasadnione, bo sprzyja zakupom drogich, często luksusowych aut.

Po zmianach raty leasingowe byłyby odliczane od przychodu proporcjonalnie do wartości auta nieprzekraczającej 150 tys. zł – zapowiedział wiceminister Walczak.

Polecamy: Komplet podatki 2019

W ten sposób resort chce zrównać limit odpisów amortyzacyjnych samochodów osobowych z kosztami leasingu operacyjnego. Jednocześnie przy leasingu będzie miało zastosowanie ograniczenie do 75 proc.

Przy leasingu nie stosuje się też kilometrówki, czyli ograniczenia w ujmowaniu kosztów używania do kwoty wynikającej z przemnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu – podkreślił Piotr Walczak.

Zmiany mają więc służyć ujednoliceniu zasad rozliczenia aut dla celów podatkowych, niezależnie od rodzaju umowy, na podstawie których są one wykorzystywane.

Przykład

Dziś przedsiębiorca, który leasinguje auto o wartości 400 tys. zł, zalicza raty leasingowe do kosztów podatkowych bez ograniczeń. Gdyby taki samochód kupił, mógłby odliczyć od przychodu ok. 86 tys. zł (20 tys. euro). Po zmianach zarówno w jednym, jak i drugim przypadku będzie mógł potrącić 150 tys. zł, niezależnie od tego, czy będzie użytkował samochód tylko do celów służbowych, czy mieszanych (75 proc. od kwoty 400 tys. zł wynosi 300 tys. zł). Dodatkowo, jeśli kupi samochód, będzie mógł odliczyć ubezpieczenie do 150 tys. zł (w przypadku leasingu koszt polisy jest zazwyczaj uwzględniany w ratach)

Zmiany miałyby obowiązywać od 2019 r., o czym mówiła wcześniej minister finansów Teresa Czerwińska w wywiadzie dla DGP. ©℗

Agnieszka Pokojska

REKLAMA

REKLAMA