Numer rejestracyjny samochodu na fakturze a koszty

REKLAMA

REKLAMA

Faktury, które dotyczą kosztów eksploatacji samochodu osobowego niestanowiącego środka trwałego firmy, powinny zawierać numer rejestracyjny pojazdu. Jeżeli faktury nie zawierają tej informacji lub podany numer rejestracyjny jest błędny, nie stanowią dowodu poniesienia kosztu związanego z eksploatacją samochodu wykorzystywanego w prowadzonej działalności. W takim przypadku wydatek nie jest kosztem uzyskania przychodu.

REKLAMA

REKLAMA

Wydatki z tytułu eksploatacji samochodu osobowego niewprowadzonego do ewidencji środków trwałych, a wykorzystywanego na potrzeby działalności, należy ujmować w kolumnie 13 p.k.p.r. (pozostałe wydatki). Wpisu podatnik powinien dokonywać po zakończeniu miesiąca. Podstawą zapisu jest miesięczne zestawienie poniesionych wydatków, które muszą być udokumentowane fakturami zawierającymi numer rejestracyjny pojazdu. Kwotę ustaloną na podstawie takiego zestawienia podatnik powinien porównać z limitem wynikającym z ewidencji przebiegu pojazdu, tzw. kilometrówki. Do kosztów w poszczególnych miesiącach podatnik może zaliczyć kwotę do wysokości tego limitu, tj. kwoty wynikającej z przemnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu (pkt 13 objaśnień do podatkowej księgi przychodów i rozchodów).

Tak więc, aby wydatki związane z używaniem samochodu osobowego niewprowadzonego do ewidencji środków trwałych, a wykorzystywanego na potrzeby prowadzonej działalności gospodarczej mogły stanowić koszty uzyskania przychodów, konieczne jest:

1) prowadzenie ewidencji przebiegu pojazdu potwierdzonej przez podatnika na koniec każdego miesiąca (art. 23 ust. 5 u.p.d.o.f.),

REKLAMA

2) gromadzenie faktur dokumentujących poniesione wydatki związane z eksploatacją samochodu (faktury powinny zawierać numer rejestracyjny pojazdu),

3) sporządzanie miesięcznych zestawień poniesionych wydatków wynikających z ww. faktur.

Prowadząc ewidencję przebiegu pojazdu, podatnik powinien pamiętać, że musi ona zawierać co najmniej:

1) nazwisko, imię i adres zamieszkania osoby używającej pojazdu,

2) numer rejestracyjny pojazdu i pojemność silnika,

3) kolejny numer wpisu,

4) datę i cel wyjazdu,

5) opis trasy (skąd-dokąd),

6) liczbę faktycznie przejechanych kilometrów,

7) stawkę za 1 km przebiegu,

8) kwotę wynikającą z przemnożenia liczby faktycznie przejechanych kilometrów i stawki za 1 km przebiegu,

9) podpis podatnika (pracodawcy) i jego dane (art. 23 ust. 7 u.p.d.o.f).

Jak wynika ze stanu przedstawionego w pytaniu, posiadane przez Państwa faktury nie zawsze zawierają numer rejestracyjny pojazdu lub zawierają numer błędny. Organy podatkowe stoją na stanowisku, że w takich przypadkach tylko faktury zawierające numer rejestracyjny pojazdu mogą zostać ujęte w miesięcznym zestawieniu, które stanowi podstawę wpisu kosztów do podatkowej księgi przychodów i rozchodów. Natomiast faktury niespełniające tego wymogu nie mogą znaleźć się w zestawieniu miesięcznym. Nie mogą one zatem obciążać kosztów w p.k.p.r. (patrz pismo Dyrektora Izby Skarbowej w Rzeszowie z 3 stycznia 2005 r., nr IS.I/1-415/162/04).

Warto wspomnieć, że również przepisy ustawy o podatku od towarów i usług nakładają na podatników obowiązek, aby faktury dokumentujące zakup paliwa do samochodów zawierały numer rejestracyjny pojazdu.

Aby Państwa firma mogła zaliczyć do kosztów wydatki związane z eksploatacją samochodów niezaliczonych do środków trwałych, musi postarać się o uzupełnienie braków lub poprawienie błędnych numerów rejestracyjnych podanych na otrzymanych przez firmę fakturach. W tym celu mogą Państwo wystawić noty korygujące (§ 15 rozporządzenia w sprawie zasad wystawiania faktur). Obok faktur wystawionych w prawidłowy sposób, zaakceptowane przez sprzedawcę noty korygujące będą stanowiły podstawę do sporządzenia miesięcznego zestawienia wydatków związanych z eksploatacją poszczególnych samochodów.

Przykład

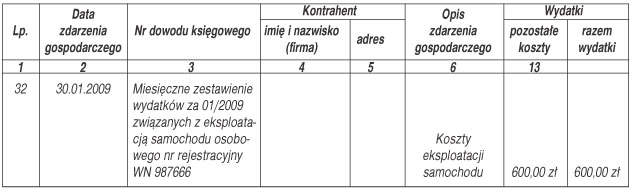

Pan Marek Nowak wykorzystuje w prowadzonej działalności gospodarczej samochód osobowy, który nie stanowi środka trwałego. W styczniu 2009 r. poniósł wydatki związane z eksploatacją tego samochodu na kwotę 750 zł. Faktury dokumentujące te wydatki zawierają numer rejestracyjny samochodu. Mogą zatem stanowić podstawę do zaliczenia wydatków do kosztów uzyskania przychodów. Pan Marek sporządził na ich podstawie zestawienie miesięczne za styczeń. Z prowadzonej ewidencji przebiegu pojazdu wynika, że limit odliczeń za styczeń wynosi 600 zł. W związku z tym pan Marek zaliczy w styczniu do kosztów 600 zł.

Wyciąg z księgi za styczeń 2009 r.

Rafał Styczyński

doradca podatkowy

Podstawa prawna:

• art. 23 ust. 5 i 7 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176 z późn.zm.),

• pkt 13 objaśnień do podatkowej księgi przychodów i rozchodów stanowiących załącznik nr 1 do rozporządzenia Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. Nr 152, poz. 1475 z późn.zm.).

REKLAMA

REKLAMA