Jak wypełnić deklarację VAT-26

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Pełne odliczenie VAT od samochodów

Podatnicy mają możliwości dokonania pełnego odliczania VAT od wydatków związanych z pojazdami samochodowymi wykorzystywanymi wyłącznie do działalności gospodarczej. Konieczne jest jednak spełnienie warunków sprecyzowanych w ustawie o VAT.

REKLAMA

Pełne odliczenie VAT od pojazdów możliwe jest po złożeniu deklaracji VAT-26 oraz prowadzeniu ewidencji przebiegu pojazdu. Dodatkowo, podatnik musi przestrzegać zasady wykorzystywania zadeklarowanych pojazdów wyłącznie dla celów działalności gospodarczej.

Jeżeli chodzi o zakres odliczenia, pełny VAT odliczać można od wydatków dotyczących:

- nabycia, importu lub wytworzenia tych pojazdów oraz nabycia lub importu ich części składowych;

- używania tych pojazdów na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze, związane z tą umową;

- nabycia lub importu paliw silnikowych, oleju napędowego i gazu, wykorzystywanych do napędu tych pojazdów, usług naprawy lub konserwacji tych pojazdów oraz innych towarów i usług związanych z eksploatacją lub używaniem tych pojazdów.

Polecamy książkę: VAT 2017. Komentarz

Podatnik, który składa deklarację VAT-26 dla określonych pojazdów zobowiązany jest jednocześnie do prowadzenia ewidencji ich przebiegu. Prowadzona ewidencja przebiegu powinna obejmować poniższe dane:

1) numer rejestracyjny pojazdu samochodowego;

2) dzień rozpoczęcia i zakończenia prowadzenia ewidencji;

3) stan licznika przebiegu pojazdu samochodowego na dzień rozpoczęcia prowadzenia ewidencji, na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji;

4) wpis osoby kierującej pojazdem samochodowym dotyczący każdego wykorzystania tego pojazdu, obejmujący:

a) kolejny numer wpisu,

b) datę i cel wyjazdu,

c) opis trasy (skąd - dokąd),

d) liczbę przejechanych kilometrów,

e) imię i nazwisko osoby kierującej pojazdem

- potwierdzony przez podatnika na koniec każdego okresu rozliczeniowego w zakresie autentyczności wpisu osoby kierującej pojazdem, jeżeli nie jest ona podatnikiem;

5) liczbę przejechanych kilometrów na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji.

Deklarację VAT-26 należy złożyć w przypadku wszystkich pojazdów samochodowych (osobowych i innych niż osobowe). Nie ma jednak obowiązku składania deklaracji dla pojazdów specjalnych oraz pojazdów, które konstrukcyjnie przeznaczone są wyłącznie do prowadzenia działalności gospodarczej.

Jeżeli chodzi o pojazdy specjalne, to należy przez nie rozumieć pojazdy określone dla następujących przeznaczeń:

- agregat elektryczny/spawalniczy,

- do prac wiertniczych,

- koparka, koparko-spycharka,

- ładowarka,

- podnośnik do prac konserwacyjno-montażowych,

- żuraw samochodowy.

Przy spełnieni warunku, że z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym.

Z obowiązku deklarowania zwolnione są również pojazdy pogrzebowe oraz bankowozy (typu A i B). Warunkiem jest jednak, żeby przedmiotem działalności podatnika wykorzystującego te pojazdy były usługi pogrzebowe lub transport wartości pieniężnych.

Ponadto, do pojazdów o przeznaczeniu wyłącznie do działalności gospodarczej, które także nie wymagają składania deklaracji VAT-26 oraz prowadzenia ewidencji przebiegu zaliczane są:

- pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

- klasyfikowane na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van lub z otwartą częścią przeznaczoną do przewozu ładunków;

- pojazdy samochodowe, inne niż samochody osobowe, które posiadają kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu.

VAT-26 i ewidencji nie wymagają również samochody konstrukcyjnie przeznaczone do przewozu co najmniej 10 osób łącznie z kierowcą.

Termin składania deklaracji

Podatnicy zobowiązani są złożyć naczelnikowi urzędu skarbowego deklarację VAT-26 o pojazdach w terminie 7 dni od dnia, w którym poniosą pierwszy wydatek związany z tymi pojazdami.

Jeżeli nie dojdzie do złożenia deklaracji w tym terminie, wówczas uznaje się, że pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej podatnika dopiero od dnia jej złożenia.

Podatnik jest obowiązany do aktualizacji VAT-26 w przypadku zmiany wykorzystywania pojazdu samochodowego, najpóźniej przed dniem, w którym dokonuje tej zmiany.

Zobacz: VAT od samochodów

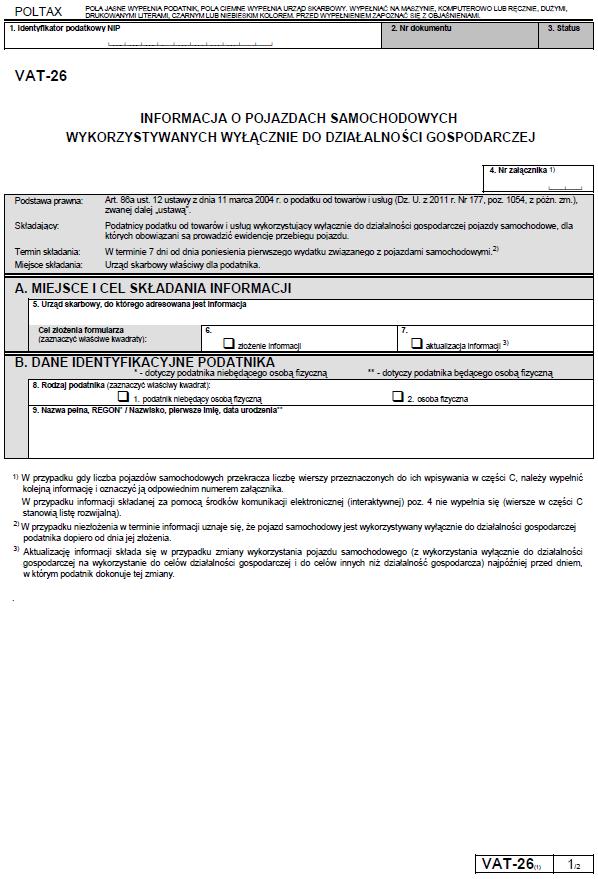

Wzór deklaracji VAT-26

Wzór formularza VAT-26 określony został w rozporządzeniem Ministra Finansów z dnia 21 marca 2014 r. w sprawie wzoru informacji o pojazdach samochodowych wykorzystywanych wyłącznie do działalności gospodarczej (Dziennik Ustaw rok 2014 poz. 371).

WZÓR INFORMACJI O POJAZDACH SAMOCHODOWYCH WYKORZYSTYWANYCH DO DZIAŁALNOŚCI GOSPODARCZEJ – VAT-26

Zasady wypełniania

Informację VAT-26 można składać w sposób tradycyjny lub drogą elektroniczną, z wykorzystaniem kwalifikowanego podpisu elektronicznego, za pośrednictwem Portalu podatkowego Ministerstwa Finansów (www.portalpodatkowy.mf.gov.pl).

W poz. 4 należy podać numer załącznika. Przy czym, jeżeli liczba pojazdów samochodowych przekracza liczbę wierszy przeznaczonych do ich wpisywania w części C deklaracji, należy wypełnić kolejną informację i oznaczyć ją odpowiednim numerem załącznika.

Natomiast w momencie gdy informacja składana jest za pomocą środków komunikacji elektronicznej (interaktywnej) poz. 4 nie wypełnia się (wiersze w części C stanowią listę rozwijalną).

Część A. MIEJSCE I CEL SKŁADANIA INFORMACJI

W poz. 5 należy wskazać urząd skarbowy, do którego adresowana jest informacja, czyli urząd skarbowy właściwy dla podatnika. W związku z tym należy wybrać:

- urząd skarbowy właściwy ze względu na adres siedziby podatnika, jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej,

- urząd skarbowym właściwym ze względu na miejsce zamieszkania, jeżeli podatnik jest osobą fizyczną.

W sytuacji, gdy podatnicy nieposiadający siedziby działalności gospodarczej na terytorium kraju, posiadają na tym terytorium stałe miejsce prowadzenia działalności gospodarczej, właściwość organów podatkowych ustala się według tego stałego miejsca prowadzenia działalności.

Następnie określa się cel złożenia deklaracji. Podatnik wybiera opcję złożenie informacji (poz. 6) lub aktualizacja informacji (poz. 7).

Część B. DANE IDENTYFIKACYJNE PODATNIKA

W poz. 8 należy podać rodzaj podatnika, zaznaczyć właściwy kwadrat: podatnik niebędący osobą fizyczną lub osoba fizyczna.

W poz. 9 w przypadku podmiotów niebędących osobami fizycznymi wpisuje się pełną nazwę i REGON, natomiast w przypadku podmiotów będących osobami fizycznymi należy podać nazwisko, pierwsze imię, datę urodzenia.

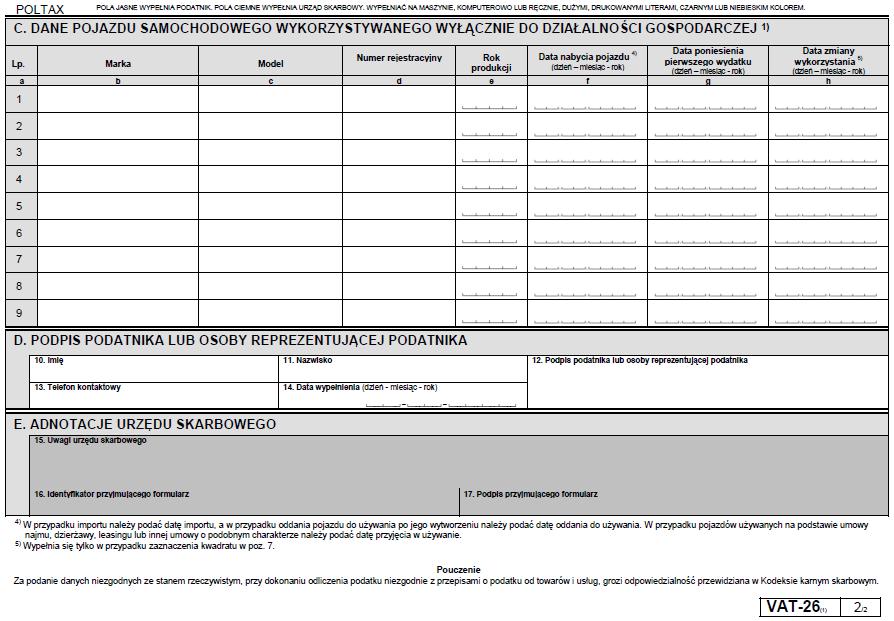

Część C. DANE POJAZDU SAMOCHODOWEGO WYKORZYSTYWANEGO WYŁĄCZNIE DO DZIAŁALNOŚCI GOSPODARCZEJ

W poszczególnych pozycjach tej części należy wpisać dane pozwalające na identyfikację pojazdu samochodowego, czyli markę, model pojazdu i jego numer rejestracyjny, jak również datę poniesienia pierwszego wydatku związanego z danym pojazdem. W tym miejscu dokonuje się także aktualizacji złożonej informacji podając datę zmiany wykorzystania pojazdu (tę pozycję wypełniał się tylko w przypadku zaznaczenia kwadratu w poz. 7).

W pozycji dotyczącej daty nabyci pojazdu, w przypadku importu należy podać datę importu, a w przypadku oddania pojazdu do używania po jego wytworzeniu należy podać datę oddania do używania. W przypadku pojazdów używanych na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze należy podać datę przyjęcia w używanie.

Część D. PODPIS PODATNIKA LUB OSOBY REPREZENTUJĄCEJ PODATNIKA

Poz. 10-14 służą do podania danych podatnika i złożenia podpisu. Jest to też miejsce na oświadczenie i złożenie podpisu przez osobę reprezentującą podatnika.

Część E. ADNOTACJE URZĘDU SKARBOWEGO

Poz. 15-17 to miejsca w deklaracji, które zarezerwowane są na adnotacje urzędowe ze strony urzędu skarbowego.

Warto też mieć na uwadze, że w przypadku podania danych niezgodnych ze stanem rzeczywistym, przy dokonaniu odliczenia podatku niezgodnie z przepisami o podatku od towarów i usług, grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Podstawa prawna:

- rozporządzenie Ministra Finansów z dnia 21 marca 2014 r. w sprawie wzoru informacji o pojazdach samochodowych wykorzystywanych wyłącznie do działalności gospodarczej (Dziennik Ustaw rok 2014 poz. 371),

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2011 r. Nr 177,poz 1054, z późn. zm).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA