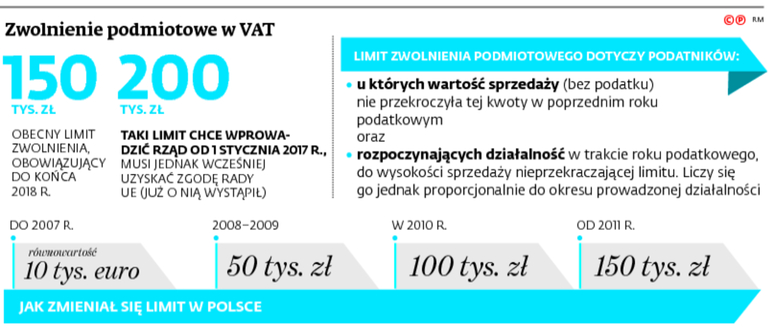

Limit zwolnienia podmiotowego z VAT 2017 - czy będzie 200 tysięcy?

REKLAMA

REKLAMA

Nie ma danych dotyczących liczby podmiotów korzystających obecnie ze zwolnienia. Wiadomo natomiast, że w zeszłym roku 873 tys. podatników, u których obroty nie przekraczały 150 tys. zł, a więc którzy mogli być zwolnieni z VAT, wolało jednak rozliczać się z podatku (dane ze złożonych deklaracji gromadzone w hurtowni SPR/VAT).

REKLAMA

REKLAMA

Dlaczego, mimo takiego uprawnienia, podatnicy rezygnują z niego? Odpowiedź jest prosta – rozliczanie VAT jest często bardziej opłacalne niż zwolnienie. I dotyczy to nie tylko podmiotów, których obroty nie przekraczają 150 tys. zł, ale również np. rolników ryczałtowych.

Polecamy książkę: VAT 2017. Komentarz

Przy dużych zakupach

Ze zwolnienia podmiotowego (czyli przysługującego do 150 tys. zł obrotu) chętnie rezygnują podatnicy rozpoczynający działalność, w tym zwłaszcza ci, którzy muszą ponieść duże zakupy. – Jeśli są czynnymi podatnikami VAT, mogą odliczyć podatek naliczony przy zakupach. Jeśli korzystają ze zwolnienia, pozbawiają się tego prawa do momentu, aż ich obrót w ciągu roku przekroczy limit 150 tys. zł – wyjaśnia Tomasz Michalik, doradca podatkowy i partner w MDDP.

REKLAMA

Dodaje, że VAT wolą również naliczać podatnicy, którzy działają w obszarze B2B (obrót między firmami), a więc gdy ich klienci mogą odliczać podatek (nie są np. bankami).

Polecamy: Biuletyn VAT

Lepszy VAT niż PCC

Często zwolnienie nie jest również opłacalne w transakcjach nieruchomościowych. Podmioty nabywające np. kamienice do remontu wolą zapłacić podatek i go odliczyć, mimo że taka transakcja będzie wiązała się z koniecznością uiszczenia podatku od czynności cywilnoprawnych (PCC). Grzegorz Wachołek z Kancelarii Prawno-Podatkowej Mariański Group tłumaczy to na przykładzie. Zakładając, że wartość nieruchomości wynosi 1 mln zł, transakcja opodatkowana VAT będzie neutralna dla nabywcy będącego podatnikiem tej daniny, bo może on odliczyć podatek naliczony. Natomiast analogiczna transakcja zwolniona z opodatkowania będzie się wiązać z koniecznością uiszczenia PCC w wysokości 20 tys. zł. Często więc korzystniej jest kupić nieruchomość w ramach transakcji opodatkowanej VAT. Organy podatkowe preferują natomiast zwolnienie z VAT, bo to wiąże się dla kupującego z obowiązkiem odprowadzenia PCC. Wskazuje na to przykładowo interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie z 14 kwietnia 2016 r. (nr IPPP3/4512-873/15-3/S/RD).

Grzegorz Wachołek zastrzega jednak, że nie zawsze nabycie nieruchomości w ramach transakcji opodatkowanej VAT będzie korzystne dla nabywcy. – Jeżeli bowiem nabędzie on nieruchomość opodatkowaną VAT, a następnie sprzeda ją ze zwolnieniem, to może wystąpić konieczność korekty podatku naliczonego, o której mowa w art. 91 ustawy o VAT – wyjaśnia ekspert.

Roman Namysłowski, doradca podatkowy i partner w Crido Taxand, przyznaje, że podatnicy, którzy mają działalność opodatkowaną i zwolnioną, wolą, aby ta ostatnia się nie pojawiała. W przeciwnym razie muszą stosować współczynnik, co oznacza, że odliczą mniej VAT. Odliczyć można bowiem tylko tę część podatku naliczonego, która dotyczy zakupów służących działalności opodatkowanej.

Grzegorz Wachołek dodaje, że korzystniejsze byłoby też opodatkowanie sprzedaży przedsiębiorstwa lub jego zorganizowanej części. Gdyby takie transakcje były objęte VAT, w ostatecznym rozrachunku mogłyby być neutralne podatkowo dla nabywcy. Ale w tym wypadku nie ma wyboru, bo transakcje te w ogóle nie podlegają opodatkowaniu VAT, co zawsze wiąże się z obowiązkiem zapłaty PCC – stwierdza ekspert.

Rolnicy też wybierają

Kolejną grupą, której bardziej opłaca się rozliczać VAT na ogólnych zasadach, są rolnicy ryczałtowi. Marcin Szymankiewicz, doradca podatkowy, zaznacza jednak, że jest to korzystne tylko dla rolników ponoszących znaczne nakłady, w szczególności inwestycyjne. Większość produktów rolnych objęta jest bowiem stawką 5 proc. VAT, a większość towarów na potrzeby prowadzonej działalności jest nabywana z 23-proc. podatkiem (np. ciągniki, maszyny i urządzenia rolnicze, środki ochrony roślin, nawozy sztuczne, paliwo, energia elektryczna). – Dla rolnika oznacza to, że ponosząc znaczne nakłady na swoją działalność, ma wyższy podatek naliczony niż należny i może ubiegać się o zwrot różnicy– wyjaśnia Marcin Szymankiewicz.

Przypomina jednak, że wybór opodatkowania wiąże co najmniej na trzy lata. Dlatego należy zawsze przeanalizować, co się bardziej opłaca. – Podatnicy muszą wziąć pod uwagę to, że jako rolnicy ryczałtowi są zwolnieni z obowiązku: wystawiania faktur, prowadzenia ewidencji dostaw i nabyć towarów i usług, składania w urzędzie skarbowym deklaracji VAT-7 (VAT-7K albo VAT-7D), zgłoszenia rejestracyjnego VAT-R. – Wybierając status podatnika VAT czynnego, rolnik zostanie obciążony wszystkimi tymi obowiązkami – ostrzega Marcin Szymankiewicz.

Łukasz Zalewski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA