Różnice w inwentaryzacji – skąd mogą pochodzić? Co zrobić? Jak rozliczyć?

REKLAMA

REKLAMA

Podstawy inwentaryzacji w polskim systemie prawnym – czyli, skąd się biorą różnice w inwentaryzacji

„Inwentaryzacja” rozumiana jest jako szereg kolejno podejmowanych czynności, które należy przeprowadzić w jednostce gospodarczej, w celu ustalenia rzeczywistego (a nie tylko dokumentowego) stanu aktywów i pasywów. W uproszczeniu, chodzi o fizyczne przeliczenie - w rzeczywistości. Celem całej działalności inwentaryzacyjnej ma być ustalenie rzeczywistego majątku przedsiębiorcy. Ma to służyć nie tylko weryfikacji stanu zapasów, itp., ale także ocenie opłacalności działalności podmiotu, planów na przyszłość, itp. Dobrze wykorzystana inwentaryzacja może być podstawowym źródłem informacji dla osób kierujących i zarządzających jednostką inwentaryzowaną. W doktrynie podkreśla się, że inwentaryzacja jest jednym z najjaskrawszych przykładów zastosowania zasady „true and fair view” w księgowości – czyli możliwości ukazania rzetelnego obrazu firmy, dzięki odpowiedniej pracy księgowej i rachunkowej.

REKLAMA

REKLAMA

Należy pamiętać, że inwentaryzacja to nie tylko narzędzie dla samego przedsiębiorcy, ale również odpowiedni obowiązek ustawowy, dlatego czynności te powinny być wykonywane w odpowiedniej częstotliwości i terminach.

Główne zasady dotyczące inwentaryzacji zostały opisane w rozdziale 3-cim polskiej Ustawy o Rachunkowości. Według niego, cały proces powinien zostać odpowiednio udokumentowany oraz powiązany z zapisami z ksiąg rachunkowych. To właśnie ze względu na konieczność powiązania rzeczywistości z księgami pojawiają się tak zwane różnice inwentaryzacyjne: pomiędzy opisem formalnym w księgach, a rzeczywistym i faktycznym posiadaniem.

Polecamy: Monitor Księgowego – prenumerata

REKLAMA

Polecamy: INFORLEX Księgowość i Kadry

Rodzaje różnic inwentaryzacyjnych i podstawy prawne działania

Różnice pomiędzy tym stanem rzeczywistym, a stanem wykazanym w księgach rachunkowych, należy odpowiednio wyjaśnić i rozliczyć, odpowiednio – czyli w księgach rachunkowych tego roku obrotowego, na który przypadał termin inwentaryzacji. Wynika to bezpośrednio z ustawy o rachunkowości:

Wyciąg z przepisów:

Art. 27. [Udokumentowanie i rozliczanie inwentaryzacji]

1. Przeprowadzenie i wyniki inwentaryzacji należy odpowiednio udokumentować i powiązać z zapisami ksiąg rachunkowych.

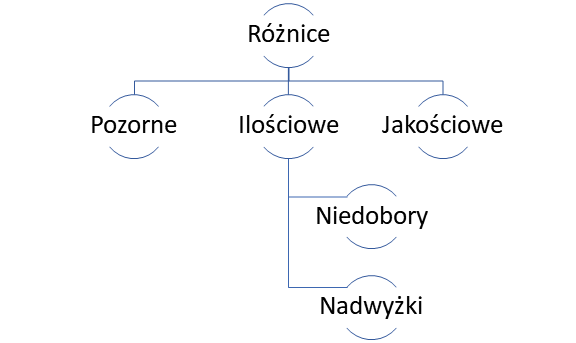

Różnice inwentaryzacyjne mogą być bardzo zróżnicowane, zarówno ze względu na przyczynę powstania, jak i późniejsze działania, które w związku z nimi powinien podjąć podatnik. W doktrynie i praktyce stworzono pewien główny podział różnic, ramach którego, wyróżnia się:

opracowanie własne

- różnice pozorne – inwentaryzacja niejednokrotnie jest procesem trudnym i złożonym, dlatego możliwe są w trakcie niej błędy. Błędy mogły pojawić się również w poprzednio przygotowywanej dokumentacji. W każdym razie, w takim wypadku, faktycznie nie ma żadnej różnicy, a dochodzi do jej wykazania tylko ze względu na błąd ludzki – najczęściej po dodatkowym wyjaśnieniu okazuje się, że różnic w istocie nie ma;

- różnice ilościowe (niedobory) – to sytuacje, w których istnieją niedobory (braki); mogą być to:

- niedobory usprawiedliwione – czyli zdarzenia w działalności operacyjnej podmiotu niezawinione przez nikogo;

- ubytki naturalne – poprzez wysychanie, ulatniania, parowanie, i tym podobne;

- niedobory spowodowane niedokładnością pomiarów – na przykład w przypadku różnic w maszynach stosowanych do ich dokonywania i innych;

- niedobory wynikające ze zdarzeń losowych – pożar, powódź, wichura, kradzież, oraz pozostałe;

- niedobory nieusprawiedliwione – niedobory powstałe wskutek zaniedbań, różnego rodzaju nadużyć, braku opieki, nadzoru i zabezpieczenia czy decyzji o błędnym przechowywaniu i składowaniu;

- niedobory usprawiedliwione – czyli zdarzenia w działalności operacyjnej podmiotu niezawinione przez nikogo;

- różnice ilościowe (nadwyżki) – w trakcie inwentaryzacji może również dojść do sytuacji w której przeliczenie wykaże nadwyżki. Pomimo potencjalnie pozytywnej sytuacji dla przedsiębiorcy, nadal należy wyjaśnić przyczynę tych różnic. Wyszczególnia się dwa główne powody powstawania nadwyżek i są to:

- niedokładność pomiaru – poprzez błędy ludzkie, maszyn, w granicach tolerancji danej działalności gospodarczej;

- pomyłki w podobnych składnikach zapasów – możliwe jest potencjalne zastąpienie się ich wzajemnie;

- różnice jakościowe – w trakcie inwentaryzacji może również zostać wykryta tak zwana różnica jakościowa, na przykład w przypadku utraty przydatności gospodarczej danego przedmiotu czy towaru. Może to mieć ponownie charakter niezawiniony – na przykład ze względu na wyjście z mody produktu– lub charakter zawiniony – w przypadku między innymi błędnego składowania, które spowodowało utratę przydatności, zniszczenie, uszkodzenie itp.

Rekomendowane działania po wykazaniu różnic inwentaryzacyjnych

Zgodnie z art. 27 ustawy o rachunkowości ustęp 2, Ujawnione w toku inwentaryzacji różnice między stanem rzeczywistym a stanem wykazanym w księgach rachunkowych należy wyjaśnić i rozliczyć w księgach rachunkowych tego roku obrotowego, na który przypadał termin inwentaryzacji.

Dlatego w przypadku wystąpienia i znalezienia różnic inwentaryzacyjnych, rekomendowanym jest powołanie odpowiedniej komisji wyjaśniającej sytuację inwentaryzacyjną oraz opisującą ją w dokumencie nazwanym protokołem inwentaryzacyjnym.

W tej kwestii, poza ustawą o rachunkowości, wskazówkami do działania dla przedsiębiorców i osób kierujących tymi podmiotami, mogą być również inne akty prawne w tym między innymi:

- Stanowisko Komitetu Standardów Rachunkowości, w sprawie inwentaryzacji drogą spisu z natury zapasów materiałów, towarów, wyrobów gotowych i półproduktów;

- Krajowy Standard Rachunkowości "Środki trwałe";

- ustawa o zryczałtowanym podatku dochodowym;

- rozporządzenie Ministra Finansów, w sprawie prowadzenia podatkowej księgi przychodów i rozchodów;

- ustawa o PIT;

- i inne.

REKLAMA

REKLAMA