Do zwolnienia z PIT sprzedaży nieruchomości z reguły wystarczy notariusz

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Chodzi o wyrok Naczelnego Sądu Administracyjnego z 7 marca 2018 r. (sygn. akt II FSK 576/16), który opisaliśmy w artykule „Dla zwolnienia z PIT liczy się nie tylko podpis u notariusza” (DGP nr 48/2018). NSA wskazał w nim, że 5-letni termin, po upływie którego można sprzedać nieruchomość bez podatku, powinien być liczony nie od daty podpisania aktu notarialnego, lecz od wpisu do księgi wieczystej.

Wyrok mógł zaniepokoić podatników, zwłaszcza tych, którzy podpisali akty notarialne pod koniec roku, a wpis do księgi wieczystej (KW) był dopiero w roku następnym. Jak w takiej sytuacji liczyć terminy podatkowe pozwalające sprzedać nieruchomość bez PIT? Czy od końca roku, w którym nabycie potwierdził notariusz, czy od końca roku, w którym zostało ono wpisane do KW?

Warunki zwolnienia

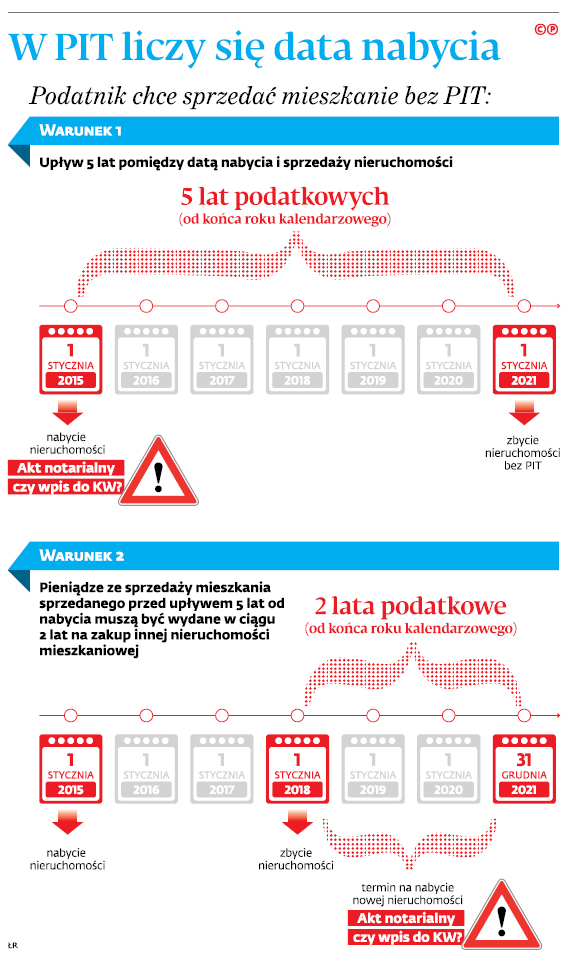

Zasada jest taka, że każdy, kto chce sprzedać nieruchomość bez PIT, powinien odczekać 5 lat od jej nabycia (art. 10 ust. 1 pkt 8 ustawy o PIT). Można też sprzedać ją wcześniej, ale wówczas, żeby nie zapłacić podatku, trzeba przeznaczyć pieniądze ze sprzedaży na własny cel mieszkaniowy, a więc np. kupić inny dom lub mieszkanie (art. 21 ust. 1 pkt 131 ustawy o PIT). Podatnik ma na to dwa lata.

REKLAMA

W obu przypadkach liczą się więc terminy nabycia, a więc to, czy podatnik:

- kupił stare mieszkanie odpowiednio wcześnie, żeby sprzedać je bez podatku (czy minęło 5 lat od nabycia)?

- kupił nową nieruchomość odpowiednio wcześnie, żeby skorzystać z ulgi mieszkaniowej?

Rozstrzygające może się więc okazać, czy należy brać pod uwagę datę aktu notarialnego, czy wpisu do KW.

Są różne „nabycia”

– Nie jest tak, że zawsze o nabyciu nieruchomości decyduje kumulatywne spełnienie dwóch przesłanek: podpisanie aktu notarialnego i wpis do KW – tłumaczy Dominik Szczygieł, doradca podatkowy, radca prawny MSDS LEGAL Szczotka Szczygieł.

– Przy standardowym zakupie nieruchomości okres 5 lat należy liczyć od końca roku, w którym nastąpiło podpisanie aktu notarialnego przenoszącego własność, bez względu na moment wpisania jej do księgi wieczystej – wyjaśnia Piotr Liss, doradca podatkowy, partner w RSM Poland.

Ekspert zwraca uwagę, że wyrok NSA dotyczył niestandardowego przypadku. Chodziło bowiem o ustanowienie odrębnej własności lokalu (często nabywanego od dewelopera lub przy zniesieniu współwłasności).

Jaka różnica?

– O ile do przeniesienia własności „zwykłej” nieruchomości (z założoną już KW) wystarczy zawarcie umowy w formie aktu notarialnego (art. 155 par. 1 kodeksu cywilnego), o tyle ustanowienie odrębnej własności lokalu w budynku wielomieszkaniowym wymaga też założenia księgi wieczystej i wpisu do niej. Dopiero on potwierdza przeniesienie własności – mówi Grzegorz Maślanko, radca prawny, partner w Grant Thornton. Wskazuje, że stanowi o tym wyraźnie art. 7 ust. 2 ustawy o własności lokali (t.j. Dz.U. z 2015 r. poz. 1892 ze zm.). – Dlatego orzeczenie sądu nie jest zaskakujące – mówi Maślanko.

Innymi słowy, w przypadku standardowego zakupu mieszkania 5-letni termin liczymy od końca roku, w którym nastąpiło podpisanie aktu notarialnego. Jeśli ustanawiamy odrębną własność lokalu, termin liczymy od wpisu do księgi wieczystej.

Polecamy: Pakiet żółtych książek - Podatki 2018

Dominik Szczygieł dodaje, że z pierwszym przypadkiem mamy do czynienia przy nabyciu na rynku wtórnym. Natomiast przy zakupie lokali na rynku pierwotnym, gdy dochodzi do ustanowienia odrębnej własności, oraz przy nabyciu prawa użytkowania wieczystego decyduje łączne spełnienie dwóch przesłanek: podpisanie aktu notarialnego i wpis do księgi wieczystej.

Inne przypadki

A co w sytuacji, gdy dochodzi do sprzedaży mieszkania własnościowego, do którego wcześniej przysługiwało spółdzielcze własnościowe prawo do lokalu mieszkalnego?

– Interpretacje indywidualne nie pozostawiają wątpliwości, że w takiej sytuacji nabycie ma miejsce już w momencie zakupu/uzyskania spółdzielczego własnościowego prawa do lokalu mieszkalnego. Przekształcenie go w pełną własność nie ma znaczenia dla celów liczenia 5-letniego okresu – wyjaśnia Piotr Liss.

Tak samo jest przy przekształceniu prawa wieczystego użytkowania gruntu w pełną własność. – W tym przypadku również organy jednoznacznie wskazują, że 5 lat należy liczyć od momentu nabycia prawa wieczystego użytkowania – tłumaczy ekspert RSM Poland.

Z czego ona wynika

Zarówno NSA, jak i eksperci zwracają uwagę, że są dwa rodzaje wpisów w księdze wieczystej: deklaratoryjne i konstytutywne. Pierwsze odzwierciedlają jedynie rzeczywisty stan prawny nieruchomości. Wpisy konstytutywne mają natomiast charakter prawotwórczy.

Jak mówi Dominik Szczygieł, ustanowienie odrębnej własności lokalu (takiej sytuacji dotyczył wyrok NSA) ma charakter konstytutywny, prawotwórczy.

Zdaniem Grzegorza Maślanki podatnicy nie powinni być tym zaskoczeni. – Notariusze sporządzający akty notarialne dotyczące ustanowienia odrębnej własności lokali informują podatników o tym, że warunkiem powstania takiej odrębnej własności jest wpis do księgi wieczystej – mówi ekspert.

Odrębną kwestią jest to, w którym momencie to tego dochodzi. – Równolegle funkcjonowały tu dwie linie orzecznicze – przypomina ekspert Grant Thornton. Wskazuje, że zgodnie z pierwszą linią skutek ów następuje dopiero z momentem fizycznego dokonania wpisu w księdze. Zgodnie z drugim podejściem liczy się data złożenia wniosku o wpis.

– Ostatecznie w najnowszym orzecznictwie sądów utrwalił się ten drugi pogląd – podsumowuje Grzegorz Maślanko. ⒸⓅ

Łukasz Zalewski,

Patrycja Dudek

REKLAMA

REKLAMA