Kto nie zapłaci podatku od spadku lub darowizny?

REKLAMA

REKLAMA

Ogólne zwolnienie dotyczy tylko darowizn od członków najbliższej rodziny

REKLAMA

REKLAMA

Informacje o zasadach zwolnień z podatku od spadków i darowizn, najlepiej czerpać bezpośrednio z odpowiedniej ustawy (patrz ustawa z dnia 28 lipca 1983 r.). Wspomniany akt prawny przewiduje m.in. generalne zwolnienie podatkowe dla członków najbliższej rodziny dotyczące przekazywanych nieruchomości oraz innych składników majątku (np. aut lub biżuterii).

Ogólne zwolnienie z podatku od spadków i darowizn przewidziano jedynie dla bliskich krewnych nabywających nieruchomość – tłumaczy Andrzej Prajsnar, ekspert z portalu RynekPierwotny.pl. Mowa o następujących osobach: małżonek, zstępny (dziecko, wnuk, prawnuk), wstępny (rodzic, dziadek), pasierb, brat, siostra, ojczym, macocha. Wymienieni krewni nie zapłacą podatku od spadków i darowizn, jeżeli w ciągu sześciu miesięcy od nabycia nieruchomości złożą fiskusowi odpowiednią deklarację na formularzu SD-Z2. Ten obowiązek nie dotyczy osób otrzymujących nieruchomość w ramach darowizny, która obowiązkowo musi być poświadczona notarialnie. Odpowiednie informacje na temat takich podatników, przesyła bowiem notariusz dokumentujący darowiznę. O półrocznym terminie (naliczanym od dnia uprawomocnienia się postanowienia sądu stwierdzającego nabycie spadku albo zarejestrowania aktu poświadczenia dziedziczenia przez notariusza), muszą z kolei pamiętać osoby, które otrzymały nieruchomość w ramach spadkobrania.

Przepisy przewidują również specjalną ulgę mieszkaniową np. dla teściów

REKLAMA

Warto zdawać sobie sprawę, że krajowe przepisy przewidują jeszcze jedną ulgę w ramach podatku od spadków i darowizn, która dotyczy nabywania nieruchomości. Mowa o tak zwanej uldze mieszkaniowej. Z tej ulgi mogą skorzystać:

- osoby zaliczane do pierwszej grupy podatkowej - w ramach darowizny lub dziedziczenia nieruchomości mieszkaniowej/spółdzielczego własnościowego prawa do lokum

- osoby zaliczane do drugiej grupy podatkowej - w ramach dziedziczenia nieruchomości mieszkaniowej/spółdzielczego własnościowego prawa do lokum

- osoby zaliczane do trzeciej grupy podatkowej - w ramach dziedziczenia nieruchomości mieszkaniowej/spółdzielczego własnościowego prawa do lokum (dodatkowym wymogiem jest sprawowanie przynajmniej dwuletniej opieki nad spadkodawcą na podstawie umowy z notarialnie poświadczonym podpisem)

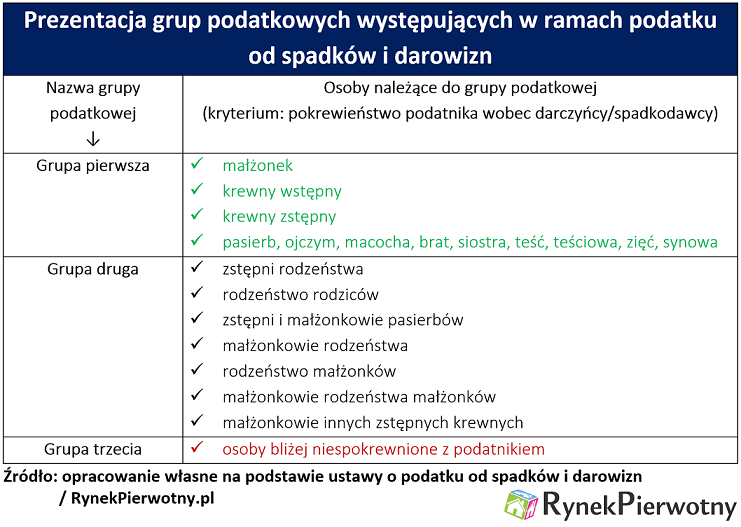

Podział podatników na grupy podatkowe, został zaprezentowany w poniższej tabeli. Warto zwrócić uwagę, że ulga mieszkaniowa w ramach spadku lub darowizny przysługuje np. pradziadkom, teściom, zięciom oraz synowym, czyli krewnym należącym do pierwszej grupy podatkowej, którzy nie mogą skorzystać z nielimitowanego zwolnienia.

Jak tłumaczy ekspert portalu RynekPierwotny.pl ulga mieszkaniowa polega na tym, że w ramach obliczenia podatku od spadków i darowizn, fiskus nie weźmie pod uwagę powierzchni domu lub mieszkania nieprzekraczającej 110 mkw. W przypadku nabycia części lokum albo udziału w spółdzielczym własnościowym prawie do domu lub lokalu, ten limit zwolnienia jest proporcjonalnie zmniejszany. Co ważne, w ramach ulgi mieszkaniowej nie uwzględnia się wartości gruntu pod budynkiem oraz prawa wieczystego użytkowania takiego gruntu.

Fiskus niestety przewidział pewne wymogi dla osób zamierzających skorzystać z ulgi mieszkaniowej w podatku od spadków i darowizn. Tacy podatnicy nie mogą posiadać alternatywnego lokum i muszą zamieszkiwać przez pięć kolejnych lat w nabytym domu lub lokalu jako osoba zameldowana na pobyt stały. Ulga mieszkaniowa nie zostanie utracona wtedy, gdy przed upływem pięcioletniego terminu podatnik sprzeda swój udział w nieruchomości/spółdzielczym prawie innemu spadkobiercy lub obdarowanemu.

Możliwe jest także zachowanie ulgi mieszkaniowej jeśli zbycie lokum otrzymanego w drodze spadku lub darowizny (przed upływem pięcioletniego terminu) było uzasadnione koniecznością zmiany warunków albo miejsca zamieszkania, a podatnik w ciągu dwóch lat przeznaczył wszystkie pieniądze uzyskane ze sprzedaży mieszkania/domu/spółdzielczego prawa na zakup/budowę kolejnego lokum. Fiskus wymaga jednak, aby łączny okres zameldowania na pobyt stały w „starym” oraz „nowym” lokalu lub domu przekroczył pięć lat.

Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl

REKLAMA

REKLAMA