Nowy wzór deklaracji PIT-28 od 1 stycznia 2020 r.

![Nowy wzór deklaracji PIT-28 od 1 stycznia 2020 r. [Aktualizacja 2021]](https://webp-konwerter.incdn.pl/eyJmIjoiaHR0cHM6Ly9nMTAu/aW5mb3IucGwvcC9fZmlsZXMv/MzEwMDAwLzFfc2h1dHRlcnN0/b2NrXzM5NzU3ODQzMC5qcGcifQ.jpg)

REKLAMA

REKLAMA

PIT-28, PIT-28S, PIT-16A i PIT-19A - nowe wzory formularzy od 1 stycznia 2021 r.

Nowe wzory wprowadza rozporządzenie Ministra Finansów i Polityki Regionalnej z 11 grudnia 2020 r. w sprawie wzorów zeznań, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne (Dziennik Ustaw rok 2020 poz. 2346). Rozporządzenie weszło w życie z dniem 1 stycznia 2021 r.

REKLAMA

Rozporządzenie określa następujące nowe wzory zeznań i deklaracji, tj. wzór:

1) zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych (PIT-28);

2) zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych (PIT-28S),;

3) deklaracji o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od karty podatkowej w poszczególnych miesiącach roku podatkowego (PIT-16A);

4) deklaracji o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od zryczałtowanego podatku dochodowego od przychodów osób duchownych w poszczególnych kwartałach roku podatkowego (PIT-19A).

Ustawodawca określa w rozporządzeniu także nowe wzory załączników do zeznań PIT-28, PIT-28S, tj. wzór:

1) informacji o przychodach podatnika z działalności prowadzonej w formie spółki (spółek) (PIT-28/B),

2) informacji o odliczeniach od dochodu (przychodu) i od podatku w roku podatkowym (PIT/O),

3) informacji o odliczeniu wydatków mieszkaniowych w roku podatkowym (PIT/D),

4) informacji o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających przychody, wynikających z transakcji handlowych (PIT/WZR).

Wzory określone w załącznikach do rozporządzenia stosuje się do przychodów uzyskanych od dnia 1 stycznia 2020 r. i dokonanych od tego dnia odliczeń.

Więcej na temat nowych formularzy podatkowych obowiązujących w 2021 roku:

Ryczałt - nowe wzory PIT-28, PIT-28S, PIT-16A i PIT-19A od 1 stycznia 2021 r.

Nowe wzory deklaracji dla ryczałtu

Nowe wzory deklaracji wprowadza rozporządzenie Ministra Finansów z dnia 13 grudnia 2019 r. w sprawie wzorów zeznań, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne (Dziennik Ustaw rok 2019 poz. 2429), które weszło w życie z dniem 1 stycznia 2020 r.

Rozporządzenie określa następujące wzory formularzy:

1) zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych (PIT-28);

2) zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych (PIT-28S);

3) deklaracji o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od karty podatkowej w poszczególnych miesiącach roku podatkowego (PIT-16A);

4) deklaracji o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od zryczałtowanego podatku dochodowego od przychodów osób duchownych w poszczególnych kwartałach roku podatkowego (PIT-19A).

Określone zostały także wzory załączników do zeznań, tj.:

1) informacji o przychodach podatnika z działalności prowadzonej w formie spółki (spółek) (PIT-28/B),

2) informacji o odliczeniach od dochodu (przychodu) i od podatku w roku podatkowym (PIT/O),

3) informacji o odliczeniu wydatków mieszkaniowych w roku podatkowym (PIT/D).

Powyższe wzory mają zastosowanie do przychodów uzyskanych od dnia 1 stycznia 2019 r. i dokonanych od tego dnia odliczeń.

REKLAMA

Przy czym nie dotyczy to sytuacji, jeżeli podatnik przed dniem wejścia w życie tego rozporządzenia zeznania, deklaracje i informacje o uzyskanych przychodach, dokonanych odliczeniach i należnym ryczałcie złożył na formularzach dotychczasowych. W takim przypadku uznaje się za prawidłowe zastosowanie wzorów formularzy obowiązujących przed dniem wejścia w życie rozporządzenia.

W efekcie zmian utraciło moc rozporządzenie Ministra Finansów z dnia 23 listopada 2018 r. w sprawie określenia wzorów zeznania, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. poz. 2238).

Co istotne, rozporządzenie nie zawiera dotychczas funkcjonującego wzoru formularza PIT-28/A. Resort finansów zrezygnował z niego argumentując to tym, że dane podawane w tej deklaracji są i tak dostępne w rejestrze Centralnej Ewidencji i Informacji o Działalności Gospodarczej.

Dłuższy termin na złożenie zeznania PIT-28

W nowych wzorach formularzy w zakresie zryczałtowanego podatku dochodowego uwzględniono zmiany w przepisach podatkowych, w tym m.in. wydłużenie terminu na złożenie zeznania PIT-28 oraz PIT-28S. Obecnie będzie je można składać od 15 lutego do końca lutego roku następującego po roku podatkowym (w tym roku najpóźniej do dnia 2 marca).

Ministerstwo Finansów poinformowało, że zeznanie podatkowe PIT-28 zostanie udostępnione od 15 lutego 2020 r. w usłudze Twój e-PIT. Przy czym, nie będzie dotyczyć przychodów z działalności gospodarczej i działów specjalnych produkcji rolnej.

Polecamy: Rozliczamy najem

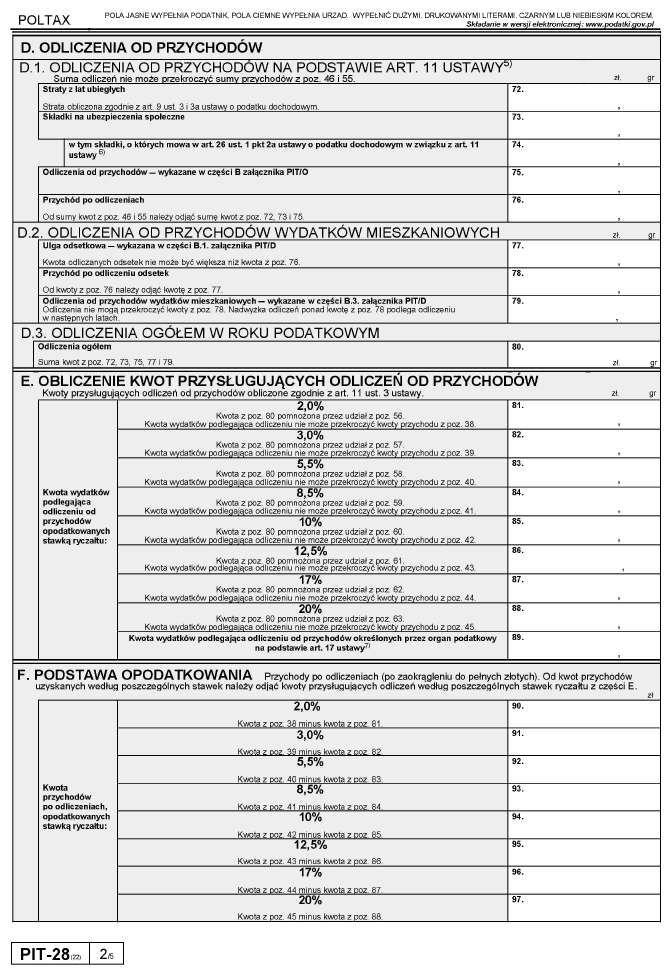

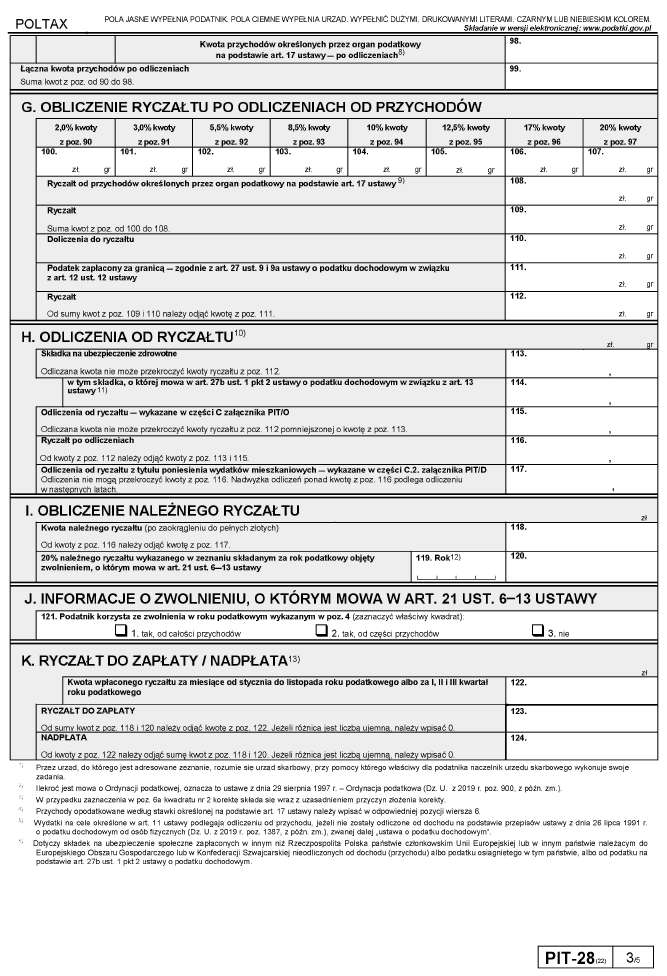

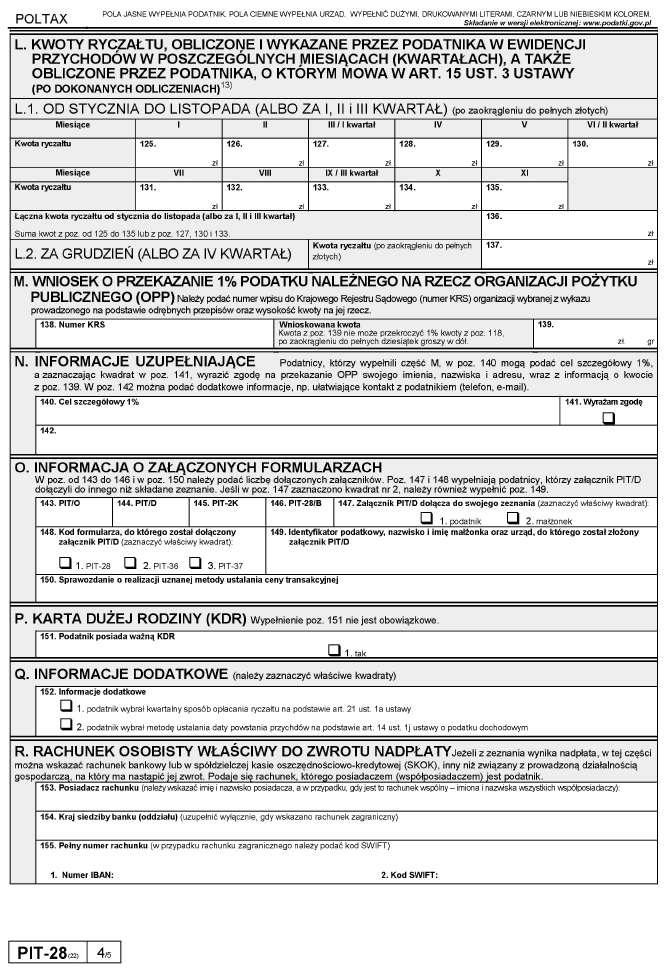

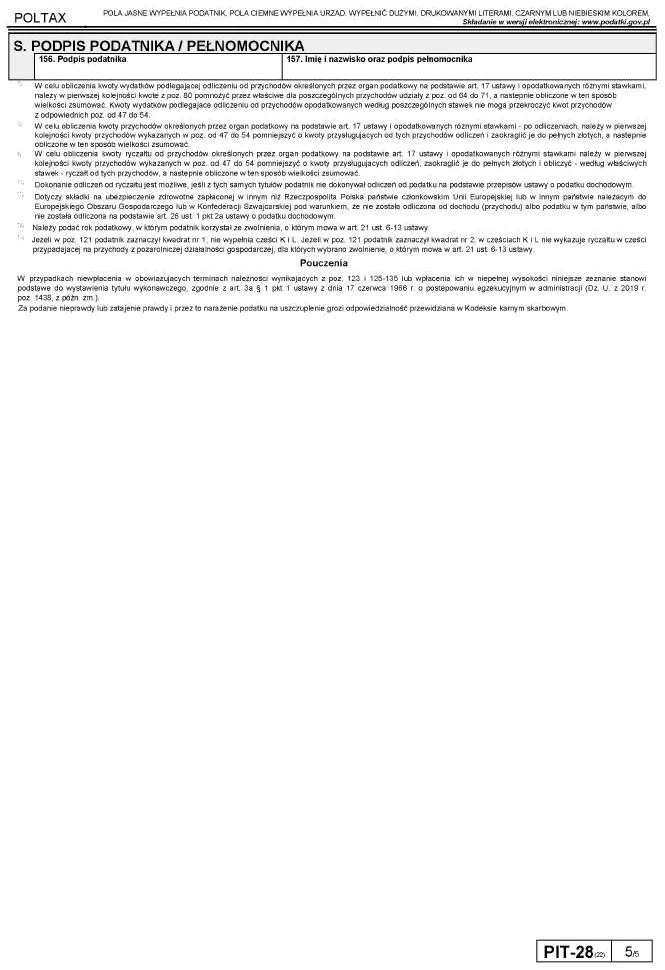

Wzór deklaracji PIT-28

Nowy formularz PIT-28 - zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych (PIT-28), stanowiący załącznik nr 1 do rozporządzenia z dnia 13 grudnia 2019 r.

Zobacz: Formularze podatkowe

Podstawa prawna:

- rozporządzenie Ministra Finansów z dnia 13 grudnia 2019 r. w sprawie wzorów zeznań, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne (Dziennik Ustaw rok 2019 poz. 2429).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA