ULGA IP BOX: Jak obliczyć wskaźnik Nexus?

REKLAMA

REKLAMA

ULGA IP BOX a wskaźnik Nexus

REKLAMA

REKLAMA

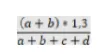

W rozumieniu art. 30ca ust. 4 ustawy o PIT (analogicznie w art. 24d ust. 4 ustawy o CIT) wysokość kwalifikowanego dochodu z kwalifikowanego prawa własności intelektualnej ustala się jako iloczyn dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym i wskaźnika obliczonego według wzoru:

Nexus

Media

w którym poszczególne litery oznaczają koszty faktycznie poniesione przez podatnika na:

a - prowadzoną bezpośrednio przez podatnika działalność badawczo-rozwojową związaną z kwalifikowanym prawem własności intelektualnej,

REKLAMA

b - nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3,

c - nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4,

d - nabycie przez podatnika kwalifikowanego prawa własności intelektualnej.

Z kolei w rozumieniu art. 30ca ust. 5 ustawy o PIT do kosztów, o których mowa w ust. 4, nie zalicza się kosztów, które nie są bezpośrednio związane z kwalifikowanym prawem własności intelektualnej, w szczególności odsetek, opłat finansowych oraz kosztów związanych z nieruchomościami.

Ponadto, w myśl art. 30ca ust. 6 ustawy o PIT W przypadku gdy wartość wskaźnika, o którym mowa w ust. 4, jest większa od 1, przyjmuje się, że wartość ta wynosi 1.

Koszty bezpośrednio związane z działalnością B+R a wskaźnik Nexus

Jak wynika z bogatej linii interpretacyjnej organów podatkowych za koszty bezpośrednio związane z programistyczną działalnością badawczo-rozwojową uznaje się następujące kategorie wydatków:

- amortyzacja samochodu i jego eksploatacja (w tym paliwo),

- koszty poniesione na zakup roweru i jego eksploatację (wykorzystywanego wyłącznie w działalności programistycznej),

- sprzęt komputerowy/elektroniczny (w tym słuchawki, drukarka, telefon),

- literatura branżowa,

- usługi księgowe,

- usługi doradztwa podatkowego,

- domena,

- koszty podróży służbowych,

- szkolenia i kursy branżowe,

- materiały biurowe,

- hosting witryny internetowej,

- opłaty za Internet,

- usługi telekomunikacyjne (abonament lub karta pre-paid),

- dostęp do VPN,

- serwer VPS.

Powyższe znajduje potwierdzenie m.in. w interpretacji indywidualnej DKIS z dnia 14 stycznia 2021 r., Nr 0113-KDIPT2-3.4011.791.2020.3.GG.

Nie można zapominać o tym, że bezpośredni wydatek B+R musi wypełniać definicję ustawową kosztu podatkowego (art. 22 ust. 1 ustawy o PIT/ art. 15 ust. 1 ustawy o CIT). Zatem taki koszt musi spełniać kumulutatywnie następujące kryteria:

- zostanie poniesiony przez podatnika,

- będzie definitywny, tj. wartość poniesionego wydatku nie zostanie podatnikowi zwrócony w jakiejkolwiek formie,

- pozostaje w związku z prowadzoną działalnością gospodarczą,

- zostanie poniesiony w celu uzyskania, zachowania lub zabezpieczenia przychodów,

- zostanie właściwie udokumentowany,

- nie znajduje się w grupie wydatków wyłączonych z kosztów podatkowych określonych w art. 23 ust. 1 ustawy o PIT/ art. 16 ust. 1 ustawy o CIT (zob. wyrok NSA z dnia 19 lutego 2019 r., sygn. akt II FSK 548/17).

Metoda wyliczenia wskaźnika Nexus [Kroki]

Sposób obliczenia wskaźnika Nexus zaprezentowany przez Wnioskodawcę w interpretacji indywidualnej DKIS z dnia 18 marca 2022 r., Nr 0112-KDWL.4011.261.2021.2.PS. znajduje aprobatę organu podatkowego. Tak więc, przyjmuje się za słuszne rozwiązanie, że wydatki przyporządkowuje się w odpowiedniej wielkości każdemu nowopowstałemu wytworowi przedsiębiorstwa w postaci oprogramowania o określonych funkcjach bądź ulepszonemu/rozwiniętemu oprogramowaniu bądź jego części. Przy czym ewidencja na potrzeby IP BOX prowadzona na bieżąco umożliwia ustalenie wysokości wydatków przypadających na każde kwalifikowane prawo własności intelektualnej.

KROK I: Ustalenie dochodu z poszczególnych kwalifikowanych praw własności intelektualnej poprzez odjęcie od przychodów ze zbycia danego Oprogramowania kosztów uzyskania przychodu.

Kiedy z obiektywnych przesłanek wynika, że właściwe przypisanie określonej kategorii kosztów do danego źródła przychodów nie jest możliwe, czyli dany wydatek dotyczy wielu źródeł i nie ma możliwości zastosowania właściwej metodyki jego przypisania do danego źródła, tj. takiej, która będzie odzwierciedlać adekwatne „powiązanie" odpowiedniej części danego kosztu z przychodami z danego źródła, wówczas przedsiębiorca per analogiam stosuje przychodowy klucz podziału kosztów pośrednich, o którym mowa w art. 22 ust. 3 ustawy o PIT, do poszczególnych rodzajów przychodów, np. w pierwszej kolejności proporcja jest liczona na podstawie: koszty pośrednie x przychody z działalności innowacyjnej/suma przychodów, a następnie: koszty pośrednie działalności innowacyjnej x przychody z danego Oprogramowania bądź części Oprogramowania (jako osobnego kwalifikowanego prawa własności intelektualnej/suma przychodów ze wszystkich programów komputerowych).

Krok II: Ustalenie poszczególnych kwalifikowanych dochodów z kwalifikowanych praw własności intelektualnej poprzez przemnożenie uzyskanego dochodu ze zbycia danego Oprogramowania przez wskaźnik, o którym mowa w art. 30ca ust. 4 ustawy o PIT. Przy czym mnożnik Nexus oblicza się oddzielnie dla dochodów z poszczególnych programów komputerowych, w związku z czym ustala on odrębnie koszty faktycznie poniesione na działalność opisywaną we wniosku związaną z danym prawem przy zastosowaniu powyżej przedstawionego mechanizmu.

Na koniec każdego miesiąca kalendarzowego ustalić należałoby dochód z każdego programu komputerowego.

Równolegle, na koniec każdego okresu rozliczeniowego (miesiąc) w prowadzonej ewidencji, należałoby wyodrębnić koszty, o których mowa w art. 30ca ust. 4 w związku z art. 30ca ust. 5 ustawy o PIT i uwzględnić je we wzorze w celu ustalenia wysokości wskaźnika Nexus, a następnie obliczyć podstawę opodatkowania preferencyjną stawką. Ewidencja prowadzona powinna pozwalać na monitorowanie i śledzenie efektów prac realizowanych w ramach tworzenia Oprogramowania poprzez comiesięczne wskazanie informacji na temat wykonanych zadań w danym miesiącu. Każdy projekt wyodrębniony w ewidencji należy opisać, w szczególności poprzez wskazanie uzgodnionych z kontrahentem oczekiwanych efektów prac programistycznych.

Roksana Basty – Starszy konsultant podatkowy w Kancelarii Doradztwa Podatkowego dr Eweliny Skwierczyńskiej TAX-ES we Wrocławiu

https://tax-es.pl/

Podstawa prawna:

-

ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2021 r. poz. 1128 ze zm.),

-

ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2021 r. poz. 1800 ze zm.)

-

objaśnienia podatkowe Ministra Finansów z dnia 15 lipca 2019 r. dotyczące preferencyjnego opodatkowania dochodów wytwarzanych przez prawa własności intelektualnej – IP BOX

REKLAMA

REKLAMA