Obniżona stawka VAT do 8% dla niektórych towarów

REKLAMA

REKLAMA

W Dzienniku Ustaw z 28 sierpnia 2020 r. opublikowane zostało rozporządzenie Ministra Finansów z dnia 28 sierpnia 2020 r. zmieniające rozporządzenie w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dziennik Ustaw rok 2020 poz. 1487). Rozporządzenie weszło w życie z dniem 31 sierpnia 2020 r.

REKLAMA

REKLAMA

Nowe towary z obniżoną stawką VAT

Rozporządzenie, wydane na podstawie art. 146d ust. 1 pkt 1 ustawy o podatku od towarów i usług (dalej także "ustawa o VAT"), wprowadziło nowy rozdział 4a do rozporządzenia Ministra Finansów z dnia 25 marca 2020 r. w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dz. U. poz. 527, 715, 736 i 1158), dotyczący towarów, dla których obniża się stawkę podatku VAT do wysokości 8%.

Zgodnie z nowym § 9a rozporządzenia stawkę podatku VAT wymienioną w art. 41 ust. 1 ustawy o VAT (tj. stawkę 23%) obniża się do wysokości 8% dla niektórych towarów.

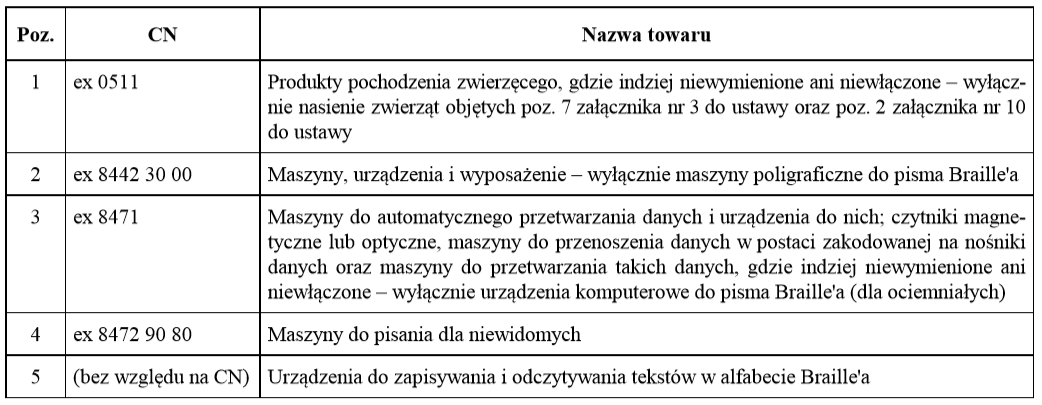

Ustawodawca przygotował odpowiedni załącznik do rozporządzenia, określający listę towarów, dla których stawka VAT została obniżona, w brzmieniu określonym w załączniku do niniejszego rozporządzenia.

REKLAMA

Tabela. Lista towarów, dla których obniżona została stawka podatku VAT do wysokości 8%, zgodnie z załącznikiem do rozporządzenia Ministra Finansów z dnia 28 sierpnia 2020 r. (poz. 1487)

Darowizny na cele związane z COVID-19

Natomiast w § 10 w ust. 1 rozporządzenia wyrazy „do dnia 31 sierpnia 2020 r.” zastąpione zostały wyrazami „do dnia odwołania na obszarze Rzeczypospolitej Polskiej stanu epidemii ogłoszonego w związku z zakażeniami wirusem SARS-CoV-2”. Nie ma więc już tego konkretnego ograniczenia czasowego w przypadku darowizn na cele związane ze zwalczaniem COVID-19, określonych w rozdziale 5 rozporządzenia.

Chodzi o czasowe obniżenie stawki podatku do wysokości 0% oraz warunki stosowania stawki obniżonej do dostawy towarów, o której mowa w art. 7 ust. 2 pkt 2 ustawy o VAT, której przedmiotem są, zgodnie z § 10 ust. 1 rozporządzenia, w okresie do dnia odwołania na obszarze Rzeczypospolitej Polskiej stanu epidemii ogłoszonego w związku z zakażeniami wirusem SARS-CoV-2:

"1) wyroby medyczne oraz wyroby medyczne do diagnostyki in vitro w rozumieniu ustawy z dnia 20 maja 2010 r. o wyrobach medycznych (Dz. U. z 2020 r. poz. 186) lub rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/745 z dnia 5 kwietnia 2017 r. w sprawie wyrobów medycznych, zmiany dyrektywy 2001/83/WE, rozporządzenia (WE) nr 178/2002 i rozporządzenia (WE) nr 1223/2009 oraz uchylenia dyrektyw Rady 90/385/EWG i 93/42/EWG (Dz. Urz. UE L 117 z 05.05.2017, str. 1, z późn. zm.);

2) szkło laboratoryjne i aparatura laboratoryjna;

3) produkty lecznicze oraz substancje czynne w rozumieniu ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne;

4) produkty biobójcze w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 528/2012 z dnia 22 maja 2012 r. w sprawie udostępniania na rynku i stosowania produktów biobójczych (Dz. Urz. UE L 167 z 27.06.2012, str. 1, z późn. zm.6)) – wyłącznie środki dezynfekujące;

5) specjalistyczne testy diagnostyczne służące do analizy i wykrywania czynników patogennych w organizmie człowieka, wodzie, powietrzu i glebie;

6) środki ochrony indywidualnej – wyłącznie maski, osłony/szyby ochronne na twarz, gogle, okulary ochronne, kombinezony, ochraniacze na buty, czepki i rękawice.

2. Obniżoną stawkę podatku, o której mowa w ust. 1, stosuje się wyłącznie do dostaw towarów przeznaczonych na cele związane ze zwalczaniem zakażenia, zapobieganiem rozprzestrzenianiu się, profilaktyką oraz zwalczaniem skutków choroby zakaźnej wywołanej wirusem SARS-CoV-2, na rzecz:

1) Agencji Rezerw Materiałowych – na realizację zadań ustawowych;

2) Centralnej Bazy Rezerw Sanitarno-Przeciwepidemicznych – na realizację zadań statutowych;

3) podmiotów wykonujących działalność leczniczą wpisanych do wykazu, o którym mowa w art. 7 ust. 1 ustawy z dnia 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (Dz. U. poz. 374), udzielających świadczeń opieki zdrowotnej w rodzaju leczenia szpitalnego wyłącznie w związku z przeciwdziałaniem COVID-19.

Polecamy: Nowa matryca stawek VAT

3. Obniżoną stawkę podatku, o której mowa w ust. 1, stosuje się pod warunkiem zawarcia pisemnej umowy darowizny między podatnikiem dokonującym dostawy towarów, o której mowa w ust. 1, oraz podmiotem, o którym mowa w ust. 2, z której wynika, że dostarczane towary będą wykorzystane zgodnie z ust. 2.

4. Obniżona stawka podatku może być stosowana do dostawy towarów, o której mowa w ust. 1, dokonanej w okresie od dnia 1 lutego 2020 r. do dnia wejścia w życie niniejszego rozporządzenia.

5. W przypadku, o którym mowa w ust. 4, warunek, o którym mowa w ust. 3, uznaje się za spełniony również w przypadku, gdy podatnik oraz podmiot, o którym mowa w ust. 2, potwierdzą na piśmie dokonanie darowizny stanowiącej dostawę towarów, o której mowa w ust. 1, na warunkach określonych w ust. 2".

Podstawa prawna:

- rozporządzenie Ministra Finansów z dnia 28 sierpnia 2020 r. zmieniające rozporządzenie w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dziennik Ustaw rok 2020 poz. 1487),

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 25 marca 2020 r. w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dziennik Ustaw rok 2020 poz. 527).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA