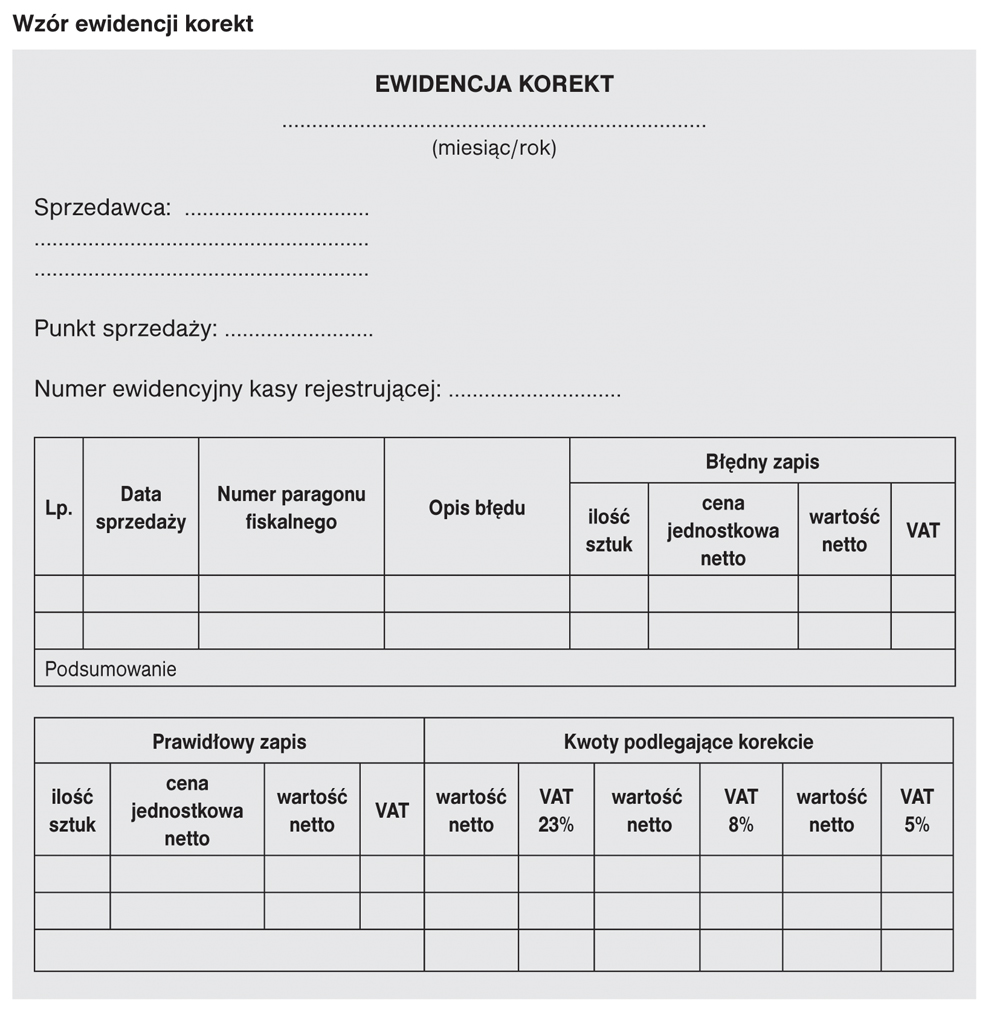

Korekta sprzedaży zaewidencjonowanej na kasie fiskalnej - wzór ewidencji korekt

REKLAMA

REKLAMA

Nie trzeba anulować paragonu ani wystawiać nowego. Należy jedynie dokonać zapisu w ewidencji korekt. Szczegóły w dalszej części artykułu.

REKLAMA

REKLAMA

Sprzedawca, który błędnie zaewidencjonował sprzedaż na kasie i wydał paragon, nie może go poprawić. Nie oznacza to jednak, że nie ma możliwości jego korekty. Tylko w tym przypadku korekta odbywa się poza kasą, w prowadzonej w tym celu ewidencji.

W § 3 rozporządzenia w sprawie kas rejestrujących ustawodawca reguluje zasady korekt w przypadku:

- zwrotu towarów lub uznanych reklamacji,

- oczywistych pomyłek.

Z regulacji tych wynika, że w przypadku wystąpienia oczywistej pomyłki w ewidencji podatnik dokonuje niezwłocznie jej korekty przez ujęcie w odrębnej ewidencji:

REKLAMA

1) błędnie zaewidencjonowanej sprzedaży (wartość sprzedaży brutto i wartość podatku należnego),

2) krótkiego opisu przyczyny i okoliczności popełnienia pomyłki oraz dołączenie oryginału paragonu fiskalnego dokumentującego sprzedaż, przy której nastąpiła oczywista pomyłka.

Ponadto podatnik ewidencjonuje przy zastosowaniu kasy sprzedaż w prawidłowej wysokości.

Zdaniem większości organów podatkowych oczywista pomyłka to błąd zauważony od razu, a nie ujawniony po upływie dłuższego czasu od sprzedaży (np. na koniec dnia czy dnia następnego). Brak oryginału paragonu wyklucza, ich zdaniem, możliwość uznania błędu za oczywistą pomyłkę.Zdaniem organów podatkowych błędy:

(...) które są ujawniane po upływie dłuższego czasu od sprzedaży (na koniec dnia czy dnia następnego), nie można uznać za oczywiste pomyłki, o których mowa w tym przepisie [tj. w § 3 ust. 5 i 6 rozporządzenia – przyp. red.] (patrz: pismo Dyrektora Izby Skarbowej w Warszawie z 14 maja 2014 r., sygn. IPPP2/443-228/14-2/KOM).

Dlatego w omawianym przypadku popełnionego błędu nie możemy uznać za oczywistą omyłkę. Błąd nie był stwierdzony od razu. To jednak nie wyklucza prawa do korekty, mimo że jej zasad nie regulują żadne przepisy. Brak regulacji prawnych w tym zakresie nie może pozbawić podatnika możliwości dokonania korekty, jeżeli może on wykazać, że obrót z danej transakcji był inny niż kwota figurująca na paragonie bądź paragon nie odzwierciedla zaistniałego stanu faktycznego (błędna liczba sztuk i cena). Zakaz zmiany treści paragonu jest jedynie warunkiem stosowania kas rejestrujących i nie może on zmieniać zasady wynikającej z art. 29a ust. 1 i 10 ustawy.

Skoro zatem kasa rejestrująca nie pozwala na korektę danych zapisanych w pamięci fiskalnej (tj. po wydrukowaniu paragonu), to korekta powinna być dokonywana za pomocą innych urządzeń księgowych. W takim przypadku należy prowadzić tzw. ewidencję korekt, z której musi dokładnie wynikać kwota korekty sprzedaży i podatku należnego przypisana do konkretnego paragonu. Ewidencja taka nie ma określonego wzoru, ale wskazane jest, aby zawierała co najmniej dane niezbędne do ustalenia przyczyn zaistniałej korekty, a zapisy w niej widniejące pozwalały na określenie prawidłowej kwoty obrotu i podatku należnego i dokonanie korekty w deklaracji.

W Pana przypadku nie zmienia się kwota VAT ani podstawa opodatkowania, dlatego wystarczający będzie zapis wyłącznie w ewidencji korekt. Nie trzeba korygować deklaracji czy JPK_VAT, jeśli był już wysyłany. Ponieważ nie dysponuje Pan oryginałem paragonu, do ewidencji należy dołączyć jego kopię.

Polecamy: Biuletyn VAT

Polecamy: VAT 2018. Komentarz

Tego rodzaju błąd nie jest uznawany przez większość organów podatkowych za oczywistą pomyłkę, więc nie należy drugi raz ewidencjonować sprzedaży w prawidłowej wysokości. Taki sposób postępowania potwierdzają również organy podatkowe.

Podstawa prawna:

-

§ 3 rozporządzenia z 14 marca 2013 r. w sprawie kas rejestrujących – Dz.U. z 2013 r. poz. 363

Marcin Jasiński

Ekspert w zakresie VAT

REKLAMA

REKLAMA