Koszty wysyłki towarów - rozliczenie VAT, dokumentacja

REKLAMA

REKLAMA

W przypadku wysyłanych towarów nabywcy są najczęściej obciążani przez sprzedawców kosztami wysyłki.

REKLAMA

REKLAMA

1. Koszty wysyłki jako element podstawy opodatkowania

Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej (art. 29a ust. 1 ustawy o VAT). Przepis ten obowiązuje również w przypadku dostaw (sprzedaży) towarów wysyłanych do nabywców.

Polecamy książkę: VAT 2017. Komentarz

A zatem podstawę opodatkowania stanowi cena towarów powiększona o wszelkie kwoty, którymi dodatkowo obciążany jest nabywca, w tym koszty wysyłki. Wysokość tych kosztów może być dowolna. Nie ma także żadnych przeszkód, aby klient był obciążany kwotą wyższą od rzeczywistych kosztów wysłania towarów poniesionych przez sprzedawcę.

REKLAMA

Podatnik oferuje na aukcji internetowej towar opodatkowany stawką podstawową 23% za 200 zł (brutto). Jedną z opcji wysyłki jest wysyłka pocztą (listem poleconym) za 10 zł. W tej sytuacji sprzedaż towaru klientowi, który wybierze wysyłkę pocztą, powinna zostać potraktowana jako dostawa towaru za 210 zł brutto (170,73 zł netto).

Polecamy: Biuletyn VAT

Zasada ta obowiązuje zawsze, niezależnie od stawki VAT, jaką opodatkowane są wysyłane towary. Także w przypadku dostaw wysyłanych towarów opodatkowanych obniżoną stawką podatku czy zwolnionych od podatku koszty wysyłki, którymi obciążani są nabywcy, powiększają podstawę opodatkowania tych dostaw. Potwierdzają to organy podatkowe w udzielanych wyjaśnieniach, czego przykładem może być interpretacja indywidualna Dyrektora Izby Skarbowej w Poznaniu z 18 czerwca 2014 r. (sygn. ILPP2/443-330/14-2/SJ), w której czytamy, że:

(...) koszty wysyłki ponoszone w związku ze sprzedażą soczewek kontaktowych stanowią element świadczenia zasadniczego, a zatem – zgodnie z art. 29a ust. 6 ustawy – zwiększają kwotę należną od nabywcy z tytułu świadczenia głównego (sprzedaży soczewek kontaktowych). W konsekwencji, koszty wysyłki towaru stanowią łączną podstawę opodatkowania wraz ze świadczeniem głównym jakim jest w przedmiotowej sprawie sprzedaż soczewek kontaktowych opodatkowanych stawką podatku w wysokości 8%.

Z kolei w interpretacji indywidualnej Dyrektora Izby Skarbowej w Katowicach z 17 lipca 2015 r. (sygn. IBPP3/4512-353/15/EJ) czytamy, że:

(...) w rozpatrywanej sprawie koszty przesyłki ponoszone w związku ze sprzedażą książek zwiększają kwotę należną od nabywcy z tytułu dostawy towarów oraz są opodatkowane według stawki podatkowej właściwej dla realizacji sprzedaży książek (tj. jak wskazał Wnioskodawca według stawki w wysokości 5%, o ile spełnione zostaną przesłanki określone przepisami prawa do zastosowania tej stawki podatku).

Podstawę opodatkowania stanowi cena towarów powiększona o wszelkie kwoty, którymi dodatkowo obciążany jest nabywca, w tym o koszty wysyłki.

Podatnik oferuje na aukcji internetowej towar opodatkowany stawką 8% za 200 zł (brutto). Wysyła go do nabywcy np. firmą kurierską za 20 zł. W tej sytuacji dostawa towaru do klienta, który wybierze wysyłkę firmą kurierską, powinna zostać potraktowana jako opodatkowana stawką 8% dostawa towaru za 220 zł brutto (203,70 zł netto).

Dotyczy to również sytuacji, gdy jedną przesyłką wysyłana jest większa ilość towarów opodatkowanych różnymi stawkami VAT. Koszty transportu należy wówczas przyporządkować proporcjonalnie do podstawy opodatkowania wysyłanych towarów. Jak czytamy w interpretacji indywidualnej Dyrektora Izby Skarbowej w Bydgoszczy z 25 listopada 2014 r. (sygn. ITPP1/443-1026/14/AJ):

(...) w przypadku, gdy przedmiotem jednej dostawy są towary opodatkowane różnymi stawkami i gdy na jednej fakturze są wyszczególnione towary opodatkowane różnymi stawkami podatku np. 5%, 8% i 23%, wówczas koszty transportu – kuriera, należy przyporządkować proporcjonalnie do podstawy opodatkowania poszczególnych towarów opodatkowanych różnymi stawkami i do kosztów tych zastosować taką samą stawkę jak dla towarów, z którymi są związane. Skoro więc w przedmiotowej sprawie ww. koszty przesyłki nie stanowią samodzielnej usługi lecz są elementem podstawowej czynności jaką jest sprzedaż towarów, zatem co do zasady nie powinny być wykazywane w odrębnej pozycji faktury dokumentującej sprzedaż towarów. W takiej bowiem sytuacji koszty te należałoby uznać za odrębny przedmiot sprzedaży.

Z kolei w interpretacji indywidualnej Dyrektora Izby Skarbowej w Katowicach z 17 lipca 2015 r. (sygn. IBPP3/4512-353/15/EJ) czytamy, że:

(...) jeżeli będące przedmiotem dostawy książki są opodatkowane stawką podatku w wysokości 23%, to należy zarówno dla kosztów przesyłki realizowanej przez firmę kurierską, jak i przez Pocztę Polską stosować tożsamą stawkę podatku VAT. Natomiast, gdy na jednej fakturze są pozycje opodatkowane stawką 5% lub 23%, wówczas koszty przesyłki należy przyporządkować poszczególnym towarom i do kosztów przesyłki zastosować taką samą stawkę jak dla towarów, z którymi są związane.

Podatnik sprzedał towar za 120 zł netto + 27,60 zł VAT 23% oraz towar za 80 zł netto + 6,40 zł VAT 8%. Z tytułu wysyłki towarów dolicza on nabywcy 15 zł netto kosztów transportu. W takiej sytuacji podatnik powinien powiększyć podstawę opodatkowania obu dostaw towarów o koszty transportu. Przy czym podstawę opodatkowania dostawy towaru opodatkowaną według stawki 23% powinien powiększyć o 9 zł (15 zł x 120/200), natomiast podstawę opodatkowania dostawy towaru opodatkowaną według stawki 8% powinien powiększyć o 6 zł (15 zł x 80/200 zł). W konsekwencji pierwsza z dostaw jest dostawą za 129 zł netto + 29,67 zł VAT 23%, druga zaś dostawą za 86 zł netto + 6,88 zł VAT.

2. Dokumentowanie kosztów wysyłki stanowiących element podstawy opodatkowania

Obciążenie kosztami wysyłki towarów (w tym opłatą za wysyłkę towarów pocztą czy kurierem) co do zasady nie powinno być przez podatników traktowane jako odrębne świadczenie. Powinny one powiększać podstawę opodatkowania towarów będących przedmiotem dostawy. W konsekwencji powinny być opodatkowane stawką właściwą dla tych towarów. Jeżeli dostawy te są dokumentowane fakturą (rachunkiem) lub paragonem, można to czynić na jeden z dwóch sposobów, tj.:

• poprzez powiększenie o koszty wysyłki cen netto sprzedawanych towarów (jest to postępowanie bardziej prawidłowe) albo

• poprzez wykazanie tych kosztów jako odrębnej pozycji na paragonie lub fakturze.

Drugi sposób nie jest do końca prawidłowy, ale za to powszechnie stosowany i najczęściej akceptowany przez organy podatkowe. Można bowiem spotkać liczne interpretacje, które potwierdzają takie stanowisko. Przykładowo należą do nich:

• interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 24 czerwca 2010 r. (sygn. IPPP2/443-254/10-4/AO),

• interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 26 marca 2014 r. (sygn. IPPP1/443-188/14-2/AW),

• interpretacja indywidualna Dyrektora Izby Skarbowej w Poznaniu z 24 kwietnia 2014 r. (sygn. ILPP2/443-85/14-2/AD).

Jak czytamy w pierwszej z tych interpretacji:

W sytuacji wykazania świadczenia w kilku pozycjach (obejmującego transport jako niezbędny element dla wykonania umowy dostawy towarów) podstawą opodatkowania będzie zawsze suma kwot wykazanych przez dostawcę na fakturze, obejmująca należność za dostawę, tj. kwotę należną z tytułu czynności zasadniczej, jak również kwotę należną z tytułu czynności pomocniczych, niezbędnych dla jej wykonania. Dostawca towarów może odrębnie ująć kwoty należne z tytułu czynności głównej oraz czynności pomocniczych dla przejrzystości dokumentacji.

Zastrzec jednak należy, że istnieją wyjaśnienia organów podatkowych odmawiające prawa do wykazywania kosztów dodatkowych jako osobnych pozycji na fakturach i paragonach (zob. przykładowo interpretację indywidualną Dyrektora Izby Skarbowej w Poznaniu z 24 grudnia 2013 r., sygn. ILPP2/443-932/13-3/AD, czy interpretację indywidualną Dyrektora Izby Skarbowej w Bydgoszczy z 23 kwietnia 2014 r., sygn. ITPP3/443-67/14/MD). W tej sytuacji bezpieczniejszym rozwiązaniem jest powiększenie na fakturach oraz paragonach cen netto towarów o koszty ich wysyłki. Informację o kosztach wysyłki można wskazać w odrębnej pozycji, np. w uwagach.

Polecamy: Nowe umowy zlecenia i inne umowy cywilnoprawne od 1 stycznia 2017 r.

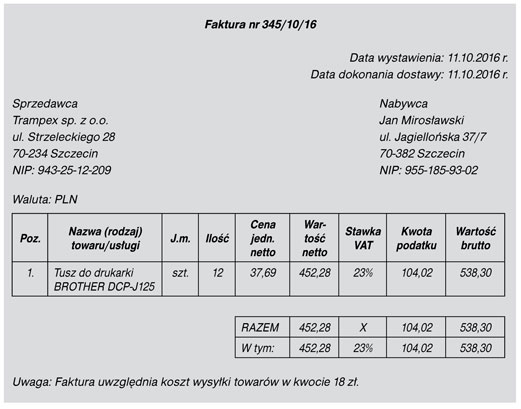

Podatnik prowadzący sklep internetowy sprzedał towary opodatkowane stawką 23% za 538,31 zł brutto (437,65 zł netto + 100,66 zł VAT). Koszt wysyłki, którym obciążany jest klient, to 18 zł. Klient zażądał wystawienia faktury. Najwłaściwsze będzie w tej sytuacji wystawienie przez podatnika faktury na kwotę 556,30 zł (452,28 zł + 104,02 zł). Mniej prawidłowe (chociaż zdaniem części organów podatkowych dopuszczalne) jest również wystawienie faktury zawierającej dwie pozycje, tj. dotyczącej towaru na kwotę 538,31 zł brutto (437,65 zł netto + 100,66 zł VAT) oraz dotyczącej wysyłki na kwotę 18 zł brutto (14,63 zł netto + 3,37 zł).

Wzór faktury dokumentującej dostawę, gdy koszty transportu są wliczane do podstawy opodatkowania

Takie rozwiązanie ma zastosowanie również do kosztów wysyłki towarów opodatkowanych obniżonymi stawkami VAT lub zwolnionych od podatku. W tym przypadku koszty wysyłki są de facto opodatkowane obniżonymi stawkami VAT lub zwolnione od podatku.

Podatnik prowadzący sklep internetowy sprzedał towar opodatkowany stawką 8% za 216 zł brutto, czyli 200 zł netto + 16 zł VAT. Koszt wysyłki (kurierem), którym obciążany jest klient, to 21 zł. Klient zażądał wystawienia faktury. Najwłaściwsze będzie w tej sytuacji wystawienie przez podatnika faktury na kwotę 237 zł brutto, tj. 219,44 zł netto + 17,56 zł VAT. Mniej prawidłowe (chociaż zdaniem części organów podatkowych dopuszczalne) jest również wystawienie faktury zawierającej dwie pozycje, tj. dotyczącej towaru na kwotę 216 zł brutto (200 zł netto + 16 zł VAT) oraz dotyczącej wysyłki na kwotę 21 zł brutto (19,44 zł netto +1,56 zł VAT; podkreślić należy, że VAT od kosztów wysyłki powinien zostać naliczony według stawki 8% właściwej dla towarów będących przedmiotem dostawy, mimo że usługi kurierskie opodatkowane są według stawki podstawowej 23%).

3. Koszty wysyłki nieuwzględniane w podstawie opodatkowania

Podstawa opodatkowania nie obejmuje kwot otrzymanych od nabywcy lub usługobiorcy jako zwrot udokumentowanych wydatków poniesionych w imieniu i na rzecz nabywcy lub usługobiorcy i ujmowanych przejściowo przez podatnika w prowadzonej przez niego ewidencji na potrzeby podatku (art. 29a ust. 7 pkt 3 ustawy o VAT). Z przepisu tego wynika, kiedy nie uwzględniamy kosztów wysyłki w podstawie opodatkowania dostaw towarów. Sposób ten polega na przyjmowaniu od nabywców pełnomocnictwa do zawarcia w ich imieniu i na ich rzecz umów z Pocztą Polską, firmą kurierską lub innym podmiotem, który ma dostarczyć towary. Pełnomocnictwo to może być udzielone w dowolnej formie, w tym przez zaakceptowanie regulaminu sklepu internetowego czy warunków aukcji internetowej.

Możliwość tę potwierdzają organy podatkowe w udzielanych wyjaśnieniach, czego przykładem może być interpretacja indywidualna Dyrektora Izby Skarbowej w Bydgoszczy z 22 października 2015 r. (sygn. ITPP1/4512-795/15/IK). W interpretacji czytamy, że:

(...) w przypadku, gdy będzie Pani posiadała upoważnienie (pełnomocnictwo) do zawarcia umowy o świadczenie usługi w imieniu i na rachunek kupującego – to otrzymane z tego tytułu kwoty od nabywcy należy uznać jako zwrot udokumentowanych wydatków poniesionych w imieniu i na rzecz nabywcy, o których mowa w art. 29a ust. 7 pkt 3 ustawy. Wobec powyższego, środki pieniężne przekazywane Pani na pokrycie zobowiązań kupującego względem operatora pocztowego, nie będą zwiększać podstawy opodatkowania przy dostawie towarów, a tym samym nie rodzą obowiązku podatkowego dla Pani.

Zwrócić przy tym należy uwagę, że art. 29a ust. 7 pkt 3 ustawy o VAT ma zastosowanie do kwot ujmowanych przez podatnika przejściowo w prowadzonej przez niego ewidencji na potrzeby podatku. Powoduje to, że podatnicy zamierzający korzystać z tego przepisu powinni w prowadzonej dla celów VAT ewidencji wyodrębnić miejsce, w którym przejściowo księgują kwoty wyłączone z podstawy opodatkowania VAT.

Zgodnie z omawianym przepisem nieuwzględniane w podstawie opodatkowania mogą być tylko koszty rzeczywiście ponoszone w imieniu nabywców. Ewentualne nadwyżki powiększają podstawę opodatkowania dostaw wysyłanych towarów. Jak czytamy w interpretacji indywidualnej Dyrektora Izby Skarbowej w Katowicach z 29 sierpnia 2014 r. (sygn. IBPP1/443-546/14/AW):

(...) skoro na podstawie pełnomocnictwa Wnioskodawca zawiera umowę o świadczenie usług pocztowych w imieniu i na rzecz klienta, to otrzymywana przez niego kwota na poczet tych usług nie podlega opodatkowaniu podatkiem od towarów i usług, bowiem nie stanowi kwoty zapłaty, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, o której mowa w art. 29a ust. 1 ustawy o VAT.

Podkreślić jednak należy, że skoro – jak wskazał Wnioskodawca we wniosku – od klientów pobiera uśredniony koszt przesyłki, to w przypadku gdy pobrana kwota jest wyższa niż rzeczywisty koszt nabywanych na rzecz klienta usług pocztowych, różnica – wbrew twierdzeniu Wnioskodawcy, że nie świadczy żadnych usług – stanowi wynagrodzenie za świadczoną usługę podlegające opodatkowaniu.

Zatem w przypadku gdy Wnioskodawca posiada upoważnienie (pełnomocnictwo) do zawarcia umowy usługi doręczenia towarów w imieniu i na rachunek Kupującego – mamy do czynienia ze zwrotem kosztów i kwota stanowiąca rzeczywisty koszt przesyłki nie wchodzi do podstawy opodatkowania, gdyż nie stanowi dla Wnioskodawcy obrotu w rozumieniu przepisów ustawy o podatku od towarów i usług. Wówczas kwota ta nie będzie uwzględniana przy obliczaniu limitu uprawniającego do zwolnienia od podatku w trybie art. 113 ust. 1 ustawy o podatku od towarów i usług.

Natomiast w przypadku gdy pobrana kwota jest wyższa niż rzeczywisty koszt nabywanych na rzecz klienta usług pocztowych, to różnica stanowiąca wynagrodzenie Wnioskodawcy za świadczoną usługę staje się podstawą opodatkowania w myśl przepisu art. 29a ustawy o VAT.

Polecamy: Monitor Księgowego – prenumerata

W imieniu nabywcy towaru podatnik poniósł koszt wysyłki pocztą w kwocie 13 zł, ale nabywcę obciążył kosztami wysyłki w wysokości 19 zł (doliczając kwoty pakowania oraz dostarczenia towaru na pocztę). W tej sytuacji z podstawy opodatkowania wyłączona może być jedynie kwota 13 zł, natomiast 6 zł powiększa podstawę opodatkowania dostawy wysyłanego towaru.

Korzystanie z omawianej możliwości jest opłacalne w przypadku, gdy za pomocą Poczty Polskiej towary są wysyłane do nabywcy, któremu nie przysługuje prawo do odliczania podatku naliczonego (np. do osoby fizycznej nieprowadzącej działalności gospodarczej).

Podatnik prowadzący sklep internetowy sprzedał towar za 500 zł netto + 115 zł VAT. Dodatkowo nabywca obciążany jest kosztem wysyłki pocztą, który wynosi 18 zł. Jeżeli koszt ten zostanie uwzględniony w podstawie opodatkowania, kwota ta powiększy podstawę opodatkowania, a więc ostateczna cena towaru dla klienta wyniesie 637,14 zł (518 zł netto + 119,14 zł VAT). Jeżeli natomiast na podstawie art. 29a ust. 7 pkt 3 ustawy o VAT do wyłączenia takiego dojdzie, ostateczna cena dla nabywcy wyniesie 633 zł (500 zł netto + 115 zł VAT + 18 zł zwrotu kosztów wysyłki pocztą).

Nieuwzględnianie kosztów wysyłki w podstawie opodatkowania dostaw towarów nie jest natomiast opłacalne wówczas, gdy przy pomocy podmiotów innych niż Poczta Polska (np. firm kurierskich czy transportowych) nabywcom, którym nie przysługuje prawo do odliczania podatku naliczonego (np. osobom fizycznym nieprowadzącym działalności gospodarczej), wysyłane są towary opodatkowane obniżoną stawką VAT (np. opodatkowane stawką 5% książki). W takich przypadkach korzystniejsze jest uwzględnienie kosztów wysyłki w podstawie opodatkowania towarów będących przedmiotem dostawy.

Podatnik prowadzący księgarnię internetową sprzedał książki (czyli towary opodatkowane VAT według stawki 5%) za 315 zł brutto, tj. 300 zł netto + 15 zł VAT. Dodatkowo nabywca obciążany jest kosztem wysyłki firmą kurierską, który wynosi 22 zł brutto, tj. 17,89 zł netto + 4,11 zł VAT. Jeżeli podatnik uwzględni koszty przesyłki w podstawie opodatkowania, to – przy założeniu, że obciążając klienta nie uwzględni VAT z tytułu nabycia usługi kurierskiej (obciąży w kwocie netto), który może odliczyć – ostateczna cena dla nabywcy wyniesie 333,78 zł (317,89 zł netto + 15,89 zł VAT). Jeśli natomiast na podstawie art. 29a ust. 7 pkt 3 ustawy o VAT do wyłączenia takiego dojdzie, ostateczna cena dla nabywcy wyniesie 337 zł (300 zł netto + 15 zł VAT + 22 zł zwrotu kosztów przesyłki).

4. Obciążanie kosztami wysyłki jako wynagrodzenie z tytułu odsprzedaży usług

Wyjątek od zasady, że koszty wysyłki powiększają element podstawy opodatkowania dostaw wysyłanych towarów, ma miejsce również wówczas, gdy sprzedawca nie jest odpowiedzialny za transport towarów, lecz na życzenie klienta, na podstawie dodatkowej umowy, sprzedawca organizuje dodatkowo przesyłkę. Dzieje się tak przykładowo w sytuacji, gdy np. dostawa towarów zawarta jest na warunkach Incoterms przewidujących, że za organizację i koszty transportu odpowiada odbiorca – EXW, FCA, FOB, FAS.

Przyjmuje się, że w takich przypadkach koszty przesyłki towarów, którymi obciążany jest klient, nie powiększają podstawy opodatkowania dostaw towarów, lecz stanowią wynagrodzenie z tytułu podlegającej odrębnemu opodatkowaniu usługi transportowej. Jak czytamy w interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 5 grudnia 2013 r. (sygn. IPPP1/443-1035/13-2/MP):

(...) w sytuacji, gdy sprzedawca nie jest odpowiedzialny za transport towarów, tj. dostawa zawarta jest np. na warunkach Incoterms przewidujących, że za organizację i koszty transportu odpowiada odbiorca, a na życzenie dealera Wnioskodawca świadczy dodatkową usługę transportu – odrębną od sprzedaży towarów, w takim przypadku podstawa opodatkowania dostawy towarów nie obejmuje kosztów tego transportu.

Podatnik sprzedał towar na warunkach EXW Wrocław, a następnie na podstawie dodatkowej umowy zlecił transport towaru z Wrocławia do Łodzi. W takim przypadku koszty transportu towaru nie stanowią elementu podstawy opodatkowania, lecz wynagrodzenie z tytułu świadczenia (odsprzedaży) odrębnie opodatkowanej usługi transportowej.

Podstawa prawna:

• art. 29a ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2016 r. poz. 710; ost.zm. Dz.U. z 2016 r. poz. 1228

Tomasz Krywan, doradca podatkowy

REKLAMA

REKLAMA