Rozliczenie VAT akcji promocyjnych - rabaty, skonta, sprzedaż premiowa

REKLAMA

REKLAMA

Firma, która w ramach akcji promocyjnych udziela swoim kontrahentom różnych bonusów, to dla celów VAT musi ustalić rodzaj udzielanych rabatów.

REKLAMA

REKLAMA

1. W jaki sposób rozliczyć i udokumentować rabat towarowy

Jednym z rodzajów promocji, dość często stosowanym przez podatników, jest przyznawanie tzw. rabatu towarowego. Promocja ta polega na dodaniu do zakupionych przez nabywcę towarów, spełniających określone warunki ilościowe lub wartościowe, dodatkowej partii tego samego towaru w cenie promocyjnej 1 zł lub 1gr. W rezultacie odpłatność poniesiona przez kupującego za nabycie tej dodatkowej partii towaru ma charakter symboliczny. Na promocyjną partię dodatkowego towaru sprzedawca udziela wysokiego rabatu, tj. w wysokości do 99,9% ceny ofertowej, określonej aktualnie w cenniku sprzedaży.

Polecamy książkę: VAT 2017. Komentarz

1.1. Jak rozliczyć rabat towarowy w obrocie krajowym

Udzielony w ten sposób rabat jest warunkowo powiązany z zakupieniem przez klienta produktu o określonej ilości lub wartości za cenę wynikającą z cennika obowiązującego w dacie sprzedaży. Dopiero spełnienie tego warunku powoduje, że sprzedawca dodaje klientowi w ramach rabatu dodatkowe ilości tego samego produktu, za który klient płaci cenę promocyjną. Tego typu akcje promocyjne przebiegają na ogół pod hasłem „kup dwa produkty a za trzeci zapłacisz 1 grosz”.

REKLAMA

Podstawa opodatkowania. Jeżeli rabat towarowy został udzielony w momencie sprzedaży towarów, to podstawę opodatkowania z tytułu sprzedaży stanowi zapłata (pomniejszona o kwotę VAT), którą dostawca towarów ma otrzymać lub otrzymał od nabywcy z tytułu tej sprzedaży. Tak wynika z art. 29a ust. 1 i ust. 6 pkt 1 ustawy o VAT. Podstawą opodatkowania jest wszystko, co stanowi zapłatę z tytułu sprzedaży, i nie ma tu znaczenia, że podatnik w danej chwili sprzedaje konkretny towar bądź usługę za cenę znacznie niższą.

Spółka złożyła u producenta zamówienie na zakup 100 kg szynki w cenie jednostkowej 20 zł netto. Wartość netto zamówienia wyniosła 2000 zł. Ze względu na wartość zamówienia hurtownia przyznała nabywcy rabat towarowy w postaci dodatkowych 5 kg szynki w cenie jednostkowej 1 zł netto, za które nabywca zapłacił w sumie 5 zł netto.

W rezultacie nabywca otrzymał 105 kg (100 kg + 5 kg) szynki o łącznej wartości netto 2005 zł (2000 zł + 5 zł). Wartość 2005 zł stanowi podstawę opodatkowania z tytułu sprzedaży 105 kg szynki.

Udokumentowanie

Podatnik, który w momencie sprzedaży towarów przyznał nabywcy rabat towarowy w postaci dodatkowej partii towarów za symboliczną kwotę wykazuje w wystawionej fakturze wartość rzeczywistego obrotu z tytułu tej transakcji, czyli w kwocie uwzględniającej przyznany rabat. W takim przypadku firma nie ma obowiązku wykazywania na fakturze ceny ofertowej, po której sprzedaje towar wszystkim nabywcom oraz wyszczególnienia kwoty przyznanego rabatu (choć może to uczynić). Rabat udzielony w momencie dokonywania transakcji zmniejsza obrót w chwili jego udzielenia. Ze względu na to, że jest on udzielany w momencie dokonywania sprzedaży, nie ma obowiązku wyszczególniania go na fakturze.

Potwierdza to brzmienie art. 106e ust. 1 pkt 10 ustawy o VAT, zgodnie z którym faktura stwierdzająca sprzedaż powinna zawierać kwoty wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto. Z przepisu tego wynika, że podatnik wystawiający fakturę na okoliczność sprzedaży wraz z towarem promocyjnym może:

• wykazać w niej ilość towaru sprzedanego na warunkach promocyjnych ze wskazaniem kwoty rabatu, albo

• od razu uwzględnić rabat w cenie jednostkowej netto i nie umieszczać na fakturze informacji o kwocie rabatu.

Tą ostatnią możliwość potwierdza również interpretacja indywidualna Dyrektora IS w Warszawie z 20 maja 2014 r. (sygn. IPPP3/443-185/14-2/LK), z której wynika, że na podstawie art. 106e ust. 1 pkt 10 ustawy o VAT:

(...) sprzedawca może udzielić rabatu już w cenie jednostkowej towaru lub usługi i umieścić na fakturze od razu cenę jednostkową netto po rabacie. Nie musi wówczas zamieszczać na fakturze informacji o rabacie.

Podatnik, prowadzący hurtownię artykułów biurowych, wprowadził promocję polegającą na tym, że przy zakupie 5 segregatorów nabywca kolejny segregator nabywa za 1 grosz.

Nabywca, będący podmiotem gospodarczym, przy zakupie 50 sztuk segregatorów w cenie jednostkowej netto po 5 zł każdy, otrzymał dodatkowo 10 segregatorów w cenie jednostkowej 1 grosz każdy. W sumie nabył on 10 promocyjnych zestawów segregatorów (5+1) w cenie jednostkowej netto 25,01 zł za każdy zestaw (5 szt. x 5 zł + 1 szt. x 0,01 zł).

Podatnik, wystawiając fakturę za sprzedaż segregatorów w promocji, może wykazać w niej udzielony rabat lub od razu uwzględnić rabat w cenie jednostkowej netto zestawu.

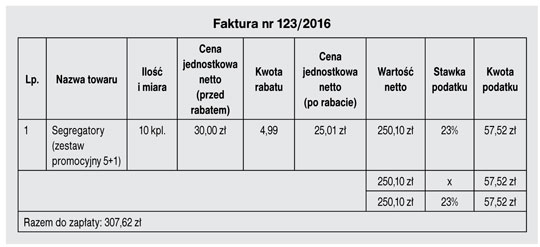

Fragment faktury – sprzedaż promocyjna ze wskazaniem kwoty rabatu

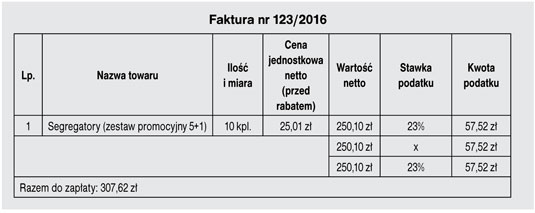

Fragment faktury – sprzedaż promocyjna uwzględniająca kwotę rabatu w cenie jednostkowej

Wydanie gratisu. Akcja promująca sprzedaż towarów może również przebiegać w ten sposób, że dodatkowa partia tego samego towaru, dołączona do asortymentu podstawowego, jest wydawana przez dostawcę całkowicie nieodpłatnie (za 0 zł). Otrzymujący rabat towarowy płaci wówczas uzgodnioną cenę za wszystkie towary, co przy ilości towarów zwiększonej o gratisy skutkuje zmniejszeniem jednostkowej ceny towarów.

Podatnik, prowadzący sprzedaż chemii gospodarczej, wprowadził promocję polegającą na tym, że nabywca przy zakupie dwóch płynów do mycia naczyń marki „X” (w cenie 4,50 zł za każdy) trzeci płyn otrzymywał „gratis”. W rezultacie nabywca w cenie dwóch płynów do naczyń marki „X”, czyli za cenę 9 zł, otrzymywał trzy sztuki tego towaru.

W takim przypadku również przyjmuje się, że podstawę opodatkowania z tytułu sprzedaży towarów (w tym wydanego w cenie promocyjnej) stanowi zapłata faktycznie otrzymana lub należna od nabywcy za sprzedaż tych towarów. W rezultacie zapłata otrzymana od nabywcy dotyczy wydania zwiększonej ilości towarów, wobec czego odpowiedniemu zmniejszeniu ulega cena jednostkowa towarów (w przykładzie: 9 zł : 3 sztuki = 3 zł/sztukę).

Zdaniem organów podatkowych istotne jest jednak, aby podstawowa sprzedaż i gratis stanowiły ten sam towar. Jeżeli bowiem tym gratisem będzie towar innego rodzaju niż towar sprzedany w ofercie podstawowej, to dostawca może narazić się na ryzyko opodatkowania gratisu na podstawie art. 7 ust. 2 ustawy o VAT. Takie stanowisko zajął Dyrektor IS w Poznaniu w piśmie z 19 kwietnia 2014 r. (sygn. ILPP2/443-682/14-4/MR), który zajmował się sprawą podatnika prowadzącego sprzedaż promocyjną, polegającą na dodawaniu do zamawianego przez klienta produktu (sprzedawanego w regularnej cenie z cennika), tzw. gratisu, czyli towaru za 0 zł. Dostawca, jako dodatkową sztukę gratisowego towaru, wydawał albo ten sam towar, który zamówił nabywca, albo inny towar. W tych okolicznościach organ podatkowy uznał, że w przypadku dodania dodatkowej sztuki zamówionego towaru (3 sztuki tego samego towaru w cenie 2 sztuk) mamy do czynienia z rabatem towarowym i nie dojdzie w tej sytuacji do nieodpłatnej dostawy towarów, o której mowa w art. 7 ust. 2 ustawy o VAT. Jeśli natomiast:

(...) do produktu podstawowego dołączony jest inny produkt (np. przy zakupie kości dla psa, preparat przeciw insektom gratis) czynność ta w rzeczywistości jest przekazaniem towaru bez wynagrodzenia w rozumieniu art. 7 ust. 2 pkt 2 ustawy, a tym samym stanowi osobną czynność opodatkowaną zgodnie z art. 5 ust. 1 pkt 1 ustawy o podatku od towarów i usług.

(...) Wnioskodawca nie może potraktować dodania do zakupionego towaru, innego towaru – „gratisu”, niepowiązanego funkcjonalnie z zakupem podstawowym, jako rabatu.

To powiązanie funkcjonalne pomiędzy sprzedażą podstawową a gratisem, zawężające się w praktyce do tego samego towaru, nie w każdym przypadku powinno mieć zastosowanie. Z punktu widzenia nabywcy, który kupuje np. 2 płyny do WC i w gratisie otrzyma kostki do WC, w dalszym ciągu jest to zakup powiązany ze sobą funkcjonalnie (obydwa rodzaje towarów służą do utrzymania czystości WC). Wydana przez sprzedawcę kostka WC, która jest towarem innym niż płyny do WC, nie powinna być uznana za nieodpłatne przekazanie towarów, o którym mowa w art. 7 ust. 2 ustawy o VAT.

Brak takiego funkcjonalnego powiązania można dostrzec natomiast w przypadku, gdyby do 2 płynów WC sprzedawca dodał w gratisie np. odświeżacz powietrza. Wówczas z punktu widzenia nabywcy przeznaczenie obu rodzajów towarów jest odmienne i można zgodzić się z tym, że gratis powinien podlegać opodatkowaniu zgodnie z art. 7 ust. 2 ustawy o VAT, i to oczywiście pod warunkiem, że nie stanowi on próbki lub prezentu o małej wartości. W przeciwnym razie, tzn. jeśli gratis stanowi próbkę lub prezent o małej wartości, to jego nieodpłatne przekazanie nie podlega VAT, nawet jeśli towar dodany w formie gratisu różni się od towarów sprzedawanych w ofercie podstawowej.

Sprzedaż towarów dokonywana pod hasłem „kup trzy produkty w cenie dwóch” powinna tworzyć transakcyjną całość, tzn. być zapakowana w zestawie czy połączona ze sobą w inny sposób. Jeżeli bowiem towary promocyjne nie są razem zapakowane czy połączone, wobec czego są dostępne na półkach jako pojedyncze sztuki, to dostawca może narazić się na ryzyko opodatkowania tych wolnostojących sztuk towarów, wydawanych w celach promocyjnych, jako opodatkowanych na podstawie art. 7 ust. 2 ustawy o VAT.

Do takiej sytuacji odniósł się WSA w Krakowie w prawomocnym wyroku z 29 sierpnia 2014 r. (sygn. akt I SA/Kr 831/14). Wyrok dotyczył podatnika, który w ramach promocji do podstawowego pakietu sprzedaży dodawał gratisowy towar, np. trzy żele pod prysznic w cenie dwóch lub w cenie dwóch herbat klient dodatkowo otrzymywał kawę. Przekazanie dodatkowego towaru (we wskazanym przypadku – trzeciego) objętego promocją odbywało się w ten sposób, że towary promocyjne nie były razem zapakowane czy połączone, były natomiast dostępne na półkach jako pojedyncze sztuki. Klient, który zdecydował się na promocyjny zakup określonej ilości towarów, otrzymywał dodatkowy, trzeci towar płacąc za zakupy przy kasie, lub po zapłacie, np. w oddzielnym punkcie (stoisku) na terenie sklepu po okazaniu paragonu dokumentującego zakup. Ze względu na to, że w takiej sytuacji klient miał możliwość wyboru, czy chce, czy nie odebrać dodatkowy produkt, WSA w Krakowie uznał, że przekazywany w ten sposób gratis nie jest rabatem i jest opodatkowany na podstawie art. 7 ust. 2 ustawy o VAT jako nieodpłatne przekazanie towarów. Nie bez znaczenia był również sposób udokumentowania całej transakcji. Paragonem lub fakturą było bowiem potwierdzone jedynie wydanie dwóch sztuk towarów, natomiast wydanie trzeciej gratisowej sztuki towaru nie było w ten sposób udokumentowane. W rezultacie z wyroku wynika, że:

(...) jeżeli po dokonaniu zakupu dwóch towarów (udokumentowanego fakturą lub paragonem) klient może odebrać, a nie odbiera trzeci produkt, to wydanie tego produktu niestanowiącego prezentu o małej wartości lub próbki w ramach prowadzonej akcji promocyjnej stanowi nieodpłatne przekazanie towarów, które na podstawie art. 7 ust. 2 pkt 2 ustawy o podatku od towarów i usług zostało zrównane z odpłatną dostawą towarów podlegającą opodatkowaniu.

1.2. Jak rozliczyć rabat towarowy w obrocie wewnątrzwspólnotowym

W przypadku wydania lub otrzymania rabatu towarowego od unijnego kontrahenta sposób rozliczenia i udokumentowania transakcji jest analogiczny jak przy obrocie krajowym. Na całokształt tego rozliczenia wpływa przede wszystkim to, że towar wydany lub otrzymany w cenie promocyjnej powoduje obniżenie ceny jednostkowej wszystkich towarów wydanych lub otrzymanych w ramach tej transakcji.

Spółka dokonała WDT na rzecz unijnego kontrahenta. Zagraniczny kontrahent złożył zamówienie na 1000 szt. towaru w uzgodnionej cenie 30 euro/sztukę. Wartość zamówienia wyniosła 30 000 euro. Spółka, realizując dostawę, przyznała zagranicznemu kontrahentowi rabat towarowy polegający na wydaniu dodatkowych 200 szt. tego samego towaru, przy czym kwota należna od kontrahenta nie zmieniła się. Wobec tego w ramach tej transakcji unijnemu kontrahentowi dostarczono 1200 szt. towaru o wartości 30 000 euro. Na skutek przyznanego rabatu towarowego cena jednostkowa towaru sprzedanego w ramach WDT wyniosła 25 euro (30 000 euro : 1200 szt.).

Na fakturze wystawionej dla unijnego nabywcy wykazano sprzedaż 1200 sztuk towaru o łącznej wartości 30 000 euro.

Podstawę opodatkowania stanowi kwota 30 000 euro po przeliczeniu na złote według odpowiedniego kursu waluty.

W analogiczny sposób należy rozliczyć WNT, z tym że w przypadku faktur otrzymywanych od unijnych dostawców może się zdarzyć, że kontrahent nie uwzględni na fakturze przekazanego gratisu. W takim przypadku podatnik (nabywca) sam powinien skalkulować ilość nabytych towarów i ich cenę jednostkową.

Spółka złożyła unijnemu kontrahentowi zamówienie na 1000 szt. towaru w uzgodnionej cenie 30 euro/sztukę. Wartość zamówienia wyniosła 30 000 euro. Zagraniczny kontrahent przyznał spółce rabat towarowy. W rezultacie w ramach WNT spółka otrzymała 1200 szt. towaru o wartości 30 000 euro.

Faktura otrzymana od unijnego kontrahenta wskazuje na dostawę 1 000 szt. towaru w cenie jednostkowej 30 euro/sztukę, co daje wartość 30 000 euro. W celu rozliczenia podatku VAT nabywca powinien ponownie skalkulować ilość nabytych towarów i ich cenę jednostkową, wykazując nabycie 1200 szt. towaru w cenie jednostkowej 25 euro/sztukę (30 000 euro : 1200 szt.).

Podstawę opodatkowania stanowi kwota 30 000 euro po przeliczeniu na złote według odpowiedniego kursu waluty.

Kwotę podatku należnego i naliczonego (w przypadku, gdy podlega odliczeniu) należy ustalić w oparciu o podstawę opodatkowania obliczoną w sposób, o którym mowa w pkt 1.

2. Jak rozliczyć i udokumentować rabaty pośrednie

Rabaty pośrednie to rabaty udzielane nie bezpośredniemu kontrahentowi podatnika, ale kolejnemu odbiorcy w łańcuchu dystrybucji towarów.

Firma farmaceutyczna (podatnik), będąca producentem leków, sprzedaje swoje wyroby hurtowniom (pośrednik), a te z kolei sprzedają je aptekom. Firma farmaceutyczna podjęła decyzję, że będzie udzielała rabatów bezpośrednio aptekom, tj. z pominięciem hurtowni. Przyznanie i wysokość rabatu jest uzależniona od wysokości obrotów z tytułu sprzedaży leków producenta za ustalony okres (zwykle: miesiąc, kwartał lub półrocze). Tak przyznany rabat będzie rabatem pośrednim.

Udzielony w ten sposób rabat uprawnia podatnika, który go przyznaje do obniżenia podstawy opodatkowania oraz kwoty podatku należnego z tytułu sprzedaży towarów. Obecnie stanowisko to potwierdzają także organy podatkowe, czego przykładem są interpretacje indywidualne: Dyrektora IS w Warszawie z 26 kwietnia 2016 r. (sygn. IPPP1/4512-271/16-2/RK), z 4 lipca 2016 r. (sygn. IPPP1/4512-461/16-2/RK) oraz z 7 lipca 2016 r. (sygn. IPPP1/4512-411/16-2/MK), a także Dyrektora IS w Katowicach z 1 lipca 2016 r. (sygn. IBPP1/4512-208/16/LSz) oraz z 14 września 2016 r. (sygn. IBPP1/4512-435/16-2/MS).

Ze względu na to, że rabat pośredni jest udzielany podmiotowi innemu niż podmiot, na rzecz którego podatnik dokonał wcześniej dostawy towarów, to rabat ten nie może zostać udokumentowany fakturą korygującą. Podatnik, który przyznaje rabat pośredni nie wystawił bowiem na nabywcę żadnej faktury, która mogłaby zostać skorygowana. Taka faktura została wystawiona jedynie pomiędzy podatnikiem a podmiotem pośredniczącym. W związku z tym przyjmuje się, że odpowiednim dokumentem potwierdzającym udzielenie rabatu pośredniego może być nota księgowa wystawiona zgodnie z przepisami ustawy o rachunkowości.

Podatnik, który przyznał rabat pośredni ma prawo do obniżenia podstawy opodatkowania i kwoty VAT w momencie udzielenia (wypłaty) rabatu. Moment tego obniżenia nie zależy natomiast od tego czy podatnik otrzymał potwierdzenie odbioru noty księgowej przez nabywcę. Kwota rabatu udokumentowana notą księgową stanowi kwotę brutto zawierającą podatek VAT, którego kwota jest wyliczana metodą „w stu”. Poza wskazaniem w nocie księgowej wartości rabatu zasadne jest także określenie w niej kwoty VAT. Mimo tego, że z ustawy o VAT oraz ustawy o rachunkowości nie wynika taki obowiązek, to z uwagi na zasadę neutralności wykazanie kwoty VAT na nocie księgowej jest istotne.

Przyjmując dane z poprzedniego przykładu załóżmy, że firma farmaceutyczna z tytułu sprzedaży jej wyrobów przyznała aptece „Dobry lek” rabat za obroty uzyskane przez tę aptekę za okres od maja do października 2016 r. Przyznanie rabatu zostało udokumentowane notą księgową wystawioną w dniu 10 listopada na kwotę 5640 zł. Nota ta została przekazana nabywcy. W dniu 15 listopada firma farmaceutyczna przekazała kwotę rabatu na rachunek bankowy apteki „Dobry lek”.

• Firma farmaceutyczna ma prawo obniżyć podstawę opodatkowania oraz kwotę VAT w deklaracji VAT-7 za listopad 2016 r.

• W deklaracji VAT wykaże ona zmniejszenie:

– podstawy opodatkowania o kwotę 5 222,22 zł,

– podatku VAT według stawki 8% o kwotę 417,78 zł.

Zasada neutralności VAT skutkuje tym, że prawo do obniżenia podatku należnego po stronie podatnika przyznającego rabat pośredni jest skorelowane z obowiązkiem zmniejszenia podatku naliczonego po stronie nabywcy, który ten rabat otrzymał. Obowiązek zmniejszenia podatku naliczonego powstaje za okres, w którym nabywcy został faktycznie przekazany rabat, czyli za okres, w którym kwota rabatu wpłynęła na rachunek bankowy nabywcy. Tak o uważają organy podatkowe, czego potwierdzeniem mogą być interpretacje indywidualne Dyrektora IS w Warszawie z 12 maja 2015 r. (sygn. IPPP1/4512-377/15-2/AW) oraz 21 września 2015 r. (sygn. IPPP1/4512-746/15-2/KR).

Obowiązek zmniejszenia podatku naliczonego, na skutek otrzymanego rabatu pośredniego, w przypadku gdy został on udokumentowany notą księgową (a nie fakturą korygującą) potwierdził również NSA w wyroku z 28 sierpnia 2015 r. (sygn. akt I FSK 1281/14). W wyroku tym NSA podkreślił, że sam fakt udokumentowania otrzymanego rabatu pośredniego dokumentem innym niż faktura korygująca nie wyklucza obowiązku obniżenia podatku naliczonego wynikającego z obniżenia ceny nabytego wcześniej towaru. Zdaniem sądu skutki podatkowe, co do zasady, wywołuje czynność, czyli operacja gospodarcza, zaś faktura przede wszystkim ma znaczenie dokumentacyjne. W przeciwnym razie rzeczywiste zdarzenia gospodarcze dokonane przez podatników VAT, nie wywoływałyby żadnych skutków podatkowych, tylko dlatego, że nie zostały udokumentowane fakturą. Dlatego ostatecznie NSA uznał, że:

Ponieważ nota otrzymana od producenta, potwierdzająca premię udzieloną skarżącej, dotyczy konkretnego towaru nabytego wcześniej na podstawie faktur wystawionych przez dystrybutora – co z łatwością można zidentyfikować – należy stwierdzić, iż dokumentuje ona rabat, czyli obniżenie ceny tego towaru, zatem w konsekwencji otrzymanie rabatu powinno prowadzić do obniżenia podatku naliczonego wynikającego z faktur dokumentujących dostawę towarów dokonaną przez dystrybutora na rzecz skarżącej Spółki.

3. Jak rozliczyć skonto

Skonto jest rodzajem rabatu, który premiuje dokonanie przez nabywcę zapłaty w określonym terminie. Występuje ono w postaci zmniejszenia sumy należności (z reguły procentowego) przyznawanego nabywcy w przypadku zapłaty przez niego należności przed umówionym terminem płatności. W praktyce udzielenie skonta może przykładowo wyglądać w ten sposób, że strony uzgadniają termin płatności na 45 dni, ale w przypadku uregulowania przez nabywcę należności w terminie do 10 dni od dnia sprzedaży, wartość należności ulega obniżeniu o 3%. Aby skonto (rabat) mogło obniżyć podstawę opodatkowania musi być udokumentowane, tzn. wynikać z umowy lub faktury korygującej. Na ogół warunki przyznawania skonta wynikają z umowy, zaś faktura korygująca określa jego wartość.

3.1. Czy przyznanie skonta wymaga wystawienia faktury korygującej

Ten rodzaj rabatu nie jest uwzględniany w momencie wystawienia faktury pierwotnej. W momencie dokonania transakcji strony ustalają cenę bez uwzględnienia rabatu i jedynie zastrzegają, że w stosunku do zrealizowanej transakcji może zostać udzielony rabat w postaci skonta, w przypadku gdy zapłata nastąpi we wcześniejszym terminie. Dopiero otrzymanie przez sprzedawcę przedterminowej zapłaty za dostarczony towar lub wykonaną usługę jest podstawą do przyznania skonta. Taki przebieg transakcji powoduje, że skonto należy udokumentować fakturą korygującą, o której mowa w art. 106j ust. 1 pkt 1 ustawy o VAT. Nie należy go natomiast uwzględniać „z góry” w fakturze pierwotnej. Jeżeli na moment wystawienia faktury pierwotnej podatnik nie będzie miał informacji, że kontrahent skorzystał ze skonta (nie nastąpi płatność we wcześniejszym terminie), to jest on zobowiązany wystawić fakturę sprzedaży bez uwzględnienia skonta. Dopiero późniejsze skorzystanie przez kontrahenta ze skonta, będzie obligowało podatnika do wystawienia faktury korygującej i zmniejszenia podstawy opodatkowania. Podobne zdanie na ten temat miał także Dyrektor IS w Poznaniu, który w interpretacji indywidualnej z 20 sierpnia 2015 r. (sygn.ILPP4/4512-1-202/15-2/HW) stwierdził, że:

(...) faktura wystawiana kontrahentowi z tytułu wykonania usług rachunkowości i doradztwa podatkowego powinna uwzględniać całą kwotę netto i brutto wartości usługi – bez pomniejszenia o skonto, a dopiero w razie skorzystania przez kontrahenta ze skonta Spółka powinna wystawić fakturę korygującą, zmniejszającą wartość usługi o kwotę skonta. Spółka nie powinna wystawiać faktury w kwocie netto i brutto uwzględniając już skonto, a dopiero w razie nieskorzystania przez kontrahenta ze skonta skorygować fakturę in plus do pełnej wartości usługi.

3.2. Jak wyznaczyć moment obniżenia VAT z tytułu sprzedaży krajowej spowodowanego przyznanym skontem

Obniżenie podstawy opodatkowania i kwoty podatku należnego przez sprzedawcę, w związku z dokonaniem przez nabywcę zapłaty w terminie uprawniającym do skonta, nie wymaga uzyskania potwierdzenia otrzymania faktury korygującej przez nabywcę, o którym mowa w art. 29a ust. 13 ustawy o VAT. Zgodnie z przywołanym przepisem obowiązek posiadania tego potwierdzenia dotyczy przypadków określonych przez art. 29a ust. 10 pkt 1–3 ustawy o VAT, a możliwość obniżenia podstawy opodatkowania o skonto reguluje art. 29a ust. 7 pkt 1 ustawy o VAT. Ponieważ przepis art. 29a ust. 13 nie odwołuje się do art. 29a ust. 7 pkt 1 ustawy o VAT, dla obniżenia kwoty podstawy opodatkowania i podatku nie jest konieczne uzyskanie potwierdzenia otrzymania faktury korygującej przez nabywcę. Prawo do obniżenia podstawy opodatkowania i kwoty VAT jest uzależnione od udokumentowanego otrzymania zapłaty w terminie uprawniającym do skonta i wystawienia na tej podstawie faktury korygującej (a nie od otrzymania potwierdzenia odbioru korekty przez nabywcę). Tak samo uznał Dyrektor IS w Katowicach, który w interpretacji indywidualnej z 25 kwietnia 2016 r. (sygn. IBPP1/4512-156/16/BM) stwierdził, że:

(...) rozliczenie faktury korygującej z tytułu obniżenia podstawy opodatkowania i kwoty podatku należnego, w przypadku dokonania przez nabywcę zapłaty w terminie uprawniającym do skonta, nie jest uwarunkowane uzyskaniem potwierdzenia doręczenia faktury korygującej nabywcy.

Moment obniżenia podstawy opodatkowania i kwoty VAT jest uzależniony od łącznego spełnienia dwóch warunków, a mianowicie od:

• otrzymania zapłaty w terminie uprawniającym do przyznania skonta,

• wystawienia faktury korygującej.

Na prawidłowość takiego postępowania wskazuje pismo Dyrektora IS w Warszawie z 26 października 2015 r. (sygn.IPPP3/4512-654/15-2/KT), w którym wyjaśnił on, że:

(...) rozliczenie faktury korygującej wystawionej z tytułu udzielenia skonta winno następować w okresie rozliczeniowym, w którym ta faktura korygująca jest wystawiana. Zatem w sytuacji, gdy Spółka wykaże kwotę podstawy opodatkowania i podatku w pełnej wysokości w deklaracji za okres, w którym wystąpił obowiązek podatkowy z tytułu dokonanej dostawy towarów, a w następnym okresie rozliczeniowym zrealizują się przesłanki skonta (otrzymanie zapłaty od nabywcy) i zostanie wystawiona faktura korygująca, to w deklaracji za ten następny okres rozliczeniowy Spółka powinna wykazać zmniejszenie kwoty podstawy opodatkowania i podatku należnego.

Jeśli otrzymanie zapłaty uprawniającej do przyznania skonta i wystawienie faktury korygującej ma miejsce w dwóch różnych okresach rozliczeniowych, to obniżenie podstawy opodatkowania i kwoty VAT może nastąpić dopiero w tym okresie rozliczeniowym, w którym zostały spełnione obydwa warunki.

Z umowy zawartej między firmą A i firmą B wynika, że jeśli firma B ureguluje zobowiązanie wobec firmy A w ciągu 7 dni od dnia dostawy towarów, to firma A udzieli firmie B skonta w wysokości 3% dostarczonych towarów.

Firma B uregulowała swoje zobowiązanie w terminie uprawniającym do przyznania skonta. Zapłata za dostarczone towary wpłynęła na rachunek bankowy firmy A w dniu 31 października. Firma A wystawiła fakturę korygującą w dniu 2 listopada.

Firma A może obniżyć podstawę opodatkowania oraz kwotę VAT z tytułu udzielonego skonta w deklaracji VAT-7 za listopad.

Należy w tym miejscu podkreślić, że samo otrzymanie zapłaty w terminie uprawniającym do przyznania skonta, tj. bez wystawiania faktury korygującej, nie jest wystarczające do obniżenia podstawy opodatkowania i kwoty VAT (zob. interpretacja indywidualna Dyrektora IS w Warszawie z 1 marca 2016 r., sygn. IPPP3/4512-1072/15-4/IG). Obniżenia tego podatnik może dokonać dopiero po wystawieniu faktury korygującej.

3.3. Jak wyznaczyć moment rozliczenia VAT z tytułu WNT w związku z otrzymanym skontem

Sposób rozliczenia rabatu w formie skonta, który dotyczy WNT zależy od tego, w jakim momencie został on przyznany nabywcy towarów. Przypomnijmy, że dla transakcji stanowiącej WNT obowiązek podatkowy powstaje w sposób określony przez art. 20 ust. 5 ustawy o VAT, tj.

• w dniu wystawienia faktury przez unijnego kontrahenta, lub

• 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru w ramach WNT

– w zależności od tego, które z tych zdarzeń nastąpi wcześniej.

Z kolei z art. 30a ust. 1 ustawy o VAT wynika, że przy ustalaniu podstawy opodatkowania z tytułu WNT przepis art. 29a ust. 7, dotyczący zmniejszania podstawy opodatkowania o kwoty udokumentowanych rabatów (w tym skont), stosuje się odpowiednio.

Zestawienie tych przepisów powoduje, że jeżeli otrzymanie przez nabywcę skonta, związane z dokonaniem przez niego zapłaty w odpowiednim terminie, ma miejsce:

• w okresie rozliczeniowym (miesiącu lub kwartale), w którym powstał obowiązek podatkowy z tytułu WNT, to otrzymane i udokumentowane skonto zmniejsza za ten okres podstawę opodatkowania z tytułu WNT,

• w okresie rozliczeniowym późniejszym niż okres rozliczeniowy powstania obowiązku podatkowego dla WNT, to skonto zmniejsza podstawę opodatkowania za okres, w którym nastąpiło jego udokumentowane otrzymanie.

Przy zakupach towarów stanowiących WNT może się zdarzyć, że nabywca nie otrzyma faktury korygującej wartość transakcji o przyznane skonto. Jeżeli nabywca może udokumentować warunki dotyczące otrzymania skonta, które wynikają np. z zawartej umowy, to pomimo braku faktury korygującej może on zmniejszyć podstawę opodatkowania z tytułu WNT za okres, w którym spełnił warunki do przyznania skonta. Potwierdził to również Dyrektor IS w Warszawie, który w interpretacji indywidualnej z 26 października 2015 r. (sygn.IPPP3/4512-654/15-2/KT) wyjaśnił, że:

(...) nawet jeśli podatnik nie otrzyma od dostawcy unijnego dokumentu korygującego, nabywa prawo do zmniejszenia obrotu z tytułu wewnątrzwspólnotowego nabycia towarów z tytułu zapłaty należności za fakturę z uwzględnieniem skonta z chwilą spełnienia warunków do jego zastosowania określonych przez sprzedawcę w fakturze lub w umowie, a więc jeżeli nastąpiła zapłata w określonym terminie.

Zatem, jeżeli przed złożeniem deklaracji podatkowej za okres, w którym powstanie obowiązek podatkowy w wewnątrzwspólnotowym nabyciu towarów (określony zgodnie z art. 20 ust. 5 ustawy), spełnione zostaną warunki uprawniające Spółkę do zastosowania skonta (tj. dokona zapłaty w uzgodnionym, wcześniejszym terminie), Spółka powinna obniżyć podstawę opodatkowania wewnątrzwspólnotowego nabycia towarów o kwotę należnego skonta.

Polski przedsiębiorca 10 października 2016 r. nabył od unijnego dostawcy towary handlowe o wartości 86 000 euro. Z umowy zawartej między stronami wynikało, że jeżeli nabywca zapłaci za dostarczony towar w ciągu 5 dni od jego otrzymania, to wówczas zobowiązanie z tytułu nabytych towarów ulega pomniejszeniu o 10% wartości zakupu.

Nabywca zapłacił za nabyty towar po 3 dniach od jego otrzymania, pomniejszając swoje zobowiązanie z tytułu zakupu o 10% jego wartości.

Podatnik wraz z nabytym towarem otrzymał fakturę wystawioną przez unijnego dostawcę w październiku 2016 r. na kwotę 86 000 euro. Nie otrzymał natomiast korekty na kwotę rabatu, do którego nabył on prawo w związku ze spełnieniem warunków płatności określonych umową.

Wobec spełnienia warunków do otrzymania skonta nabywca w deklaracji VAT-7 za październik 2016 r. powinien wykazać za podstawę opodatkowania kwotę 77 400 euro (86 000 euro – 8600 euro), a następnie od tak ustalonej podstawy opodatkowania (po przeliczeniu na złote) obliczyć podatek należny.

W przypadku skonta otrzymanego w związku z transakcją, która stanowi WNT, nie można odstąpić od jego rozliczenia, mimo tego, że rezultat tego rozliczenia będzie neutralny podatkowo w ten sposób, że kwota zmniejszenia VAT należnego będzie odpowiadała kwocie zmniejszenia podatku naliczonego.

Potwierdził to także Dyrektor IS w Poznaniu w interpretacji indywidualnej z 26 kwietnia 2016 r. (sygn. ILPP4/4512-1-60/16-2/PR). Pismo dotyczy podatnika, który ze względu na bardzo dużą ilość transakcji związanych z otrzymaniem skonta w ramach WNT chciał odstąpić od ich rozliczania. W piśmie tym organ podatkowy słusznie uznał, że:

(...) Wnioskodawca postąpi nieprawidłowo, jeśli podatek VAT należny oraz VAT naliczony z tytułu danego wewnątrzwspólnotowego nabycia towaru zostanie przez niego rozliczony zgodnie z wartościami wynikającymi z faktury pierwotnej (tj. bez uwzględnienia skonta).

(...) Prawidłowość ustalenia podstawy opodatkowania w rzeczywistej wysokości, jaka została zapłacona za nabyty wewnątrzwspólnotowo towar, a w konsekwencji prawidłowość ustalenia kwot podatku należnego oraz naliczonego nie może być przedmiotem woli Wnioskodawcy, ale wynika z przepisów prawa podatkowego.

4. Jak rozliczyć wydanie nagród w ramach sprzedaży premiowej

Sprzedaż premiowa dotyczy sytuacji, w której nabywca zrealizował warunek w postaci określonego pułapu zakupów i w związku z tym nabył prawo do otrzymania nagrody (premii) w postaci innego towaru lub usługi. Dla sprzedaży premiowej charakterystyczne jest to, że nagroda wydana nabywcy ma charakter nieodpłatny i rodzaj tej nagrody jest inny niż wcześniej nabyte przez nabywcę towary lub usługi, których zakup przyczynił się do otrzymania tej nagrody. Sprzedaż premiowa jest zatem związana z nagrodą w określonej wysokości przyznawaną każdemu nabywcy towaru, który spełni wymagane warunki. Zwykle przebiegają one pod hasłem „przy zakupie samochodu bak paliwa gratis”. Cechami sprzedaży premiowej są w szczególności:

• powiązanie przekazania nagrody z faktem zakupu przez osobę otrzymującą premię promocyjnego towaru lub usługi, lub zakupu za określoną kwotę, zebrania określonej ilości punktów itp.;

• gwarancja otrzymania premii po spełnieniu ustalonych warunków.

4.1. Czy przy zakupie nagrody podatek VAT podlega odliczeniu

Co do zasady podatnicy mogą odliczać podatek przy nabyciu towarów i usług, które są przez nich wykorzystywane do wykonywania czynności opodatkowanych. Odliczenie to dotyczy zarówno sytuacji, gdy związek ten ma charakter bezpośredni (zakup towaru przeznaczony do odsprzedaży), jak i pośredni (zakup towaru, który wpływa na ogóle funkcjonowanie firmy). Zakup nagrody – przeznaczonej do nieodpłatnego wydania w ramach sprzedaży premiowej opodatkowanej VAT – daje prawo do odliczenia VAT. Wydanie tej nagrody ma zachęcać nabywcę, który ją otrzymał, do dalszej współpracy w ten sposób, że w przyszłości będzie on dokonywał u podatnika dalszych zakupów w takiej samej lub zwiększonej skali. Nagroda ta ma za zadanie pośrednio wpływać na przyszłe zwiększenie przychodów ze sprzedaży opodatkowanej i wobec tego jej zakup uprawnia do odliczenia VAT.

Na ogół w ten sam sposób tę kwestię oceniają także organy podatkowe, czego przykładem może być interpretacja indywidualna Dyrektora IS w Poznaniu z 11 grudnia 2015 r. (sygn. ILPP1/4512-1-710/15-6/NS). W piśmie tym organ podatkowy wskazał, że:

Organizowane przez Wnioskodawcę promocje/konkursy, mające na celu zwiększenie sprzedaży produktów oferowanych przez Spółkę, promocję sprzętu oraz firmy i marki Wnioskodawcy – zwiększenie atrakcyjności firmy, wpływają na wysokość osiąganych obrotów. (...) Wobec powyższego Wnioskodawca, będący czynnym podatnikiem podatku od towarów i usług, ma możliwość obniżenia kwoty podatku należnego o kwotę podatku naliczonego w związku z wydatkami poniesionymi na zakup ww. nagród, pod warunkiem niezaistnienia przesłanek wskazanych w art. 88 ustawy.

Jeżeli sprzedaż premiowa jest opodatkowana, to do odliczenia podatku VAT uprawnia także zakup towarów i usług związanych w organizacją tej sprzedaży. Chodzi tu np. o wydatki poniesione na nabycie lub wytworzenie katalogów z wykazem nagród czy na rozpowszechnienie informacji o organizowanej przez sprzedawcę promocji (ogłoszenia w internecie, wydruk plakatów, itp.). Prawo do odliczenia VAT od tego rodzaju zakupów potwierdził m.in. Dyrektor IS w Katowicach, który w interpretacji indywidualnej z 31 maja 2016 r. (sygn. IBPP1/4512-197/16/LSz) uznał, że:

(...) zakup ww. materiałów promujących przedsięwzięcie Wnioskodawcy posiadających logo Spółki będzie służył w sposób pośredni zaspokajaniu potrzeb przedsiębiorstwa Wnioskodawcy poprzez jego reklamę a co za tym idzie będzie wpływał na jego ogólne funkcjonowanie jako całości a co tym samym ma doprowadzić do zwiększenia obrotu firmy i sprzedaży opodatkowanej (w przedmiotowej sprawie to handel hurtowy i detaliczny pojazdami samochodowymi). Zatem Wnioskodawcy od ponoszonych kosztów katalogów i innych materiałów (wizytówek, stojaków reklamowych, zaproszeń, naklejek w postaci plakatów oraz informacji zamieszczanych na stronie internetowej), będzie przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, o którym mowa w art. 86 ust. 1 ustawy o VAT.

4.2. Czy trzeba wykazać podatek należny przy przekazaniu nagrody

Nieodpłatne przekazanie nagrody dokonane w ramach sprzedaży premiowej może podlegać opodatkowaniu na zasadach określonych przez art. 7 ust. 2–7 ustawy o VAT.

Co do zasady, każde nieodpłatne przekazanie przez podatnika towarów należących do jego przedsiębiorstwa, w przypadku gdy przysługiwało mu prawo do częściowego lub pełnego odliczenia VAT przy nabyciu, imporcie lub wytworzeniu towarów (lub ich części składowych), podlega opodatkowaniu VAT. Spełnienie wymienionych warunków opodatkowania powoduje, że przekazanie nagrody należy opodatkować według stawki właściwej dla danego towaru. Podstawą opodatkowania jest w tym przypadku cena nabycia towarów lub towarów podobnych, a gdy nie ma ceny nabycia – koszt wytworzenia, określone w momencie dostawy tych towarów (art. 29a ust. 2 ustawy o VAT). Obowiązek opodatkowania nie dotyczy jednak przekazywanych prezentów o małej wartości i próbek, jeżeli przekazanie to następuje na cele związane z działalnością gospodarczą podatnika.

DEFINICJE

Prezentem o małej wartości są przekazywane przez podatnika jednej osobie towary:

1) o łącznej wartości nieprzekraczającej w roku podatkowym kwoty 100 zł, jeżeli podatnik prowadzi ewidencję pozwalającą na ustalenie tożsamości tych osób;

2) gdy ich przekazania nie ujęto w ewidencji, o której mowa w pkt 1, jeżeli jednostkowa cena nabycia towaru (bez podatku), a gdy nie ma ceny nabycia, jednostkowy koszt wytworzenia, określone w momencie przekazywania towaru, nie przekraczają 10 zł.

Przez próbkę rozumie się identyfikowalne jako próbka egzemplarz towaru lub jego niewielką ilość, które pozwalają na ocenę cech i właściwości towaru w jego końcowej postaci, przy czym ich przekazanie (wręczenie) przez podatnika:

1) ma na celu promocję tego towaru oraz

2) nie służy zasadniczo zaspokojeniu potrzeb odbiorcy końcowego w zakresie danego towaru, chyba że zaspokojenie potrzeb tego odbiorcy jest nieodłącznym elementem promocji tego towaru i ma skłaniać tego odbiorcę do zakupu promowanego towaru.

Przedsiębiorstwo farmaceutyczne, prowadzące działalność wyłącznie opodatkowaną VAT, zorganizowało promocję dla nabywców towarów (leków). Polega ona na tym, że nabywcom, którzy w czasie kwartału zrealizowali określony pułap zakupów, przysługuje prawo do wyboru jednej z nagród rzeczowych, takich jak sprzęt AGD oraz sprzęt komputerowy.

Towary przekazywane w ramach nagród nie spełniają warunków do uznania za prezenty o małej wartości, wobec czego ich przekazanie podlega opodatkowaniu VAT na podstawie art. 7 ust. 2 ustawy o VAT.

Podatnikowi przy nabyciu towarów (nagród) przysługuje prawo do odliczenia podatku naliczonego, gdyż zakup ma na celu osiągnięcie lub zwiększenie przychodów ze sprzedaży towarów (leków) opodatkowanych VAT.

Jeżeli natomiast przekazywane nagrody dotyczą sprzedaży premiowej, która korzysta ze zwolnienia w VAT, podatnikowi przy jej nabyciu nie przysługuje prawo do odliczenia podatku naliczonego, a przekazanie tej nagrody nie podlega opodatkowaniu.

W takim sam sposób kwestię tę rozstrzygnął Dyrektor IS w Warszawie, który w interpretacji indywidualnej z 11 lipca 2016 r. (sygn. IPPP3/4512-277/16-2/IG) odniósł się do przekazania klientom nagród, które miały na celu intensyfikację sprzedaży zwolnionej z VAT (m.in. usługi pocztowe oraz usługi pośrednictwa finansowo-ubezpieczeniowego). W tych okolicznościach organ podatkowy stwierdził, że:

(...) gdy przekazywane nagrody służą wyłącznie działalności zwolnionej od podatku, tj. osiągnięciu lub maksymalizacji obrotu zwolnionego od podatku, w związku z którym Wnioskodawcy nie przysługuje prawo do odliczenia podatku to i od zakupu tychże towarów prawo do odliczenia podatku nie przysługuje. W konsekwencji w takim przypadku przekazanie nagród nie będzie podlegało opodatkowaniu w trybie art. 7 ust. 2 ustawy o VAT.

Jeśli natomiast wystąpi sytuacja, w której zakupywane towary służą różnorodnej działalności Wnioskodawcy, tj. mają na celu przyczynienie się do osiągnięcia czy maksymalizacji obrotu, w związku z którym Wnioskodawcy przysługuje prawo do odliczenia i takiego obrotu, w związku z którym prawo to nie przysługuje i jednocześnie Wnioskodawca nie jest w stanie przyporządkować faktu przekazania towaru do przysporzenia danego rodzaju obrotu, to odliczenia od zakupu takich towarów należy dokonać w oparciu o regulację wynikającą z art. 90 ustawy o VAT. Jednocześnie przekazanie nagród w takim przypadku będzie podlegało opodatkowaniu na podstawie art. 7 ust. 2 ustawy o VAT.

4.3. Jak rozliczyć sprzedaż premiową, gdy klient za przyznaną mu nagrodę ponosi symboliczną odpłatność

Bywa też tak, że nagrody wydawane nabywcom za zrealizowane wcześniej zakupy są odpłatne, ale odpłatność ta ma charakter symboliczny i wynosi np. 1 zł lub 1 gr. Jeżeli przedsiębiorca prowadzi akcję promocyjną, która polega na tym, że za osiągnięcie określonego poziomu zakupu towarów uczestnicy promocji nabywają prawo do zakupu określonych przedmiotów sprzedaży premiowej za symboliczną złotówkę, to promocyjna sprzedaż towarów wybranych przez nabywcę podlega udokumentowaniu fakturą lub na kasie rejesrującej. W tym przypadku podstawę opodatkowania również stanowi rzeczywista zapłata należna lub otrzymana od nabywcy (czyli cena promocyjna) z tytułu sprzedaży pomniejszona o VAT. Takie samo stanowisko zaprezentował również Dyrektor IS w Poznaniu w interpretacji indywidualnej z 27 października 2015 r. (sygn. ILPP1/4512-1-595/15-2/MK), w której czytamy, że:

(...) podstawą opodatkowania podatkiem VAT, w przypadku sprzedaży towarów w cenie promocyjnej 1 PLN brutto za sztukę w ramach prowadzonej akcji promocyjnej będzie kwota faktycznie należna od nabywcy pomniejszona o podatek VAT.

Przy nabyciu lub wytworzeniu nagrody przekazanej w cenie promocyjnej podatnikowi przysługuje prawo do odliczenia VAT. Przepisy o VAT nie przewidują regulacji, które ograniczałyby zakres prawa do odliczenia podatku naliczonego w związku z tym, że podatnik dokonuje sprzedaży towarów po cenach promocyjnych. W takiej sytuacji, jeśli zakup jest związany ze sprzedażą opodatkowaną, nie znajduje zastosowania ograniczenie prawa do tego odliczenia. W rezultacie podatnik zachowuje prawo do pełnego odliczenia VAT naliczonego od nabycia towarów i usług związanych ze sprzedażą promocyjną. Potwierdził to również Dyrektor IS w Poznaniu, który w interpretacji indywidualnej z 23 maja 2016 r. (sygn. ILPP1/4512-1-158/16-4/AP), uznał, że:

Towary, które są/będą sprzedawane w ramach Promocji na rzecz Uczestników za promocyjną cenę np. 1 zł z VAT, są/będą miały związek z działalnością opodatkowaną podatkiem VAT Zainteresowanego, co skutkuje wystąpieniem prawa do odliczenia podatku naliczonego przy ich nabyciu. Koszty nabycia ww. Towarów, wpisują się bowiem w koszty ogólne prowadzonej przez Wnioskodawcę działalności gospodarczej, opodatkowanej podatkiem VAT.

5. Jak rozliczyć premię pieniężną

O tym, czy wypłacona kupującemu kwota pieniędzy (premia pieniężna) to:

• rabat, powodujący u sprzedawcy zmniejszenie podstawy opodatkowania i VAT, czy

• wynagrodzenie za świadczenie usługi przez kupującego

decydują okoliczności faktyczne określonej transakcji.

Z rabatem mamy do czynienia wtedy, gdy jest on przyznawany z powodu np. osiągnięcia określonego pułapu obrotów. Taki rabat zmniejsza podstawę opodatkowania i wymaga wystawienia przez sprzedawcę faktury korygującej. Natomiast, gdy premia pieniężna to wynagrodzenie przyznane za określone zachowanie nabywcy wobec dostawcy, np. za powstrzymanie się od zakupów u konkurencji lub za określoną ekspozycję towarów itd., to nie może być ono traktowane jako rabat. Jest to wynagrodzenie za świadczoną usługę, które kupujący powinien udokumentować fakturą. Otrzymana premia to kwota brutto wynagrodzenia.

Przykładem premii pieniężnej traktowanej jako wynagrodzenie za wykonaną usługę jest m.in. wynagrodzenie wypłacane za sam fakt przystąpienia do zawarcia umowy, co potwierdził Dyrektor IS w Warszawie, który w interpretacji indywidualnej z 7 czerwca 2016 r. (sygn. IPPP1/4512-283/16-2/JL) potwierdził, że:

(...) zachowanie Najemcy, który w zamian za premię pieniężną zobowiązuje się do zawarcia umowy najmu, uznać należy za usługę świadczoną odpłatnie i w związku z tym podlegającą opodatkowaniu na podstawie art. 5 ust. 1 pkt 1 ustawy o VAT.

Na przykład premii pieniężnej, która nie jest rabatem, wskazuje także pismo Dyrektora IS w Katowicach z 1 lipca 2016 r. (sygn. IBPP1/4512-208/16/LSz). Organ podatkowy odmówił prawa do uznania wypłacanej premii za rabat zmniejszający podstawę opodatkowania i uznał, że jest ona świadczeniem usługi. W piśmie tym czytamy, że:

(...) jeśli warunkiem otrzymania rabatu będzie wyrażenie przez Wykonawcę zgody na ingerencję Wnioskodawcy w projekt, to należy uznać, że wystąpi wyraźny związek wypłaconego przez Spółkę wynagrodzenia za określone zachowanie Wykonawcy – udzielenie zgody na optymalizowanie rozwiązań i wprowadzanie nowych rozwiązań i produktów w dokumentację projektową w celu poprawienia jakości rozwiązań dla użytkownika końcowego proponowanych przez Wnioskodawcę.

(...) w tym konkretnym przypadku, kwota wypłacona przez Spółkę będzie w rzeczywistości stanowiła wynagrodzenie przyznawane za usługę w rozumieniu art. 8 ust. 1 ustawy o VAT świadczoną przez Wykonawców na rzecz Spółki.

Przyznana premia pieniężna, jeśli stanowi wynagrodzenie za wykonaną usługę, powinna zostać przez nabywcę udokumentowana fakturą. Obowiązek podatkowy dla tej usługi powstaje na zadach ogólnych, tj. z chwilą wykonania usługi (art. 19a ust. 1 ustawy o VAT). Za moment wykonania tej usługi przyjmuje się dzień wyliczenia kwoty premii (zob. interpretację indywidualną Dyrektora IS w Warszawie z 10 listopada 2015 r., sygn. IPPP1/4512-1045/15-2/AW).

6. Czy nieodpłatne przekazanie klientom katalogów i ulotek podlega opodatkowaniu VAT

Formą promocji wielu przedsiębiorców jest przekazywanie obecnym lub potencjalnym klientom materiałów reklamowo-informacyjnych, takich jak katalogi, ulotki czy broszury. Zwykle mają one na celu przekazanie informacji o produktach przedsiębiorcy, ich cechach jakościowych i użytkowych oraz zaletach np. technicznych. Celem tej promocji jest skłonienie jak największej liczby potencjalnych nabywców do zakupu produkowanych przez firmę towarów lub skorzystania z oferowanych usług.

Przy ocenie, czy nieodpłatnie przekazane towary w ogóle podlegają opodatkowaniu podatkiem VAT na podstawie art. 7 ust. 2 ustawy o VAT należy w pierwszej kolejności określić, czy przekazywany towar ma wartość użytkową (konsumpcyjną) z punktu widzenia nabywcy. Jeżeli przekazywany nieodpłatnie towar nie miałby dla nabywcy żadnej wartości użytkowej (konsumpcyjnej), to wówczas jego przekazanie nie podlega opodatkowaniu podatkiem VAT. Przyjmuje się, że materiały reklamowo-informacyjne nie posiadają – z punktu widzenia nabywcy – walorów użytkowych i konsumpcyjnych. Istotą tego przekazania jest jedynie zapoznanie nabywcy z ofertą handlową przedsiębiorcy. Wobec tego, nieodpłatne przekazanie materiałów reklamowo-informacyjnych w postaci katalogów i ulotek, nie podlega opodatkowaniu na podstawie art. 7 ust. 2 ustawy o VAT. Tak samo uznał Dyrektor IS w Warszawie w interpretacji indywidualnej z 4 lipca 2014 r. (sygn. IPPP1/443-561/14-2/JL), w której wyjaśnił, że:

(...) nieodpłatne przekazanie kontrahentom materiałów wskazanych w opisie stanu faktycznego (ulotek, broszur, katalogów) nie stanowi czynności, z którą ustawa o VAT wiązałaby powstanie obowiązku podatkowego, bez względu na ich cenę nabycia/koszt wytworzenia. Przyczyną pozostawienia poza zakresem podatku VAT tych przekazań jest brak ich konsumpcyjnego charakteru. Oznacza to, że odbiorca przekazywanych towarów nie konsumuje ich, nie jest też w wyniku dokonanej dostawy zaspokojona jakakolwiek potrzeba, ani też nie pojawia się wskutek tego przysporzenie majątkowe.

Podobne stanowisko wynika z interpretacji indywidualnej Dyrektora IS w Katowicach z 13 lutego 2015 r. (sygn. IBPP1/443-1121/14/LSz).

Jednocześnie przy zakupie towarów i usług związanych z nabyciem bądź wytworzeniem katalogów i ulotek podatnikowi przysługuje prawo do odliczenia podatku naliczonego, jeżeli materiały reklamowe służą wykonywaniu czynności opodatkowanych.

7. Czy można odliczyć cały VAT przy nabyciu kompleksowej usługi reklamowej

Przedsiębiorcy, którzy promują swoją działalność, dość często zlecają wykonanie tych czynności podmiotom zewnętrznym, np. agencjom reklamowym. Agencje te na zlecenie swojego klienta organizują akcję promocyjną (reklamową), w ramach której wydają obecnym lub potencjalnym klientom różnego rodzaju nagrody rzeczowe. W rezultacie świadczenie wykonane przez agencję reklamową składa się z dwóch części: usługowej (usługa reklamowa) i rzeczowej (nagrody rzeczowe wydane klientom). Jeszcze do niedawna takie świadczenie było uznawane za kompleksowe, co powodowało, że podstawa opodatkowania z tytułu świadczenia usługi reklamowej (świadczenie główne) obejmowała również dostawę towarów (nagród). Nabycie usługi skutkowało prawem do odliczenia całej kwoty podatku naliczonego – w przypadku, gdy zakup usługi reklamowej służył wykonywaniu czynności opodatkowanych. Obecnie jednak to stanowisko uległo zmianie i to z niekorzyścią dla nabywców kompleksowych usług reklamowych. Zarówno organy podatkowe, jak i sądy administracyjne twierdzą, że świadczenie usługi reklamowej oraz wydanie nagród rzeczowych nie stanowią świadczenia kompleksowego. Są to dwa odrębne świadczenia stanowiące odpowiednio świadczenie usługi oraz dostawę towarów, które należy odrębnie rozliczyć. Podstawę do takiego rozróżnienia stanowi ich zdaniem orzecznictwo TSUE, w tym przede wszystkim wyrok z 7 października 2010 r. w połączonych sprawach C-53/09 (Loyalty Management UK Ltd.) i C-55/09 (Baxi Group Ltd.). Na tle tego wyroku przyjmuje się, że na organizację akcji reklamowej składają się dwa elementy:

• nabycie usługi reklamowej polegającej na zorganizowaniu akcji promocyjnej, której nabywcą jest podatnik zlecający wykonanie usługi,

• nabycie i wydanie nagród rzeczowych, których nabywcami są obecni lub przyszli klienci zlecającego (podatnik zlecający usługę reklamową nie nabywa tych nagród).

W związku z tym, że odbiorcą świadczenia nie jest jeden podmiot (zlecający wykonanie usługi reklamowej nie nabywa nagród rzeczowych), to organy podatkowe twierdzą, że zakup kompleksowej usługi reklamowej daje nabywcy prawo do odliczenia podatku naliczonego jedynie w części, która przypada na wynagrodzenie z tytułu świadczenia usługi. Natomiast w części przypadającej na nabycie nagród rzeczowych przekazywanych obecnym lub przyszłym klientom podatnika nie przysługuje prawo do odliczenia podatku naliczonego. Podatnik (nabywca usługi reklamowej) dokonuje jedynie zapłaty za dostawę tych towarów, która nastąpiła pomiędzy agencją reklamową a poszczególnymi klientami, którym agencja wydała nagrody. W rezultacie prawo do rozporządzania towarami (nagrodami) jak właściciel nie jest przenoszone na zlecającego, ale na tych klientów. Podstawę do wyłączenia prawa do odliczenia VAT w tym zakresie stanowi art. 88 ust. 3a pkt 4 lit. a) ustawy o VAT. Według tych regulacji prawa do odliczenia VAT nie dają te faktury, które stwierdzają czynności, które nie zostały dokonane – w części dotyczącej tych czynności. Jeżeli więc na fakturze wyodrębniono element usługi reklamowej w postaci zakupu towarów (nagród), to w tej części prawo do odliczenia VAT jest wyłączone. Takie stanowisko wynika m.in z interpretacji indywidualnych Dyrektora IS w Warszawie z 11 lutego 2015 r. (sygn. IPPP2/4512-753/15-2/IZ) oraz z 4 listopada 2015 r. (sygn. IPPP2/4512-753/15-2/IZ). W tym ostatnim piśmie czytamy, że:

(...) Wnioskodawca będzie miał prawo do odliczenia podatku VAT od wydatków poniesionych przez Wnioskodawcę udokumentowanych fakturą VAT wyłącznie w zakresie nabywanych usług marketingowych z uwagi na pośredni wpływ na wysokość osiąganych przez Spółkę obrotów, które są opodatkowane (tj. mają związek z generowaniem sprzedaży opodatkowanej), gdyż została spełniona przesłanka wynikająca z art. 86 ust. 1 ustawy o VAT.

Natomiast Wnioskodawca nie będzie miał prawa do odliczenia podatku VAT od wydatków udokumentowanych fakturą VAT dotyczących nabywanych przez Podmioty Trzecie towarów, prezentów o małej wartości, przekazywanych następnie uczestnikom Akcji Promocyjnych, bowiem ta część kwoty stanowi w istocie zapłatę przez Wnioskodawcę za dostawę towarów dokonywaną przez Podmioty Trzecie na rzecz uczestników tych Akcji. Podstawę powyższego rozstrzygnięcia stanowi art. 86 ust. 1 i ust. 2 pkt 1 lit. a oraz art. 88 ust. 3a pkt 4 lit. a ustawy o VAT, gdyż w tej części Wnioskodawca nie nabył towarów.

Stanowisko to podzielają także sądy administracyjne, czego przykładem są wyroki NSA z 5 marca 2015 r. (sygn. akt I FSK 302/14), z 21 kwietnia 2015 r. (sygn. akt I FSK 579/14) oraz z 28 lipca 2015 r. (sygn. akt I FSK 1063/13). W tym ostatnim wyroku, odnoszącym się do kwestii odliczenia podatku naliczonego przy nabyciu kompleksowej usługi reklamowej w zakresie promocji produktów leczniczych, której elementem było także wydanie towarów (nagród, upominków) na rzecz lekarzy i farmaceutów, NSA stwierdził, że:

(...) należy zatem przyznać rację organowi, że faktura VAT wystawiona przez zleceniobiorcę na rzecz skarżącej nie dokumentuje jednej złożonej kompleksowej usługi marketingowej, gdyż rzeczywisty charakter transakcji wskazuje na dwa świadczenia, których odbiorcami są dwa odrębne podmioty. W przypadku usługi marketingowej odbiorcą tym jest skarżąca, zaś w przypadku przekazywanych towarów – beneficjenci (lekarze i farmaceuci). Słusznie przy tym zauważono, że skarżąca w odniesieniu do przekazywanych przez zleceniobiorcę towarów nie nabywa prawa do rozporządzania tymi towarami jak właściciel, lecz występuje jedynie jako podmiot, który dokonuje zapłaty za dostawę towarów dokonywaną przez zleceniobiorcę na rzecz beneficjentów.

(...) Z tych to względów należy uznać, że (...) zasadne było uznanie, że w części dotyczącej zapłaconej wcześniej przez zleceniobiorcę ceny nabycia przekazywanych później beneficjentom towarów spółka nie ma prawa do odliczenia podatku naliczonego.

VAT 2017

Zasady rozliczania akcji promocyjnych w VAT od 2017 r. nie ulegną zmianie.

Podstawa prawna:

• art. 5 ust. 1 pkt 1, art. 7 ust. 2–7, art. 19a ust. 1, art. 20 ust. 5, art. 29a ust. 1, ust. 2, ust. 6 pkt 1, ust. 7 pkt 1, ust. 10 pkt 1 i ust. 13, art. 30a ust. 1, art. 86 ust. 1, art. 88 ust. 3a pkt 4 lit. a), art. 106e ust. 1 pkt 10, art. 106j ust. 1 pkt 1 i pkt 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2016 r. poz. 710; ost.zm. Dz.U. z 2016 r. poz. 1579

Aneta Szwęch, ekspert w zakresie podatków i rachunkowości

REKLAMA

REKLAMA