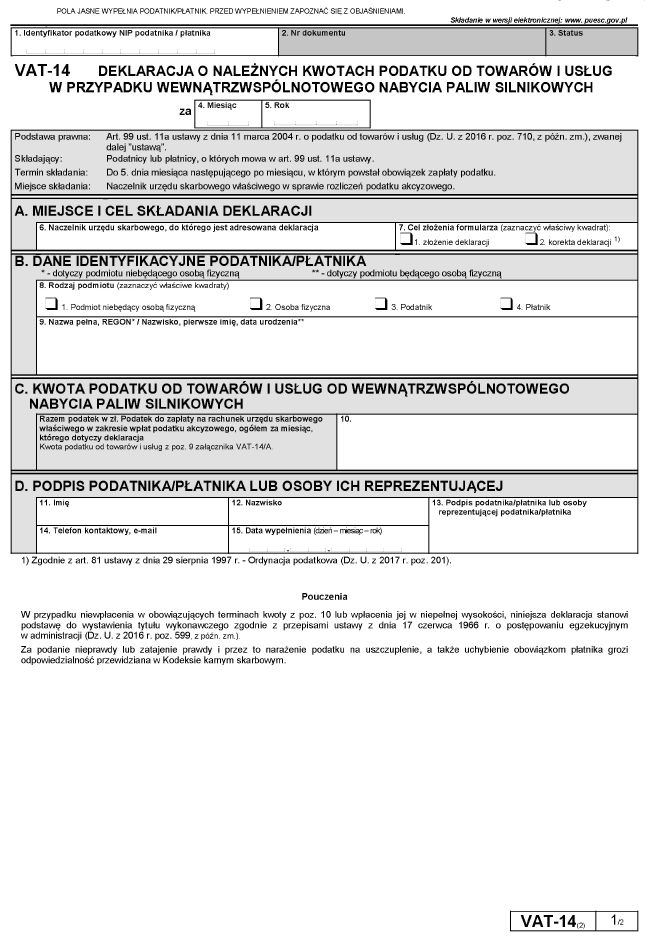

Wzór deklaracji VAT-14

REKLAMA

REKLAMA

Nowy wzór deklaracji VAT-14

Z dniem 1 marca 2017 roku weszło w życie rozporządzenie Ministra Rozwoju i Finansów z dnia 24 lutego 2017 r. w sprawie wzoru deklaracji o należnych kwotach podatku od towarów i usług w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych (Dz.U. z 2017 r. poz. 407).

REKLAMA

REKLAMA

Określa ono wzór deklaracji o należnych kwotach podatku od towarów i usług w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych (VAT-14), o której mowa w art. 99 ust. 11a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

Polecamy książkę: VAT 2017. Komentarz

W związku z powyższym traci moc dotychczasowe rozporządzenie Ministra Finansów z dnia 21 lipca 2016 r. w sprawie wzoru deklaracji o należnych kwotach podatku od towarów i usług w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych (Dz. U. poz. 1124).

REKLAMA

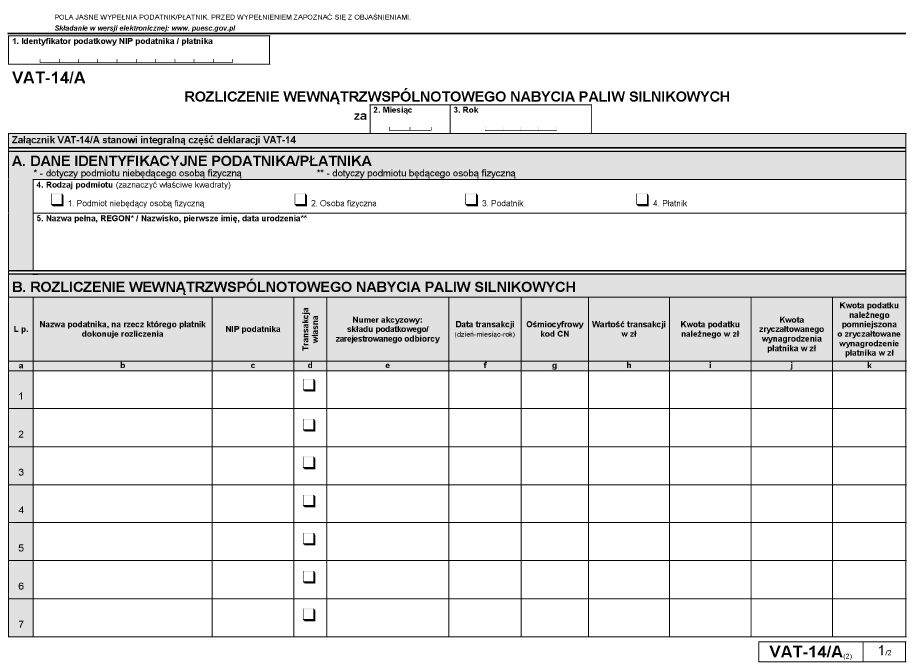

Wzór deklaracji VAT-14 (wraz z załącznikiem VAT-14/A) obowiązujący od 1 marca 2017 r.

Objaśnienia do deklaracji VAT-14 i załącznika VAT-14/A

W przypadku wypełniania deklaracji VAT-14:

- jeżeli składający deklarację występuje w charakterze podatnika i płatnika, to składa jedną deklarację za dany okres rozliczeniowy, należy zaznaczyć w poz. 8 kwadrat nr 3 i 4,

- w poz. 10 należy wpisać łączną kwotę podatku stanowiącą sumę kwot cząstkowych, które winny być wpłacone zgodnie z art. 103 ust. 5a i 5b ustawy o VAT,

- w poz. 14 podanie informacji jest dobrowolne.

W przypadku wypełniania załącznika VAT-14/A „ROZLICZENIE WEWNĄTRZWSPÓLNOTOWEGO NABYCIA PALIW SILNIKOWYCH”:

- tabelę z części B załącznika należy wypełnić chronologicznie według dat transakcji,

- wiersze tabeli części B załącznika stanowią listę rozwijalną,

- kolumny b, c, oraz j wypełnia się tylko wówczas jeżeli składający deklarację występuje w charakterze płatnika,

- jeżeli składający deklarację występuje w charakterze podatnika i płatnika (w poz. 4 zaznaczono kwadrat nr 3 i 4), to w przypadku transakcji dokonanej na własną rzecz w kolumnie d należy zaznaczyć kwadrat znakiem X; w pozostałych przypadkach kolumny d nie wypełnia się,

- kolumnę e wypełnia się tylko w przypadku zastosowania procedury zawieszenia poboru akcyzy,

- w kolumnie f należy wpisać datę transakcji powodującej powstanie obowiązku zapłaty kwoty podatku; przez datę transakcji należy rozumieć datę, od której liczy się termin wpłaty kwoty podatku zgodnie z art. 103 ust. 5a i 5b ustawy,

- w kolumnie h należy wpisać wartość transakcji bez kwoty podatku, stanowiącą podstawę opodatkowania; jeżeli w danym dniu było więcej transakcji z tym samym kontrahentem, z zastrzeżeniem, że w przypadku płatnika transakcje te są rozliczane na rzecz tego samego podatnika, to można podać sumę wartości tych transakcji (z tego samego dnia), pod warunkiem, że transakcje te dotyczą wyrobu o tym samym kodzie CN,

- w kolumnie i należy podać kwotę podatku należnego od wyszczególnionych w kolumnie h transakcji,

- w kolumnie j należy wpisać kwotę zryczałtowanego wynagrodzenia płatnika z tytułu terminowego wpłacania podatku zgodnie z art. 28 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa,

- w kolumnie k w ostatnim wierszu dla transakcji z tego samego dnia należy wpisać łączną kwotę podatku dla transakcji z tego samego dnia po pomniejszeniu o łączną kwotę zryczałtowanego wynagrodzenia płatnika z kolumny j dla transakcji z tego samego dnia, które przysługuje płatnikowi zgodnie z art. 28 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa; jeżeli rozliczenia dokonuje podatnik, kwota podatku wykazana w kolumnie k równa się kwocie podatku wykazanej w kolumnie i,

- kwota z poz. 7 powinna być równa sumie kwot z poz. 8 i 9 załącznika.

Rozliczanie wewnątrzwspólnotowego nabycia paliw

Zgodnie z przepisami ustawy o VAT w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych wymienionych w załączniku nr 2 do ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, których wytwarzanie lub którymi obrót wymaga uzyskania koncesji zgodnie z przepisami ustawy z dnia 10 kwietnia 1997 r. – Prawo energetyczne, podatnik jest obowiązany, bez wezwania naczelnika urzędu skarbowego, do obliczania i wpłacania kwot podatku na rachunek urzędu skarbowego właściwego w zakresie wpłat podatku akcyzowego:

- w terminie 5 dni od dnia, w którym towary te zostały wprowadzone do określonego we właściwym zezwoleniu miejsca odbioru wyrobów akcyzowych – jeżeli towary są nabywane wewnątrzwspólnotowo w rozumieniu przepisów ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym przez zarejestrowanego odbiorcę z zastosowaniem procedury zawieszenia poboru akcyzy zgodnie z przepisami o podatku akcyzowym;

- w terminie 5 dni od dnia wprowadzenia tych towarów z terytorium państwa członkowskiego innego niż terytorium kraju do składu podatkowego;

- z chwilą przemieszczenia tych towarów na terytorium kraju – jeżeli towary są przemieszczane poza procedurą zawieszenia poboru akcyzy zgodnie z przepisami o podatku akcyzowym.

Poza powyższym obowiązkiem zapłaty VAT z tytułu wewnątrzwspólnotowego nabycia paliw na rachunek urzędu skarbowego właściwego w zakresie wpłat podatku akcyzowego należy również złożyć deklarację podatkową VAT-14. Składa się ją:

- do naczelnika urzędu celnego właściwego w sprawie rozliczenia akcyzy,

- za okresy miesięczne, w terminie do 5. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek zapłaty poszczególnych kwot podatku.

Gdy dany podmiot będzie w danym miesiącu jednocześnie podatnikiem i płatnikiem podatku, składa jedną deklarację VAT-14, zaznaczając w niej, oraz w jej załączniku, odpowiednie pola pozwalające rozróżnić, w jakim charakterze dokonywał poszczególnych operacji.

Podstawa prawna:

- rozporządzenie Ministra Rozwoju i Finansów z dnia 24 lutego 2017 r. w sprawie wzoru deklaracji o należnych kwotach podatku od towarów i usług w przypadku wewnątrzwspólnotowego nabycia paliw silnikowych (Dz.U. z 2017 r. poz. 407),

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2016 r. poz. 710, z późn. zm.).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA