Wzór informacji podsumowującej VAT-UE

REKLAMA

REKLAMA

Nowe wzory informacji podsumowującej

Zmiany wprowadza rozporządzenie Ministra Rozwoju i Finansów z dnia 27 grudnia 2016 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz.U. z 2016 poz. 2268). Rozporządzenie to określa wzory:

REKLAMA

REKLAMA

- informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach - VAT-UE,

- korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach - VAT-UEK.

Nowe wzory informacji podsumowującej mają zastosowanie począwszy od rozliczenia za styczeń 2017 r.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

W przypadku terminu zastosowania dotychczasowych wzorów informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach oraz korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach, które zostały określone w rozporządzeniu Ministra Finansów z dnia 17 czerwca 2013 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz. U. poz. 724), to mogą być one stosowane nie dłużej niż do rozliczenia za czerwiec 2017 r., z tym że wzory stosuje się tylko do rozliczeń za okresy miesięczne.

Wzory VAT-UE i VAT-UEK

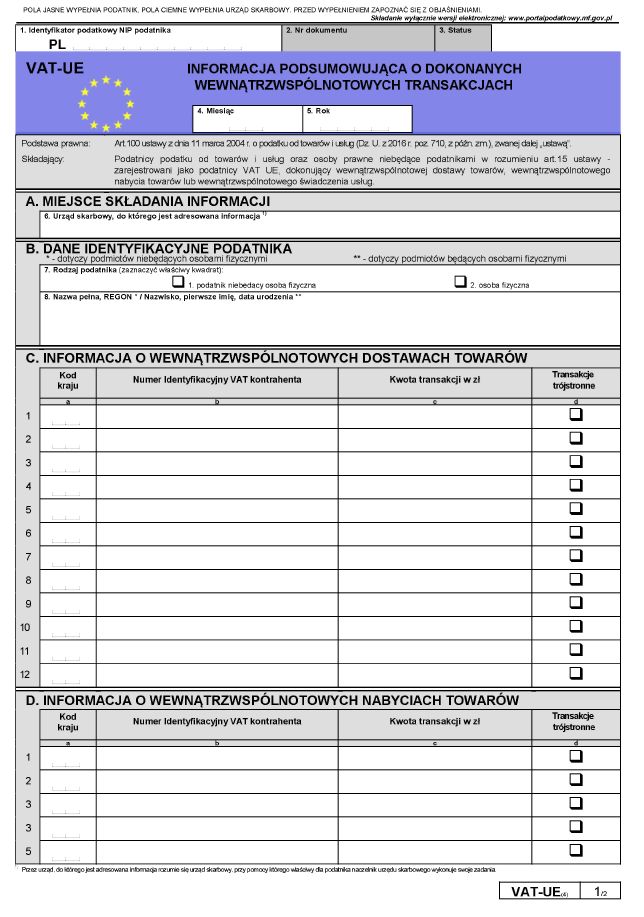

VAT-UE - wzór informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach, obowiązujący od 1 stycznia 2017 r.

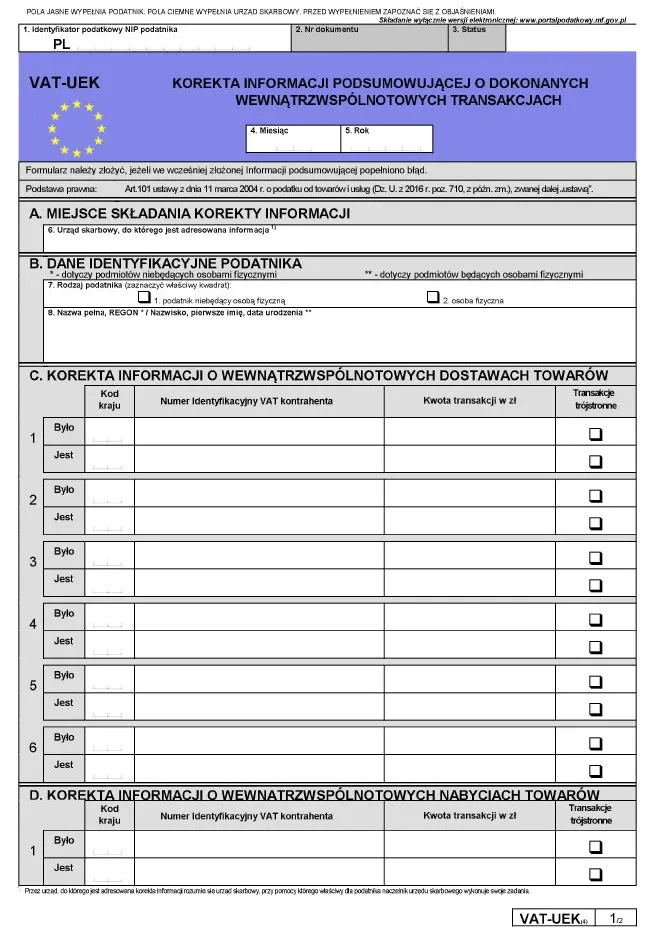

VAT-UEK - wzór korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach, obowiązujący od 1 stycznia 2017 r.

Kto składa informacje VAT-UE?

Do składania informacji podsumowujących o dokonanych wewnątrzwspólnotowych transakcjach zobowiązani są podatnicy podatku od towarów i usług oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zarejestrowani jako podatnicy VAT-UE, dokonujący:

- wewnątrzwspólnotowej dostawy towarów,

- wewnątrzwspólnotowego nabycia towarów lub

- wewnątrzwspólnotowego świadczenia usług.

W jakim terminie należy złożyć?

W wyniku zmian wprowadzonych do ustawy o VAT, które obowiązują od 1 stycznia 2017 r., informacje podsumowujące można obecnie składać wyłącznie za pomocą środków komunikacji elektronicznej. Można je też składać tylko za okresy miesięczne, czyli do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu transakcji wewnątrzwspólnotowych.

A zatem informacje podsumowujące, począwszy od rozliczenia za miesiąc styczeń 2017 r., mogą być składane jedynie drogą elektroniczną i za okresy miesięczne.

Jak wypełniać VAT-UE?

W poz. 1 informacji podsumowującej VAT-UE należy wpisać identyfikator podatkowy NIP podatnika nadany zgodnie z ustawą z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2016 r. poz. 476, z późn. zm.), podany w potwierdzeniu dokonanym przez naczelnika urzędu skarbowego zgodnie z art. 97 ust. 9 ustawy o VAT.

Część A. MIEJSCE SKŁADANIA INFORMACJI

W tej części informacji VAT-UE, w poz. 6 wpisuje się urząd skarbowy właściwy ze względu na adres siedziby podatnika, jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej, lub urząd skarbowy właściwy ze względu na miejsce zamieszkania, jeżeli podatnik jest osobą fizyczną; w przypadku gdy podatnik nie posiada siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju, wpisuje się Drugi Urząd Skarbowy Warszawa-Śródmieście. W przypadku, gdy podatnicy nieposiadający siedziby działalności gospodarczej na terytorium kraju, posiadają na tym terytorium stałe miejsce prowadzenia działalności gospodarczej, właściwość organów podatkowych ustala się według tego stałego miejsca prowadzenia działalności.

Część B. DANE IDENTYFIKACYJNE PODATNIKA

W poz. 7 należy podać rodzaj podatnika (zaznaczyć właściwy kwadrat), w zależności od tego czy podatnik sporządzający informację jest podmiotem niebędącym osobą fizyczną czy też jest osobą fizyczną.

W poz. 8 podaje się pełną nazwę, REGON w przypadku podmiotów niebędących osobami fizycznymi lub nazwisko, pierwsze imię, data urodzenia w przypadku podmiotów będących osobami fizycznymi.

Część C. INFORMACJA O WEWNĄTRZWSPÓLNOTOWYCH DOSTAWACH TOWARÓW

W tej części informacji:

- w kolumnie a należy wpisać kod kraju kontrahenta (nabywcy towaru),

- w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (nabywcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

- w kolumnie c należy wpisać łączną wartość dostaw dokonanych w miesiącu, za który składana jest informacja, dla poszczególnych kontrahentów,

- w kolumnie d należy zaznaczyć krzyżyk dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art.135-138 ustawy i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

Polecamy: Jednolity Plik Kontrolny - Ewidencja VAT od 1 stycznia 2017

Dopuszczalny kod i nazwa kraju: AT - Austria, BE - Belgia, BG – Bułgaria, DE - Niemcy, DK - Dania, EL -Grecja, ES - Hiszpania, FI - Finlandia, FR - Francja, GB - Wielka Brytania, HR - Chorwacja, IE - Irlandia, IT - Włochy, LU - Luxemburg, NL - Holandia, PT - Portugalia, RO - Rumunia, SE - Szwecja, CY - Cypr, CZ - Czechy, EE - Estonia, LT - Litwa, LV - Łotwa, MT - Malta, SK - Słowacja, SI - Słowenia, HU - Węgry.

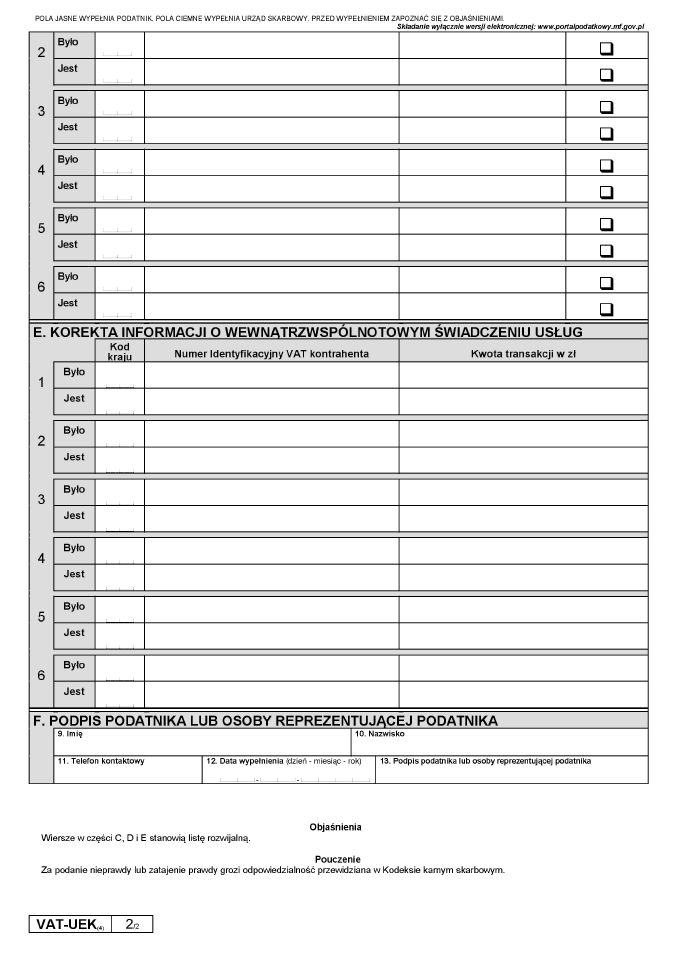

Część D. INFORMACJA O WEWNĄTRZWSPÓLNOTOWYCH NABYCIACH TOWARÓW

W tej części informacji:

- w kolumnie a należy wpisać kod kraju kontrahenta (dostawcy towaru),

- w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (dostawcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

- w kolumnie c należy wpisać łączną wartość nabyć dokonanych w miesiącu, za który składana jest informacja, dla poszczególnych kontrahentów,

- w kolumnie d należy zaznaczyć krzyżyk dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art.135 -138 ustawy, i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

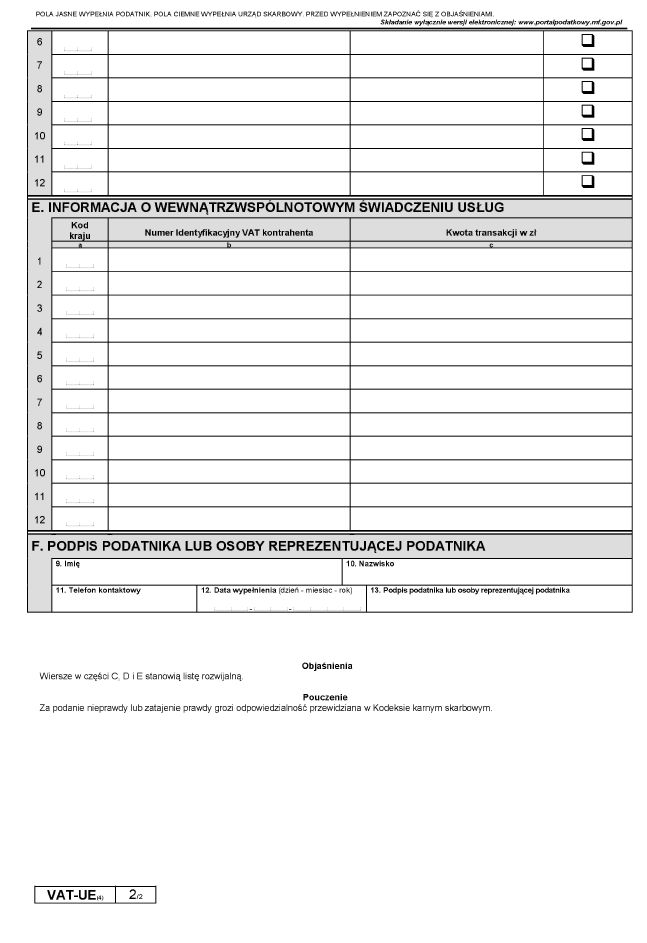

Część E. INFORMACJA O WEWNĄTRZWSPÓLNOTOWYM ŚWIADCZENIU USŁUG

W tej części informacji:

- w kolumnie a należy wpisać kod kraju kontrahenta (usługobiorcy),

- w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (usługobiorcy) nadany przez państwa członkowskie właściwe dla kontrahenta,

- w kolumnie c należy wpisać łączną wartość usług, o których mowa w art. 100 ust. 1 pkt 4 ustawy, wykonywanych w miesiącu, za który składana jest informacja, dla poszczególnych kontrahentów.

Część F. PODPIS PODATNIKA LUB OSOBY REPREZENTUJĄCEJ PODATNIKA

Poz. 9-13 służą do podania danych podatnika i złożenia podpisu. Jest to też miejsce na oświadczenie i złożenie podpisu przez osobę reprezentującą podatnika.

Warto też mieć na uwadze, że w przypadku podania danych niezgodnych ze stanem rzeczywistym grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Podstawa prawna:

- rozporządzenie Ministra Rozwoju i Finansów z dnia 27 grudnia 2016 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz.U. z 2016 poz. 2268),

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2011 r. Nr 177,poz 1054, z późn. zm).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA