Amortyzacja - bilansowa i podatkowa

REKLAMA

REKLAMA

Posiadane przez przedsiębiorcę środki trwałe w firmie zużywają się z upływem czasu, co oznacza, że ich wartość maleje. Należy dokonywać odpisów amortyzacyjnych, aż do całkowitego zużycia środka trwałego, dzięki czemu wartość początkowa środka trwałego jest stopniowo ujmowana w kosztach podatkowych. Przedsiębiorcy mają do wyboru parę metod (sposobów) amortyzacji podatkowej środków trwałych, z którymi warto się zapoznać przed dokonaniem wyboru.

Amortyzacja w prawie podatkowym jak i bilansowym określa koszt związany z etapowym zużyciem wartości niematerialnych i prawnych oraz środków trwałych. Amortyzacja jest również kosztem, który nie łączy się wpływem środków pieniężnych.

REKLAMA

REKLAMA

Amortyzacja a umorzenie

Z amortyzacją wiąże się pojęcie umorzenia, ponieważ w rachunkowości zużycie nazywane jest amortyzacją lub umorzeniem. Różnice wynikają z ustalonego okresu konta umorzenia - konto wieloletnie i roczne.

⦁ Umorzenie - przedstawione wartościowo zużycie środka trwałego (wartości niematerialnej i prawnej) od początku jego używania do danej chwili i jest ono z miesiąca na miesiąc, z roku na rok zwiększane. Umorzenie, to inaczej zakumulowana (zsumowana) dotychczasowa amortyzacja. Zadaniem umorzenia jest pomoc w ustaleniu wartości netto środków trwałych. Konto umorzenie jest kontem wieloletnim.

Przykład

Środek trwały ma wartość początkową 8000. Amortyzacja środka trwałego wynosiła w pierwszym roku 1400 zł, także w drugim wynosiła 1400 zł. Umorzenie środka trwałego (po 2 latach) użytkowania wynosi 2800.

⦁ Amortyzacja – to kwota zużycia od początku danego roku do danej chwili. Zadaniem amortyzacji jest pomoc w ustaleniu wyniku finansowego. Konto amortyzacja jest kontem rocznym. Pierwszego stycznia otwiera się konto z zerowym saldem. Kwota amortyzacji i umorzenia w skali miesiąca lub roku jest taka sama.

Amortyzacji podlegają, np. środki trwałe nowo nabyte w danym roku obrotowym oraz przyjęte z inwestycji zakończonych, wartości niematerialne i prawne, inwestycje w obcych środkach trwałych. Natomiast amortyzacji nie dotyczą, np. eksponaty muzealne, dzieła sztuki oraz środki trwałe i WNiP, które zostały wycofane lub przeznaczone do likwidacji, sprzedaży itp.

REKLAMA

Amortyzacja środka trwałego

Środki trwałe są to rzeczowe składniki majątku, których czas użytkowania przewidywany jest na okres dłuższy niż rok. Środki trwałe muszą być wykorzystywane w prowadzonej działalności gospodarczej albo oddane do użytku na podstawie umowy najmu lub dzierżawy.

Według ustawy o rachunkowości do środków trwałych można przede wszystkim zaliczyć rzeczowe aktywa trwałe i zrównane z nimi o przewidzianym okresie ekonomicznej użyteczności (dłuższy niż rok) pełny, zdatny do użytkowania oraz przeznaczony dla potrzeb jednostki (prowadzenie działalności operacyjnej).

Dokładniej mówiąc, do środków trwałych należą:

⦁ grunty (w tym prawo użytkowania wieczystego),

⦁ budowle, budynki i lokale będące odrębną własnością (w tym prawo do lokalu spółdzielczego),

⦁ maszyny i urządzenia techniczne,

⦁ środki transportu,

⦁ pozostałe środki trwałe (wykładziny, meble, zwierzęta w cyrku).

Zgodnie z przepisami podatkowymi kwotę zużycia można zarejestrować dopiero w miesiącu następnym niż miesiąc, w którym został przyjęty środek trwały do użytkowania. Zgodnie z ustawą o rachunkowości zużycie można zarejestrować już w miesiącu nabycia środka trwałego. Koniec amortyzacji następuje w dniu zrównania się odpisów amortyzacyjnych z wartością początkową rzeczy, bądź w chwili sprzedaży firmy lub jej likwidacji. Amortyzacja środków trwałych wliczana jest w koszty uzyskania przychodów w danym okresie, a w wyniku czego zmniejsza się wysokość podatku dochodowego.

Metody amortyzacji środków trwałych

Środek trwały można amortyzować według jednego z rodzajów amortyzacji:

⦁ Amortyzacja liniowa – amortyzacja liniowa zakłada, że środek trwały zużywa się równomiernie w ciągu całego okresu użytkowania. Amortyzacja liniowa polega na równomiernym amortyzowaniu środka trwałego przez cały okres jego użytkowania. Aby wyliczyć kwotę amortyzacji rocznej, należy podzielić wartość środka trwałego przez cały przewidywany okres jego korzystania.

Przykład

Powiedźmy, że przedsiębiorstwo nabyło środek trwały za 200.000, którego całkowity okres użytkowania szacowany jest na 5 lat. W taj sytuacji, stawka amortyzacji rocznej wyniesie: 200.000 / 5 =40.000

Ta stawka pozostaje niezmienna poprzez cały okres użytkowania środka trwałego, no chyba, że nastąpi zwiększenie jego wartości lub dokonany zostanie odpis z tytułu utraty wartości.

Żeby określić stawkę procentową dla środka trwałego, należy 100% podzielić przez okres jego przydatności do użytkowania.

Stawka amortyzacyjna = 200% / 5=40%

⦁ Amortyzacja degresywna - zatem polega ona na tym, że w każdym kolejnym roku amortyzacja naliczana jest od mniejszej podstawy (pomniejszonej o dokonane w roku poprzednim odpisy amortyzacyjne). Metoda ta stosowana jest do momentu kiedy, roczny odpis amortyzacyjny ustalony na początku roku miałby być niższy od rocznego odpisu wyznaczonego przy wsparciu metody liniowej. W takiej sytuacji od danego roku należy przejść do stosowania metody liniowej.

⦁ Amortyzacja jednorazowa - rodzaj tej amortyzacji polega na zaliczeniu do kosztów uzyskania przychodów pełnej wartości początkowej środka trwałego lub wartości niematerialnych i prawnych w miesiącu oddania go do użytkowania bądź w następnym miesiącu.

Amortyzacja w prawie bilansowym i podatkowym

Zasadniczą różnicą pomiędzy amortyzacją bilansową, a podatkową jest okres na jaki amortyzacja jest zaplanowana. Amortyzacja bilansowa i podatkowa ma różny czas odpisów.

Amortyzacja bilansowa według ustawy o rachunkowości ma odzwierciedlać planowany okres użytkowania środka trwałego. Ważne jest to, że decyzję o ustaleniu stawki amortyzacji podejmuje kierownik jednostki. Natomiast amortyzacja podatkowa wynika z ustaw o podatkach dochodowych, czyli jest narzucona odgórnie, z możliwością używania pewnych preferencji jak np. amortyzacja jednorazowa w ramach pomocy de minimis.

Art. 32 ust. 2 ustawy o rachunkowości:

Przy ustalaniu okresu amortyzacji i rocznej stawki amortyzacyjnej uwzględnia się okres ekonomicznej użyteczności środka trwałego, na określenie którego wpływają w szczególności:

1) liczba zmian, na których pracuje środek trwały;

2) tempo postępu techniczno-ekonomicznego;

3) wydajność środka trwałego mierzona liczbą godzin jego pracy lub liczbą wytworzonych produktów albo innym właściwym miernikiem;

4) prawne lub inne ograniczenia czasu używania środka trwałego;

5) przewidywana przy likwidacji cena sprzedaży netto istotnej pozostałości środka trwałego.

⦁ Amortyzacja w prawie bilansowym

Prawo bilansowe podchodzi trochę inaczej do niektórych spraw, które są związane z amortyzacją niż prawo podatkowe. Zróżnicowanie dotyczy m.in. czasu rozpoczęcia odpisów amortyzacyjnych, wyłączeń z amortyzacji, stawek i metod amortyzacji.

Zgodnie z prawem bilansowym amortyzuje się składniki rzeczowych aktywów trwałych i wartości niematerialnych i prawnych, nie wcześniej niż w momencie oddania ich do użytkowania. Nie amortyzuje się więc, np. środków trwałych będących w budowie.

⦁ Amortyzacja w prawie podatkowym

Na podstawie prawa podatkowego amortyzację należy zacząć pierwszego dnia miesiąca, gdzie składnik wprowadzono do ewidencji. Środki trwałe umieszcza się do ewidencji najpóźniej podczas miesiąca przekazania ich do użytkowania.

Wartość niematerialną i prawną i środek trwały amortyzuje się do momentu, gdy ich umorzenie:

⦁ składnik majątku zostanie sprzedany, oddany,

⦁ zrówna się z wartością początkową pomniejszoną w niektórych przypadkach o przewidywaną wartość odzyskiwalną,

⦁ z innych powodów wycofany z użytkowania.

Czy amortyzacja bilansowa i podatkowa są sobie równe? Taka sytuacja spotykana jest z reguły w mikro i małych przedsiębiorstwach, spółkach kiedy, prowadzenie zlecono biuru rachunkowemu. Stawkę amortyzacji bilansowej i podatkowej określa się zgodnie z ustawą o podatku dochodowym. Aczkolwiek ustawa o rachunkowości nie wspomina o takiej ewentualności, ale również jej nie wyklucza, jeśli kierownik jednostki uzna, że wartości wskazane w ustawie o podatku dochodowym odzwierciedlają ekonomiczną użyteczność środka trwałego.

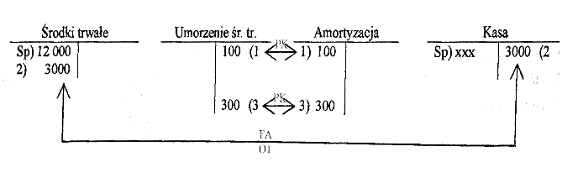

strona Ma - konto 07 (Umorzenie środka trwałego)

strona Wn - konto 40-1 (Amortyzacja)

Księgowanie miesięcznego odpisu amortyzacyjnego wygląda w sposób następujący:

Przykład ewidencji

⦁ naliczono zużycie na posiadane środki trwałe, w oparciu o przyjęte 10%, wyliczona kwota zużycia z jednej strony jest kosztem o nazwie amortyzacja a z drugiej strony zwiększa wartość dotychczasowego zużycia,

⦁ zakupiono środek trwały o niskiej wartości początkowej,

⦁ zaksięgowano zużycie środka trwałego o niskiej wartości początkowej.

Legenda: OT – otrzymanie środka trwałego, FA – faktura, PK – polecenie księgowania

Autor: Żaneta Dulczykowska i Katarzyna Spysińska, Systim.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA